Tại sao mọi người tìm kiếm “Thay thế cho tiền gửi cố định qua ngân hàng” trên Google?

Lý do là khá rõ ràng. Các nhà đầu tư cảm thấy rằng lãi suất đối với FD của Ngân hàng là không đủ. Lãi suất tiền gửi cố định đã giảm trong thời gian gần đây, từ 7 đến 7,5% là mức lãi suất mà hầu hết các ngân hàng đưa ra. Người ta phải trả thuế thu nhập cũng như tiền lãi kiếm được.

Trong khi lãi suất đã giảm, lạm phát vẫn tiếp tục đeo bám. Trong bối cảnh đó, FDs không phân phối ngay cả trong điều kiện bảo vệ giá trị của đồng tiền. Vì vậy, các nhà đầu tư không có lựa chọn nào khác ngoài việc tìm kiếm các con đường đầu tư tốt hơn để kiếm được lợi nhuận cao hơn.

Lợi nhuận cao hơn là được nhưng điều đó không có nghĩa là bất kỳ sự thỏa hiệp nào đối với sự an toàn. Nó cũng không có nghĩa là bất kỳ khoản thuế bổ sung nào.

Khoản đầu tư kỳ diệu này ở đâu? Đâu là giải pháp thay thế cho FD của Ngân hàng?

Bây giờ, sẽ thực sự khó khăn để tìm một giải pháp thay thế chính xác. Một số tùy chọn sắp xảy ra là:

Tiền gửi / Ghi nợ của Doanh nghiệp - Các công ty như L&T, Mahindra Finance, Shriram Transport Finance, HDFC, v.v. phát hành tiền ký quỹ / ghi nợ mà các nhà đầu tư thông thường có thể đăng ký. Lãi suất do các công ty này cung cấp thường có xu hướng cao hơn FD của Ngân hàng.

Trái phiếu chính phủ và PSU - Chính phủ và các doanh nghiệp thuộc khu vực công, tùy từng thời điểm, phát hành trái phiếu để tài trợ cho nhu cầu của họ. Những trái phiếu này khá hấp dẫn vì chúng hứa hẹn sự an toàn cao nhất và lợi nhuận khá. Ví dụ. những thứ được cung cấp bởi Công ty Tài chính Tamil Nadu hoặc Trái phiếu NHAI.

Tuy nhiên, trong cả hai trường hợp, những cơ hội này không có sẵn trong cả năm. Bây giờ, ngay cả khi bạn nộp đơn cho họ, bạn không cần thiết phải nhận được phân bổ.

Điều đó đưa chúng tôi đến một giải pháp thay thế khác.

Quỹ tương hỗ Nợ - Quỹ tương hỗ đầu tư vào các công cụ thu nhập cố định như trái phiếu / giấy ghi nợ công ty hoặc Trái phiếu Chính phủ và PSU. Cái hay của quỹ tương hỗ là bạn có thể đầu tư ít nhất là Rs. 5000. Hầu hết các quỹ nợ đều có dạng mở, có nghĩa là bạn có thể tham gia hoặc thoát khỏi khoản đầu tư bất cứ lúc nào bạn muốn.

Giờ đây, quỹ Nợ có nhiều loại - lỏng, cực ngắn hạn, ngắn hạn, dài hạn, thu nhập, cơ hội tín dụng, hậu bị, v.v. Tuy nhiên, bài đăng này sẽ tập trung vào quỹ siêu ngắn hạn .> đa dạng.

Về cơ bản, quỹ nợ đầu tư vào trái phiếu doanh nghiệp, chứng khoán chính phủ và chứng khoán cho vay ngắn hạn của các doanh nghiệp và / hoặc chính phủ. Các chứng khoán này được phát hành trong nhiều khung thời gian hoặc kỳ hạn khác nhau, từ qua đêm / một ngày đến vài năm.

Dựa trên thời gian đáo hạn này, quỹ nợ được phân loại thành thị trường tiền tệ, khả năng thanh toán, siêu ngắn hạn, ngắn hạn, dài hạn, v.v.

Quỹ siêu ngắn hạn là quỹ có ‘ kỳ hạn trung bình ‘Các khoản đầu tư trong danh mục đầu tư thường nằm trong khoảng từ 6 tháng đến 1 năm.

Một khía cạnh khác đáng được chú ý là Thời lượng được sửa đổi . Bây giờ bạn sẽ biết rằng lãi suất và giá trái phiếu chuyển động ngược chiều nhau. Khi lãi suất tăng, giá cả đi xuống và ngược lại. Thời hạn sửa đổi là thước đo mức độ nhạy cảm của giá quỹ hoặc NAV đối với sự thay đổi của lãi suất.

Vì vậy, ví dụ:nếu Thời hạn sửa đổi của quỹ là 0,5, có nghĩa là cứ 1% thay đổi lãi suất, giá trị của quỹ sẽ thay đổi 0,5%. Điều này sẽ hoạt động theo cả hai cách - tích cực hoặc tiêu cực.

Thời hạn Sửa đổi của quỹ siêu ngắn hạn phải thấp, lý tưởng là nhỏ hơn 1. Điều này sẽ làm cho quỹ này ít nhạy cảm hơn với những thay đổi về lãi suất.

Điều này đảm bảo rằng lợi nhuận của quỹ là ổn định. Giá không tăng hoặc giảm dữ dội để phản ứng với bất kỳ sự thay đổi nào của lãi suất. Điều này đưa chúng ta đến câu hỏi về sự an toàn.

Một câu hỏi quan trọng. Những điều đầu tiên trước tiên. Điều này không an toàn như FD của Ngân hàng. Tính an toàn của quỹ này sẽ được xác định theo hai cách.

Một , quỹ nên đầu tư vào các khoản đầu tư có chất lượng tín dụng cao nhất, điển hình là AAA / AA. Những người có cơ hội vỡ nợ gần như bằng không. Nói cách khác, chất lượng tín dụng cao có nghĩa là người đi vay sẽ tuân thủ các cam kết trả nợ gốc và lãi vay đúng hạn.

Hai , họ chỉ đầu tư vào các khoản đầu tư trung bình sẽ đáo hạn sau 6 tháng đến 1 năm. Khoảng thời gian sửa đổi, như chúng tôi đã lưu ý trước đó, cũng nhỏ hơn 1 nên chúng sẽ không biến động nhiều, tức là chúng sẽ không thấy quá nhiều chuyển động lên xuống của giá. Tại bất kỳ thời điểm nào, nếu bạn muốn rút tiền của mình, có khả năng hợp lý là bạn sẽ nhận được nhiều hơn những gì bạn đã đầu tư.

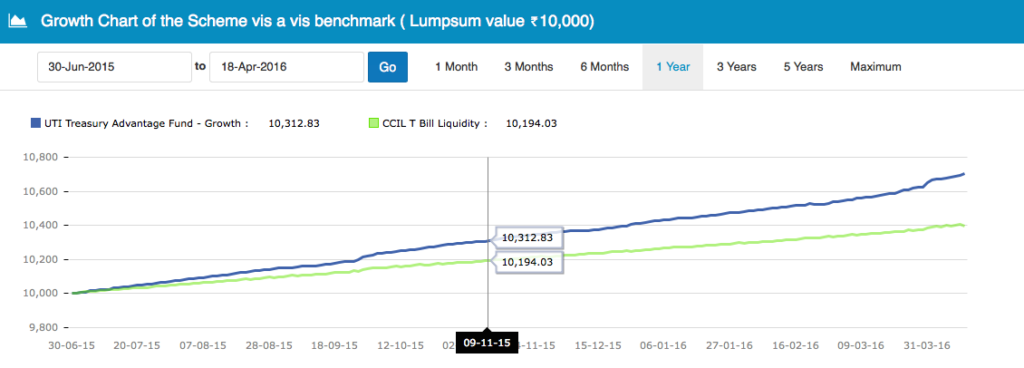

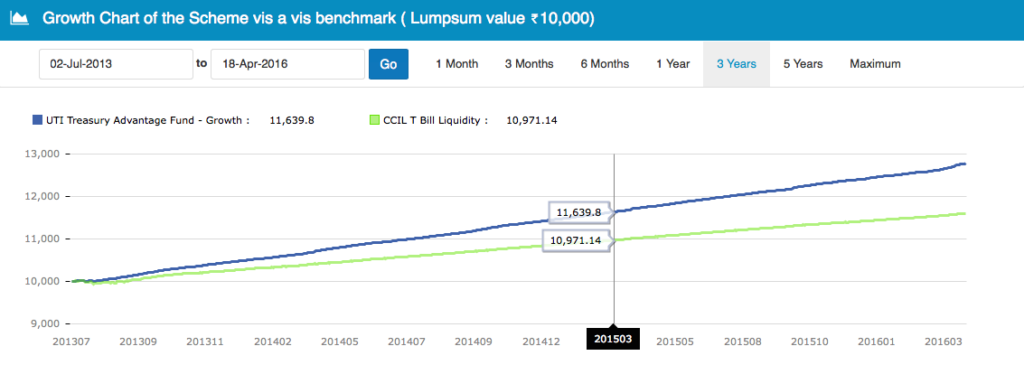

Để hiểu điều này, hãy xem biểu đồ sau của quỹ Lợi thế Kho bạc UTI - một quỹ siêu ngắn hạn trong 1 năm và 3 năm qua. Nó cho thấy sự tăng trưởng của một khoản đầu tư Rs. 10.000 trong hai khung thời gian.

Như bạn sẽ thấy, sự tăng trưởng của khoản đầu tư vào quỹ khá ổn định trong cả giai đoạn 1 và 3 năm.

Đối với những người trong khung thuế thu nhập cao nhất - một quỹ siêu ngắn hạn là một khoản đáng được cân nhắc.

Nếu bạn đang tìm kiếm các gợi ý, đây là một số gợi ý giúp bạn chọn quỹ Cực ngắn hạn:

Hầu hết dữ liệu này dễ dàng có sẵn trên các trang web tài chính khác nhau, bao gồm cả Unovest.

Dưới đây là danh sách 5 quỹ Cực ngắn hạn mà bạn có thể đánh giá:

Nhấp vào tên để xem bảng dữ kiện chi tiết về Unovest cho từng quỹ.

Bạn đang chuyển FD Ngân hàng của mình sang quỹ Siêu ngắn hạn nào?

Tuyên bố từ chối trách nhiệm :Các quỹ được đề cập trong bài viết không phải là khuyến nghị đầu tư. Vui lòng tham khảo ý kiến cố vấn đầu tư của bạn để biết loại nào phù hợp nhất với nhu cầu của bạn.