Đó lại là thời điểm trong năm. Bạn nhận được lời nhắc nộp bằng chứng đầu tư tiết kiệm thuế hoặc cắt giảm đáng kể tiền lương, thuế thu nhập ưu đãi. Câu hỏi duy nhất trong đầu bạn - tôi đầu tư vào đâu để tiết kiệm thuế? Quỹ tương hỗ tiết kiệm thuế có thể giải cứu bạn không?

Bây giờ, bạn biết rằng có một số cách để tiết kiệm thuế. Bạn cũng biết rằng ELSS hoặc quỹ tương hỗ tiết kiệm thuế có thể là một phần quan trọng trong danh mục đầu tư của bạn mà bạn có thể sử dụng để đầu tư theo Mục 80C của Đạo luật thuế thu nhập.

Được rồi, tốt thôi! Nhưng quỹ tương hỗ tiết kiệm thuế nào để đầu tư vào ?

Trong khi chúng ta sẽ đến đó, hãy nhanh chóng tóm tắt một số tính năng quan trọng của quỹ tương hỗ tiết kiệm thuế .

Vì vậy, làm thế nào để có thể giết 2 con chim bằng 1 viên đá - nghĩa là - nhận được lợi ích về thuế cũng như đưa tiền của bạn để kết hợp tốt hơn.

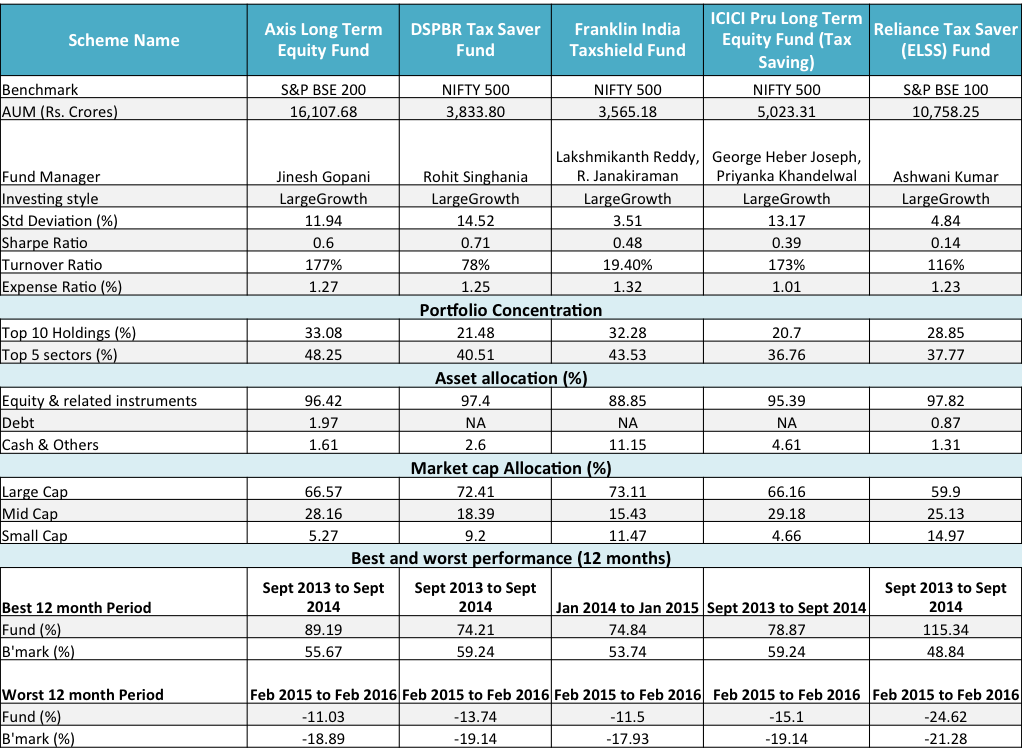

Có hơn 50 chương trình quỹ tương hỗ đủ điều kiện để tiết kiệm thuế theo Mục 80C. Thật khó để phân biệt cái này với cái kia. Để giúp bạn đưa ra quyết định đầu tư, dưới đây là so sánh về các thông số khác nhau của 5 chương trình phổ biến. Chúng là ( theo thứ tự bảng chữ cái ):

Bạn sẽ đánh giá cao một thực tế rằng mỗi quỹ tương hỗ tiết kiệm thuế được yêu cầu đầu tư tối thiểu 80% các khoản đầu tư vào vốn cổ phần hoặc các khoản đầu tư liên quan đến vốn chủ sở hữu.

Với thông tin cơ bản này, hãy xem xét các mục tiêu đầu tư của từng kế hoạch ở trên ( từ mơ hồ nhất đến cụ thể cao nhất ):

Mục tiêu đầu tư của Quỹ cổ phần dài hạn Axis

Để tạo ra thu nhập và tăng giá trị vốn dài hạn từ danh mục đầu tư đa dạng bao gồm chủ yếu là vốn chủ sở hữu và chứng khoán liên quan đến vốn chủ sở hữu.

Mục tiêu đầu tư của Quỹ tiết kiệm thuế DSP BlackRock

Tìm cách tạo ra giá trị vốn trung và dài hạn từ một danh mục đầu tư đa dạng được cấu thành chủ yếu từ vốn chủ sở hữu và các chứng khoán liên quan đến vốn chủ sở hữu của doanh nghiệp.

Mục tiêu đầu tư của Quỹ lá chắn thuế Franklin Ấn Độ

Kế hoạch này tuân theo sự pha trộn giữa giá trị và phong cách đầu tư tăng trưởng. Quỹ sẽ thực hiện theo cách tiếp cận từ dưới lên để chọn cổ phiếu. Chương trình sẽ đầu tư vào danh mục cổ phiếu đa dạng trên các lĩnh vực và vốn hóa thị trường.

Mục tiêu đầu tư của Quỹ cổ phần dài hạn ICICI Pru (ELSS)

Quỹ tạo thành một danh mục đầu tư, là sự pha trộn của các cổ phiếu vốn hóa lớn, trung bình và nhỏ. Người quản lý quỹ có thể thay đổi tỷ trọng cổ phiếu vốn hóa lớn và trung bình / nhỏ trong danh mục tùy thuộc vào điều kiện thị trường.

Mục tiêu đầu tư của Trình tiết kiệm thuế phụ thuộc

Tìm cách duy trì sự cân bằng giữa các công ty có vốn hóa lớn và các công ty có vốn hóa trung bình. Nỗ lực đầu tư vào các nhà lãnh đạo tiềm năng. Đầu tư vào các công ty có tiềm năng, triển vọng tăng trưởng cao trong trung hạn (2-3 năm). Nói chung, quỹ có hai hoặc ba cuộc gọi lĩnh vực cùng một lúc. Chúng hầu hết phù hợp với xu hướng thị trường mới nổi. Tỷ lệ danh mục đầu tư nhỏ được đầu tư vào các cuộc gọi trái ngược. Phần trăm đáng kể vốn chủ sở hữu lưu hành của chương trình được đầu tư vào các công ty có giá trị vốn hóa trung bình có sức thuyết phục cao. Sự phân bổ / tiếp xúc đáng kể được thực hiện trong các Công ty Đa quốc gia (MNC’s). Cố gắng có một danh mục đầu tư cân bằng trên cơ sở vĩ mô, phân bổ cho các chủ đề như Nội địa, Tiêu dùng &Phòng thủ.

Dưới đây là so sánh 5 lược đồ với nhiều thông số khác nhau.

Nguồn :Unovest, Bảng thông tin về Đề án và Tài liệu Thông tin Đề án có sẵn vào tháng 1 năm 2018; Tất cả dữ liệu dành cho các kế hoạch trực tiếp và tùy chọn tăng trưởng của các quỹ tương ứng. Các kế hoạch trực tiếp của các quỹ tương hỗ tiết kiệm thuế này bắt đầu vào ngày 1 tháng 1 năm 2013.

So sánh này đưa ra một số quan sát thú vị:

Mặc dù bạn có thể chọn bất kỳ quỹ tương hỗ tiết kiệm thuế nào ở trên, hãy ghi lại những kỳ vọng của bạn và đầu tư cho phù hợp.

Ví dụ , nếu bạn không phải là một nhà đầu tư năng nổ và đang tìm kiếm một quỹ ổn định, ít biến động, Franklin Tax Shield phù hợp với dự luật. Với nhiệm vụ đầu tư trên toàn thị trường và danh mục đầu tư chủ yếu là vốn hóa lớn, đây thực sự là một lựa chọn tốt.

Tuyên bố từ chối trách nhiệm :Vui lòng tham khảo ý kiến cố vấn đầu tư của bạn để có khoản đầu tư phù hợp với bạn phù hợp với thời gian và khẩu vị rủi ro của bạn.