Bạn đã xem các chương trình quỹ được cung cấp dưới đây chưa?

Có rất nhiều cái tương tự khác từ hầu hết mọi nhà quỹ.

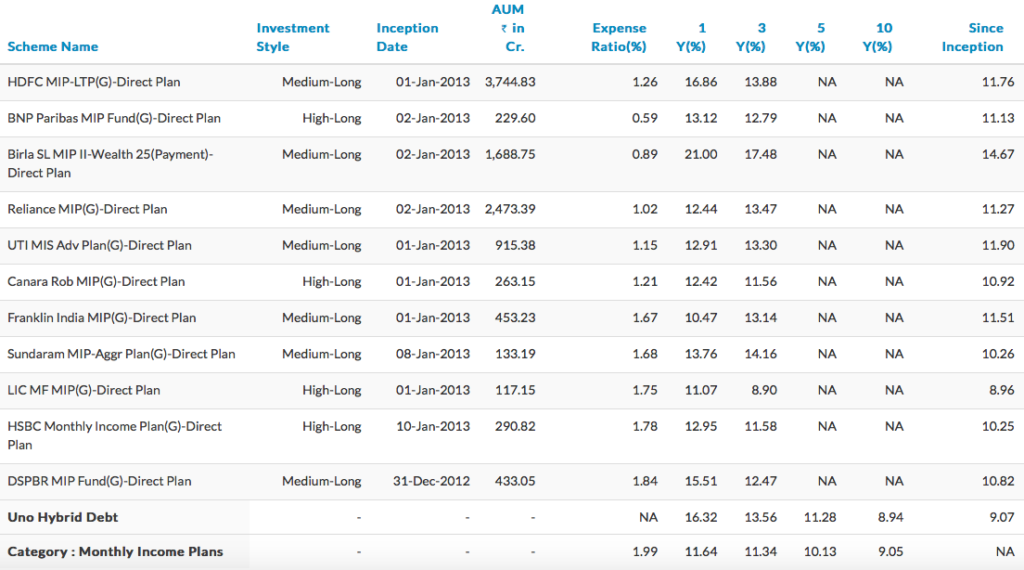

Tất cả các kế hoạch này thuộc một danh mục được gọi là Kế hoạch thu nhập hàng tháng hoặc MIP . Mặc dù một số trong số họ có các từ MIP hoặc Kế hoạch thu nhập hàng tháng trong tên của họ, đó không phải là điều kiện tiên quyết. Xem các ví dụ được sử dụng trước đây.

MIP là cái bạn gọi là đầu tư hỗn hợp với sự kết hợp của các thành phần nợ và vốn chủ sở hữu. Phần nợ thường chiếm hơn 70%, phần còn lại được đầu tư vào vốn chủ sở hữu.

Ý tưởng đằng sau MIP là thu hút nhà đầu tư không hài lòng với lợi nhuận của Khoản tiền gửi cố định của ngân hàng và sẵn sàng chấp nhận rủi ro nhỏ để nhận được lợi tức tốt hơn.

Vì vậy, các kỹ sư tài chính làm việc tại quỹ tương hỗ đã tạo ra MIP. Phần nợ cung cấp sự an toàn cho danh mục đầu tư mà nó dựa vào trái phiếu để mang lại sự chắc chắn hơn. Phần vốn chủ sở hữu được kỳ vọng sẽ mang lại nhiều lợi nhuận hơn.

Để có thu nhập hàng tháng, bạn sẽ phải chọn phương án trả cổ tức hàng tháng. Nghe có vẻ lạ!

Điều trớ trêu là bạn thực sự có thể chọn một sự phát triển tùy chọn trong Kế hoạch thu nhập hàng tháng trong đó giá trị nắm giữ của bạn tiếp tục tăng lên.

Nhân tiện, cổ tức không được đảm bảo. Nếu quỹ quản lý để kiếm tiền, nó sẽ công bố một khoản cổ tức. Nếu thúc đẩy xảy ra xô đẩy, họ thậm chí có thể bán các khoản đầu tư hiện có trong quỹ để tạo tiền mặt trả cổ tức (thu nhập).

Đó là công việc của bộ phận tiếp thị. Để nâng cao sức hấp dẫn của nó đối với một nhà đầu tư tìm kiếm thu nhập, rủi ro thấp, nó được đặt tên là MIP. Trên thực tế, họ đã đi trước một bước và sử dụng một số móc nối cảm xúc như trẻ em, nghỉ hưu, v.v. Hãy xem các tên ví dụ được đề cập ở phần đầu.

Đó là một câu hỏi quan trọng. Một MIP bị đánh thuế giống như một quỹ nợ. Có nghĩa là nếu bạn bán quỹ trước khi mua 3 năm, thì tiền lãi vốn sẽ bị đánh thuế theo khung thuế thu nhập của bạn.

Tuy nhiên, nếu bạn bán nó sau 3 năm, bạn sẽ phải lập chỉ mục chi phí của mình và trả mức thuế thấp hơn ở mức 20% trên lợi nhuận vốn được lập chỉ mục chi phí.

Từ quan điểm thuế quan, quỹ này sẽ hiệu quả hơn trên cơ sở 3 năm cộng với việc nắm giữ, cũng như bất kỳ quỹ nợ nào khác.

Ngoài ra, trong khi cổ tức được miễn thuế trong tay bạn, quỹ sẽ trả thuế phân phối cổ tức 28,84% thay cho bạn, khoản thuế này cuối cùng được tính vào chi phí quỹ.

Chi phí là một chủ đề nhạy cảm. Nếu bạn nhìn vào cấu trúc của MIP, những MIP tích cực nhất nắm giữ khoảng 25 đến 30% vốn chủ sở hữu và phần còn lại là nợ. Danh mục nợ cũng là trái phiếu trung và dài hạn.

Tỷ lệ chi phí của Birla SL MIP - 25 là khoảng 0,89%. Đối với HDFC MIP - Kế hoạch dài hạn, tỷ trọng chi phí là 1,26%. Con số của ICICI Pru MIP là 1,81%.

Tất cả các tỷ lệ chỉ dành cho kế hoạch trực tiếp. Xem thêm bảng so sánh ngang hàng về kế hoạch thu nhập hàng tháng bên dưới.

Có một phạm vi khá. Trong một số trường hợp, các tỷ lệ chi phí bằng với tỷ lệ chi phí được tính bằng vốn chủ sở hữu.

Nguồn :Không đầu tư. Dữ liệu vào ngày 14 tháng 4 năm 2017 chỉ dành cho các gói trực tiếp.

Lợi ích của việc có MIP là tự động tái cân bằng trong quỹ. Vì nó cố gắng duy trì một tỷ lệ nợ:vốn chủ sở hữu được xác định trước, nó tiếp tục tái cân bằng danh mục đầu tư để duy trì tỷ lệ này.

Đối với những người không thể nỗ lực (về cơ bản, bạn lười biếng) để duy trì một phân bổ tài sản tương tự có thể tốt hơn bằng cách sử dụng MIP.

Nhưng nhìn chung đó là một thảm họa. Bạn thấy bạn bao gồm đầu tư cổ phiếu vào một quỹ, chấp nhận rủi ro liên quan đến cổ phiếu và bị đánh thuế như nợ.

Nếu bạn biết, một quỹ cổ phần sau 1 năm nắm giữ sẽ thu được lợi nhuận từ vốn bằng không. Nhưng đối với MIP, việc đánh thuế như đã đề cập trước đó.

Giải pháp thay thế là chọn một quỹ nợ thuần túy hoặc trái phiếu cho tối đa 70% danh mục đầu tư và đầu tư số tiền còn lại vào quỹ cổ phần.

Thận trọng hơn nữa là đừng chỉ theo đuổi lợi nhuận. Một Birla SunLife MIP có thể mang lại lợi tức 21% trong 1 năm vì những lý do cụ thể trong việc lựa chọn đầu tư. Nó không có khả năng tái tạo nó trong tương lai.

Đối với lợi nhuận có liên quan, lợi nhuận kỳ vọng của bạn sẽ phù hợp với kỳ vọng của loại tài sản rộng rãi. Đọc thêm tại đây.

Hãy cân nhắc những thực tế này trước khi bạn thực hiện đầu tư vào MIP.

Lưu ý :Unovest không đề xuất MIP trong danh mục đầu tư MF của mình.

3 Mục tiêu chính để xây dựng kế hoạch thu nhập hưu trí

Bảo hiểm nhân thọ có xứng đáng có một vị trí trong danh mục hưu trí của bạn không?

Quản lý tiền của bạn trong một thế giới không chắc chắn

Kế hoạch nghỉ hưu của bạn có bảo vệ chống lại 'cạm bẫy của người sống sót' không?

5 Cân nhắc chính khi bạn lập kế hoạch nghỉ hưu của mình