Theo Ngân sách năm 2020, cổ tức hiện có thể chịu thuế trong tay các nhà đầu tư. Các công ty hoặc quỹ tương hỗ sẽ không phải trả Thuế phân phối cổ tức. Ngoài ra, có TDS là 10% nếu cổ tức được trả nhiều hơn Rs. 5.000 trong một năm tài chính.

Với các quy tắc thuế mới, bạn nên chuyển sang tùy chọn tăng trưởng hay chỉ tiếp tục?

Trước tiên, chúng ta hãy tìm hiểu một số thông tin cơ bản.

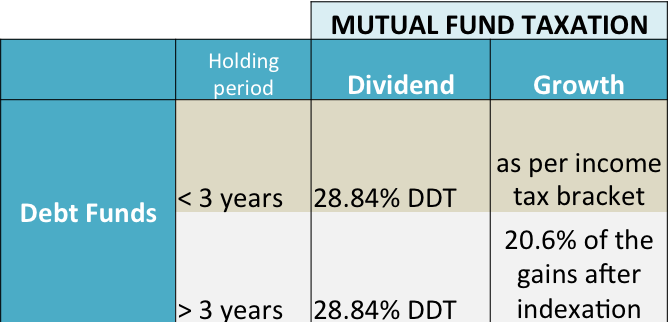

Trường hợp trả cổ tức bằng quỹ nợ, thuế phân phối cổ tức được áp dụng với tỷ lệ 28,84%. Bất kỳ sự tăng giá hoặc thu nhập vốn nào đều bị đánh thuế dựa trên cơ sở ngắn hạn hoặc dài hạn. Xem hình ảnh bên dưới.

Nếu thời gian nắm giữ dưới 3 năm, thuế thu nhập vốn ngắn hạn theo thuế suất thu nhập cận biên của bạn sẽ được áp dụng.

Nếu thời gian nắm giữ trên 3 năm, thuế thu nhập vốn dài hạn được áp dụng với thuế suất 20% + phụ phí cùng với lợi ích của việc lập chỉ mục.

Vì vậy, đối với một người nào đó trong khung thuế cao nhất sử dụng tùy chọn cổ tức để chuyển tiền vào quỹ nợ là rất hợp lý. Điều này đã thay đổi vào ngày 1 tháng 2 năm 2020.

Theo các quy định mới trong Ngân sách 2020, 28,84% DDT sẽ không còn từ ngày 1 tháng 4 năm 2020. Thay vào đó, cổ tức sẽ bị đánh thuế theo thuế suất cận biên. Nếu bạn tình cờ ở trong khung thuế 42.xxx%, đó cũng là thuế suất của bạn trên cổ tức.

Được rồi, bây giờ chúng ta hãy bắt đầu vấn đề.

Tôi chắc chắn khi bạn đang đọc điều này, câu trả lời đã tự động mở ra cho bạn. Nếu khoản đầu tư vào quỹ nợ của bạn có bản chất là ngắn hạn, tức là với mục đích chuyển đổi hoặc STP thành quỹ cổ phần, thì sẽ không tạo ra bất kỳ sự khác biệt nào ngay cả khi bạn chuyển đổi.

Bởi vì trong thời gian nắm giữ dưới 3 năm, trong các lựa chọn cổ tức hoặc tăng trưởng, thuế được áp dụng ở mức thuế cận biên của bạn.

Nhưng còn TDS ở mức 10%.

Hãy lấy một ví dụ.

Nếu bạn có 1 crore Rs đậu trong quỹ thanh khoản với quyền chọn cổ tức và bạn đang chuyển đổi Rs. 5 vạn mỗi tháng thành vốn chủ sở hữu, sẽ mất khoảng 20 tháng để chuyển toàn bộ.

Trong giai đoạn này, bạn có khả năng đạt mức tăng trưởng khoảng 6% (giả định theo năm). Ngay cả khi 80% trong số đó được chia làm cổ tức, thì con số đó sẽ xấp xỉ 5%.

Cổ tức có khả năng xảy ra (một lần nữa giả sử tiền thường xuyên chuyển từ quỹ sang vốn chủ sở hữu) sẽ vào khoảng Rs. 2,5 đến Rs. 3 vạn (Đó chắc chắn là hơn ngưỡng 5.000 Rs nếu không có TDS.

TDS trong trường hợp này có thể trên Rs. 25.000, sẽ hiển thị trong tờ khai thuế của bạn và có thể được yêu cầu lại, nếu đúng như vậy. Tuy nhiên, bạn sẽ đồng ý rằng TDS không phải là thuế đầy đủ.

Là người ở khung thuế cao hơn, bạn có thể sẽ tính ra nhiều thuế hơn nữa vì 10% không phải là khung thuế của bạn.

Vì vậy, bạn thấy đó, bạn phải trả thuế không phân biệt kể từ khi quy đổi đang diễn ra (thông qua chuyển đổi hoặc chế độ STP). TDS chỉ đảm bảo rằng bạn đang trả tiền thuế trước một chút.

Điều này vẫn đúng ngay cả khi bạn chuyển từ tùy chọn cổ tức sang tăng trưởng.

-

Phải nói điều này, nếu thời gian nắm giữ của bạn có khả năng kéo dài hơn 3 năm trong các quỹ nợ, thì lựa chọn cổ tức là một tai hại. Chỉ chọn tùy chọn tăng trưởng, bất kể khung thuế của bạn là bao nhiêu. Trên thực tế, nếu bạn đang ở trong tùy chọn cổ tức, hãy chuyển sang tăng trưởng ngay bây giờ.

Bạn có nên hoãn thuế cho đến khi nghỉ hưu không?

Bạn có nên vay từ thẻ tín dụng của mình không?

Bạn có nên vay từ kế hoạch tiết kiệm tiết kiệm của mình không?

Tùy chọn tái đầu tư cổ tức - Tác động của thuế LTCG

Bạn nên mạo hiểm với trái phiếu hay quỹ nợ? - Thông tin chi tiết về năm 2019 với Arvind Chari