Không sớm thì muộn, quỹ tương hỗ mới hoặc các nhà đầu tư cổ phần trực tiếp nhận ra rằng câu chuyện dài hạn của Ấn Độ hoặc câu chuyện công bằng dài hạn không phải lúc nào cũng phản ánh trong lợi nhuận của từng cá nhân. Sau khi thua lỗ kéo dài hoặc sau khi hiểu rằng người ta không thể mong đợi lợi nhuận từ quỹ tương hỗ SIPs! (Thay vào đó, hãy làm điều này!) Và cách các nhà đầu tư bị lừa mua các quỹ tương hỗ với kỳ vọng sai, nhiều người hỏi, “ nếu sau một thời gian dài, tôi chỉ nhận được 10% hoặc ít hơn (không có đảm bảo!) Trước thuế nhiều rủi ro, tại sao không sử dụng EPF cộng với PPF một mình để lập kế hoạch nghỉ hưu? “ Hãy cùng chúng tôi tìm hiểu trong bài đăng này.

Một bài học quan trọng khác là rủi ro lớn nhất trên thị trường chứng khoán không phải là sự sụp đổ sâu sắc mà là sự đi ngang hàng năm trời. Hãy xem ví dụ:Làm thế nào mà lợi nhuận 400% lại chỉ thu về 8% ?! Rủi ro lên mặt trăng!

Câu trả lời ngắn gọn: Về nguyên tắc, có thể lập kế hoạch nghỉ hưu chỉ với EPF + PPF mà không cần vốn chủ sở hữu. Tuy nhiên, có rất nhiều giả thiết liên quan (một số không thực tế), và không phải ai cũng có thể thực hiện được điều này. Ngay cả những người có thể vượt qua nó cũng đang chấp nhận rủi ro lớn hơn bằng cách né tránh vốn chủ sở hữu.

Ưu điểm của EPF và PPF là gì? Mặc dù tỷ lệ EPF và PPF đã giảm trong ba thập kỷ qua, vẫn có sự chênh lệch lớn giữa các con số lạm phát “được báo cáo chính thức” và cách các tỷ lệ này được cố định. Rõ ràng là các cân nhắc chính trị quyết định tỷ giá chứ không phải kinh tế.

Với hầu hết người dân đã quen với cảm giác được hưởng quyền lợi nhờ hàng năm trời của các khoản trợ cấp và trợ cấp, sẽ rất khó để chính phủ (mặc dù họ đang cố gắng) giảm và / hoặc thay đổi các tỷ lệ này một lượng lớn.

Cả EPF và PPF (nếu bắt đầu sớm) đều hỗ trợ nghỉ hưu sớm (được định nghĩa là ở độ tuổi dưới 58 hoặc 60), không giống như NPS. Xem:EPF vs NPS:Bạn có nên chuyển sang NPS vì chính phủ muốn bạn làm như vậy?

Cả EPF và PPF đều là các công cụ EEE sẽ hoàn toàn miễn thuế. Với 80C được tự động chăm sóc bởi những thứ này, EPF (thông qua VPF) không có hạn chế về mức đầu tư tối đa. Điều này sẽ bù đắp giới hạn 1,5 Lakh một năm do PPF đặt ra.

Một cặp vợ chồng có thu nhập đơn hoặc gấp đôi có thể sử dụng hai tài khoản PPF, làm cho giới hạn này hiệu quả là ba vạn. Ngoài ra, hãy xem:Chúng tôi có thể đầu tư bao nhiêu vào nhiều tài khoản PPF?

Tài khoản PPF có thể tồn tại suốt đời dù có hoặc không có đóng góp. Cả hai đều có giới hạn rút tiền khác nhau. Xem:Quy tắc Gia hạn Quỹ Nhà cung cấp Công chúng (PPF) khi đáo hạn

Chúng tôi sẽ giả định rằng toàn bộ công ty sau khi nghỉ hưu sẽ được quản lý bằng PPF + các chương trình tiết kiệm nhỏ để đảm bảo 8% (khai thuế miễn thuế hoặc sau thuế suốt đời).

Các giả định cần thiết khi chỉ sử dụng EPF + PPF là gì? Danh sách dài, một số định tính và một số định lượng. Người đọc được khuyến khích chú ý đến từng thứ.

Trước khi chúng tôi bắt đầu, vui lòng trả lời câu hỏi này

Hình minh họa 1 (lạm phát 6%)

Đây là một bảng với lợi nhuận khoảng 2% (sau) trên lạm phát !! Chúng tôi đang xem xét một người 30 tuổi sẽ nghỉ hưu ở tuổi 50 và hy vọng sẽ sống đến 85 tuổi. Xem xét văn hóa làm việc hiện tại, hầu hết mọi người sẽ không hoặc không thể làm việc ngoài 50. Tuổi 60 không thể được sử dụng làm tuổi nghỉ hưu cho một người 30 tuổi ở 2019. Họ có thể chết trước đó hoặc tệ hơn là quá ốm để kiếm được việc làm.

Doanh nghiệp hưu trí cuối năm tăng trưởng hàng năm ở mức 8%. Sau 50 tuổi, số tiền rút tương đương với chi phí hàng năm được thực hiện từ nó. Đây là lý do tại sao nó về 0 ở tuổi 85 (và hy vọng là không phải trước đó!).

Lưu ý rằng khoản đầu tư hàng năm khá bằng với chi phí hàng năm thậm chí với lợi tức thực tế là 2% !! Có bao nhiêu cái này có thể làm được điều này? Hãy nhớ rằng chúng ta chưa tính đến nhu cầu hiện tại và tương lai của trẻ em. Không tính đến EMI !!

Tuổi tácChi phí hàng nămĐầu tư hàng năm cho hưu tríTổng lợi nhuận danh mục đầu tưCorpus (cuối năm) 30 4,00,000 3,99,5228% 4,31,48431 4,24,000 4,23,4938% 9,23,37532 4,49,440 4,48,9038% 14,82.06133 4,76.406 4,75,8378% 21,14,53034 5,04.991 5,04,3878% 28,28,43135 5,35,290 5,34,6518% 36,32,12836 5,67.408 5,66,7308% 45,34,76637 6,01.452 6,00,7348% 55,46,34038 6,37,539 6,36,7788% 66,77,76739 6,75,792 6,74,9848% 79, 40,97140 7,16,339 7,15,4838% 93,48,97041 7,59,319 7,58,4128% 1,09,15,97342 8,04,879 8,03,9178% 1,26,57,48243 8 , 53.171 8,52,1528% 1,45,90,40444 9,04,362 9,03,2818% 1,67,33,18045 9,58,623 9,57,4788% 1,91,05,91146 10,16,141 10,14,9278% 2,17,30,50447 10,77.109 10,75,8228% 2,46,30,83348 11,41,736 11,40,3728% 2,78,32.901 49 12.10.240 12,08,7948% 3,13,65,03050 12,82,854 12,81,3228% 3,52,58,06051 13,59,8258% 3,66.10,09352 14,41, 4158% 3,79,82,17253 15,27,9008% 3,93.70,61454 16,19,5748% 4,07,71,12455 17,16,7488% 4,21,78,72556 18, 19.7538% 4,35,87,69057 19,28,9388% 4,49,91.45258 20,44,6758% 4,63,82,51959 21,67,3558% 4,77,52,37760 22,97,3968% 4,90,91,37961 24,35,2408% 5,03.88,63062 25,81,3558% 5,16,31,85763 27,36,2368% 5,28,07 , 27164 29,00.4108% 5,38.99.41065 30,74.4358% 5,48.90.97366 32,58.9018% 5,57,62.63867 34,54,4358% 5,64 92.85968 36,61.7018% 5,70,57,65169 38,81.4038% 5,74.30.34870 41,14,2878% 5,75,81,34671 43,61,1448% 5 74,77,81772 46,22,8138% 5,70,83.40573 49,00,1828% 5,63,57.88174 51,94,1938% 5,52,56,78375 55,05,8448 % 5,37,31.01476 58,36,1958% 5,17,26.404 77 61,86,3678% 4,91,83,24078 65,57,5498% 4,60,35,74779 69,51,0028% 4,22,11,52580 73,68,0628% 3,76, 30,94181 78,10,1458% 3,22,06.45982 82,78,7548% 2,58,41,92183 87,75,4798% 1,84,31.75784 93,02,0088% 98, 60,12985 98,60,1298% 0Hình minh họa 2 (lạm phát 7%)

Nếu lạm phát tăng lên 7%, khoản đầu tư hàng năm trở thành 129% chi phí hàng năm !!

Hình minh họa 3 (lạm phát 8%)

Nếu lạm phát tăng lên 8%, khoản đầu tư hàng năm sẽ trở thành 167% chi phí hàng năm !!

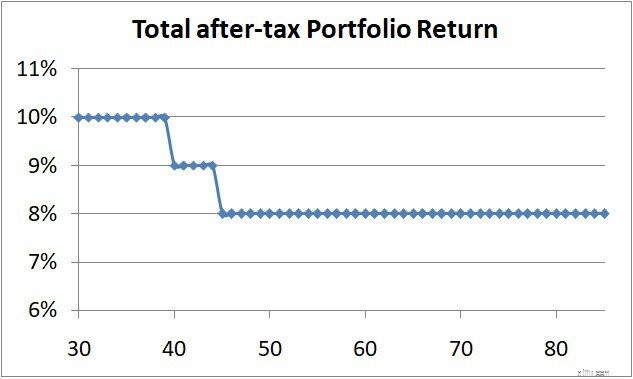

Bây giờ chúng ta hãy bao gồm một số tỷ lệ vốn chủ sở hữu để lợi nhuận danh mục đầu tư sau thuế qua các năm trông như thế này.

Hình minh họa 4 (lạm phát 6% với tỷ lệ vốn chủ sở hữu như trên)

Khoản đầu tư hàng năm giảm từ 100% xuống 91%. chi phí hàng năm. Đây là khoản tiết kiệm tích lũy được 13,7 vạn trong 20 năm tới! Ngay cả 91% này cũng sẽ khó có nhiều người có thể đạt được!

Các nhà đầu tư đầu tư vào vốn chủ sở hữu và chấp nhận sự biến động hàng ngày và học cách quản lý nó có thể đầu tư ít hơn đáng kể cho thời gian nghỉ hưu. Rủi ro đầu tư được đảm bảo nhưng có thể kiểm soát được nếu có đủ thời gian.

Các nhà đầu tư muốn tránh xa tất cả các khoản lợi nhuận liên kết với thị trường (mặc dù PPF và EPF cũng có tính liên kết thị trường yếu) sẽ phải trả một mức giá khác. Trong trường hợp này, số tiền đầu tư sẽ cao hơn. Đây là rủi ro được đảm bảo ở đây và khó quản lý hơn rất nhiều do nhu cầu của trẻ em, EMI và các chi phí bất ngờ khác. Sử dụng EPF và PPF, một người sẽ phải làm việc trong thời hạn được chỉ định (giả sử trong khi lập kế hoạch, 50 ở đây) và không thể nghỉ việc sớm hơn. Đây là một rủi ro trong trường hợp các vấn đề sức khỏe can thiệp.

Khi ngân sách đầu tư quá cứng nhắc (trong trường hợp EPF + PPF không có vốn chủ sở hữu), người ta không thể đáp ứng các khoản chi phí bổ sung theo nhu cầu và mong muốn tốt hay xấu.

Cho dù chúng ta có chọn tránh thị trường chứng khoán hay không, mọi lựa chọn, mọi lựa chọn đều có rủi ro đi kèm. Vấn đề chỉ là cái nào được chấp nhận hơn và cái nào dễ quản lý hơn.

Thay vào đó, bạn sẽ chống lại sự biến động của thị trường chứng khoán hay chống lại ngân sách hàng tháng của mình để tránh rủi ro thị trường?

Lập kế hoạch về hưu sớm khi bạn có tiền bồi thường bằng vốn chủ sở hữu

Tại sao tôi nói với khách hàng của mình sử dụng bạc hà khi lập kế hoạch nghỉ hưu

Tài nguyên miễn phí mà người chọn lọc có thể sử dụng để nghiên cứu và phân tích

Chúng ta có thể sử dụng quỹ tương hỗ hỗn hợp tích cực làm danh mục đầu tư một quỹ không?

Tôi có thể sử dụng hai quỹ chỉ số này để nghỉ hưu thay vì Nifty, Nifty Next 50 không?