Rủi ro thực sự liên quan đến thị trường chứng khoán không phải là một sự sụt giảm lớn. Điều đó thường dẫn đến một phong trào đi lên mạnh mẽ sớm hơn muộn. Rủi ro thực sự nằm ở chỗ mất thời gian khi thị trường không đi đến đâu. Trong 10 năm, 15 hoặc 25 năm, một người có thể tạo ra lợi nhuận tuyệt đối lớn nhưng lợi nhuận hàng năm kém nếu chúng ta gặp phải một thị trường đi ngang kéo dài.

Thị trường đi ngang là thị trường trong đó chỉ số không tăng hoặc giảm quá nhiều. Đương nhiên, người ta có thể nói về một đợt tăng giá, giảm giá hoặc thị trường đi ngang chỉ bằng cách nhìn vào gương chiếu hậu, nhưng đó là cách nó xảy ra với lợi nhuận của chúng tôi.

Sau khi vụ lừa đảo Harshad Mehta bị phá vỡ, Sensex đã không đi đến đâu trong 10 năm. Đó là thập kỷ mất mát của chính chúng ta vì chính phủ bị phá sản (do đó EPF, PPF đóng góp 12%) và nền kinh tế mới bắt đầu mở cửa.

Hãy xem xét ví dụ kỳ lạ này:Một người đàn ông mua một đơn vị Sensex (chúng ta hãy giả sử rằng đầu tư theo chỉ số là khả thi) chỉ vài ngày trước khi vụ lừa đảo Harshad Mehta xảy ra vào ngày 30 tháng 3 năm 1992 với chỉ số ở mức 4091,43 (các mũi tên bên dưới). Trong 25 năm sau đó, ông vẫn giữ niềm tin không thể lay chuyển vào Cổ phiếu và giữ vững khoản đầu tư của mình, bất kể điều gì. Cuối cùng, vào ngày 24 tháng 3 năm 2017 với chỉ số ở mức 29421,40 (tăng 619%), anh ta kiểm tra lợi tức hàng năm mà anh ta nhận được. Kết quả của phép tính này sẽ như thế nào? Đây là trước khi chia cổ tức. Thêm 1,5% đến 2% vào lợi nhuận do cổ tức.

Đó là lợi nhuận 8% trước khi chia cổ tức! Phần thưởng đủ cho “sự kiên nhẫn” và “kỷ luật” không? Đương nhiên, khi tôi đưa ra ví dụ này, các nhà đầu tư và đặc biệt là những người bán hàng phàn nàn, “đây là anh đào. Lợi nhuận trung bình tốt hơn nhiều ”.

“Đừng bao giờ quên người đàn ông cao 6 feet chết đuối khi băng qua con suối sâu trung bình 5 feet. Nó không đủ… để tồn tại ở mức trung bình. Chúng tôi phải sống sót trong những ngày tồi tệ ”. - Howard Marks.

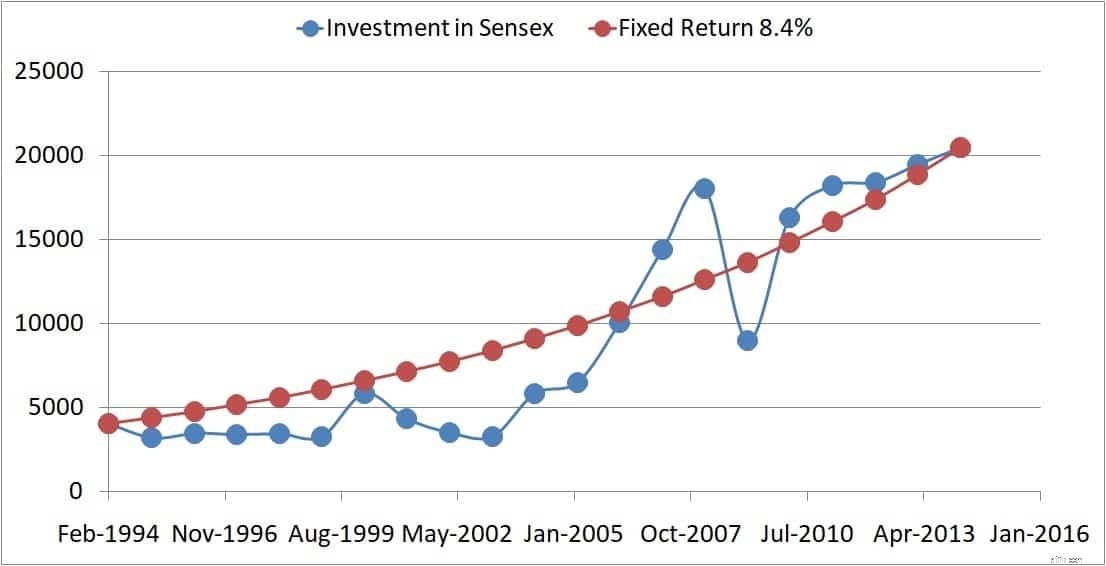

Kế hoạch tài chính của chúng tôi phải được chuẩn bị cho tình huống xấu nhất. Chúng ta hãy xem xét thêm hai ví dụ. Sensex đóng cửa vào 4084 vào ngày 22 tháng 2 năm 1994 và là 20464 vào ngày 17 tháng 2 năm 2014. Một lần nữa, nếu bạn chỉ nhìn vào thông tin đó, nó có vẻ tuyệt vời - tăng 400% nhưng lợi nhuận hàng năm chỉ là 8% (không bao gồm cổ tức nhưng điều đó không có nhiều ý nghĩa, hãy xem bên dưới).

Lý do cho lợi nhuận của người nghèo mặc dù thu được lợi nhuận tuyệt đối lớn là “thời gian” hoặc “thời điểm xấu” hoặc “may mắn về thời điểm”. Mặc dù tính toán lợi tức hàng năm giả định là một sự gia tăng suôn sẻ như các chấm màu nâu bên dưới, nhưng trong thế giới thực, tăng trưởng đầu tư của chúng tôi có thể bị trì hoãn do một chuỗi lợi nhuận kém.

Hãy quan sát thị trường đi ngang của những năm 90 đã ảnh hưởng đến tăng trưởng đáng kể như thế nào, nhiều hơn so với sự sụp đổ năm 2008. Một ví dụ gần đây hơn bao gồm cổ tức sẽ hữu ích.

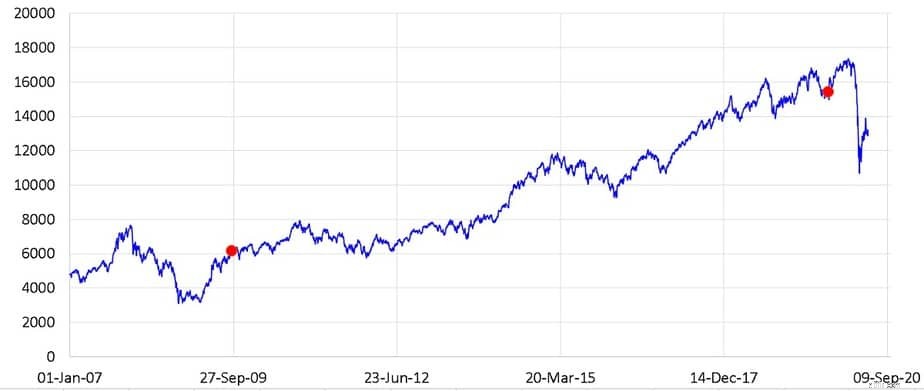

Điều này cũng đã được chọn ra:sau khi phục hồi năm 2008 và trước vụ tai nạn năm 2020. Nifty TRI đã chuyển từ 6168 vào ngày 18 tháng 9 năm 2009 thành 15412 vào ngày 15 tháng 9 năm 2019, tăng 150% nhưng chỉ có 9,6% lợi nhuận hàng năm. Ngày tháng được đánh dấu bằng chấm đỏ bên dưới.

Sẽ mất khoảng hơn 4 năm để thị trường đi lên trong tổng số 10 năm và một số tháng bị mất vào mùa thu và phục hồi sau đó, dẫn đến lợi nhuận kém (lần này bao gồm cả cổ tức).

Đây là biểu đồ lợi nhuận luân phiên đầy đủ trong 10 năm với lợi tức hàng năm và lợi nhuận tuyệt đối. Lợi nhuận tuyệt đối không phụ thuộc vào thời gian và vì vậy ngay cả sau sự cố năm 2020 khi XIRRs là 5-6%, mức tăng là 75-80% !!