Trong một thông tư ngày 5 tháng 10 năm 2020, SEBI một lần nữa thay đổi các tiêu chuẩn cho “Ghi nhãn sản phẩm trong các chương trình Quỹ tương hỗ” - lần thay đổi thứ ba như vậy trong bảy năm qua. Trong điều chỉ có thể được coi là kỳ lạ, SEBI đã phán quyết rằng một sự thay đổi trong vòng quay số "rủi ro" cho một quỹ không cần phải được coi là một sự thay đổi trong thuộc tính cơ bản! Không có giới hạn về số lượng các thay đổi như vậy được phép!

Vào tháng 3 năm 2013, SEBI đã thông qua một hệ thống tín hiệu giao thông giống như hệ thống ghi nhãn rủi ro MF:Màu xanh lam - chính có rủi ro thấp; Màu vàng - vốn gốc có rủi ro trung bình; Brown - hiệu trưởng có rủi ro cao. Họ không muốn sử dụng màu xanh lá cây, màu hổ phách và màu đỏ và khiến các nhà đầu tư sợ hãi màu đỏ!

Từ ba khía trên mặt số, đồng hồ đo rủi ro có năm khía từ tháng 4 năm 2015:i:Thấp - gốc có rủi ro thấp; ii. Vừa phải Thấp - vốn gốc có rủi ro vừa phải thấp; iii. Vừa phải - vốn gốc có rủi ro vừa phải; iv. Cao vừa phải - vốn gốc có rủi ro vừa phải cao; v. Cao - vốn gốc có rủi ro cao /

Bây giờ năm khía đã trở thành sáu! “Vừa phải Thấp” giờ trở thành “Rủi ro từ thấp đến trung bình” và một mức mới “Rủi ro rất cao” được thêm vào. Khía cạnh rắc rối đầu tiên của thông tư mới này là sự vắng mặt rõ ràng của cụm từ quan trọng nhất “chính bị rủi ro

Trong khi thông tư trước đó bận tâm ít nhất phải thông báo cho nhà đầu tư những rủi ro nào, thông tư mới không làm rõ điều này! Có lẽ điều đó cũng đúng bởi vì rủi ro pháp lý dường như lớn hơn rủi ro quỹ tương hỗ.

Từ các mức độ rủi ro tùy ý trên quay số, SEBI đã đưa ra “hướng dẫn chi tiết để đánh giá mức độ rủi ro của một chương trình cùng với một số ví dụ”. Trước khi chúng ta rơi vào hố Rabbit đó, hãy xem xét những khoản trợ cấp này được cấp cho quỹ tương hỗ.

Mục đích của việc cung cấp các công thức và ví dụ phức tạp là gì nếu nhà quỹ có thể tự do thay đổi hồ sơ rủi ro của chương trình? Ít nhất thì thông tư năm 2015 có một điều mơ hồ “Các quỹ tương hỗ có thể 'dán nhãn sản phẩm' cho các kế hoạch của họ trên cơ sở các hướng dẫn

thực tiễn tốt nhất do Hiệp hội các quỹ tương hỗ ở Ấn Độ (AMFI) ban hành về vấn đề này”.

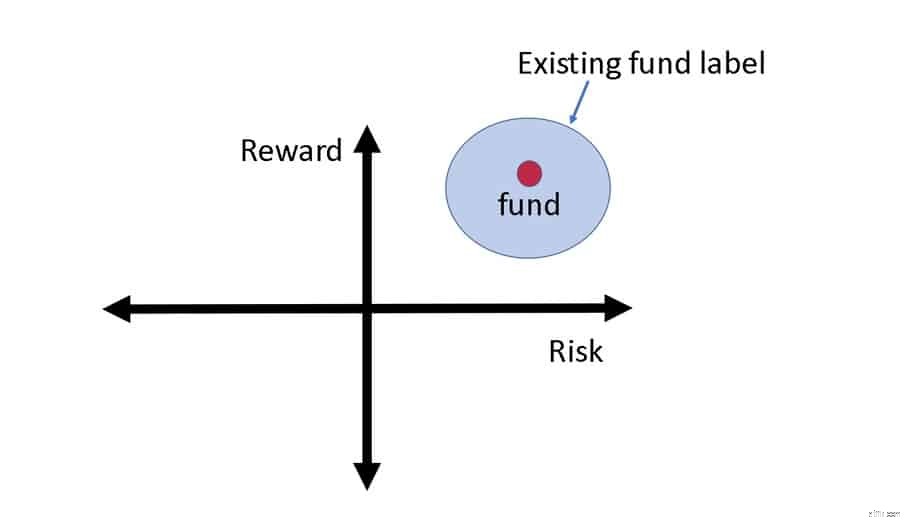

Nếu đồng hồ đo rủi ro được kỳ vọng sẽ thay đổi như vậy thì bắt đầu là vô ích. Khi chúng ta đầu tư vào quỹ tương hỗ, chúng ta cần ghi rõ quỹ vào bản đồ rủi ro và lợi nhuận. Sẽ tốt nếu quỹ được đặt trong một không gian rộng như sơ đồ này. Chuyển động của chấm đỏ trong vùng màu xanh lam sẽ không thành vấn đề miễn là việc phân loại danh mục được thực hiện đúng cách - nó không phải là:Xem:SEBI Multicap MF Rule:Các danh mục quỹ khác có “đúng với nhãn” không

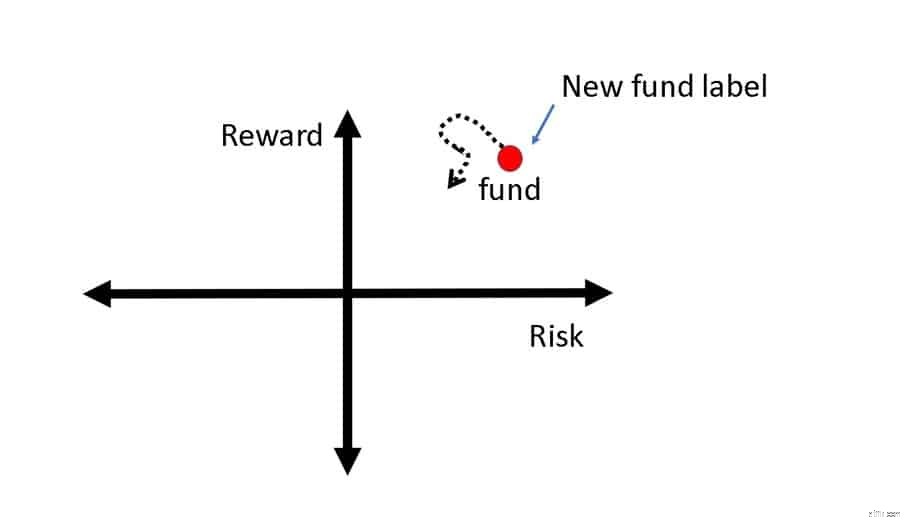

Khi tôi đọc các quy tắc mới (những gì tôi có thể tạo ra từ nó), có vẻ như “vùng xử lý” đã bị thu hẹp và ngay cả những thay đổi nhỏ trong hồ sơ rủi ro của quỹ cũng đang được tính toán và thông báo cho các nhà đầu tư (đường chấm).

Chắc chắn, điều này là không cần thiết. Khi tôi mua một quỹ tương hỗ nợ, tôi mong đợi quỹ đó chỉ đầu tư vào một loại trái phiếu chủ yếu hoặc ít nhất là theo tỷ lệ cố định của các loại khác nhau. Ví dụ, một quỹ có thể đầu tư đặt cược 40-0% vào trái phiếu hậu bị, 50-70% vào trái phiếu AAA, 10-20% vào trái phiếu AA và 0-10% vào trái phiếu A. Tất cả những gì tôi muốn là sự rõ ràng của các cấp độ này. Tôi không cần được thông báo về sự thay đổi trong chỉ số đo lường rủi ro khi phân bổ tài sản của quỹ thay đổi một lượng lớn. Điều này sẽ khiến các nhà đầu tư nhỏ lẻ lo lắng. Đây là lý do, theo tôi, cụm từ 'rủi ro chính' bị thiếu trong thông tư.

Công cụ đo lường rủi ro mới sẽ chỉ gây nhầm lẫn cho nhà đầu tư quỹ tương hỗ và cách duy nhất để tránh nhầm lẫn là bỏ qua hoàn toàn nó. SEBI lẽ ra nên tập trung vào việc thắt chặt các tiêu chuẩn phân loại quỹ thay vì thêm nhiều phân loại vào vòng quay số rủi ro bằng các phụ lục phức tạp.

Ví dụ, hầu hết các nhà đầu tư không biết thời hạn Macaulay là gì. Thay vì sử dụng một thuật ngữ khó hiểu như vậy để phân loại rủi ro lãi suất, kỳ hạn danh mục trung bình hoặc kỳ hạn danh mục trung bình cho mỗi loại rủi ro sẽ là lựa chọn tốt hơn và dễ hiểu hơn.

Các AMC đã tự mình gửi đủ các phụ lục và thông tư. Nhờ SEBI, giờ đây họ sẽ gửi nhiều hơn những thứ này và khiến các nhà đầu tư phải lo lắng. Các quỹ tương hỗ phải chịu rủi ro pháp lý, rủi ro thiếu hiểu biết và rủi ro thị trường theo thứ tự đó. Hãy tự cứu mình bằng cách tự nghiên cứu và hy vọng mọi thứ sẽ thay đổi theo chiều hướng xấu đi.

Tham gia các Nhóm Facebook độc quyền của chúng tôi!

Lựa chọn quỹ tương hỗ có tỷ lệ chi phí thấp nhất có hợp lý không?

Quy tắc phân loại quỹ tương hỗ của SEBI có giúp các nhà đầu tư không?

Tôi có thể mong đợi lợi nhuận bao nhiêu từ các quỹ tương hỗ Arbitrage?

Thay vì một quỹ tương hỗ SIP, tôi có thể tự đầu tư mỗi tháng không?

Bạn có nhận thức được những rủi ro quỹ tương hỗ vô hình này không?