Anand có một câu hỏi thú vị, “Thưa ông Pattu, tôi đang tìm cách đầu tư vào một quỹ tương hỗ cung cấp cổ tức thường xuyên * nhưng tôi chỉ có thể thấy lợi nhuận của tùy chọn tăng trưởng được liệt kê ở khắp mọi nơi. Bạn có thể vui lòng giải thích tại sao lợi nhuận quyền chọn cổ tức không được công bố không? ”

* SEBI đã quy định rằng cổ tức quỹ tương hỗ được gọi là “Phân phối thu nhập kiêm Rút vốn (IDCW)”. Nhiều nhà đầu tư cho rằng cổ tức là “thêm” mà không đánh giá cao rằng chúng có được bằng cách bán cổ phiếu hoặc trái phiếu (rút vốn từ quỹ) và được phân phối dưới dạng thu nhập cho những người già. Để biết thêm thông tin về cách hoạt động của điều này, hãy xem:Khi nào các quỹ tương hỗ tuyên bố cổ tức. Chúng tôi sẽ tiếp tục sử dụng thuật ngữ cổ tức trong bài viết này vì IDCW khá kỳ cục.

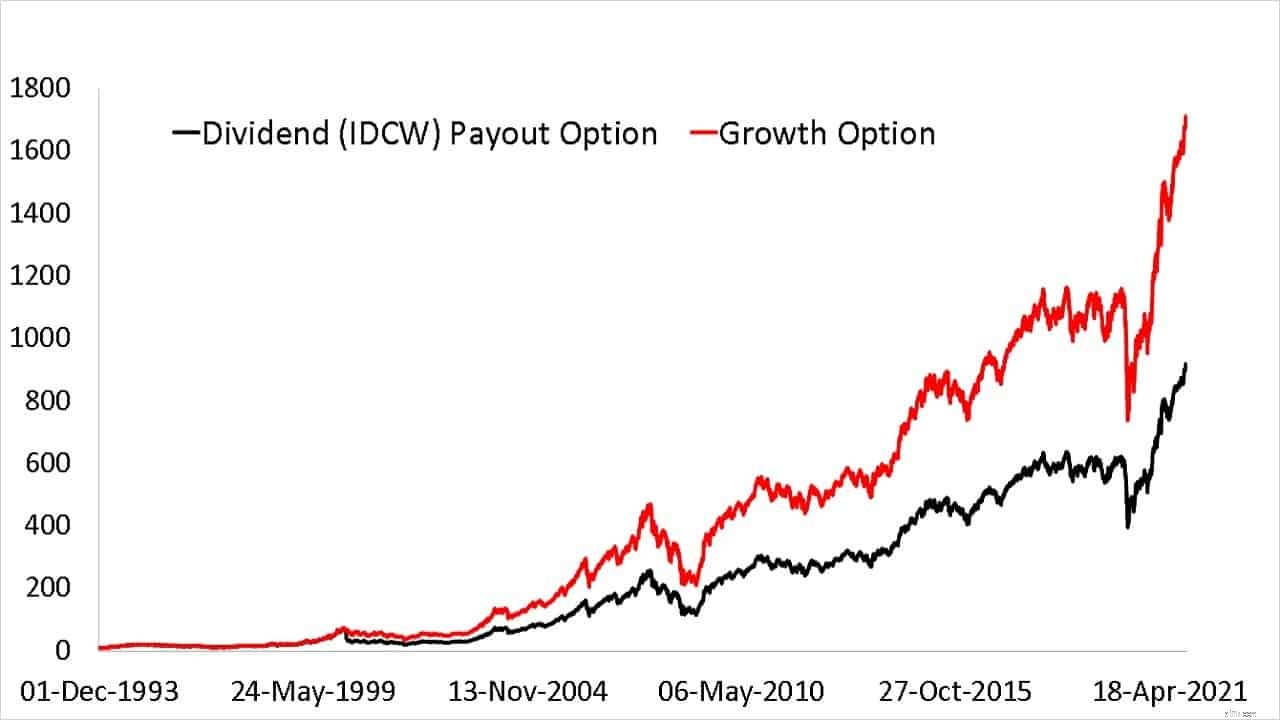

Lợi nhuận tùy chọn cổ tức của quỹ tương hỗ không bao giờ được công bố bởi vì nếu được tính toán chính xác , lợi tức quyền chọn cổ tức sẽ luôn giống (lý tưởng) với quyền chọn tăng trưởng. Một phép tính thực tế sẽ dẫn đến chênh lệch lợi nhuận nhỏ.

NAV của phương án trả cổ tức luôn thấp hơn phương án tăng trưởng. / Ví dụ, ICICI Bal Adv Fund Growth Option Plan thường xuyên có NAV là 48,31 (17/09/2021), trong khi ICICI Bal Adv Fundly IDCW option Monthly IDCW option có NAV là 17,21 vào cùng ngày.

Điều này là do mỗi khi cổ tức được công bố, giá trị tài sản ròng (NAV) giảm một lượng bằng với tỷ lệ cổ tức - (thường là một vài rupee trên mỗi đơn vị)

NAV thấp hơn này được gọi là NAV trả trước cổ tức

(NAV trước cổ tức + Tỷ lệ chia đôi =NAV gộp-Cổ tức)

SEBI đã yêu cầu rằng cổ tức phải được coi là được tái đầu tư với NAV chưa chia cổ tức để tính lợi nhuận.

Điều này có nghĩa là bạn không thể tính XIRR theo cách này:nhập số tiền đầu tư bằng dấu âm kèm theo ngày tháng; nhập cổ tức nhận được với một dấu tích cực (thanh toán) với ngày; nhập giá trị hiện tại bằng một dấu dương với ngày tháng; tính toán XIRR. Bạn được đảm bảo sẽ nhận được lợi tức khác với khoản đầu tư tương ứng vào tùy chọn tăng trưởng.

Theo thời gian, sự khác biệt về NAV có thể là đáng kể.

Trước tiên, hãy để chúng tôi tính toán XIRR theo cách sai (hoặc cách dễ dàng).

Tùy chọn tăng trưởng

DateTransaction01-01-2020-1001-03-202001-09-202115XIRR27,51%Chúng tôi sẽ tuân theo quy ước rằng các khoản đầu tư được chỉ định là số âm và các khoản hoàn trả hoặc khoản thanh toán là số dương. Ngược lại cũng có thể được sử dụng. Vì vậy, 1 đơn vị tùy chọn tăng trưởng cho Rs. 10 đã được mua vào ngày 1 tháng 1 năm 2010 và giá trị của nó vào ngày 1 tháng 9 năm 2021 là Rs. 15

Tùy chọn cổ tức (IDCW)

DateTransaction01-01-2020-1001-03-2020201-09-202112,5XIRR29,85%Ở đây, chúng tôi sử dụng cách tiếp cận lười biếng và giả định rằng chúng tôi đã nhận được Rs. 2 như một khoản chi trả cổ tức. Lưu ý rằng tùy chọn cổ tức XIRR khác hơn 2% so với tùy chọn tăng trưởng XIRR.

Điều này là sai vì quyền chọn tăng trưởng giữ tất cả tiền trong quỹ và không phân phối nó. NAV tùy chọn tăng trưởng đã tăng 25% từ tháng 3 năm 2020 đến tháng 9 năm 2021, và NAV tùy chọn cổ tức cũng vậy. Nếu cổ tức không được công bố, cả hai lựa chọn sẽ dẫn đến lợi nhuận như nhau.

Không có cách nào để so sánh hai lợi nhuận trừ khi cổ tức được giả định sẽ được tái đầu tư trở lại quỹ. Xin lưu ý: Không quan trọng nhà đầu tư làm gì với việc trả cổ tức. Cho dù họ có tái đầu tư vào cùng một quỹ hay không, cổ tức sẽ phải được giả định là tái đầu tư để tính toán lợi tức quyền chọn cổ tức.

Cách sử dụng XIRR là một ví dụ cổ điển về việc đổ rác vào, đổ rác ra ngoài. Chỉ vì trình giải XIRR cung cấp một kết quả trả về không có nghĩa là nó đúng. Đầu vào phải có ý nghĩa trước tiên.

Nếu chúng ta không làm điều này, lợi tức đầu tư sẽ bị sai. Vì vậy, đối với ví dụ đơn giản này:

Cách phù hợp để tính XIRR từ cổ tức

DateTransaction01-01-2020-1001-03-2020201-03-2020-201-09-202115XIRR27,51%Đây là Rs. 2 nhận được dưới dạng cổ tức được tái đầu tư trở lại quỹ. Sau đó, XIRR của tùy chọn tăng trưởng và IDCW khớp với nhau.

Việc tính toán trong thế giới thực với nhiều cổ tức là khá phức tạp. Xem:Cách tính lợi nhuận từ Quỹ tương hỗ cổ tức?

Nhiều nhà đầu tư chứng khoán và các cổng phân tích chứng khoán đã sai lầm khi coi cổ tức là khoản chi trả. Điều này có nghĩa là họ không bao giờ có thể chuẩn hóa lợi nhuận cổ phiếu của mình bằng một công cụ thu nhập cố định hoặc chỉ số vốn chủ sở hữu. Họ sẽ nhận được "một số" số lợi nhuận không phản ánh phần bù rủi ro trong khoản đầu tư. Có nghĩa là nó vô ích. Việc hầu hết các nhà đầu tư không muốn (hoặc quá sợ hãi) đánh giá các khoản đầu tư của họ là một vấn đề khác!

Nếu bạn muốn làm đúng (tính XIRR với cổ tức được tái đầu tư), bạn có thể thử những cách này. Cổ phiếu: Tính toán XIRR (lợi tức hàng năm) của cổ phiếu và danh mục đầu tư chứng khoán với trang tính này! Quỹ tương hỗ: Công cụ theo dõi hiệu suất quỹ tương hỗ tự động.

Tóm lại, một quyền chọn cổ tức hoặc quỹ tương hỗ quyền chọn IDCW sẽ luôn có lợi tức tương tự như quyền chọn tăng trưởng khi cổ tức được giả định được tái đầu tư (đây là quy ước chung cho cả quỹ tương hỗ và cổ phiếu). Do đó, lợi nhuận quyền chọn cổ tức của quỹ tương hỗ không được công bố rõ ràng vì không cần điều này.

Cổ tức được tính như thế nào trên các quỹ tương hỗ?

Các khoản đầu tư vào quỹ tương hỗ của bạn có phải là Unovest không?

Khoản đầu tư vào quỹ tương hỗ đầu tiên của bạn - Tại sao, cái gì và bằng cách nào?

Lợi nhuận của quỹ tương hỗ được tính như thế nào

Đánh thuế quỹ tương hỗ - Cách đánh thuế quỹ tương hỗ ở Ấn Độ?