Trong vài năm qua, chúng tôi đã thấy các quỹ tương hỗ nợ được quảng bá như một sự thay thế cho các khoản tiền gửi cố định. Tôi không phủ nhận rằng có một số lợi ích rõ ràng và quỹ tương hỗ nợ có thể cung cấp lợi nhuận hiệu quả hơn về thuế so với FD của ngân hàng.

Tuy nhiên, việc hoàn trả tiền gốc quan trọng hơn việc hoàn trả tiền gốc. Và các sự kiện trong vài năm qua (ILFS vỡ nợ gần đây, Ballarpur Default, Amtek Auto default) chứng minh rằng các quỹ nợ có nhiều rủi ro mà FD ngân hàng không có. Do đó, nhà đầu tư phải hiểu rõ rủi ro liên quan đến quỹ tương hỗ trước khi đầu tư. Hơn nữa, quỹ tương hỗ nợ có nhiều biến thể. Về mặt cấu trúc, các biến thể khác nhau sẽ mang các mức độ rủi ro khác nhau. Do đó, bạn cũng cần chọn biến thể phù hợp với mình.

Trong bài đăng này, hãy xem cách chọn một quỹ có tính thanh khoản. Trước khi chúng ta chuyển sang quá trình lựa chọn, hãy hiểu thêm về các quỹ lưu động.

Quỹ thanh khoản là một biến thể của quỹ tương hỗ nợ.

Các quỹ này đầu tư vào chứng khoán nợ đáo hạn trong tối đa 91 ngày. Do đó, có rất ít rủi ro lãi suất, tức là sự biến động của lãi suất sẽ không ảnh hưởng nhiều đến NAV của một quỹ thanh khoản. Do đó, các khoản đầu tư vào quỹ thanh khoản không biến động.

Mặc dù các quỹ thanh khoản thường đầu tư vào các chứng khoán có chất lượng tín dụng rất tốt, rủi ro tín dụng vẫn còn đó. Không hiếm khi thấy các tổ chức xếp hạng tín dụng (CRISIL, ICRA, v.v.) sai sót và kết quả là tín dụng được xếp hạng cao (ngay cả tín dụng được xếp hạng tốt nhất như trong trường hợp IL&FS) không có mức độ tín nhiệm cao. Về cơ bản, các tổ chức xếp hạng có thể mắc sai lầm khi gán xếp hạng tín nhiệm tốt cho một công ty tồi. Nhân tiện, không chỉ dừng lại ở các cơ quan xếp hạng. Người quản lý quỹ phải chia sẻ một số trách nhiệm nếu một bảo mật danh mục đầu tư không thành công.

Để biết thêm về lãi suất và rủi ro tín dụng, hãy tham khảo bài đăng này.

Hầu hết các nhà đầu tư sử dụng quỹ thanh khoản để chọn tiền ngắn hạn hoặc quỹ khẩn cấp. Khi đổi, bạn sẽ nhận được tiền vào ngày làm việc tiếp theo. Đối với các khoản đổi lên đến 50.000 Rs, bạn sẽ nhận được số tiền ngay lập tức trong tài khoản ngân hàng của mình.

Tiền thanh khoản có thể thay thế cho số dư tài khoản ngân hàng tiết kiệm và tiền gửi cố định ngắn hạn. Lợi nhuận trong quỹ thanh khoản không được đảm bảo và được liên kết với thị trường.

Hãy xem cách chọn một quỹ thanh khoản cho bạn.

Điều này đúng với bất kỳ quỹ tương hỗ nợ nào, không chỉ quỹ thanh khoản.

Các quỹ tương hỗ nợ có phạm vi giới hạn cho việc tăng giá. Rốt cuộc, họ kiếm được thông qua thu nhập từ lãi và lãi vốn. Và lợi nhuận vượt quá chỉ có thể đến bằng cách chấp nhận thêm rủi ro (chủ yếu là lãi suất hoặc rủi ro tín dụng).

Trong trường hợp quỹ lưu động. lợi nhuận cao hơn có thể theo hai cách.

Nếu hai quỹ chấp nhận rủi ro tín dụng và rủi ro lãi suất tương tự nhau, thì lợi nhuận cũng phải tương tự. Trong trường hợp như vậy, chi phí quỹ trực tiếp ăn vào lợi nhuận của bạn.

Đây là lý do tại sao tốt hơn bạn nên sử dụng quỹ với tỷ lệ chi phí thấp hơn.

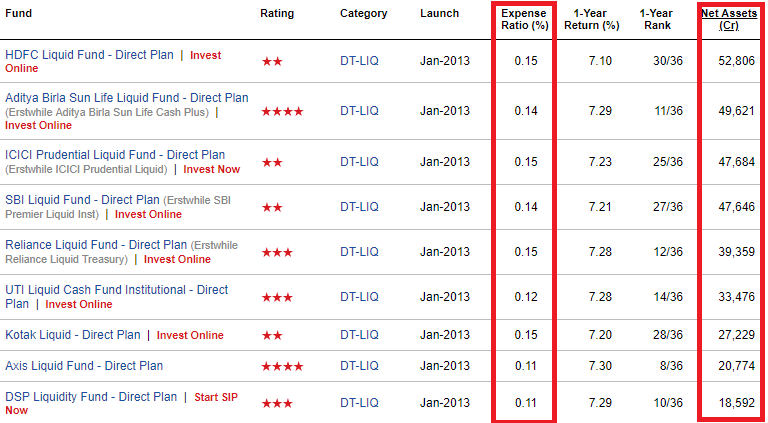

Làm cách nào để kiểm tra tỷ lệ chi phí?

Bạn có thể kiểm tra trên trang web ValueResearch.

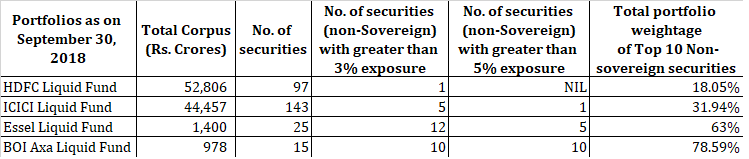

Các quỹ lớn hơn có khả năng được đa dạng hóa hơn. Họ có thể đầu tư vào số lượng chứng khoán lớn hơn và ít tiếp xúc với tập trung hơn.

Như đã đề cập ở trên, nguồn vốn lưu động có thể không mang nhiều rủi ro lãi suất nhưng vẫn mang rủi ro tín dụng.

Các quỹ lớn hơn ít có khả năng có, chẳng hạn như tỷ lệ tiếp xúc với một công ty duy nhất là 10%.

Nếu một trong các chứng khoán (công ty) trong danh mục đầu tư bị vỡ nợ, quỹ nào sẽ có tác động lớn hơn?

Rõ ràng là người có mức độ hiển thị cao hơn.

Trong trường hợp quỹ có mức rủi ro 8%, NAV có thể giảm 8% (nếu có sự cố vỡ nợ). Mặt khác, quỹ với tỷ lệ 2% sẽ chỉ giảm 2%.

Tôi không nói giảm 2% là tốt. Chỉ vậy, tốt hơn là giảm 8%.

Tôi thích tiền thanh khoản có ít nhất 10.000 Rs crores AUM. Tôi hiểu rằng số dư quỹ thanh khoản có thể giảm rất nhanh (vì các khoản đầu tư lớn của tổ chức có thể biến mất rất nhanh) nhưng một khối tài sản lớn hơn là một điểm khởi đầu tốt.

Điều này tiếp nối với điểm trước đó.

Tốt hơn là nên tránh các quỹ có danh mục đầu tư tập trung, có nhiều khả năng xảy ra hơn trong trường hợp các quỹ nhỏ hơn.

Chúng ta hãy xem xét danh mục đầu tư của hai quỹ thanh khoản lớn và hai quỹ thanh khoản nhỏ.

Rõ ràng, các quỹ có danh mục đầu tư tập trung hơn sẽ có tác động lớn hơn nếu một trong những khoản đầu tư lớn hơn của họ gặp rắc rối.

Đầu tiên , các quỹ lớn hơn có danh tiếng lớn hơn để quản lý. Họ có thể cung cấp một lối thoát cho các nhà đầu tư với một khoản lỗ nhỏ.

Ví dụ:Franklin AMC đã mua một khoản đầu tư gặp khó khăn từ một trong những kế hoạch của mình vào năm 2016. Việc động thái như vậy có thân thiện với nhà đầu tư hay không. Tuy nhiên, các nhà đầu tư đã thoát ra khỏi khoản đầu tư xấu. Các quỹ đầu tư nhỏ hơn có thể đơn giản là không có đủ cơ sở để thực hiện một điều như vậy. Nhưng có, ngay cả một quỹ đầu tư lớn cũng không thể giúp được gì nếu quá nhiều công ty vỡ nợ.

Thứ hai , các quỹ nhỏ hơn cũng có thể có xu hướng (mặc dù không cần thiết) chấp nhận rủi ro lớn hơn để mang lại lợi nhuận tốt hơn. Họ cần điều đó để thu hút vốn.

Như đã đề cập ở trên, lợi nhuận tốt hơn có thể theo hai cách.

Nhân tiện, tôi không có gì chống lại các AMC nhỏ hơn. Chỉ là, tôi không thích AMC nhỏ hơn cho các khoản đầu tư nợ của mình. Đây không phải là vấn đề đối với các quỹ cổ phần nếu các AMC nhỏ hơn này đã cho thấy hiệu suất nhất quán.

Ngoài ra, bạn có thể xem danh mục đầu tư cho các quỹ thanh khoản tương ứng và đưa ra đánh giá về rủi ro tín dụng của họ . Tôi phải nói rằng nó không thực tế đối với một quỹ thanh khoản có thể có hàng trăm chứng khoán. Tuy nhiên, trong một số trường hợp, các lựa chọn danh mục đầu tư có thể không quá khó hiểu.

Ví dụ:hãy xem xét Quỹ thanh khoản lượng tử . Quantum AMC là một quỹ nhỏ . Tuy nhiên, quỹ này chỉ đầu tư vào Chứng khoán Chính phủ và các thương phiếu từ các PSU (do đó không có rủi ro tín dụng). Nếu bạn đang tìm kiếm một quỹ thanh khoản an toàn, thì Quỹ thanh khoản lượng tử này có lẽ là sự lựa chọn an toàn nhất (mặc dù nó là một quỹ nhỏ).

Mặt trái là lợi nhuận từ quỹ này sẽ thấp hơn so với các quỹ khác trong cùng danh mục (trừ khi chúng ta bắt đầu thấy các khoản vỡ nợ trên toàn hệ thống). Tại sao? Điều này là do quỹ không có rủi ro tín dụng. Khi không có rủi ro tín dụng, sẽ không có chênh lệch thu nhập mà họ kiếm được.

Trong trường hợp quỹ thanh khoản, không có nhiều khả năng tăng giá. Tôi đã so sánh hiệu suất 1 năm (vào ngày 27 tháng 10 năm 2018) của tất cả các quỹ thanh khoản.

Nếu tôi loại trừ ba quỹ bị vỡ nợ (Kim Ngưu, Quản lý tiền mặt chính và Liên minh), thì quỹ hoạt động tốt nhất (Tiên phong Baroda) cho 7,36% / năm. và người hoạt động kém nhất (Chất lỏng lượng tử) cho 6,38% p.a. Nhân tiện, chúng ta đã thảo luận trước đó tại sao Quantum lại cho lợi nhuận thấp hơn.

Trên thực tế, chỉ có 5 quỹ (bao gồm 3 quỹ bị vỡ nợ) trả lại ít hơn 7,1% trong một năm qua. Từ 7,1% đến 7,36%, có rất ít ý nghĩa khi cố gắng trở nên thông minh quá mức.

Theo ý kiến của tôi, quỹ thanh khoản không phải là nơi để ung dung. Các quỹ thanh khoản là một sự thay thế cho tiền mặt. Có rất ít ý nghĩa trong việc tìm kiếm các vì sao trong trường hợp quỹ lỏng.

Chọn một sơ đồ quỹ thanh khoản (với một kho tài liệu lớn) từ một quỹ đầu tư lớn hơn và bạn sẽ ổn thôi. Nếu bạn muốn tìm hiểu sâu hơn, hãy chọn tỷ lệ chi phí thấp hơn và danh mục đầu tư ít tập trung hơn. Chà, tai nạn vẫn có thể xảy ra nhưng bạn sẽ có lợi cho mình.

Nếu bạn vẫn gặp khó khăn trong việc lựa chọn quỹ phù hợp với mình, hãy tìm lời khuyên chuyên nghiệp từ Cố vấn đầu tư đã đăng ký của SEBI hoặc một nhà hoạch định tài chính chỉ tính phí.

CapitalMind:Bài báo về quỹ Taurus Liquid Fund và Ballarpur Default

Bài học rút ra từ Quỹ tương hỗ từ Amtek Auto Default

MoneyLife:Chạy từ các Kế hoạch Quỹ tương hỗ với số tiền mua lại lớn