Các nhà phân tích có thể lạc quan về việc cổ phiếu của S&P 500 sẽ tiến vào năm 2021, nhưng chúng không thực sự quá khởi sắc.

Theo một báo cáo vào tháng 12 của Phó Chủ tịch FactSet và Nhà phân tích thu nhập cao cấp John Butters, dự đoán trung bình của các nhà phân tích là Chỉ số S&P 500 đạt 4.000,28 vào cuối năm 2021. Nếu ước tính được đưa ra, năm 2021 sẽ là năm thứ ba liên tiếp có lợi nhuận tích cực đối với chỉ số… mặc dù ở mức tăng trưởng tốt nhưng không cao 6,5% trong năm.

Tuy nhiên, cũng báo cáo đó chỉ ra rằng từ năm 2005 đến 2019, các nhà phân tích đã đánh giá quá cao giá trị cuối năm của chỉ số này ở 12 trong số 15 lần, trung bình là 9,3%. Butters lưu ý rằng nếu bạn áp dụng ước tính quá cao 9,3% đó cho các mục tiêu giá năm 2021, thì S&P 500 sẽ đóng cửa năm 2021 ở mức 3.627,96. Nếu bạn đã áp dụng ước tính quá mức trung bình 3,4% (lùi lại năm 2018), bạn sẽ nhận được giá trị đóng là 3,864,07.

Dù bằng cách nào, từ mức giá hiện tại, điều đó có nghĩa là S&P 500 có thể bị nấu quá chín.

Nhưng ước tính tổng hợp của nhà phân tích cho S&P 500 được tính bằng cách kết hợp tất cả ước tính giá mục tiêu trung bình của nhà phân tích cho tất cả các công ty trong chỉ số. Nếu họ sai về chỉ số 80%, điều đó có nghĩa là họ có thể sai về nhiều cổ phiếu của S&P 500.

Hôm nay, chúng ta sẽ xem xét 10 cổ phiếu S&P 500 là những khoản đầu tư đúng đắn trong thời gian dài, nhưng đã vượt lên dẫn trước.

Chúng ta sẽ xem xét một số chỉ số, nhưng một số liệu mà một số nhà đầu tư có thể ít quen thuộc hơn là tỷ lệ giá trên thu nhập được điều chỉnh theo chu kỳ hay còn gọi là CAPE. Nó được tạo ra cách đây nhiều năm bởi nhà kinh tế học Robert Shiller của Đại học Yale, và do đó nó còn được đặt tên là "Shiller P / E".

Chỉ số CAPE lấy thu nhập trung bình của một cổ phiếu trong 10 năm qua, điều chỉnh các khoản thu nhập đó theo lạm phát và sau đó chia con số đó cho giá cổ phiếu hiện tại. CAPE đưa ra bất kỳ biến động lớn nào về lợi nhuận để cung cấp cho các nhà đầu tư bức tranh chính xác hơn về định giá giá trên thu nhập hiện tại của nó. S&P 500 hiện giao dịch ở mức P / E Shiller là 35,7, đây là một trong những mức định giá cao nhất trong lịch sử. Tuy nhiên, 8 trong số 10 cổ phiếu thuộc S&P 500 trong danh sách này đắt hơn nhiều, với CAPE vượt quá 100; hai cái còn lại nằm trong khoảng cách ấn tượng.

Vào cuối tháng 11, chúng tôi đã đề xuất Illumina (ILMN, $ 451,22) là một trong những cổ phiếu công nghệ sinh học tốt nhất để mua vào năm 2021. Thật khó tin, nhưng nếu bạn đã mua cổ phiếu ILMN vào ngày cuối cùng của năm 2020, bạn đã tăng 22%. Nếu bạn đã mua vào ngày xuất bản bài báo, bạn sẽ được tăng 46%. Các cổ đông dài hạn đang có tổng lợi nhuận hàng năm 26,7% trong 5 năm qua.

Thực tế là công ty công nghệ sinh học có trụ sở tại San Diego đã có số ngày tăng giá nhiều hơn số ngày đi xuống kể từ khi công khai vào tháng 7 năm 2000 với giá 16 USD / cổ phiếu. Chia tách trên cơ sở 2 lấy 1 vào tháng 9 năm 2008, khoản đầu tư 1.000 đô la theo giá IPO bây giờ sẽ trị giá 55.402 đô la, tỷ lệ tăng trưởng kép hàng năm là 21,7%.

Tại thời điểm IPO, Illumina có doanh thu hàng năm là 474.000 đô la (năm tài chính 1999) và lỗ hoạt động là 5,5 triệu đô la. Năm tài chính gần nhất của nó (2020) có doanh thu 3,2 tỷ đô la và lợi nhuận hoạt động là 580 triệu đô la.

Con trai, thời thế đã thay đổi. Và điều đó bao gồm định giá của ILMN.

Năm 2016, Illumina giao dịch với doanh số gấp 8,0 lần doanh thu và 8,4 lần giá trị sổ sách. Bốn năm sau, P / S và P / B của nó đắt hơn 2,6 lần và 1,7 lần. Việc mở rộng nhiều lần không phải là điều bất thường đối với một công ty đang phát triển, nhưng lợi nhuận hoạt động từ COVID được thừa nhận là do Illumina thực sự thấp hơn con số 587 triệu USD mà công ty kiếm được vào năm 2016. (Nhưng xét về góc độ, ILMN đã mang về 985 triệu USD vào năm 2019).

Các nhà phân tích đều biết rằng ILMN là một trong những cổ phiếu thuộc S&P 500 đắt nhất hiện nay. Trong số 17 nhà phân tích xếp hạng ILMN được theo dõi bởi S&P Global Market Intelligence, chín người gọi đó là Giữ, bốn người gọi là Mua, nhưng bốn người khác gọi là Bán. Mục tiêu giá trung bình là 387,24 đô la cũng đang cho biết - cụ thể là, ở mức 14% giá hiện tại, nó nói với tiền mới đợi một điểm vào tốt hơn.

Nhà đầu tư tỷ phú Công ty đầu tư của Bill Ackman, Pershing Square Capital Management LP, đã nộp Mẫu 4 vào đầu tháng Giêng. Nó chỉ ra rằng họ đã bán 75.096 cổ phiếu của Chipotle Mexican Grill (CMG, 1.543,11 USD) với giá từ 1.333,29 USD đến 1.345,01 USD / cổ phiếu.

Các nhà đầu tư bán cổ phiếu theo thời gian vì đủ loại lý do. Quảng trường Pershing vẫn nắm giữ gần 1,1 triệu cổ phiếu Chipotle sau khi thoái vốn. Nhưng con số này đã giảm so với đầu năm 2020, khi công ty đầu tư có hơn 1,7 triệu cổ phiếu của khái niệm nhà hàng Mexico nhanh chóng.

Khi bạn cho rằng cổ phiếu CMG đã tăng 84% kể từ ngày 1 tháng 1 năm 2020, việc Ackman chốt lời có vẻ không quá hợp lý. Sau năm anh ấy có vào năm 2020 - lợi nhuận 70,2% của Pershing Square vào năm 2020 cao hơn đáng kể so với tổng lợi nhuận 18,4% của S&P 500 (giá cộng cổ tức) và tổng lợi nhuận 44,9% của Nasdaq Composite - rất ít người có thể phân minh với quyết định của anh ấy.

Điều đó đặc biệt đúng khi bạn xem xét rằng Chipotle là một trong những cổ phiếu S&P 500 đắt hơn. Cổ phiếu CMG giao dịch ở mức gấp 7,3 lần doanh số - gần gấp đôi mức trung bình 5 năm của họ và cao hơn 50% so với năm 2019. Điều đó thậm chí còn khó nuốt hơn khi bạn xem xét rằng Chipotle đã báo cáo thu nhập vào ngày 2 tháng 2 thấp hơn ước tính của các nhà phân tích, với 3,48 đô la lợi nhuận thiếu ước tính cho $ 3,78 mỗi cổ phiếu.

"Tôi yêu công ty. Tôi yêu những gì họ đã làm, tôi yêu những gì họ đang làm ngay bây giờ khi tung ra những cửa hàng mới này, nhưng tôi không thích việc định giá", Mark Tepper, chủ tịch của Strategic Wealth Partners, nói CNBC vào ngày 2 tháng 2. "Họ đang làm mọi thứ đúng, nhưng giá theo quan điểm của tôi đã phản ánh điều đó."

Được biết đến nhiều nhất là công ty "Index", MSCI (MSCI, 426,86 đô la) đã giao cho các cổ đông (và sau đó là một số!) Kể từ khi Morgan Stanley (MS) tách công ty ra vào tháng 11 năm 2007. MSCI, ban đầu giao dịch với mã MXB, đã bán 14 triệu cổ phiếu với giá 18 đô la mỗi người.

Trong thập kỷ qua, MSCI đã tạo ra tổng lợi nhuận hàng năm là 28,3% - cao hơn gấp đôi so với toàn bộ thị trường Hoa Kỳ (13,7%).

Mặc dù MSCI đã báo cáo kết quả quý 4 năm 2020 vào cuối tháng 1 mà không đạt được ước tính về doanh thu và lợi nhuận của nhà phân tích, nhưng MSCI vẫn cố gắng tăng trưởng cả hai chỉ số một cách đáng kể. Doanh thu quý 4 là 433,7 triệu đô la, tăng 9,1% so với cùng kỳ năm ngoái, trong khi thu nhập đã điều chỉnh là 1,96 đô la trên mỗi cổ phiếu cao hơn 17,4%.

Việc mua lại cổ phiếu đã giảm khá nhiều vào năm 2020 do nhiều công ty phải tiết kiệm tiền mặt. Tuy nhiên, MSCI đã mua lại 471.591 cổ phiếu trong quý 4 với giá trung bình là 347,78 USD. Nó còn lại khoảng 1,7 tỷ đô la trong lần ủy quyền mua lại cổ phần mới nhất.

Dòng tiền tự do của công ty trong năm tài chính 2020 là 760,1 triệu đô la. Dựa trên giá trị doanh nghiệp là 33,8 tỷ đô la, MSCI có lợi suất dòng tiền tự do hiện tại là 2,2%. Nói chung, bất kỳ thứ gì trên 8% đều được coi là lãnh thổ giá trị.

Khi bạn cho rằng hầu như mọi chỉ số định giá của nó đều cao hơn mức trung bình trong 5 năm, thì cổ phiếu S&P 500 này không phải là những gì bạn nghĩ là có giá trị hợp lý. MSCI là một công ty chất lượng cao, nhưng các nhà đầu tư nên xem xét để tham gia với mức giá hấp dẫn hơn.

Đã sửa lại (RMD, 200,53 USD), một công ty thiết bị y tế chuyên về chứng ngưng thở khi ngủ và COPD, đã báo cáo kết quả quý 2 năm 2021 vào cuối tháng 1. Chúng bao gồm doanh số bán hàng tăng 9% so với cùng kỳ năm trước và tăng 16% lợi nhuận hoạt động trên cơ sở không phải GAAP (các nguyên tắc kế toán được chấp nhận chung).

Các nhà phân tích dường như đã thích những gì họ đọc. Ước tính trung bình của các nhà phân tích cho năm tài chính 2021 đã tăng 5 xu trong tháng qua lên 5,21 đô la một cổ phiếu. Đối với năm tài chính 2022, ước tính trung bình tăng 4 xu lên 5,57 đô la.

Mặc dù có triển vọng, các nhà phân tích vẫn không hài lòng về 12 tháng tới của RMD. Theo các nhà phân tích được khảo sát bởi S&P Global Market Intelligence, giá mục tiêu trung bình là $ 202,07, cao hơn chưa đến 1% so với giá cổ phiếu hiện tại. Hơn nữa, chỉ ba trong số 10 nhà phân tích bao quát cổ phiếu cho nó là Mua - năm người khác nói Giữ và hai người nói Bán.

Công ty đang thích ứng với thế giới mới của y học từ xa. Giám đốc điều hành Mick Farrell đã thảo luận về chiến lược tăng trưởng của mình trong cuộc họp hội nghị quý 2 năm 2021.

"Chúng tôi đã bán hơn 13,5 triệu thiết bị y tế 100% có thể kết nối đám mây từ ResMed vào thị trường và chúng tôi có hơn 15 triệu bệnh nhân đăng ký Giải pháp AirView của chúng tôi trên đám mây. Với những dữ liệu này được giải phóng lên đám mây, chúng tôi có thể mở khóa giá trị cho tất cả các nhóm khách hàng của chúng tôi, "Farrell cho biết vào ngày 28 tháng 1.

Mặc dù không nghi ngờ gì nữa, các thị trường cốt lõi của ResMed rất hấp dẫn, nhưng mức định giá đã tăng đều đặn trong 5 năm qua. Vào năm 2016, nó có tỷ lệ giá trên doanh số là 4,6. Hôm nay, nó là 9,5 - cao hơn gấp đôi mức định giá năm 2016 và cao hơn hầu hết các cổ phiếu thuộc S&P 500.

Khi cổ phiếu an ninh mạng được giao dịch công khai, Fortinet (FTNT, $ 163,01) sẽ phải được coi là ông tổ của ngành. Lịch sử của nó bắt đầu từ tháng 10 năm 2000, khi Giám đốc điều hành Ken Xie thành lập công ty.

Xie đưa Fortinet ra công chúng vào tháng 11 năm 2009, bán 12,5 triệu cổ phiếu Fortinet với giá 12,50 USD mỗi cổ phiếu. Các nhà đầu tư đã mua cổ phiếu IPO của công ty và vẫn sở hữu chúng đã đạt được tốc độ tăng trưởng kép hàng năm là 25,7%. Trong ba năm qua, FTNT đã mang lại lợi nhuận thậm chí còn tốt hơn, tăng 51,9% trên cơ sở hàng năm - tốt hơn 14 điểm phần trăm so với các công ty cùng ngành trong lĩnh vực công nghệ.

Về mặt hoạt động, doanh nghiệp đã có lãi. Trong báo cáo hàng quý gần đây nhất, doanh thu của Fortinet đã tăng 21% so với cùng kỳ năm ngoái lên 748,0 triệu USD trong khi lợi nhuận ròng không phải GAAP là 1,06 USD / cổ phiếu - cao hơn 31% so với cùng kỳ năm trước. Cung cấp Secure SD-WAN của nó chiếm 339,9 triệu đô la, tương đương 11%, trong tổng hóa đơn vào năm 2020, tăng gấp đôi so với cùng kỳ năm ngoái.

Fatima Boolani của UBS viết:"Trong một kết thúc rõ ràng cho CY20, 4Q của FTNT đã đạt được thành tích vượt trội và tăng tốc ấn tượng về doanh thu, sản phẩm, hóa đơn và các chỉ số lợi nhuận chính, khai thác thành công các đợt xả ngân sách", Fatima Boolani của UBS viết, người vẫn đánh giá cổ phiếu tại Neutral với mục tiêu $ 166 không cao hơn nhiều so với giá hiện tại.

Đơn giản là Fortinet đã trở nên đắt đỏ. Các chỉ số P / S và P / B hiện cao hơn nhiều so với mức trung bình 5 năm lần lượt là 7,0 và 14,8 lần.

Giả sử bạn điều hành một thương mại điện tử hoặc doanh nghiệp liên quan đến hậu cần. Trong trường hợp đó, có thể bạn đã quen với Công nghệ Zebra ' Máy quét mã vạch (ZBRA, $ 470,08), máy in chuyên dụng, đầu đọc RFID và tất cả các giải pháp doanh nghiệp khác mà nó đã được biết đến trong lịch sử hơn nửa thế kỷ.

Năm tài chính 2020 không hề dễ dàng đối với công ty có trụ sở tại Illinois, với COVID-19 đóng vai trò như một cơn gió lớn đối với sự tăng trưởng của công ty. Trong năm, doanh thu giảm gần 1% xuống còn 4,4 tỷ đô la, trong khi thu nhập ròng giảm 7,4% xuống 504 triệu đô la.

Tuy nhiên, việc số hóa các doanh nghiệp trong thời kỳ đại dịch đã giúp giảm bớt những mặt trái mà nó có thể phải đối mặt vào năm 2020.

Giám đốc điều hành Anders Gustafsson cho biết:“Chúng tôi bước vào năm mới với lượng đơn hàng tồn đọng nhiều khi nhu cầu của các doanh nghiệp nhỏ phục hồi và hoạt động kinh doanh với các khách hàng lớn của chúng tôi tiếp tục diễn ra mạnh mẽ. "Điều này giúp chúng tôi có được mức tăng trưởng doanh số hai con số trong quý đầu tiên và cả năm 2021. Chúng tôi tiếp tục hào hứng với khả năng số hóa và tự động hóa quy trình làm việc của khách hàng trong nền kinh tế ngày càng theo yêu cầu."

Cổ phiếu ZBRA đã tăng gần 90% trong năm qua, vì vậy các nhà đầu tư rõ ràng đang mua vào câu chuyện tăng trưởng bất chấp những khó khăn mà nó phải đối mặt. Nhưng kết quả là, mức định giá của chúng cao trong số các cổ phiếu thuộc S&P 500, và vượt xa các chỉ tiêu lịch sử. Ví dụ, tỷ lệ giá trên doanh thu hiện tại của Zebra là 5,6 cao hơn gấp đôi mức trung bình trong 5 năm của nó. Giá trị doanh nghiệp (EV) trên thu nhập trước lãi vay, thuế, khấu hao và khấu hao (EBITDA) là 33,7, gần gấp đôi mức trung bình 5 năm là 17,8.

Trong khi đó, mục tiêu giá trung bình trong 12 tháng của các nhà phân tích là 427,73 đô la, thấp hơn 9% so với giá hiện tại.

Đừng nói với Giám đốc điều hành ARK Invest và CIO Cathie Wood rằng Teradyne (TER, $ 135,04) là quá đắt. Vào tuần cuối cùng của tháng 1, Quỹ Công nghệ Tự trị &Công nghệ Người máy ARK (ARKQ) đã mua 180.400 cổ phiếu của nhà sản xuất thiết bị thử nghiệm và các giải pháp tự động hóa công nghiệp.

Công ty đã báo cáo kết quả kinh doanh quý 4 tốt đẹp vào ngày 27 tháng 1. Trong cả năm 2020, doanh thu của Teradyne tăng 36% lên 3,12 tỷ đô la, trong khi thu nhập trên mỗi cổ phiếu không phải GAAP là 4,62 đô la, cao hơn 62% so với một năm trước đó. Không chỉ có kết quả trong Q4 vượt trước ước tính của các nhà phân tích, mà TER dự kiến sẽ đạt được doanh thu và thu nhập kỷ lục trong Q1 2021.

Chưa hết, cổ phiếu của Teradyne đã giảm mạnh sau tin tức này và vẫn chưa hoàn toàn phục hồi về mức trước đó.

Có lẽ mức tăng 87% của nó trong năm qua có liên quan đến định giá của nó. Hầu hết các chỉ số định giá tài chính của cổ phiếu S&P 500 này đều bằng hoặc gần mức kỷ lục. Ví dụ, P / S cao hơn 75% so với mức trung bình trong 5 năm. Dòng tiền tự do của nó trong 12 tháng tới là 650 triệu đô la, dựa trên giá trị doanh nghiệp là 19,1 tỷ đô la, mang lại cho nó lợi suất FCF là 3,4%.

Các nhà phân tích nhìn chung có vẻ lạc quan về cổ phiếu Teradyne. Trong số 18 người bao gồm nó, 11 người xếp hạng là Mua, so với sáu Giữ và một Bán. Nhưng mục tiêu giá trung bình là 137,28 đô la / cổ phiếu cho thấy không có nhiều khả năng tăng giá từ đây. "Chúng tôi tăng mục tiêu 12 tháng của mình thêm 25 đô la lên 125 đô la, gấp 26,1 lần ước tính EPS năm 2021 của chúng tôi, trên mức trung bình lịch sử 5 năm của TER là 18,9 lần - theo quan điểm của chúng tôi, cổ phiếu vẫn ở gần giá trị hợp lý", CFRA David Holt viết ngay sau khi báo cáo của công ty - cổ phiếu hiện cao hơn khoảng 8% so với mục tiêu đó.

Chúng tôi đã khuyến nghị TER là một trong những cổ phiếu công nghiệp tốt nhất của chúng tôi vào năm 2021. Nhưng sau khi tăng nhanh, tiền mới có thể tốt hơn nếu chờ đợi một đợt giảm giá và mua ở khu vực hợp lý hơn.

Có vẻ như động lực mà Rollins (ROL, $ 37,65) cổ phiếu có vào năm 2020 đã ngừng hoạt động vào đầu năm 2021. Trong khi cổ phiếu vẫn tăng 43% trong năm qua, cổ phiếu của nhà cung cấp dịch vụ kiểm soát côn trùng và mối mọt - bạn có thể đã quen thuộc với Thương hiệu Orkin - đã trở nên đắt đỏ và các nhà đầu tư đã khiến thương hiệu này giảm khoảng 4% so với mức cải thiện 4% của chỉ số S&P 500.

Về mặt định giá, tất cả các chỉ số chính của nó đều cao hơn đáng kể so với mức trung bình trong 5 năm. Ví dụ:P / E 8,6 của nó cao hơn gần 40% so với mức trung bình 5 năm và gần gấp ba lần P / S của toàn thị trường Hoa Kỳ.

Việc tăng bội số định giá của Rollins vào năm 2020 có thể là do các nhà đầu tư chuyển sang chất lượng.

Công ty đã báo cáo kết quả kinh doanh quý 4 mạnh mẽ vào ngày 27 tháng 1. Đối với năm tài chính 2020, doanh thu cải thiện 7,2% lên 2,2 tỷ đô la trong khi thu nhập ròng đã điều chỉnh tăng 16,4% lên 267,5 triệu đô la. Trong cuộc gọi hội nghị, Rollins nhấn mạnh rằng 10 thương vụ mua lại chiến lược mà công ty đã thực hiện trong quý là rất quan trọng đối với chiến lược tăng trưởng của công ty. Các nhà đầu tư có thể mong đợi nhiều điều tương tự vào năm 2021 và hơn thế nữa.

Nhưng rất khó để tìm được các nhà phân tích xác nhận rằng Rollins là mua với giá hiện tại. Rollins nằm trong số những cổ phiếu thuộc S&P 500 được bao phủ mỏng nhất; chỉ có ba nhà phân tích được S&P Global Market Intelligence theo dõi là bao gồm ROL, và hai trong số đó gọi nó là Nắm giữ. Với tư cách là một nhóm, bộ ba này có mục tiêu giá trong 12 tháng là 36 đô la một cổ phiếu.

Abiomed (ABMD, $ 322,93), nhà sản xuất thiết bị y tế có trụ sở tại Massachusetts, đã báo cáo doanh thu tài khóa quý 3 năm 2021 kỷ lục vào ngày 28 tháng 1. Nó đã tăng tới 18% theo tin tức.

Năm vừa qua là một năm khó khăn đối với hầu hết các doanh nghiệp chăm sóc sức khỏe khi các bệnh viện và các bác sĩ y tế tập trung hơn vào COVID-19 và ít có khả năng thực hiện các ca phẫu thuật liên quan đến thiết bị y tế.

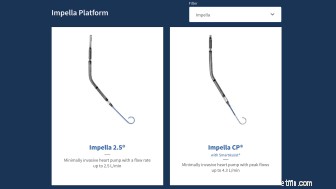

Bất chấp thực tế này, Abiomed vẫn cố gắng tăng doanh thu quý 3 của mình thêm 5% lên 231,7 triệu đô la trong khi thu nhập hoạt động tăng 2% lên 71,4 triệu đô la. Một phần lớn doanh thu của hãng trong quý đến từ máy bơm tim Impella, chiếm 95% tổng doanh thu của hãng.

"Abiomed đã mang lại một quý doanh thu kỷ lục khi chúng tôi tiếp tục tập trung và cam kết thực hiện sứ mệnh phục hồi trái tim và cứu sống bất chấp môi trường COVID đầy thách thức", Michael R. Minogue, Giám đốc điều hành của Abiomed, cho biết về quý này.

Với bảng cân đối kế toán hợp lý và nhiều tiềm năng tăng trưởng trong năm 2021 và hơn thế nữa, ABMD sẽ tiếp tục là cổ phiếu phổ biến trong lĩnh vực chăm sóc sức khỏe. Trên thực tế, nó đã là như vậy. Cổ phiếu của Abiomed đã tăng 84% trong năm qua, phục hồi mạnh mẽ sau khi giảm giá do ân hạn, khiến cổ phiếu giảm từ 450 đô la vào tháng 9 năm 2018 xuống mức thấp nhất trong 52 tuần là 119,01 đô la trong đợt điều chỉnh tháng 3 năm 2020.

Nhưng định giá cũng đã tăng cao hơn. Vào năm 2019, bạn có thể đã trả gấp 9,6 lần doanh số bán hàng cho cổ phiếu Abiomed. Hôm nay, bạn sẽ phải trả gấp 18 lần doanh số bán hàng, gần gấp đôi số tiền. Điều tương tự cũng áp dụng cho tất cả các số liệu tài chính mà bạn có thể sử dụng để định giá cổ phiếu của nó.

Bất kỳ ai đã mua cổ phiếu của Under Armour (UAA, $ 22,99) trong đợt điều chỉnh tháng 3 năm 2020 đã hoạt động đặc biệt tốt khi họ đặt cược vào nhà sản xuất quần áo thể thao bị coi thường. Cổ phiếu UAA tăng 185% so với mức thấp nhất của S&P 500 vào ngày 23 tháng 3 năm 2020.

Về mặt định giá, cổ phiếu S&P 500 này không quá đắt với doanh số gấp 2,3 lần và gấp 6,2 lần giá sách, đều ở mức trung bình 5 năm của UAA. Tuy nhiên, tỷ lệ giá / thu nhập trên tăng trưởng 4,6 của nó gần như gấp đôi mức trung bình 5 năm, có nghĩa là các nhà đầu tư đang phải trả rất nhiều cho bất kỳ mức tăng trưởng nào mà Under Armour có thể thu thập được trong vài năm tới.

Điều đó không tốt khi bạn cho rằng công ty vừa kết thúc hợp đồng trên thực địa với NFL. Và trong khi nó sẽ giữ lại Tom Brady để xác nhận thương hiệu, việc cắt giảm quá nhiều chi phí và không đủ quảng bá và chứng thực với các giải đấu lớn có khả năng khiến hãng thậm chí còn kém xa Nike (NKE) trong cuộc đua giành quyền thống trị trang phục thể thao.

Vào tháng 12, Under Armour đã hoàn tất việc bán nền tảng MyFitnessPal của mình cho Francisco Partners với giá 345 triệu đô la. Nó đã trả 475 triệu đô la cho nó vào năm 2015. Công ty đã nói rằng họ sẽ tập trung sự chú ý của mình vào MapMyFitness, ứng dụng kỹ thuật số mà họ đã mua lại với giá 150 triệu đô la vào năm 2013.

Chủ yếu là do phí tái cấu trúc và tổn thất, Under Armour đã mất 549 triệu đô la trên cơ sở GAAP vào năm 2020, tương đương 1,21 đô la cho mỗi cổ phiếu. Nếu bạn điều chỉnh các khoản phí đó, khoản lỗ chỉ là 26 xu.

Jay Sole của UBS viết:“Báo cáo quý 4 của UAA cho thấy công ty đang cải thiện hoạt động kinh doanh của mình trong các lĩnh vực quan trọng, chứng minh mức PT cao hơn theo quan điểm của chúng tôi. "Tuy nhiên, những thứ như quản lý thương hiệu tốt hơn có thể mất nhiều thời gian để chuyển thành mức tăng EPS lớn và thị trường có thể dự đoán tăng trưởng sớm hơn. Ví dụ:chúng tôi lập mô hình $ 0,65 trong EPS năm tài chính 24. Nếu ước tính đó đúng và cổ phiếu giao dịch ở mức 40 lần P / E năm đó, khi đó sẽ trị giá 26 đô la / tháng, chỉ cao hơn 16% so với giá ngày nay.

"Điều này cho chúng tôi thấy rằng cổ phiếu đã được định giá trong nhiều tin tốt và do đó xếp hạng của chúng tôi là Trung lập."