Thế giới đầu tư có rất nhiều nhà phân tích, cố vấn tài chính và bạn bè của nhà đầu tư, những người muốn cho bạn biết bạn nên làm gì với số tiền của mình.

Hầu hết thời gian, lời khuyên của họ đều có ý nghĩa.

Bạn thậm chí có thể đồng ý với họ - nhớ lại cách bạn đã xem cùng một lời khuyên trên CNBC, đọc The Economist hoặc nghe 20 người bạn của bạn tán thành các chiến lược đầu tư khôn ngoan giống nhau.

Tôi muốn nói với người đọc các bài báo của tôi rằng hãy suy nghĩ chín chắn và xử lý những gì họ đã đọc hoặc đã nghe…

… Bởi vì ngay cả những lời khuyên hoặc nghiên cứu có uy tín nhất cũng có thể đánh lừa bạn.

Trong bài viết này, tôi muốn làm nổi bật một số cạm bẫy của một số lời khuyên đầu tư phổ biến nhất hiện có. Làm như vậy, tôi hy vọng bạn sẽ bắt đầu đặt ra nhiều câu hỏi hơn nếu lời khuyên đó phù hợp với bạn - và đưa ra quyết định sáng suốt hơn.

Lưu ý - đây không phải là một bài đăng về huyền thoại đầu tư “phá hoại”…

Thay vào đó, những lời khuyên này có thể hợp pháp, nhưng có thể chỉ yêu cầu bạn suy nghĩ sâu hơn nếu nó phù hợp với bạn.

Hãy bắt đầu.

Chắc chắn, Warren Buffett đã từng nói rằng quỹ chỉ số Vanguard S&P 500 90% / 10% và phân bổ Kho bạc sẽ khiến hầu hết các nhà đầu tư phải cắt giảm.

Người ta thấy rằng trong thời gian dài, hầu hết các nhà đầu tư tích cực đã thất bại trong việc đánh bại thị trường - và vì vậy ETF đã trở thành một lựa chọn hợp lý.

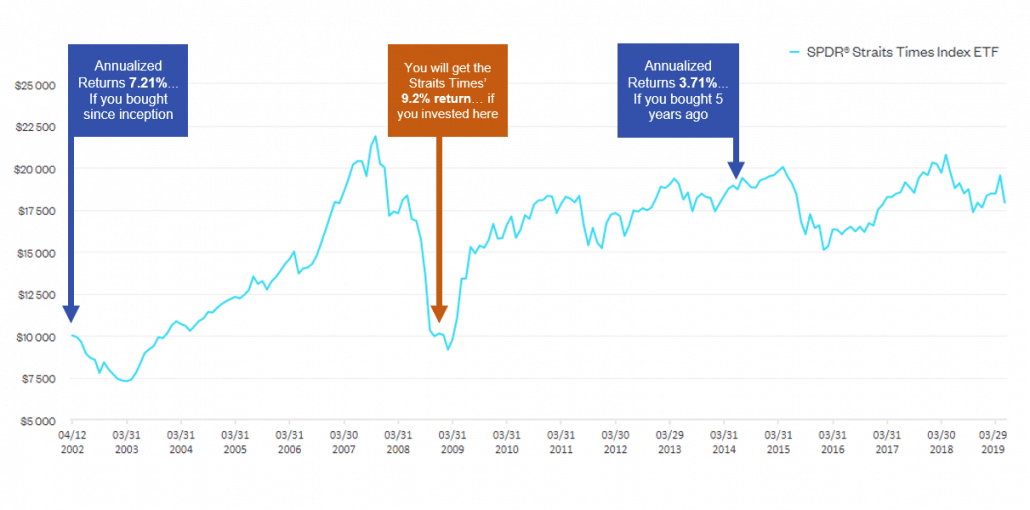

Straits Times đã báo cáo vào đầu năm nay rằng STI ETF đã đạt được mức trung bình 9,2% mỗi năm trong 10 năm qua.

Đó là điều không cần phải bàn cãi, đúng không?

Nó sẽ cao hơn 1% đối với Khoản tiền gửi cố định hoặc 4-5% giữ nó trong Tài khoản đặc biệt CPF của bạn.

Xin lỗi, nhưng bạn có thể thất vọng.

Trước hết, lợi nhuận bạn nhận được từ việc đầu tư vào ETF thị trường vẫn sẽ phụ thuộc vào giá bạn đã nhập.

Hãy xem biểu đồ của tôi bên dưới.

Thứ hai, ngay cả khi bạn “ heng heng ”Đã có can đảm để mua vào đáy của cuộc khủng hoảng tài chính toàn cầu năm 2009, lợi nhuận hàng năm 9,2% chỉ có thể có nếu bạn tái đầu tư TẤT CẢ cổ tức vào ETF.

Do đó, kết quả này sẽ khá khó xảy ra - với thực tế là người Singapore chúng tôi muốn nhận cổ tức bằng tiền mặt lạnh chứ không phải “nhiều đơn vị ETF hơn”…

Ngay cả khi bạn thực hiện tính trung bình theo chi phí đô la hàng tháng (DCA) và mua các phần nhỏ của ETF ($ 1000 mỗi tháng), bạn sẽ có mức trung bình là $ 2,49 chi phí .

Giả sử điều này được thực hiện trong 10 năm qua (vì đó là khoảng cách mà dữ liệu của tôi có thể đi xa! Xin lỗi!), Bạn chỉ nhận được lợi nhuận hàng năm là 3,16% (không bao gồm cổ tức) và khoảng 6,66% mỗi năm (bao gồm cả cổ tức, giả sử tỷ suất cổ tức trung bình 3,5%).

Xin lỗi - không có nơi nào gần với mức 9,2% mà bạn mong đợi!

Nếu bạn cho rằng ETF trên S&P 500 của Hoa Kỳ tốt hơn, thì máy tính này của Moneychimp cũng cho thấy điều ngược lại!

Điều này đưa tôi đến điểm cuối cùng của tôi - xích mích .

Bạn đã thấy tôi viết về xích mích trong bài viết trước của tôi. Rắc rối là những thứ như phí môi giới, lỗi theo dõi, tỷ lệ chi phí, trượt giá (đơn đặt hàng của bạn được lấp đầy cao hơn giá bạn muốn mua do tính thanh khoản kém), hoặc thậm chí chỉ đơn giản là không mua được vào những thời điểm nhất quán nếu bạn đang sử dụng DCA.

Tất cả những xích mích này có thể cộng dồn (đặc biệt nếu bạn là người dùng DCA) và cộng gộp theo thời gian - điều này rất có thể ăn vào lợi nhuận trung bình của bạn.

Bài học rút ra: Đừng hiểu lầm tôi. ETF vẫn là một cách đầu tư rất thận trọng và đúng đắn để đánh bại lạm phát. Tuy nhiên, trước khi bạn mong đợi nó mang lại lợi nhuận vượt trội, hãy xem xét những vấn đề này trước và quản lý kỳ vọng của bạn!

Đây là phần nào tương tự như # 1, ngoại trừ tôi muốn nói riêng về điểm này.

Giống như tôi đã đề cập trước đó, hầu hết các danh mục đầu tư (Mỹ) đều không đánh bại được chỉ số S&P 500.

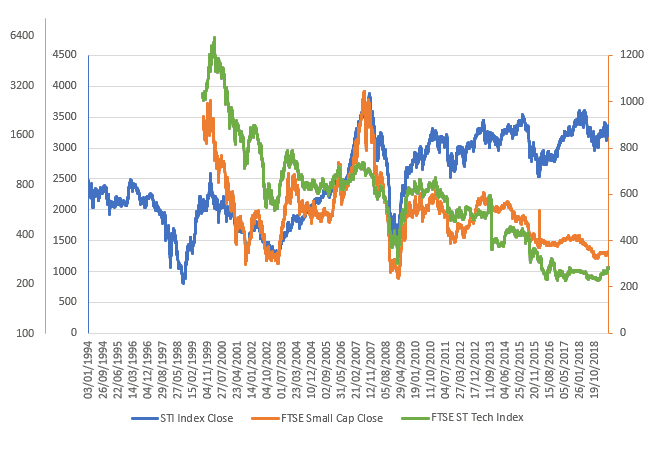

Nhưng tại sao lại so sánh bản thân với S&P 500? Hay Chỉ số Straits Times cho vấn đề đó?

Có một cái gì đó được gọi là lỗi điểm chuẩn - điều mà nhiều nhà đầu tư trở thành con mồi.

Đây là lúc bạn xây dựng một danh mục đầu tư và chủ động so sánh nó với hiệu suất của S&P 500…

… Mặc dù danh mục đầu tư của bạn phần lớn có thể bao gồm các cổ phiếu được định giá thấp, hoặc cổ phiếu công nghệ hoặc cổ phiếu vốn hóa nhỏ.

Nếu bạn cảm thấy cần phải làm điểm chuẩn, bạn nên chọn một điểm chuẩn thích hợp có chứa các đặc điểm rủi ro và lợi nhuận tương tự cho danh mục đầu tư của bạn.

Ví dụ:bạn sẽ so sánh danh mục đầu tư tập trung vào cổ phiếu công nghệ với chỉ số tổng hợp NASDAQ chứ không phải S&P 500.

Bạn sẽ so sánh danh mục đầu tư vốn hóa nhỏ của mình tại Singapore với Chỉ số vốn hóa nhỏ FTSE ST… thay vì Chỉ số Straits Times.

Và bạn sẽ so sánh danh mục cổ phiếu châu Á được định giá thấp của mình với chỉ số FTSE Value-Stocks ASEAN… thay vì Chỉ số Straits Times hoặc Chỉ số Hang Seng.

Tốt nhất (theo ý kiến của tôi), các nhà đầu tư thậm chí không nên sử dụng điểm chuẩn.

Nó khiến các nhà đầu tư cảm thấy bị áp lực phải vượt trội hơn và khiến họ đặt cược rủi ro vượt ra khỏi vùng an toàn của họ.

Theo đuổi lợi nhuận chỉ là một phần của phương trình. Bạn cũng cần đảm bảo rằng bạn có thể quản lý các rủi ro mặt trái.

Nếu bạn phù hợp với thị trường, mức giảm (giá giảm tối đa) có thể giảm 40% và thậm chí 50% so với mức bạn mua ban đầu.

Về mặt lý thuyết, nếu bạn quản lý để có được lợi nhuận cao hơn thị trường, bạn sẽ gặp khó khăn lớn hơn nhiều.

Bạn có đủ khả năng chấp nhận loại rủi ro đó không? Hãy trung thực!

Cuối cùng, một lý do khác khiến bạn không nên so sánh với một chỉ mục chỉ đơn giản là…

… Bạn có rất ít điểm chung với một chỉ mục!

Các chuyên gia của Real Investment Consulting đã đưa ra một thông tin thực sự thú vị về vấn đề này.

Đây là sự khác biệt giữa bạn và một chỉ mục:

Bài học rút ra: Đừng so sánh với điểm chuẩn nếu có thể. Nếu bạn thực sự phải chọn, hãy chọn một cái thích hợp - chứ không chỉ lướt qua với S&P 500 hoặc STI.

Đây là lời khuyên hữu ích cho những nhà đầu tư không muốn tự mình nghiên cứu cổ phiếu.

Đối với những người chọn cổ phiếu có danh mục đầu tư tập trung, Warren Buffett đưa ra một số lời khuyên đơn giản,

Còn có thứ này được gọi là “ sự phân biệt ”- được đặt ra bởi nhà quản lý quỹ nổi tiếng Peter Lynch.

Đó là khi bạn đa dạng hóa quá nhiều hoặc “đa dạng hóa vì mục đích đa dạng hóa”, bạn sẽ mất đi lợi ích cận biên của việc giảm tổng rủi ro khi thêm nhiều cổ phiếu vào danh mục đầu tư.

Hầu hết các nhà đầu tư không đa dạng hóa cổ phiếu của họ một cách hiệu quả. Cách "thông thường" mà hầu hết các cố vấn hoặc nhà đầu tư đồng nghiệp sẽ yêu cầu bạn đa dạng hóa là:

Đây là một lời khuyên rất đúng đắn… về mặt lý thuyết.

Tuy nhiên, mọi thứ thường không diễn ra như bạn mong đợi.

Lời khuyên Đầu tư Thực sự cho thấy trong một bài báo khác, nơi các nghiên cứu đã tìm thấy “sự thất bại của việc đa dạng hóa trong cuộc khủng hoảng [tài chính] năm 2008” …

… Khi cổ phiếu và trái phiếu đều giảm giá.

Về mặt lý thuyết, giá trái phiếu được cho là sẽ tăng - do mối quan hệ nghịch biến với cổ phiếu.

Họ gợi ý rằng các cú sốc đối với lãi suất và lạm phát có thể khiến mối tương quan của các loại tài sản này trở nên tích cực - và các nhà đầu tư nghĩ rằng chúng đã đa dạng hóa tốt đã “ngạc nhiên” khi danh mục đầu tư của họ bị ảnh hưởng nặng nề bởi suy thoái thị trường.

Điều thú vị là họ cũng lưu ý rằng các nhà đầu tư ngày càng tìm kiếm “các nguồn đa dạng hóa mới hoặc chuyên biệt”.

Đây cũng là một trong những lý do tại sao đầu tư theo yếu tố đã trở nên phổ biến trong những năm gần đây - vì những lợi ích đa dạng hóa được cho là mới được khám phá trên nhiều “yếu tố”, so với các cách truyền thống.

Tôi sẽ đưa ra lời khuyên tương tự - hãy quản lý kỳ vọng của bạn.

Bài học rút ra: Đa dạng hóa là một chiến lược đầu tư đúng đắn - không còn nghi ngờ gì nữa. Nhưng đừng bỏ tất cả trứng của bạn vào giỏ đó (dự định chơi chữ)… Hãy đảm bảo rằng bạn biết mình đang làm gì!

Và, theo ý kiến của tôi - một danh mục đầu tư tập trung có lẽ là cách nếu bạn muốn lợi nhuận đánh bại thị trường. Nhưng đó chỉ là khi (và chỉ khi) bạn có khả năng chấp nhận rủi ro tốt (tức là nhà đầu tư trẻ) và một lần nữa, hãy biết bạn đang làm gì!

Nếu bạn thích bài viết này và muốn biết thêm các bài viết về “tư duy cấp cao hơn” này, hãy nhớ chia sẻ bài viết bằng cách sử dụng các nút bên dưới!