Lúc nào chả vậy.

Các nhà đầu tư mới được giới thiệu với thị trường chứng khoán, tìm hiểu một số tỷ lệ tài chính và đi sâu vào thị trường với suy nghĩ rằng họ là vua của ngọn đồi chỉ để quay trở lại sau chuyến lặn đầu tư của họ với những vết sẹo từ những con cá mập mà họ không lường trước hoặc sự khắc nghiệt những mảnh san hô trên lưng chúng.

Họ có thể có một con cá hoặc có thể không, nhưng dù bằng cách nào thì họ cũng có thể tránh được những tình huống khó chịu như vậy bằng cách được giáo dục nhiều hơn về một số tỷ lệ mà họ sử dụng - và tỷ lệ giá trên thu nhập là một trong những số liệu như vậy.

Thông thường, chúng ta thấy mọi người quá chú trọng vào Tỷ lệ Giá trên Thu nhập. Một chút kiến thức rất nguy hiểm, vì nó tạo ra sự tự tin vô căn cứ vào tay một người nghiệp dư.

Cũng như bạn sẽ không tham gia vào cuộc đấu dao với một bậc thầy về nghệ thuật dùng dao nếu không được đào tạo nhiều năm, bạn không nên đầu tư vào thị trường có chỉ là hiểu biết sơ đẳng về cách thức hoạt động của tỷ lệ PE và tất cả những điều phức tạp của nó.

Bài viết này nhằm mục đích nâng cấp nhà đầu tư mới bắt đầu có thể xử lý sai tỷ lệ PE thành một nhà đầu tư hiểu biết, sắc thái, người hiểu rõ hơn về cách sử dụng tỷ lệ PE để thu được lợi nhuận lớn hơn và tránh thua lỗ.

Hãy bắt đầu bằng cách ghi nhận con voi trong phòng.

Một mức giá thấp so với thu nhập là tốt. Nhưng nó không phải là sự cân nhắc duy nhất như nhiều người đã tuyên bố.

Năm 1976, Benjamin Graham, cha đẻ của đầu tư giá trị và là người cố vấn của Warren Buffett đã đưa ra một tuyên bố đơn giản, được hỗ trợ bởi các bằng chứng, được tìm thấy cả trong và sau cuộc đời của ông, rằng đã thay đổi quá trình đầu tư như bạn có thể biết ngày nay.

Phương pháp đầu tư được đề xuất của Graham là nhà đầu tư nên nắm giữ không dưới 30 cổ phiếu, với tỷ lệ giá trên thu nhập nhỏ hơn 10, và tỷ lệ nợ trên vốn chủ sở hữu dưới 50%. Sau đó, nhà đầu tư nên nắm giữ những cổ phiếu này cho đến khi chúng sinh lời 50%, hoặc nếu không đạt, hãy bán nó trong vòng 2 năm bất kể ngày mua.

Mặc dù chiến lược của Benjamin Graham đã hoạt động trong 50 năm trước năm 1976, nhưng các nhà nghiên cứu vẫn nghi ngờ rằng nó có thể hoạt động trong tương lai trong các môi trường khác nhau và với sự gia tăng của công nghệ.

Đó là lý do tại sao họ đã thử nghiệm nó.

Và những gì họ tìm thấy đã khiến họ ngạc nhiên.

Chiến lược tưởng chừng như chết người của Benjamin Graham được phát hiện là đã vượt trội hơn so với S&P 500 từ năm 1976 trở đi đến năm 2010, thể hiện lợi nhuận trên thị trường trong suốt tất cả những bất ổn lớn mà chúng ta phải đối mặt trong thế kỷ 20.

Sau đó, không có gì ngạc nhiên khi hầu hết các nhà đầu tư bị thu hút bởi Giá thấp so với Bội số thu nhập.

Sau đó, không có gì ngạc nhiên khi hầu hết các nhà đầu tư bị thu hút bởi Giá thấp so với Bội số thu nhập. Săn tìm cổ phiếu với giá thấp và bội số thu nhập không phải là một điều xấu. Phần nổi bật và có vấn đề của tất cả điều này là các nhà đầu tư bằng cách nào đó dường như đã quên mất những phần quan trọng khác trong chiến lược của Graham.

Toàn bộ phần sau của chiến lược dường như đã được đặt nhầm chỗ vào cuộc săn lùng bất tận với mức giá thấp so với bội số thu nhập.

Ở đâu đó, bằng cách nào đó, các nhà đầu tư dường như đã mất đầu.

Tôi ví điều này giống như việc chèo thuyền trên hồ và ngắm nhìn một nàng tiên cá xinh đẹp bơi đến gần bạn, lôi kéo bạn bằng những lời thì thầm của hạnh phúc và viên mãn.

Đầu óc logic của bạn không hoạt động khi bạn nghiêng mình, mơ ước bán được cổ phiếu giá rẻ này với giá gấp ba lần số tiền bạn đã trả và tận hưởng một kỳ nghỉ sang trọng ở Riviera của Pháp khi bạn đổ vốn đầu tư vào.

Và sau đó khi bạn nghiêng người, điều này sẽ xảy ra.

Và đây là thời điểm bạn nhận ra rằng nàng tiên cá sắp chuẩn bị ăn tối của bạn giống như thị trường chứng khoán sẽ lấy Tiền hưu trí của bạn vì bạn săn lùng trên cơ sở Giá thấp Thu nhập bội số.

Bài học rút ra :Giá so với Thu nhập tốt nhất được tương tự như tiền lương của một người. Bạn sẽ không thể sở hữu một người dựa trên mức lương của họ mà không đảm bảo rằng họ không mắc một núi nợ.

Bạn cũng không muốn sở hữu một người luôn quan tâm đến các sở thích hàng tháng của họ một cách cục bộ. Điều này cũng đúng với các công ty. Bạn muốn sở hữu những công ty đang hoạt động tốt, với số nợ thấp và dòng tiền tốt. Bất kỳ điều gì khác đều không được chấp nhận .

Ngoài những nàng tiên cá chiếm lấy đầu người và các nhà đầu tư bị thu hút với giá thấp đến bội số thu nhập, bản thân thu nhập của một công ty cũng… không phải là một thước đo sạch sẽ.

Hãy để tôi sử dụng một phép tương tự đơn giản để giải thích ý tôi nói “ không sạch sẽ ”.

Hãy tưởng tượng một người đàn ông đang làm việc như một công ty. Tiền lương của anh ta là tiền kiếm được của anh ta. Lấy tiền lương của anh ấy, trừ đi các chi phí, hóa đơn, giày mới, khóa học kinh doanh mới, hoặc bất cứ thứ gì khác mà anh ấy có thể cần để duy trì khả năng cạnh tranh trong lực lượng lao động và những gì còn lại là… khoản tiết kiệm của anh ấy - hay còn được gọi là dòng tiền tự do cho một công ty.

Bây giờ, hãy tưởng tượng rằng có hai nhân viên làm công ăn lương như vậy, Tom &Jerry.

Cả hai đều kiếm được 10.000 đô la. Bội số Giá trên Thu nhập tại thời điểm này sẽ cho thấy rằng cả hai đều tương tự nhau.

Nhưng Tom có thể chi 4.000 đô la một tháng để bay khắp châu Á để đảm bảo các giao dịch và kiếm được mức lương 10.000 đô la đó trong khi Jerry chỉ làm việc tại một văn phòng địa phương.

Sự khác biệt?

Jerry có dòng tiền tự do nhiều hơn $ 4000 so với Tom.

Và Giá so với Thu nhập sẽ không phản ánh điều đó một chút nào.

Các nhà đầu tư chỉ nhìn thuần túy vào thu nhập sẽ không thể phân biệt được đâu là “công ty” chất lượng cao như Jerry và đâu là “công ty” chất lượng thấp hơn như Tom.

Thay vào đó, nếu bạn muốn xem xét một số liệu rõ ràng, hãy nhìn vào giá để giải phóng dòng tiền của công ty.

Bài học rút ra :Thu nhập không phản ánh giá trị thực của công ty. Thay vào đó, nó chỉ đơn giản là một thước đo để đánh giá mức độ đắt hay rẻ của nó so với các sản phẩm cùng loại. Nếu hai doanh nghiệp đang hoạt động trong cùng một lĩnh vực và giống nhau về tất cả các khía cạnh khác, ngoại trừ giá so với thu nhập, trong hầu hết các trường hợp, bạn nên chọn cổ phiếu có giá thấp hơn so với thu nhập.

Thu nhập có lẽ là thước đo hữu hình nhất để tạo ra giá trị cho một cổ đông. Thu nhập cao hơn hầu như luôn dẫn đến giá cổ phiếu cao hơn, điều này luôn khiến các cổ đông hài lòng.

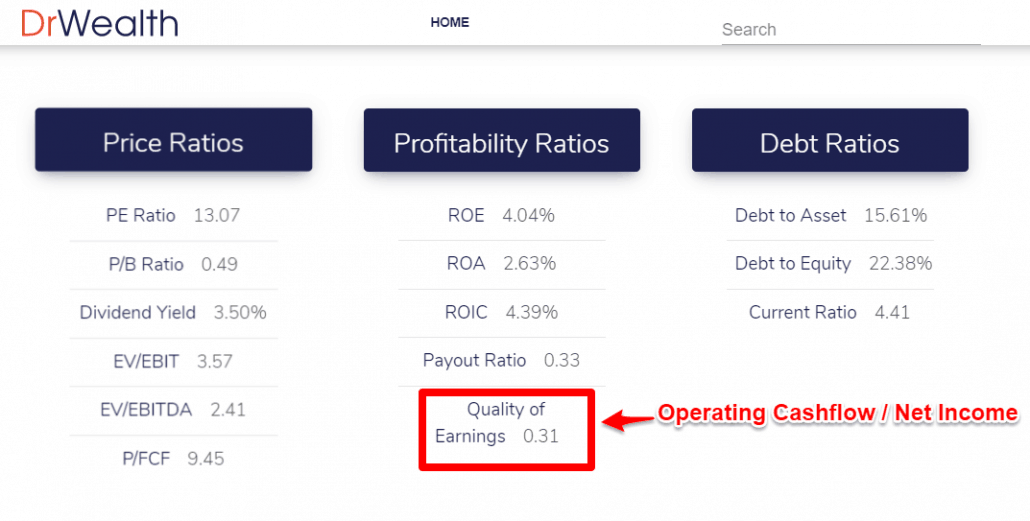

Chất lượng thu nhập trả lời tất cả các câu hỏi này.

Công thức : Chất lượng thu nhập =Dòng tiền hoạt động / Lợi nhuận ròng

Dòng tiền từ hoạt động kinh doanh là tổng số tiền của tất cả các dòng tiền vào và ra của doanh nghiệp. Và lợi nhuận ròng là ... tốt, tổng lợi nhuận.

Từ quan điểm logic, Dòng tiền hoạt động phải luôn nhiều hơn Lợi nhuận ròng. Giống như tiền lương của bạn luôn nhiều hơn tiền tiết kiệm.

Không phải hướng ngược lại.

Đây là lý do tại sao việc hiểu Chất lượng thu nhập làm ví dụ là rất quan trọng và tại sao chúng tôi thực sự gặp khó khăn khi hiển thị nó trong trang dữ liệu công ty cho cổ phiếu.

Theo nguyên tắc chung, chúng tôi muốn chất lượng thu nhập của công ty nằm trong phạm vi bình thường đối với hoạt động kinh doanh của công ty đó.

Cái gì trên trái đất ý tôi là?

Đây là một ví dụ.

Nói cách khác, chất lượng thu nhập của một công ty phải được phản ánh và được sử dụng làm thước đo cho hoạt động kinh doanh của công ty so với các công ty cùng ngành.

Tỷ lệ P / E phải luôn được xem xét cùng với Chất lượng thu nhập.

Vì vậy, cổ phiếu có giá thấp so với thu nhập. Nợ thấp. Dòng tiền tự do lớn.

Giờ thì sao? Bạn có thể đầu tư?

Câu trả lời vẫn là không!

Có thể bạn đã xem báo cáo tài chính của một năm. Bây giờ, hãy xem xét báo cáo tài chính trị giá 5 năm qua và tìm hiểu xem công ty đã có thể tạo ra thu nhập như ngày hôm nay một cách bền bỉ như thế nào.

Vẽ bức tranh. Xem quá khứ của công ty. Xem nó đã nhất quán như thế nào.

Tại sao?

Trong kinh doanh, có các hoạt động định kỳ chính và các hoạt động phi cốt lõi hoặc không định kỳ.

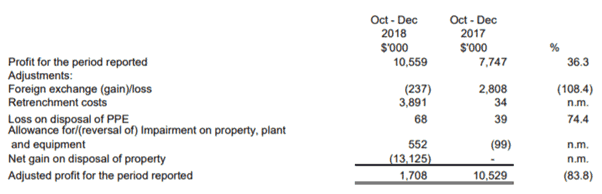

Dựa vào thu nhập chưa được điều chỉnh để dự báo tốc độ tăng trưởng của nó sẽ là một thảm họa. Hãy xem xét tình hình tài chính của Sunningdale Tech, sau khi trừ đi các khoản điều chỉnh một lần.

Chúng ta có thể thấy rằng thay vì cải thiện 36,3% so với Q so với Q, lợi nhuận đã điều chỉnh thực tế đã giảm 83,8%!

Điều này có thể khiến nhà đầu tư không nghi ngờ chỉ dựa vào thu nhập để tính toán Tỷ lệ P / E thấp hơn nhiều.

Các nhà đầu tư cần điều chỉnh cho các sự kiện và thời gian diễn ra một lần cũng như coi trọng tính ổn định của thu nhập trong quá trình thu nhập tăng đột biến một lần. Tiền được tạo ra từ các công ty có thu nhập dài hạn mạnh mẽ trong tất cả các loại chu kỳ kinh doanh. Những doanh nghiệp như vậy có khả năng nhân hoặc gộp giá trị công ty, và do đó là giá trị cổ đông.

Quan niệm sai lầm phổ biến nhất khi sử dụng P / E Ratio là thu nhập 10 lần luôn rẻ hơn thu nhập 20 lần.

Đó là điều vô nghĩa trắng trợn.

Khi sử dụng tỷ lệ này, nhà đầu tư phải xem xét các yếu tố khác như sự tăng trưởng trong tương lai của một công ty hoặc nếu công ty đang gặp khó khăn trong tương lai gần.

Hãy nhìn vào Singapore Press Holdings (SGX:T39), Tỷ lệ P / E của nó đã giảm từ mức cao 25 lần xuống 13 lần hiện tại.

Việc nén này có nghĩa là công ty này đang trở nên rẻ hơn?

Sự thay đổi mô hình trong ngành truyền thông đã dẫn đến sự sụt giảm doanh thu và lợi nhuận của SPH.

Do các nhà đầu tư nhận ra rằng các vấn đề của họ vẫn còn ở đây trong thời gian gần đến trung hạn, do đó, giá cổ phiếu sẽ tiếp tục bị ảnh hưởng.

Mặt khác, chúng tôi đã thấy những trường hợp đặc biệt khi đầu tư vào các công ty có P / E thấp có thể thu được những phần thưởng lớn.

Một ví dụ là khoản đầu tư nổi tiếng của Monish Pabrai vào Fiat Chrysler khi nó được giao dịch ở mức 8 đô la Mỹ.

Ông dự báo rằng ban lãnh đạo của Fiat sẽ tăng thu nhập lên khoảng 4,50 đô la Mỹ mỗi cổ phiếu vào năm 2018, điều này sẽ dẫn đến tỷ lệ P / E khoảng 2 theo giá hiện tại.

Ngoài ra, ban lãnh đạo sẽ cắt đứt một số hoạt động kinh doanh của họ để mở ra giá trị cho các cổ đông.

Do đó, chiến lược “đầu thì thắng, đầu thì thua” của Monish Pabrai đã giúp anh ấy kiếm được một khoản tiền lớn và đến năm 2021, anh ấy sẽ có thể thu lại toàn bộ khoản đầu tư của mình thông qua cổ tức được trả từ công ty một mình.

Chỉ vì một cổ phiếu rẻ theo mệnh giá thì không nhiều người nên mua nó. Tuy nhiên, điều này không có nghĩa là các hệ số định giá không có vị trí trong việc định giá cổ phiếu. Để tránh những sai lầm của việc lấy giá và thu nhập trực tiếp từ báo cáo tài chính, đây là một tỷ lệ thay thế mà bạn có thể sử dụng.

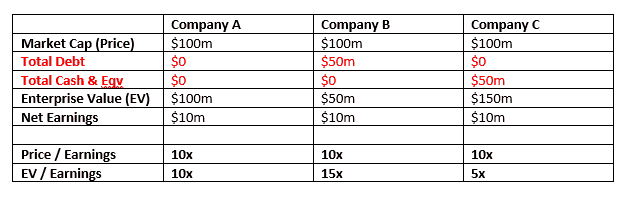

Một cách để xem xét tiền mặt và nợ là xem xét ‘Giá trị doanh nghiệp’ thay vì Vốn hóa thị trường ở đâu;

Hãy xem bảng dưới đây để hiểu rõ hơn.

Tỷ lệ P / E thông thường sẽ định giá cả 3 công ty ở mức 10 lần trong khi sử dụng EV sẽ định giá nợ và tiền mặt, dẫn đến đánh giá sâu sắc hơn.

Đối với thu nhập ròng, chúng tôi sẽ sử dụng Lợi nhuận hoạt động của công ty, hoặc EBIT, để loại bỏ tất cả các khoản mục một lần và chỉ xem xét các hoạt động kinh doanh định kỳ chính của công ty.

EBIT cung cấp một cái nhìn tốt hơn về sức khỏe tài chính của công ty bằng cách loại bỏ các biến đầu tư vốn, tài trợ và chỉ tính vào các chi phí cần thiết để duy trì hoạt động kinh doanh.

Chúng tôi đã đề cập đến độ tin cậy của tỷ lệ P / E và những gì chúng đại diện chính xác. Đến thời điểm hiện tại, cần phải hiểu rõ rằng đầu tư vào cổ phiếu dựa trên P / E Ratio không phải là một chiến lược đúng đắn.

Mặc dù nó có thể là một chỉ báo ban đầu cho thấy rằng một cổ phiếu có thể bị đánh cắp, nhưng các nhà đầu tư nên dành thời gian để hiểu đầy đủ về doanh nghiệp trước khi xem xét định giá của nó.

Trong đầu tư giá trị, chúng ta không nên chỉ dựa trên luận điểm của mình về định giá.

Giá không phải là giá trị.

Chúng ta không nên tập trung vào giá cả trước và chất lượng kinh doanh sau.

Đối với những suy nghĩ cuối cùng, tôi muốn gửi cho bạn bài viết này với tiêu đề Polen Captial “ Các công ty tuyệt vời với mức giá hợp lý ”Đã nghiên cứu mối quan hệ giữa tăng trưởng thu nhập mạnh mẽ và Tỷ lệ P / E và cách nó ảnh hưởng đến xếp hạng P / E trong tương lai.

Chúc mừng.