Các công ty công nghệ của Hoa Kỳ như Apple, Alphabet, Amazon, Facebook và Microsoft đã trở thành những gã khổng lồ và có những sản phẩm và dịch vụ xuyên suốt cuộc đời chúng ta.

Tất cả chúng ta đều đồng ý rằng họ đóng những vai trò quan trọng trong xã hội ngày nay và thị trường chứng khoán phản ánh tầm quan trọng của họ - công nghệ là lĩnh vực lớn nhất trong S&P 500 hiện tại. Bất kỳ danh mục đầu tư nào không có những gã khổng lồ công nghệ sẽ hoạt động kém hơn đáng kể so với các thị trường Hoa Kỳ - chẳng hạn như thị trường của chúng tôi. (Về cơ bản, chúng tôi từ chối mua các cổ phiếu đắt tiền. Hãy nhớ giá bạn trả quyết định lợi nhuận bạn đạt được.)

Chắc chắn có cảm giác FOMO cũng như thôi thúc tham gia vào chúng ngay bây giờ. Một nhà quản lý quỹ, Vitaliy Katsenelson cũng đã quan sát thấy điều đó,

Nhưng bạn không cần phải đánh bại chính mình. Ngay cả Warren Buffett cũng không thể tìm ra lý do rõ ràng để mua vào Google và Amazon sớm hơn và ông thừa nhận đã bỏ lỡ cổ phiếu công nghệ trong ĐHCĐ Berkshire Hathaway,

Nếu tinh ý, bạn có thể đọc sâu hơn cách sử dụng ‘phép màu’ của Buffett. Anh ta dường như cho rằng thật may mắn khi đầu tư vào Amazon trong những ngày đầu vì hầu như không có gì mà một nhà đầu tư giá trị thích về cổ phiếu.

Amazon đã thua lỗ và đốt tiền mặt trong nhiều năm liên tiếp và mặc dù Amazon cuối cùng đã vượt qua với mức tăng phi thường về giá cổ phiếu, nhiều công ty khác có cấu hình tương tự đã sụp đổ và cháy hàng.

Do đó, việc mất một đống tiền sẽ dễ dàng hơn rất nhiều so với việc đặt cược vào đúng một khoản tiền nếu chúng ta từ bỏ các nguyên tắc đầu tư giá trị.

Amazon là một mẫu hoàn hảo về xu hướng sống sót và nó chỉ trở thành một khoản đầu tư rõ ràng sau nó đã thành công.

Nhưng chúng tôi tin rằng đã quá muộn và chúng tôi không nghĩ rằng các thẻ giá là xứng đáng để trả vào thời điểm này. Bạn sẽ vứt bỏ các nguyên tắc giá trị nếu bạn đuổi theo cổ phiếu công nghệ bây giờ.

Đừng. FOMO. Vitaliy Katsenelson lại nói rất hay,

Một kết luận phổ biến khác là người ta chỉ nên mua Mỹ và quên đi phần còn lại của thế giới. Tuyên bố này được rút ra từ phép ngoại suy lịch sử gần đây mà con người thường làm như vậy.

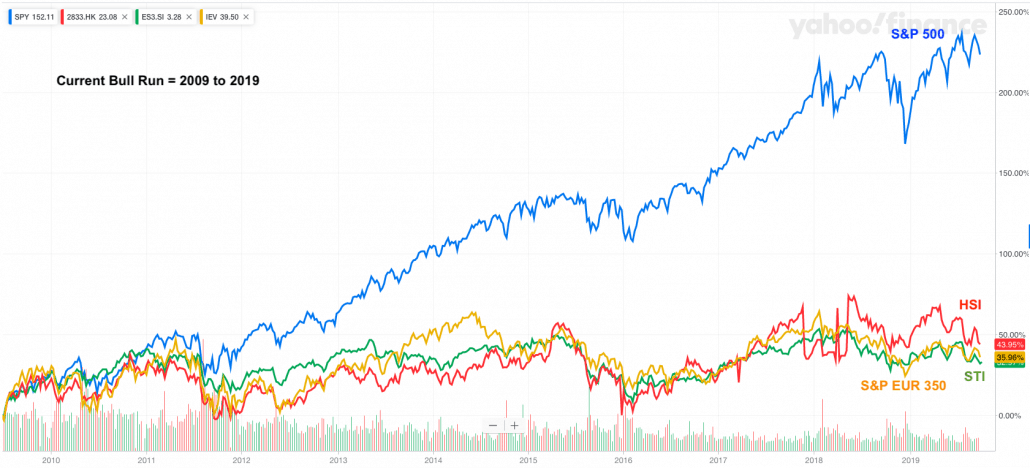

Nó được gọi là hiệu ứng gần đây trong tâm lý học. Hoa Kỳ thực sự đã làm rất tốt trên thị trường chứng khoán, S&P 500 đã tăng hơn 200% trong 10 năm qua trong khi STI chỉ tăng 36% so với cùng kỳ.

Điều này khiến nhiều nhà đầu tư cảm thấy rằng STI ETF hoàn toàn lãng phí thời gian và tốt hơn là họ nên đầu tư vào S&P 500 ETF. Một số có thể đã thực hiện chuyển đổi.

Chúng tôi hiểu những bức xúc của các nhà đầu tư và mọi người đều muốn kiếm tiền một cách nhanh nhất có thể.

Sự giàu có là tương đối, tăng 36% là được nếu những người khác đều thua. Nhưng kiếm được 36% khi có một nhạc cụ khác kiếm được 200% chắc chắn là không ổn.

FOMO bắt đầu hoạt động trở lại.

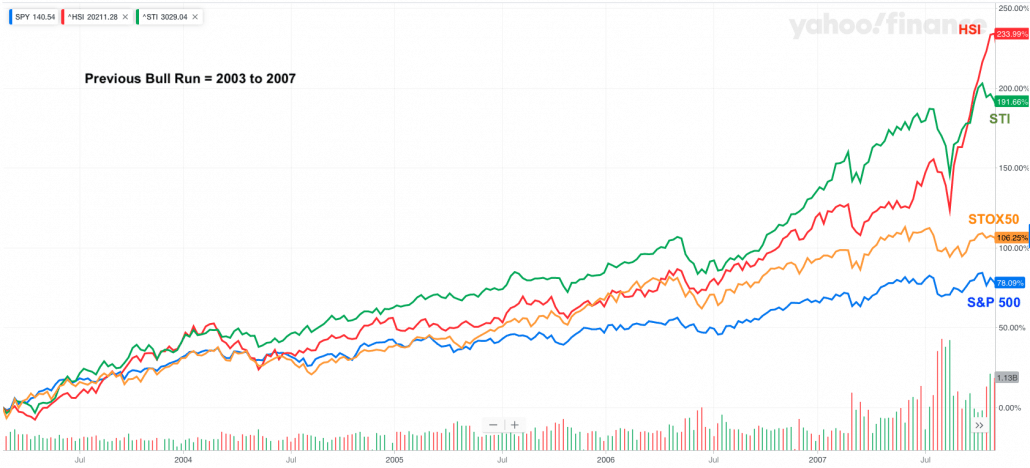

Thực tế là nếu chúng ta nhìn lại lịch sử xa hơn một chút, thì đợt tăng giá trước đó từ năm 2003 đến năm 2007, người ta có thể dễ dàng nói rằng đó là một sai lầm khi không đầu tư vào Hồng Kông hoặc Singapore vì chỉ số S&P 500 chỉ tăng 78% trong khi S&P 500 lần lượt tăng 234% và 191%.

Chúng ta học từ lịch sử quá tệ và chúng ta đưa ra tất cả những kết luận sai lầm. Chúng tôi đã không nghĩ rằng nhiều khoản đầu tư chỉ trở nên rõ ràng sau này và thường là quá muộn để tham gia. Nhiều thành kiến của chúng tôi ảnh hưởng đến khả năng suy nghĩ rõ ràng của chúng tôi - và điều đó có ảnh hưởng trực tiếp đến kết quả đầu tư của chúng tôi. Dưới đây là một số ví dụ;

Tôi khuyên bạn nên đọc Bị đánh lừa bởi sự ngẫu nhiên bởi Nassim Taleb. Đáng để đọc lại nếu bạn đã đọc nó.

Ghi chú của biên tập viên :Đây là một trong những lý do lớn nhất khiến mọi người thất bại khi đầu tư.

Đó không phải là vì họ không đủ thông minh hoặc đủ kỷ luật. Thay vào đó, bộ não logic cảm xúc của họ không có khả năng tự phản ánh ở mức độ đủ sâu để nhận ra sự khác biệt giữa phân tích đúng và sai.

Nếu bạn muốn tìm hiểu cách chúng tôi làm điều đó trong khi loại bỏ tất cả những thành kiến như vậy mà không cần thắc mắc, bạn có thể xem qua phần trình diễn trực tiếp của chúng tôi tại đây.