Ghi chú của biên tập viên :Chu kỳ thị trường và trạng thái thị trường xác định hiệu suất tài sản và do đó hiệu suất đầu tư. Vì Lớp chính về hưu trí sớm là động ( diễn ra trong các khoảng thời gian khác nhau ), và vì thị trường cũng rất năng động ( liên tục thay đổi ), các tiêu chí đặt trước mà mỗi lớp phải xác định là quyết định cách phân bổ danh mục đầu tư của họ dựa trên xu hướng thị trường hiện tại như thế nào.

Điều này không có nghĩa là cách của chúng tôi là tốt nhất hay duy nhất. Đó chỉ đơn giản là cách của chúng tôi và cách chúng tôi đã quyết định là tối ưu cho chúng tôi. Dyodd. Emptor caveat.

Rất khó để xác định chúng ta đang ở trong phần nào của chu kỳ thị trường nếu chúng ta chỉ là những nhà đầu tư nhỏ lẻ.

đơn giản nhất mô hình chu kỳ thị trường là có bốn trạng thái có thể xảy ra :

Khi mở rộng xảy ra, mức tăng trưởng vừa phải khoảng 2-3% GDP. Lạm phát đang ở mức thấp và các khoản vay ngân hàng đang có xu hướng tăng lên. Ở giai đoạn này, cổ phiếu là loại tài sản duy nhất hoạt động tốt.

Sau một thời gian phát triển, thị trường đạt đến đỉnh cao. Điều này được đặc trưng bởi tốc độ tăng trưởng GDP trên 3%. tăng trưởng tín dụng mạnh và lạm phát cao. Ở giai đoạn này, cả hàng hóa và cổ phiếu đều tăng trưởng tốt.

Sau đỉnh của thị trường, sự co lại bắt đầu xảy ra. Tăng trưởng GDP bắt đầu chững lại. Lạm phát giảm nhẹ, hàng tồn kho sản xuất bắt đầu tăng và tín dụng thắt chặt. Ở giai đoạn này, có trái phiếu và cổ phiếu là rất tốt cho một danh mục đầu tư.

Sự suy giảm nghiêm trọng có thể dẫn đến tăng trưởng GDP âm. Hàng tồn kho và doanh số bán hàng giảm mạnh và tín dụng thắt chặt hơn nữa. Ở giai đoạn này, chính phủ sẽ vào cuộc bằng các biện pháp kích thích. Ở giai đoạn này, chỉ có trái phiếu hoạt động tốt.

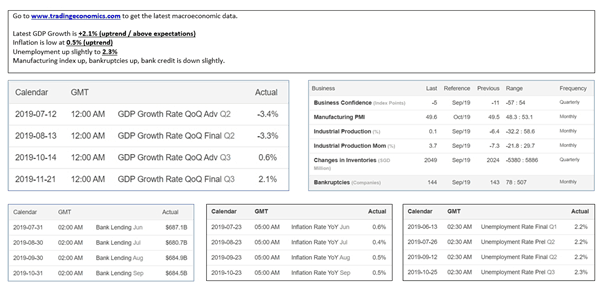

Khó khăn đằng sau việc sử dụng mô hình này là ngay cả với định nghĩa về chu kỳ thị trường này, rất khó để xác định chính xác giai đoạn chu kỳ thị trường mà nhà đầu tư bán lẻ đang ở. Đối với mỗi Lớp học về hưu sớm, tôi sẽ tạo một bảng điều khiển cho sinh viên của mình rằng cung cấp cho họ một cái nhìn nhanh về nền kinh tế.

Ảnh chụp nhanh cho lớp học sắp tới được hiển thị bên dưới:

Mọi ảnh chụp nhanh đều có những mặt tích cực và tiêu cực hiển thị những kết quả trái ngược nhau không thể cho phép phân loại nền kinh tế thành một điểm cụ thể trong chu kỳ thị trường.

Về mặt tích cực, GDP quý 3 năm 2019 đã quay đầu lại sau khi thể hiện kém trong quý 2 năm 2019. Chỉ số PMI sản xuất đã nhích lên một chút. Nếu chúng ta dựa vào những số liệu kinh tế này, chúng ta đã đến quá muộn vì các nhà đầu tư khi các cổ phiếu sản xuất như UMS, Valuetronics và AEM đã đi trước những con số này.

Về mặt tiêu cực, tỷ lệ thất nghiệp đã nhích lên, niềm tin kinh doanh tiếp tục kém và cho vay ngân hàng giảm nhẹ.

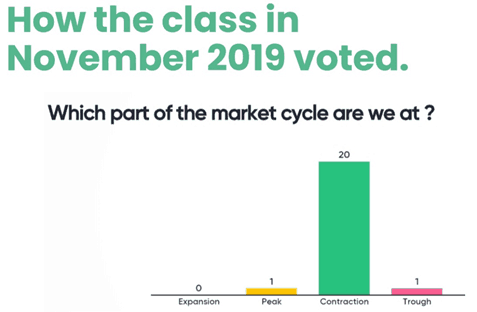

Nói chung, khóa học không cố gắng cho học viên biết nó đang ở trong phần nào của chu kỳ thị trường. Thay vào đó, chúng tôi để cả lớp bỏ phiếu về nó.

Tháng trước, với một loạt các bài đọc khác, cả lớp đã bình chọn rằng nền kinh tế vẫn đang ở chế độ co lại.

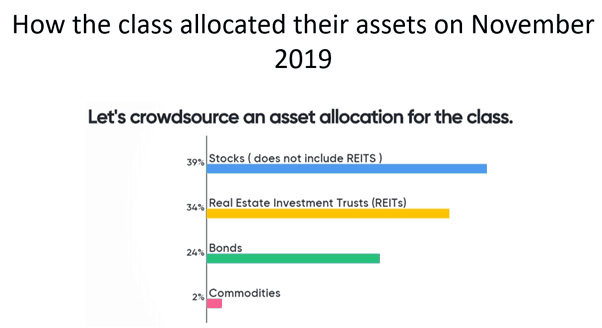

Điều này lẽ ra có nghĩa là phải phân bổ nhiều hơn vào trái phiếu nhưng lưu ý rằng khán giả Singapore vẫn sẽ không phân bổ toàn bộ phần tiền mặt của họ vào trái phiếu bởi vì chúng tôi có một lượng đáng kể trái phiếu ở dạng CPF.

Phân bổ điển hình cho một lớp trông rất giống với những gì Lô 9 vào tháng 11 năm 2019 đã chọn.

Với một số con số quan trọng đang chuyển hướng về phía bắc và một giải pháp sắp xảy ra cho cuộc chiến thương mại giữa Trump và Trung Quốc, Lô 10 có thể có cái nhìn lạc quan hơn về vị trí mà chúng ta đang hướng tới vào năm 2020. Thị trường chứng khoán nói chung có định giá rẻ như STI ETF của chúng tôi PE hiện tại nhỏ hơn 11.

Tại thời điểm này, điều quan trọng cần lưu ý là bất cứ điều gì có thể xảy ra trong những ngày dẫn đến bài học thực tế.

Đối với các nhà đầu tư muốn thảo luận nghiêm túc về các chu kỳ thị trường và tìm ra cách các nhà đầu tư chuyên nghiệp nghiên cứu các chu kỳ thị trường, cuốn sách tốt nhất nên đọc là Nguyên tắc điều hướng của Ray Dalio Cuộc khủng hoảng nợ lớn .

Nhìn chung, chúng tôi không tin vào việc dự đoán chu kỳ thị trường.

Bài tập này chỉ đơn giản là cho phép cả lớp thiết lập một khuôn khổ về vị trí của chúng ta trên thị trường và hướng chung mà chúng ta có thể hướng tới. Điều này cũng được cân bằng với sự khiêm tốn nặng nề -> chúng ta không bao giờ biết thị trường ở đâu có thể là một năm kể từ bây giờ và chúng tôi không muốn đặt cược vào hoàn cảnh chính xác đang diễn ra.

Thay vào đó, chúng tôi xem xét một cách thống kê những gì đã hoạt động trên thị trường trong 50 năm qua và áp dụng nó vào bối cảnh địa phương ủng hộ cổ tức (vì cổ tức không bị đánh thuế như ở Mỹ).

Trải qua bài tập này cũng chuẩn bị tinh thần cho những sinh viên tốt nghiệp Lớp Thạc sĩ Nghỉ hưu Sớm về nơi mà chúng ta gần như có thể dẫn đầu trong những năm tới và cung cấp một loại tinh thần sẵn sàng để tham gia thị trường. Điều này rất quan trọng vì đỉnh và đáy là một phần bắt buộc trong cuộc đời của bất kỳ nhà đầu tư nào và nhà đầu tư không chuẩn bị sẽ bán bớt tài sản của mình thay vì mua thêm (như Chris đã làm, đó có thể là lý do anh ấy trở thành triệu phú ngày nay).

Quan sát phần đáng buồn của một giao dịch như vậy, nhà đầu tư đau khổ sẽ hoảng sợ, không thể chịu lỗ và bán bớt cổ phiếu của mình trong khi Chris, mua nhiều hơn. Sự khác biệt nằm ở trình độ học vấn (không chính quy, bằng cấp không liên quan gì đến điều này) và tính khí của nhà đầu tư, đó là lý do tại sao chúng tôi tìm cách đảm bảo sinh viên của mình không lặp lại những sai lầm mà thị trường có thể mắc phải.

Nếu bạn muốn tìm hiểu thêm về Lớp học về hưu sớm, bạn có thể làm như vậy tại đây.

Bạn có thích bài viết trên không? Tìm hiểu thêm về động lực hiệu suất quan trọng nhất để đầu tư.