Hầu hết chúng ta đều biết cách kiếm tiền khi thị trường chứng khoán hoạt động tốt (thị trường tăng giá), nhưng chúng ta làm gì khi thị trường không hoạt động (thị trường giá xuống)? Một số cổ phiếu và Quỹ giao dịch hối đoái (ETF) hoạt động tốt khi thị trường đang chìm trong sắc đỏ. Làm sao nó có thể xảy ra? Bài đăng của chúng tôi về thị trường gấu và cổ phiếu nghịch biến với thị trường sẽ chỉ cho bạn cách thực hiện. Dưới đây là một số ví dụ về những lần sụp đổ trước đây của thị trường chứng khoán trong những thập kỷ qua và các công cụ tiềm năng cho sự sụp đổ trong tương lai.

Không có một khoảng thời gian hoặc tần suất nhất định cho thị trường giá xuống, nhưng về mặt lịch sử, chúng diễn ra 8-9 năm một lần. Tỷ lệ phần trăm mất mát và thời gian phục hồi cũng không thể đoán trước được. Dưới đây là một vài ví dụ trong những thập kỷ qua.

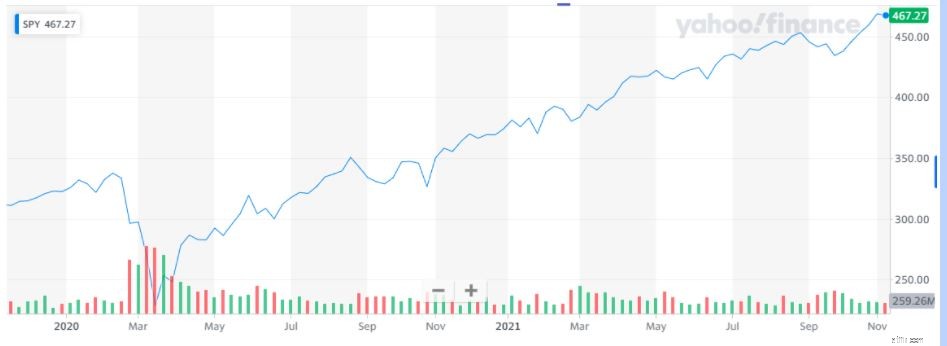

Tất cả chúng ta đều nhớ tháng 3 năm 2020, khi thị trường toàn cầu trở nên điên cuồng trong giai đoạn đầu của COVID. Mọi người đều hoảng sợ về sự nguy hiểm của COVID và ảnh hưởng của nó đối với nền kinh tế thế giới. SPY:SPDR S&P 500 Trust ETF là một quỹ đa dạng theo dõi 500 công ty trên thị trường Hoa Kỳ giảm gần 35% từ mức cao nhất ngày 19 tháng 2 xuống mức thấp nhất ngày 23 tháng 3. Thị trường gấu này được cho là chỉ kéo dài hơn một tháng và phục hồi trong vòng vài tuần. Nó đã nhích dần kể từ đó lên mức cao nhất mọi thời đại. Để có bằng chứng, nhìn không xa hơn hình ảnh bên dưới.

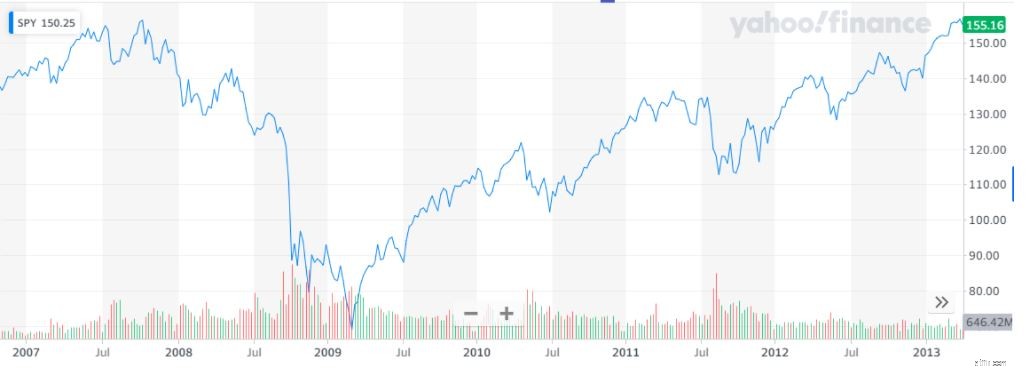

Chúng ta phải quay trở lại thập kỷ đầu tiên của thế kỷ đối với thị trường gấu cuối cùng khi Bitcoin chưa tồn tại. Sau đó, vào năm 2007, người đi vay không thể trả nợ và các ngân hàng không thể thu phí của họ, đặc biệt là đối với các khoản thế chấp. Điều này đã gây ra một cuộc khủng hoảng tài chính toàn cầu trong 15 tháng, dẫn đến chỉ số SPY giảm gần 52% trong khoảng thời gian đó, nhưng đã phục hồi sau hơn một năm.

Trước đó, vào thời điểm chuyển giao thế kỷ, sự sụp đổ của dot-com từ năm 2000 đến năm 2002, kéo dài 18 tháng, là do sự gia tăng nhanh chóng và tạo ra các cổ phiếu công nghệ của Mỹ. Các nhà đầu tư đổ tiền của họ vào các công ty đó và tăng giá của họ một cách giả tạo. Kết quả là, doanh thu thấp hơn nhiều so với kỳ vọng và tiền mặt bay ra khỏi các công ty này. Do đó, nhiều cổ phiếu bị mất một phần vốn đáng kể và bốc hơi trong vòng vài tháng. Bao gồm chủ yếu là cổ phiếu công nghệ, chỉ số NASDAQ đã giảm hơn 75% trong thời gian đó và mất gần một thập kỷ để phục hồi.

Chúng ta có thể thấy rằng độ dài của vụ tai nạn, tỷ lệ phần trăm sụt giảm và thời gian khôi phục rất khác nhau trong ba vụ tai nạn gần đây nhất, điều này khiến chúng ta rất khó dự đoán kết quả của vụ tai nạn tiếp theo. Tuy nhiên, dưới đây là một số công cụ để kiếm tiền nhanh cho các khoản đầu tư bị ảnh hưởng khác nhau trong thị trường giá xuống.

Từ nhận thức sâu sắc, các cổ phiếu hoạt động tốt trong thời gian gặp sự cố là một phần của các ngành mà nhu cầu không đổi bất kể giá cả, chẳng hạn như các nhà bán lẻ thực phẩm, chuỗi thức ăn nhanh và chăm sóc sức khỏe. Đây là những sản phẩm thiết yếu vì tất cả chúng ta cần mua hàng tạp hóa, thực phẩm rẻ và chúng ta cần chữa bệnh cho chính mình. Giá của chúng hiếm khi giảm hoặc nhảy vọt, nhưng chúng là loại cược an toàn trong thời điểm khó khăn. Khi bắt đầu bất kỳ sự cố nào, giá cổ phiếu sẽ tự nhiên giảm xuống, nhưng điều đó không có nghĩa là các công ty không bị ảnh hưởng tiêu cực. Chúng tôi thường thấy giá cổ phiếu giảm khi thu nhập tăng. Cuối cùng, nhiều người không bị lung lay bởi bất kỳ cuộc suy thoái kinh tế nào.

Trong biểu đồ bên dưới, chúng ta có thể thấy sự so sánh giữa chỉ số SPY (màu xanh lam) đã được đề cập trước đây và một công ty đa quốc gia khổng lồ của Mỹ, Walmart (màu đỏ), từ đầu năm 2007 cho đến trước khi sụp đổ. Người tiêu dùng thường chi tiêu ít hơn trong những tháng khó khăn đó, nhưng tại Walmart thì không. Trớ trêu thay, doanh số bán hàng của họ tăng lên và họ thu được lợi nhuận.

Lưu ý: Costco hoạt động kém hơn so với Walmart trong giai đoạn 2007-2009 nhưng vẫn về đích trước chỉ số SPY. Vì COVID, Costco đã vượt trội so với cả SPY và Walmart, trong khi hiệu suất của Walmart thấp hơn SPY.

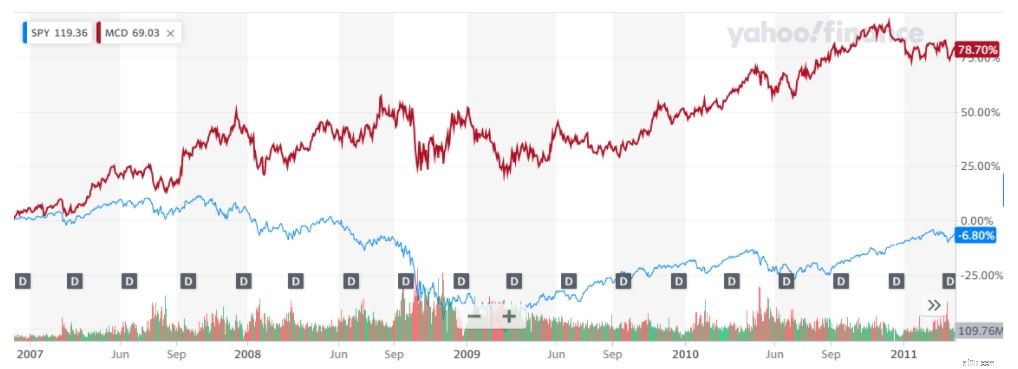

Điều tương tự cũng có thể được nói đối với Mcdonald’s (màu đỏ tía) trong vụ tai nạn tương tự.

Thật khó để so sánh tháng hỗn loạn vào năm 2020 với các cuộc khủng hoảng trước đó vì nó là do các biện pháp vệ sinh thay vì các vấn đề trực tiếp với thị trường như trong các cuộc khủng hoảng trước đó. Nếu có một điều mà chúng ta có thể kết luận trong thời kỳ đại dịch này, các công ty có nhiều tiền mặt và tình trạng tài chính tốt vẫn mở cửa và bỏ xa các công ty nhỏ hơn, những người đang đấu tranh để duy trì sự cởi mở và đáp ứng mọi yêu cầu của chính phủ.

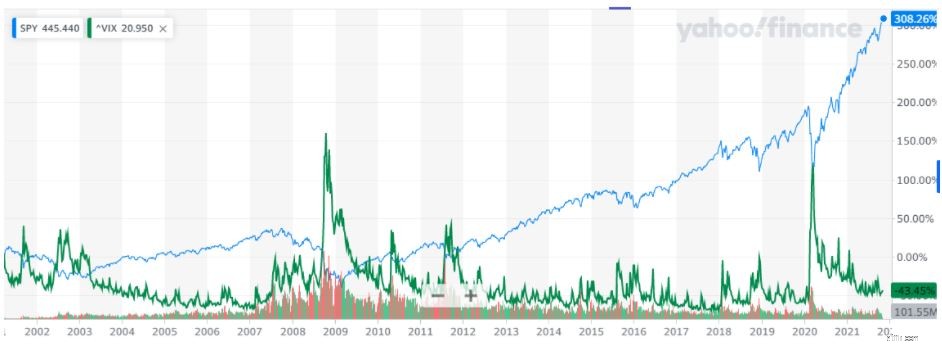

Chỉ số tương lai ngắn hạn S&P 500 VIX (VIX) là dự báo về tâm lý thị trường trong 30 ngày tới. Về cơ bản, VIX cố gắng dự đoán tâm lý thị trường:sợ hãi hay hy vọng.

Dưới đây nó được so sánh với Chỉ số SPY và chúng ta có thể thấy chúng có xu hướng ngược lại. VIX có xu hướng tăng trong những ngày đỏ. Khoản đầu tư này là để nắm giữ ngắn hạn vì nó có thể nhanh chóng giảm giá. Về lâu dài, khi thị trường ổn định, chúng ta có thể thấy rằng nó dao động quanh mức giá trung bình. Không thể đầu tư trực tiếp vào chỉ số này, nhưng một số quỹ ETF có thể tái tạo nó. Điều đó tuyệt vời như thế nào? Xem bài đăng trên blog của chúng tôi tại đây để biết thêm thông tin chi tiết.

Một số quỹ ETF và quỹ Index sao chép hoạt động của các nhà bán lẻ lớn, sản phẩm tiêu dùng và chăm sóc sức khỏe. Chúng ta đã thấy từ phần trước rằng chúng có xu hướng hoạt động tốt trong những lần gặp sự cố lớn, hoặc ít nhất chúng là một cách đặt cược an toàn cho các chỉ số chính hoạt động tốt hơn. Chúng cũng là một giải pháp thay thế chắc chắn để đặt tất cả trứng của bạn vào một giỏ khi đầu tư vào một cổ phiếu duy nhất và hy vọng điều tốt nhất. Chúng sẽ bao gồm các công ty lớn đã được đề cập trước đó, chẳng hạn như Walmart, Costco, McDonald’s và các cổ phiếu công nghệ phù hợp với các lĩnh vực khác cũng như Amazon, nhưng chúng cũng bao gồm các cổ phiếu vốn hóa nhỏ hơn. Nhìn chung, rủi ro sẽ giảm bớt trong thời gian khó khăn hơn.

Một lựa chọn khác là gắn bó với ETF với mức trả cổ tức thường xuyên. Cổ phiếu trả cổ tức cho cổ đông thường xuyên (hàng tháng, hàng quý), đảm bảo một khoản thu nhập nhất định. Chúng có thể được đa dạng hóa cao, điều này bổ sung thêm sự bảo vệ cho các nhà đầu tư.

Dự đoán những gì cần làm trong thời kỳ thị trường sụp đổ không phải là điều dễ dàng. May mắn thay, thị trường cung cấp nhiều công cụ khác nhau cho các nhà đầu tư muốn tự mình đầu tư (cổ phiếu) hoặc cho những người muốn người khác chăm sóc tiền của họ (ETF / Index).

Nếu bạn muốn tìm hiểu thêm về cách bạn có thể kiếm lợi nhuận từ việc đầu tư vào các cổ phiếu như Amazon, Costco và McDonalds, hãy truy cập thư viện các khóa học giáo dục miễn phí của chúng tôi. Chúng tôi có một cái gì đó cho tất cả mọi người, bao gồm các tùy chọn giao dịch cho những người có tài khoản nhỏ.

Thị trường gấu Hạn hán đã làm hỏng chúng ta

9 cổ phiếu tốt nhất của thị trường gấu cuối cùng của Mỹ

11 cổ phiếu tốt nhất (và 11 cổ phiếu xấu nhất) của thị trường tăng giá 11 năm

6 cổ phiếu, 3 quỹ trái phiếu tốt cho môi trường và danh mục đầu tư của bạn

25 cổ phiếu tốt nhất kể từ khi thị trường giá xuống COVID chạm đáy