Trong khi các nhà kinh tế, nhà đầu tư và giám đốc điều hành bị chê bai vì khô khan, thì một số người cũng khéo léo với ngôn từ cũng như với những con số.

Từ những biểu tượng thời nay như Warren Buffett và Jeff Bezos cho đến những bộ óc vĩ đại của quá khứ, mỗi danh nhân tài chính này đều biết cách xoay chuyển một cụm từ.

Và trong khi những câu châm biếm châm biếm này rất thú vị khi đọc, mỗi câu chuyện đều chứa đựng một bài học quan trọng cho các nhà đầu tư có kinh nghiệm và những người mới bắt đầu.

Dưới đây là lựa chọn của chúng tôi về 10 trích dẫn đầu tư hàng đầu mọi thời đại.

“Tôi luôn đầu tư đầy đủ. Thật là một cảm giác tuyệt vời khi được mặc quần lên. ”

Nhà đầu tư người Mỹ Peter Lynch đã biến Quỹ Fidelity’s Magellan thành quỹ tương hỗ hoạt động tốt nhất trên thế giới trong thời gian ông quản lý quỹ từ năm 1977 đến năm 1990.

Vì vậy, có thể nói Lynch biết anh ấy đang nói về điều gì khi viết cuốn sách One Up On Wall Street vào năm 1989.

Trong đoạn này, Lynch giải thích mùa hè năm 1982 là thời điểm tàn khốc trên thị trường chứng khoán như thế nào. Vừa mua một ngôi nhà mới, anh ấy lo lắng về việc làm thế nào để có thể quản lý các khoản thanh toán thế chấp cao của mình.

Nhưng vận may của anh ta thực tế đã quay đầu chỉ sau một đêm. Thị trường tăng với tốc độ chóng mặt, khiến các nhà đầu tư mất cảnh giác khi tìm cách mua lại những cổ phiếu mà họ đã bỏ mặc. Mọi người trừ Lynch.

Lynch vẫn được đầu tư đầy đủ - như anh ấy luôn như vậy. Đó là bởi vì anh ấy luôn để mắt đến đường chân trời. Anh ấy không bị phân tâm bởi những thăng trầm hàng ngày - hay thậm chí là những thăng trầm đặc biệt.

“Tôi thà thấy một người có xu hướng cờ bạc đến Las Vegas và bỏ 200 đô la hơn là đặt cược vào bụng lợn, thị trường bạc hoặc thị trường phát hành mới. Bạn không nên đầu cơ ngoại trừ với số tiền mà bạn có thể đủ khả năng để mất. ”

Samuelson là người Mỹ đầu tiên đoạt giải Nobel kinh tế năm 1970. Đó là trong một cuộc phỏng vấn với New York Times vào năm 1971 rằng ông đã cống hiến chút trí tuệ này.

Học giả đã than thở rằng các nhà đầu tư thiếu hiểu biết thường rơi vào bẫy khi tìm kiếm lời khuyên từ các nhà quản lý tiền bạc năng động, xem các khoản phí liên quan “biến mất” các khoản đầu tư ban đầu của họ theo thời gian.

Tuy nhiên, anh ấy nói thêm, "trừ khi bạn biết điều gì đó về những gì bạn đang làm", bạn đang đánh bạc hiệu quả. Trong trường hợp đó, tốt nhất bạn nên nhờ đến lời khuyên chuyên nghiệp để giúp bạn tìm ra các khoản đầu tư phù hợp với rủi ro của mình và mang lại lợi nhuận đủ gọn gàng để giữ trước lạm phát.

Rất may, nhận được hướng dẫn chuyên nghiệp dễ dàng hơn và giá cả phải chăng hơn so với thời của Samuelson.

“Sự chờ đợi sẽ giúp ích cho bạn với tư cách là một nhà đầu tư và rất nhiều người không thể chờ đợi được nữa. Nếu bạn không nhận được gen hài lòng trì hoãn, bạn phải làm việc rất chăm chỉ để vượt qua điều đó. ”

Munger là cánh tay phải của Warren Buffett tại Berkshire Hathaway. Sau 60 năm hợp tác chặt chẽ với nhau, họ có tình bạn thân thiết, chiến lược đầu tư giống nhau và có thiên hướng quan sát khôn ngoan.

Một yếu tố thiết yếu khiến cả hai trở thành tỷ phú là sự kiên nhẫn dường như không giới hạn của họ. Câu nói của Munger đến từ một cuộc phỏng vấn mà anh ấy đã thực hiện với The Wall Street Journal vào năm 2014.

Giống như Buffett, mục tiêu của Munger luôn là kiếm được nhiều tiền - nhưng ông không bao giờ lo lắng về việc sẽ mất bao lâu. Giống như nhiều nhà đầu tư thông minh khác, anh ấy tin tưởng vào sự phát triển dài hạn hơn là vượt qua các mốt nhất thời và không hoảng sợ khi các khoản đầu tư của anh ấy không thành công ngay lập tức.

Mặc dù có thể khó nhìn người khác kiếm tiền khi canh bạc của họ thành công, nhưng thật khó để nói với một người đàn ông có tài sản ròng 2 tỷ đô la rằng chiến lược của anh ta không hoạt động.

“Đừng tìm kim, hãy mua đống cỏ khô.”

John C. Bogle, người sáng lập Vanguard Group, đã viết cuốn sách về đầu tư - hoặc ít nhất là một trong những cuốn sách phổ biến hơn. Tin tức ở trên của anh ấy đến từ tác phẩm năm 2007 của anh ấy, The Little Book of Common Sense Investment .

Mặc dù có vẻ như anh ấy đang bảo bạn đầu tư bừa bãi vào mọi thứ, nhưng anh ấy thực sự đang nói lên sức mạnh của các quỹ chỉ mục - thứ mà Bogle thường được ghi nhận là đã phát minh ra.

Thay vì dành thời gian săn tìm một viên kim cương chưa được khám phá ở dạng thô, một quỹ chỉ số duy nhất sẽ cho phép bạn mua vào nhiều loại hình kinh doanh.

Cách tiếp cận này không chỉ ít rủi ro hơn mà còn có xu hướng sinh lợi nhiều hơn. Các quỹ chỉ số có mức phí tối thiểu và thường hoạt động tốt hơn các danh mục đầu tư ưa thích được quản lý bởi những người chọn cổ phiếu chuyên nghiệp.

Bạn có thể tham gia vào quỹ chỉ mục theo bất kỳ cách nào - thông qua 401 (k) của bạn tại nơi làm việc, công ty quỹ tương hỗ, nhà môi giới chiết khấu - nhưng cách nhanh chóng và dễ dàng là sử dụng một trong những ứng dụng đầu tư phổ biến hiện nay.

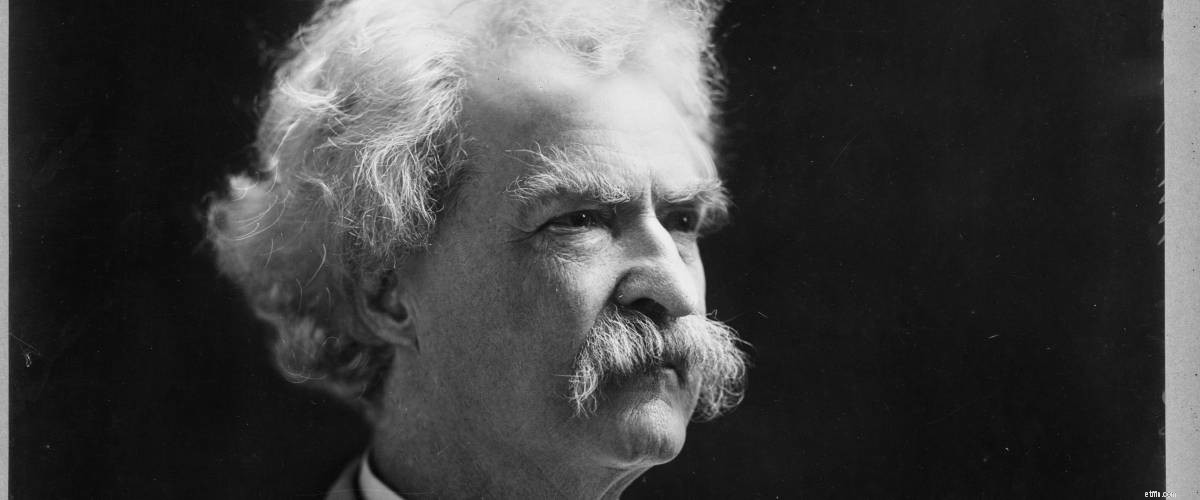

“Tháng 10:Đây là một trong những tháng đặc biệt nguy hiểm để đầu cơ vào cổ phiếu. Các tháng còn lại là tháng 7, tháng 1, tháng 9, tháng 4, tháng 11, tháng 5, tháng 3, tháng 6, tháng 12, tháng 8 và tháng 2. ”

Hãy nhớ rằng, bạn có thể học được nhiều điều từ những thất bại cũng như bạn có thể từ những thành công. Tác giả huyền thoại người Mỹ đã kiếm được nhiều tiền nhờ viết lách, diễn thuyết và kết hôn nhưng sau đó tự phá sản nhờ những khoản đầu tư kém và kế hoạch làm giàu nhanh chóng.

Được xuất bản nhiều năm sau đó vào năm 1894, Twain’s Bi kịch của Puddn’head Wilson bao gồm quan sát châm biếm này ở đầu chương.

Đối với một cái gì đó bắt đầu như một đường dây bỏ đi, "Hiệu ứng Mark Twain" đã có một cuộc sống của riêng nó. Báo giá này thường được đề cập đến khi thị trường chứng khoán báo cáo lợi nhuận chậm hơn trong tháng 10.

Nhìn lại, Cuộc khủng hoảng Phố Wall năm 1929, Ngày thứ Hai đen tối năm 1987 và Cuộc khủng hoảng tài chính năm 2008 đều bắt đầu vào tháng 10 hoặc cuối tháng 9.

Bài học rút ra là các nhà đầu tư phải luôn chuẩn bị cho mọi thứ đi ngang vào tháng 10 - hoặc tháng 7, tháng 1, tháng 9, tháng 4, tháng 11, tháng 5, tháng 3, tháng 6, tháng 12, tháng 8 hoặc tháng 2.

“Nhà đầu tư cá nhân nên hoạt động nhất quán với tư cách là một nhà đầu tư chứ không phải là một nhà đầu cơ.”

Không lâu trước khi qua đời vào năm 1976, "cha đẻ của đầu tư giá trị" đã trả lời phỏng vấn của Tạp chí phân tích tài chính , chia sẻ những hiểu biết sâu sắc về sự nghiệp hơn 60 năm.

Trong số ba quy tắc mà ông đưa ra mà các nhà đầu tư cá nhân nên tuân theo, câu trích dẫn trên là số 1.

Graham giải thích rằng mọi quyết định mà nhà đầu tư đưa ra phải dựa trên "lý do khách quan, khách quan" cho thấy họ đang nhận được nhiều hơn giá trị tiền của họ để mua. Mặt khác, các nhà đầu cơ thường tin tưởng vào bản lĩnh của họ.

Ngay cả khi bạn có bản năng hoàn hảo hay sự may mắn tuyệt vời, Graham sẽ cho rằng đó không phải là nền tảng vững chắc để xây dựng danh mục đầu tư. Cuối cùng nó sẽ hỏng và ngôi nhà của bạn có thể sụp đổ xung quanh bạn.

Nếu bạn đang muốn xây dựng trên nền tảng vững chắc, thì có rất nhiều tài sản ổn định vẫn mang lại tiềm năng phát triển mạnh mẽ. Bạn có thể cân nhắc đầu tư vào đất nông nghiệp, một tài sản sinh lời mà cho đến nay, rất khó mua.

“Với 10% cơ hội hoàn trả 100 lần, bạn nên đặt cược đó mọi lúc. Nhưng bạn vẫn sẽ sai tới 9 lần trong tổng số 10. Tất cả chúng ta đều biết rằng nếu bạn xoay người tìm hàng rào, bạn sẽ sút rất nhiều, nhưng bạn cũng sẽ đánh một số đường chạy về nhà. ”

Bezos, tỷ phú sáng lập Amazon, đã giành được danh hiệu người giàu nhất thế giới trong năm qua. Ngay cả khi anh ấy mất vị trí đầu bảng, với giá trị tài sản ròng là 193 tỷ đô la, anh ấy chắc chắn sẽ có một số thông tin chi tiết có giá trị về việc xây dựng tài sản của bạn.

Bài học lớn nhất mà anh ấy có thể truyền lại - ngoài việc đưa ra một ý tưởng tuyệt vời, có thời gian và xây dựng nó trong ga ra của bạn - là chấp nhận rủi ro. Một trong những bước đầu tiên anh ấy thực hiện khi thành lập hãng sản xuất thương mại điện tử ngày nay là nghỉ việc.

Amazon, ban đầu tập trung vào sách, có thể đã thất bại. Nhưng như ông đã viết trong lá thư gửi cổ đông năm 2015, việc đặt cược vào một thứ mà bạn thấy có giá trị có thể được đền đáp. Và trong khi nổi bật luôn là một khả năng, mọi thất bại cũng là một cơ hội để học hỏi, thử nghiệm và tinh chỉnh chiến lược của bạn.

Nếu bạn quyết định chấp nhận rủi ro đối với một cổ phiếu riêng lẻ, hãy đảm bảo rằng đó là một cổ phiếu đã được đo lường. Một số ứng dụng cung cấp "giao dịch phân đoạn", cho phép bạn đầu tư vào ngay cả những cổ phiếu đắt nhất chỉ với $ 1.

“Có hai loại nhà đầu tư, dù lớn hay nhỏ:những người không biết thị trường đang hướng đến đâu và những người không biết những gì họ không biết. Sau đó, một lần nữa, thực sự có một kiểu nhà đầu tư thứ ba - chuyên gia đầu tư, người thực sự biết rằng họ không biết, nhưng sinh kế của họ phụ thuộc vào việc xuất hiện để biết. ”

Là một nhà thần kinh học và là người đồng sáng lập của Efficient Frontier Advisors, một công ty quản lý đầu tư, nền tảng hỗn hợp của Bernstein chắc chắn cung cấp cho anh ấy một cái nhìn sâu sắc độc đáo.

Nhưng ông không phải là chuyên gia duy nhất cảnh báo các nhà đầu tư tránh xa bất kỳ ai quá tự tin về tương lai của thị trường.

Bạn có thể rút ra điều gì từ câu trích dẫn này - được xuất bản trong cuốn sách năm 2001 của anh ấy, Người phân bổ tài sản thông minh - điều quan trọng là phải thừa nhận những gì bạn không biết.

Đầu tư giống như cưỡi một con bò đực:Lần thứ hai bạn cảm thấy thoải mái với một nhịp điệu nhất định, bạn sẽ bị lật tẩy. Nhưng nếu bạn biết mình có thể bị ngã bất cứ lúc nào, bạn sẽ cảnh giác và có khả năng phản ứng tốt hơn.

“The investor who says, ‘This time is different,’ when in fact it’s virtually a repeat of an earlier situation, has uttered among the four most costly words in the annals of investing.”

This quote, published in Templeton’s 1993 article 16 Rules For Investment Success, emphasizes the importance of learning from your mistakes.

That’s not to say Templeton — who became a billionaire investing in emerging markets worldwide — thought it possible to avoid mistakes entirely. In his mind, the only way to escape missteps is not to invest at all, which would be an even larger mistake.

Instead, he recommended keeping a cool head when you do make a wrong move. Instead of taking larger risks to dig yourself out of the hole, evaluate the situation, figure out what you did wrong and make sure you avoid that same trap in the future.

As the saying goes, the definition of insanity is doing the same thing over and over and expecting a different result. When you’re investing, remember what history has taught you and be open to trying different approaches.

“Calling someone who trades actively in the market an investor is like calling someone who repeatedly engages in one-night stands a romantic.”

Warren Buffett is perhaps the king of cheeky and insightful investing quotes. This particular nugget is pulled from his book, The Essays of Warren Buffett:Lessons for Corporate America .

While he’s known for making smart picks as the “Oracle of Omaha,” Buffett is proudly outspoken about his long-term value-based strategy for investing, which has helped him amass his $100 billion fortune.

Buffett often jokes that his favorite holding period is “forever.” For example, he first bought shares of Coca-Cola back in 1988 and has never sold a single one.

To invest like Buffett, take a slow-and-steady approach, building and holding a diversified portfolio of companies with strong business models. One way to do that is to use an app that automatically invests your "spare change".