Cuộc cạnh tranh giành đô la của các nhà đầu tư rất khốc liệt, và Phố Wall đầy rẫy những thiên tài tài chính đang tìm ra những sản phẩm mới được thiết kế để thu lợi từ những xu hướng thậm chí là bí mật nhất. Một số trong số họ là tốt. Những người khác có thể ăn tươi nuốt sống bạn.

Một ý tưởng thực sự tuyệt vời là quỹ giao dịch hối đoái (ETF), cho phép các nhà đầu tư sở hữu một phần của toàn bộ lĩnh vực của thị trường, chẳng hạn như ngân hàng, xu hướng nóng mới nhất hoặc thậm chí toàn bộ thị trường, với một công cụ giao dịch giống như một cổ phiếu phổ thông.

Thật không may, họ không thể rời đi đủ tốt một mình. Họ phải tăng cường nó bằng đòn bẩy, đây dường như là một cách để các nhà đầu tư cá nhân kiếm lợi nhuận với các chuyên gia.

Nhưng chỉ vì một trong những sản phẩm giao dịch mới của họ thú vị không có nghĩa là nó phù hợp với hầu hết các nhà đầu tư. Thật vậy, các nhà đầu tư thường không hiểu rằng các ETF có đòn bẩy cắt giảm cả hai cách. Đòn bẩy có thể làm tăng tiềm năng lợi nhuận của bạn, nhưng đồng thời làm tăng nguy cơ thua lỗ của bạn.

Một lần nữa, điều đó không hẳn là xấu. Các nhà đầu tư đã chọn tùy chọn rủi ro / phần thưởng của họ trong các loại cổ phiếu họ mua ngay bây giờ. Có sự khác biệt giữa cổ phiếu của một công ty thực phẩm ngoan cố, tạo ra lợi nhuận đều đặn nhưng nhỏ hàng năm và một công ty ở Thung lũng Silicon đang nghiên cứu về ô tô tự lái, điện toán đám mây và công nghệ blockchain. Loại thứ hai có rủi ro cao hơn nhiều nhưng hứa hẹn khả năng nhận được phần thưởng lớn.

Tuy nhiên, ETF có đòn bẩy đưa ra những lời hứa lớn mà họ không thể giữ chỉ đơn giản là vì cách chúng được thiết kế.

Thông qua một số kỹ thuật tài chính không liên quan ở đây, ETF có đòn bẩy mang lại nhiều lợi nhuận của chỉ số cơ bản hoặc của rổ mỗi ngày. Ví dụ:ProShares Ultra S &P500 (SSO) “tìm kiếm kết quả đầu tư hàng ngày, trước phí và chi phí, tương ứng với hai lần hiệu suất hàng ngày của Chỉ số Standard &Poor’s 500.”

Nói cách khác, nếu S&P 500 tăng cao hơn 0,50% trong một ngày, thì Ultra ETF sẽ tăng cao hơn 1,00%.

Cho đến nay, không quá tệ. Nếu nhà đầu tư tin rằng thị trường chứng khoán sẽ tiếp tục đi lên thì đây có thể là một phương tiện tốt để sở hữu. Tất nhiên, bất kỳ ngày nào thị trường đi xuống, Ultra ETF sẽ giảm gấp đôi tỷ lệ phần trăm. Đó là sự đánh đổi để có được tiềm năng lợi nhuận cao hơn.

Nhưng đây là vấn đề, và nó là một vấn đề lớn.

Giá trị của một ETF có đòn bẩy được tính toán lại mỗi ngày. Giả sử ETF thông thường, không có đòn bẩy hiện đang giao dịch ở mức $ 50,00 mỗi cổ phiếu và ETF có đòn bẩy hai lần (hoặc gấp đôi), dựa trên cùng một rổ cơ bản, cũng ngẫu nhiên giao dịch ở mức $ 50,00 mỗi cổ phiếu. Ngày hôm sau, ETF thông thường giảm một điểm xuống còn 49,00 đô la cho mỗi cổ phiếu. Đó là khoản lỗ 2%.

ETF đòn bẩy 2x giảm 4% xuống mức giá $ 48,00 mỗi cổ phiếu. Không có gì ngạc nhiên ở đây.

Vào ngày thứ hai, ETF thông thường tăng trở lại một điểm lên $ 50,00. ETF đòn bẩy 2x có phục hồi hai điểm không? Không nó không. Phép toán cho biết ETF thông thường đã tăng 2,04%. Do đó, 2x ETF đã tăng 4,08%. Một lần nữa, điều đó có vẻ tốt cho đến khi bạn nhận ra rằng mức tăng 4,08% khi giao dịch ETF ở mức 48,00 đô la dẫn đến giá là 49,96 đô la. Nó không tăng trở lại $ 50,00 như ETF thông thường đã làm.

Tại sao? Bởi vì điều quan trọng là tỷ lệ phần trăm, không phải điểm. Để bù đắp khoản lỗ trên thị trường chứng khoán, phần trăm bắt buộc phải kiếm được cao hơn phần trăm bị mất ban đầu.

Đây là ví dụ đơn giản nhất. Nếu S&P 500 mất 50% trong thị trường giá xuống, nó phải tăng gấp đôi để quay trở lại mức hòa vốn. Đó là mức tăng cần thiết là 100%. Nếu nó chỉ tăng trở lại 50% - bằng tỷ lệ phần trăm nó đã mất - thì nó vẫn nằm trong lãnh thổ thị trường giá xuống.

Theo thời gian, ngay cả khi quỹ cơ sở vẫn ở trong một phạm vi giao dịch ổn định, các ETF có đòn bẩy có thể mất tiền. Đó là lý do tại sao chúng chỉ dành cho các chiến lược ngắn hạn cho các nhà giao dịch.

Biểu đồ bên dưới cho thấy các đường dẫn lý tưởng cho ETF thông thường, 2x ETF và 3x ETF khi giá cơ bản chỉ giảm một điểm và sau đó tăng lên một điểm ngày này qua ngày khác.

Và điều này cũng đúng đối với ETF có đòn bẩy ngược, được thiết kế để di chuyển hai hoặc ba lần thay đổi hàng ngày ở cơ sở nhưng theo hướng ngược lại.

Làm cho chúng thậm chí còn kém hấp dẫn hơn, sự biến động của thị trường cơ sở càng cao, sự phân rã vốn càng trở nên tồi tệ hơn.

Để chắc chắn, nếu bạn chọn một ETF có đòn bẩy và thị trường cơ sở di chuyển mạnh mẽ theo hướng bạn muốn thì bạn thực sự có thể kiếm được lợi nhuận lớn. Nhưng ngay cả trong trường hợp này, sự biến động cao vẫn có thể là một lực cản lớn đối với lợi nhuận.

Không có cái gọi là lợi nhuận không có rủi ro, nhưng với sự suy giảm giá trị tự nhiên của các ETF có đòn bẩy, bán khống chúng là một kế hoạch tốt, phải không? Tất nhiên, nếu nó dễ dàng như vậy, Phố Wall đã tính ra được điều đó; bán cả phiên bản dài hạn và phiên bản nghịch đảo có đòn bẩy của quỹ ETF, quay trở lại và xem lợi nhuận thu về. Dù sao thì đó cũng là giấc mơ và đôi khi nó vẫn hoạt động.

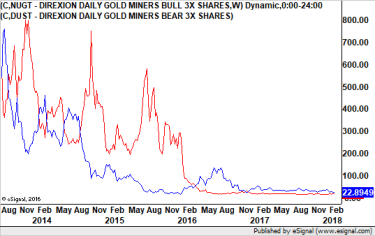

Biểu đồ của Direxion Daily Gold Miners Bull 3x Shares ETF (NUGT) và Direxion Daily Gold Miners Bear 3x ETF (DUST) cho thấy rằng cả hai ETF đều mất nhiều giá trị theo thời gian.

Các cổ phiếu khai thác vàng chứng kiến nhiều chu kỳ lên xuống ngắn hạn trong vài năm qua. Cả hai quỹ ETF đều mất tiền.

Bây giờ, hãy xem xét một thị trường cơ sở đang ở chế độ phục hồi hoàn toàn với độ biến động thấp. Không có gì ngạc nhiên khi Proshares Ultrashort S&P 500 ETF (SDS), một ETF nghịch đảo đòn bẩy 2x, đã lao dốc vào năm 2017, mất 32,08% giá trị. Tuy nhiên, SSO đã tăng 43,72%, cao hơn gấp đôi so với hiệu suất của S&P 500 và mức tăng 19,42% của nó.

Nếu bạn thiếu mỗi S&P 500 sử dụng ETF, bạn sẽ chỉ đạt được 11,68% trước hoa hồng. Và điều đó không tính đến phí ký quỹ và thậm chí có thể cả các cuộc gọi ký quỹ.

Trước khi gọi cho nhà môi giới của bạn để nắm bắt những gì có vẻ là không có rủi ro, mặc dù mức tăng tương đối khiêm tốn, hãy xem xét rằng thị trường chứng khoán năm 2017 cực kỳ tốt đối với các nhà đầu tư và bình tĩnh lạ thường. Đó là một ngoại lệ, không phải chuẩn mực.

Ở hầu hết các thị trường, theo thời gian, chúng sẽ giảm giá trị. Vì vậy, ngay cả khi bạn cảm thấy mình đã bỏ lỡ đợt phục hồi tuyệt vời của năm 2017 hoặc nếu bạn nghĩ rằng một thị trường giá xuống sắp xảy ra, các ETF có đòn bẩy rất có khả năng đốt cháy danh mục đầu tư của bạn.

Chúng có thể phù hợp với các nhà giao dịch có kinh nghiệm, những người đã hiểu sức mạnh của đòn bẩy và các yếu tố giảm dần theo thời gian liên quan. Nếu bạn chọn đúng thời điểm, một giao dịch nhanh chóng có thể sinh lợi. Nhưng hầu hết chúng ta nên để chúng yên. Chúng không đáng để mạo hiểm.