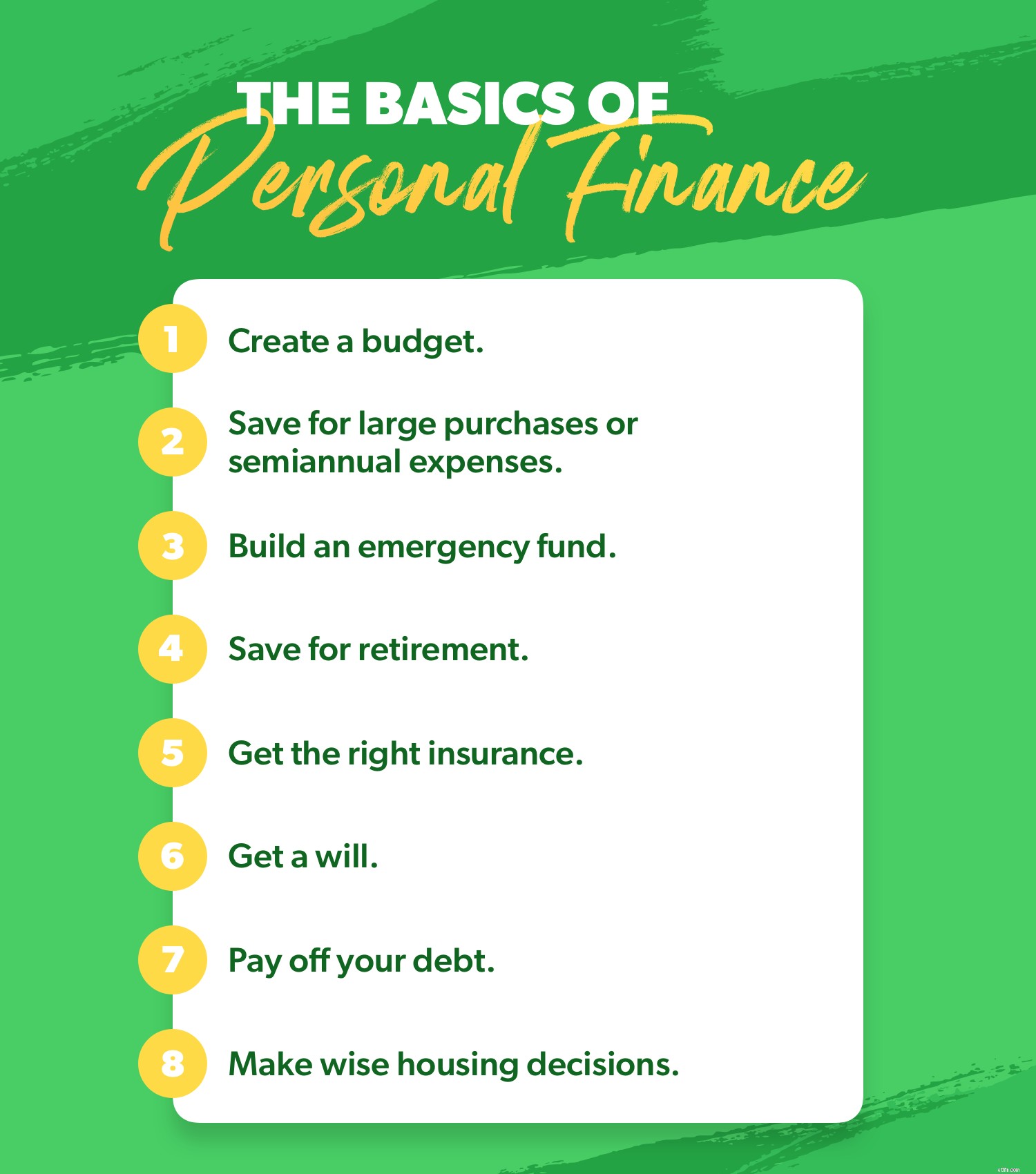

Tài chính cá nhân có vẻ siêu đáng sợ — xét cho cùng, nó bao gồm tất cả các quyết định bạn đưa ra với tiền của mình trong suốt cuộc đời. Nhưng hãy tin chúng tôi, nó không cần phải phức tạp! Khi chia nhỏ nó ra, bạn sẽ thấy tài chính cá nhân là những bước rất dễ quản lý mà bạn có thể và sẽ xử lý. Vì vậy, chúng ta hãy làm điều đó:

Điều đầu tiên trước tiên:Bạn cần tạo một ngân sách. Tại sao? Lập ngân sách là nền tảng mà bạn sẽ xây dựng tất cả phần còn lại của tài chính cá nhân của mình. Đó là bởi vì lập ngân sách, đơn giản và dễ hiểu, đang lập kế hoạch cho tiền của bạn — mỗi đô la vào và mỗi đô la đi ra. Đây là cách thực hiện điều đó:

Đầu tiên, xác định thu nhập của bạn. Thu nhập là bất kỳ khoản tiền nào bạn định nhận trong tháng đó. Điều đó bao gồm trả tiền tận nhà và bất kỳ bên nào hối hả tiền.

Tiếp theo, bạn sẽ trừ tất cả các chi phí của mình. Bắt đầu bằng cách bao phủ Bốn Bức tường của bạn:thực phẩm, tiện ích, nơi ở và phương tiện đi lại. Sau đó, bắt đầu liệt kê các chi phí thông thường hàng tháng như bảo hiểm và chăm sóc con cái. Nếu vẫn còn tiền, hãy liệt kê các hoạt động bổ sung như ăn uống và giải trí.

Nếu bạn còn tiền khi đã trừ đi tất cả các khoản chi tiêu của mình, hãy tự đặt cho mình một con số năm cao. Nhưng đừng để nó là "bổ sung". Hãy dành số tiền đó để thực hiện mục tiêu kiếm tiền hiện tại của bạn, chẳng hạn như tiết kiệm hoặc trả nợ. Nếu kết thúc bằng một số âm, bạn cần phải cắt giảm chi phí cho đến khi thu nhập trừ chi phí của bạn bằng không.

Mẹo cuối cùng để lập ngân sách (và đó là một trong những mẹo tài chính cá nhân hàng đầu của chúng tôi, trong giai đoạn này) là:Theo dõi. Của bạn. Chi phí. Làm cả tháng. Điều này có nghĩa là bất kỳ khoản tiền nào vào hoặc ra khỏi tài khoản ngân hàng của bạn cần được đưa vào ngân sách của bạn — vào đúng dòng ngân sách. Đây là cách bạn nắm vững chi tiêu của mình, tránh bội chi và thực hiện đúng thói quen tiêu tiền của mình. Bởi vì ngân sách của bạn là kế hoạch và theo dõi là trách nhiệm giải trình.

Không phải mọi khoản chi tiêu trong cuộc sống của bạn đều diễn ra đều đặn hàng tháng. Bạn nên sử dụng quỹ chìm để tiết kiệm từng chút một, chẳng hạn như nếu. . .

Quỹ dự phòng là một cách tuyệt vời để tiết kiệm cho các khoản chi lớn và các khoản chi nửa năm vì bạn có thể lập ngân sách cho chúng theo thời gian để dàn trải chi phí. Sau đó, ngân sách của bạn không bị che khuất bởi những thứ mà bạn biết là sắp có.

Bà của bạn bảo bạn để dành cho một ngày mưa. Tại sao? Tại vì. Nó. Giảm giá. Cô ấy gọi nó là quỹ ngày mưa - chúng tôi gọi nó là quỹ khẩn cấp. Và nếu đã từng có năm khiến nhu cầu về quỹ khẩn cấp trở nên rõ ràng, thì đó là năm 2020.

Bắt đầu với quỹ khởi đầu 1.000 đô la. Sau đó, khi bạn đã trả hết nợ của mình (chúng tôi sẽ đề cập đến khoản đó sau), hãy sử dụng số tiền mặt dư mà bạn đã chi cho các khoản thanh toán nợ để xây dựng quỹ khẩn cấp được tài trợ đầy đủ của bạn. Đây là cách bạn sẽ làm điều đó:

Đầu tiên, hãy xem ngân sách của bạn. Cần bao nhiêu để duy trì hoạt động của hộ gia đình mỗi tháng? Nếu thu nhập của bạn mất đi, bạn vẫn phải đáp ứng những hóa đơn và nghĩa vụ thiết yếu nào? Bạn muốn tiết kiệm đủ để trang trải từ ba đến sáu tháng cho những chi phí đó trong trường hợp khẩn cấp. (Đó là ba tháng nếu bạn có một hộ gia đình có hai thu nhập và sáu tháng nếu bạn có một thu nhập.)

Giữ số tiền này thanh khoản , hay còn gọi là đảm bảo rằng nó có sẵn. Quỹ khẩn cấp của bạn không phải là khoản đầu tư dài hạn. Đó là bảo hiểm — và nó cần luôn sẵn sàng nếu bạn cần. Điều này không có nghĩa là bạn nhét nó vào giữa nệm và lò xo hộp — điều đó hơi quá có sẵn. Thay vào đó, hãy cất giữ số tiền đó vào một tài khoản thị trường tiền tệ đơn giản để bạn có thể sử dụng nó bằng cách viết séc hoặc đến máy ATM, nhưng không phải ngồi đó với số tiền thường xuyên của bạn như một sự cám dỗ khi kỳ nghỉ hè đến. (Đó không phải là trường hợp khẩn cấp, chỉ cần nói rõ là bạn có thèm không khí mặn đến mức nào.)

Với quỹ khẩn cấp được tài trợ đầy đủ của bạn tại chỗ, bạn sẽ sẵn sàng cho bất cứ điều gì xảy ra theo cách của bạn. Loại bảo đảm tài chính cá nhân đó sẽ giúp bạn ngủ ngon hơn chiếc gối mềm nhất trên thế giới.

Các khoản đầu tư cho hưu trí không đáng sợ như bạn nghĩ. Trước tiên, hãy nói về số tiền đầu tư. Khi bạn thực hiện theo Bước chân trẻ thơ, bạn sẽ bắt đầu tiết kiệm 15% thu nhập của mình vào các khoản đầu tư hưu trí sau khi bạn đã trả hết nợ và tiết kiệm được quỹ khẩn cấp được tài trợ đầy đủ mà chúng ta vừa nói đến.

Khi bạn đang ở thời điểm đó, đây là cách bạn bắt đầu:Xem liệu nhà tuyển dụng của bạn có đưa ra mức 401 (k) (hoặc 403 (b)) phù hợp hay không. Nếu họ làm vậy, hãy đầu tư vào 401 (k) của bạn cho đến khi phù hợp với nhà tuyển dụng để tận dụng số tiền miễn phí đó! Nếu 401 (k) của bạn là truyền thống (có nghĩa là bạn cấp vốn bằng tiền trước thuế), động thái tiếp theo bạn nên thực hiện là mở Roth IRA — mà bạn cấp vốn bằng đô la sau thuế, cho phép tăng trưởng và rút tiền của bạn. miễn thuế! Nhưng vì Roth mang lại cho bạn lợi thế thuế lớn như vậy, nên Uncle Sam đặt một giới hạn cho nó:Bạn chỉ có thể đầu tư 6.000 đô la vào năm 2021. Nếu bạn đạt mức tối đa mà vẫn chưa đạt 15%, hãy quay trở lại mức 401 (k) của bạn và tiếp tục đầu tư tiền của bạn vào đó.

Bên trong cả 401 (k) và Roth IRA, bạn sẽ muốn tiền của mình trải rộng trên bốn loại quỹ tương hỗ:tăng trưởng, tăng trưởng và thu nhập, tăng trưởng tích cực và quốc tế. Bằng cách đó, bạn không đầu tư tất cả trứng của mình vào một giỏ hưu trí. Về mặt kỹ thuật, nó được gọi là đa dạng hóa trong thế giới đầu tư và nó ít rủi ro hơn và đơn giản là khôn ngoan.

Đây là một chú thích quan trọng:Khi bạn đang cố gắng tìm ra số tiền bạn cần tiết kiệm để nghỉ hưu, tất cả chỉ nhằm tìm ra tác giả bán chạy nhất và chuyên gia về hưu Chris Hogan gọi là R:IQ (hay còn gọi là Chỉ số Cảm hứng về hưu của bạn). Điều này sẽ cho bạn thấy rằng số tiền kỳ diệu mà bạn cần tiết kiệm để bạn có thể sống hưu trí trong mơ của mình. Để tìm ra điều đó, hãy xem máy tính hưu trí của Hogan. Nó giải toán cho bạn và cho bạn biết chính xác số tiền cần đầu tư mỗi tháng dựa trên các mục tiêu về tuổi, thu nhập và lối sống khi nghỉ hưu của bạn.

Bảo hiểm thật vui phải không? Đúng? Được rồi - có lẽ không phải đối với hầu hết chúng ta. Nhưng điều đó không làm cho nó kém thiết yếu hơn. Và có thể bạn biết mình phải nhận bảo hiểm, nhưng bạn không thực sự biết loại nào, bao nhiêu hoặc với ai.

Đừng lo lắng. Dưới đây là tóm tắt siêu nhanh về tám loại bảo hiểm bạn cần:

Vâng, đó là rất nhiều. Nhưng đừng lo lắng:Bạn không cần phải là một chuyên gia bảo hiểm để được bảo hiểm tốt. (Cảm ơn trời!) Nhưng bạn phải chủ động. Hãy thử Kiểm tra mức độ phù hợp trong 5 phút của chúng tôi. Thật dễ dàng, nhanh chóng và rõ ràng —Ba trong số những từ yêu thích của chúng tôi trong thế giới hối hả và nhộn nhịp này. Ngoài ra, bạn thậm chí có thể tiết kiệm một số tiền mặt —Có thêm ba từ yêu thích của chúng tôi!

Chúng tôi sẽ bước ra và nói rằng:Bạn cần có ý chí. Đó là một phần của việc sắp xếp tài chính cá nhân của bạn và là một phần của việc trở thành một người lớn có trách nhiệm — không phải là một phần thú vị, mà là một phần quan trọng. Bạn không muốn chính phủ quyết định điều gì sẽ xảy ra với đồ đạc, tiền bạc hoặc gia đình của bạn (đó chính xác là những gì sẽ xảy ra nếu bạn không chịu trách nhiệm tại đây).

Vâng, còn rất nhiều việc phải giải quyết — đưa ra những quyết định quan trọng về điều gì đó mà bạn không thực sự muốn nghĩ đến ngay từ đầu. Nhưng hãy lắng nghe, bạn cần có ý chí. Tìm cho mình một nhà cung cấp trực tuyến, giá cả phải chăng, người cắt giảm các biệt ngữ pháp lý và đơn giản hóa quy trình. (Nói một cách đơn giản, chúng tôi muốn nói đến việc làm-việc-làm-trong-bộ đồ ngủ của bạn đơn giản.) Vì vậy, đừng bỏ qua nó. Nhận di chúc ngay hôm nay.

Một số người nghĩ rằng nợ là một công cụ để xây dựng tín dụng hoặc nhận được số dặm bay ưa thích. Sự thật là, nợ là sức nặng đè bạn xuống và kìm hãm bạn. Gần một nửa (46%) người Mỹ nói rằng mức nợ của họ tạo ra căng thẳng và khiến họ lo lắng. 2 Đó có thể là vì nợ khiến bạn không bao giờ tiến lên được. Nó giữ một phần tiền lương của bạn làm con tin hàng tháng với các khoản thanh toán cho thứ bạn đã mua vài tháng hoặc thậm chí nhiều năm trước. Bạn không cần phải căng thẳng như vậy!

Đây là một mẹo tài chính cá nhân cực kỳ quan trọng:Thu nhập của bạn là công cụ tạo dựng sự giàu có lớn nhất của bạn. Khi bạn trả hết nợ, bạn sẽ nhận lại tiền lương của mình. Bạn nhận lại những khoản thanh toán bổ sung mà bạn đã thực hiện cho khoản nợ. Bạn có thể làm gì với số tiền dư đó? Sử dụng nó để có thêm chỗ trong ngân sách. Sử dụng nó để tiến tới các mục tiêu tiền bạc của bạn, như tiết kiệm và nghỉ hưu! Sử dụng nó cho bạn.

Tóm lại:Nợ không phải là một công cụ. Thu nhập của bạn là. Cầm lấy. Nó. Mặt sau.

Chúng tôi có thể làm cho điều này thực sự phức tạp. Nhưng đó không phải là việc của chúng tôi. Điều của chúng tôi là làm cho tài chính cá nhân rõ ràng và đơn giản. Vì vậy, đây là ba điểm chính bạn cần mang theo khi suy nghĩ về việc đưa ra quyết định nhà ở khôn ngoan.

Nếu không tuân theo ba nguyên tắc đó, bạn có thể nhanh chóng trở thành nhà nghèo - có nghĩa là ngôi nhà của bạn có thể tuyệt vời, nhưng nó chiếm quá nhiều thu nhập của bạn khiến bạn gặp khó khăn về tài chính trong các lĩnh vực khác.

Vì vậy, vâng, tài chính cá nhân là rất nhiều. Nhưng bạn hoàn toàn có thể xử lý được. Bạn có thể đưa ra quyết định tốt hơn với số tiền của mình — lớn và nhỏ. Vì vậy, bạn có thể giành được nhiều chiến thắng hơn với số tiền của mình — lớn và nhỏ.

Nếu bạn muốn được giúp đỡ và một số hướng dẫn nghiêm túc trong suốt quá trình, hãy xem Ramsey +. Với tư cách thành viên toàn quyền truy cập này, bạn sẽ tìm hiểu mọi thứ về tài chính cá nhân mà không gặp khó khăn về tài chính blah blah blah tất cả những người khác đang giải quyết. Ngoài ra, bạn sẽ nhận được các công cụ cần thiết để thực hiện các bước chuyển tiền khôn ngoan — lớn và nhỏ. Ngay bây giờ, bạn có thể lái thử nó trong bản dùng thử Ramsey + miễn phí.

Bất kể thu nhập của bạn, không có vấn đề quá khứ của bạn, bạn có thể làm điều này tài chính cá nhân. Không áp lực. Bắt đầu dùng thử Ramsey + miễn phí ngay hôm nay!