Nếu bạn là một trong số ước tính 44 triệu người đang nợ khoản vay sinh viên hiện nay, bạn có thể tự hỏi liệu mình có nên trả hết khoản vay sinh viên của mình trước khi bắt đầu dành tiền để nghỉ hưu hay không.

Vấn đề là như thế này. Cả hai không cần phải loại trừ nhau.

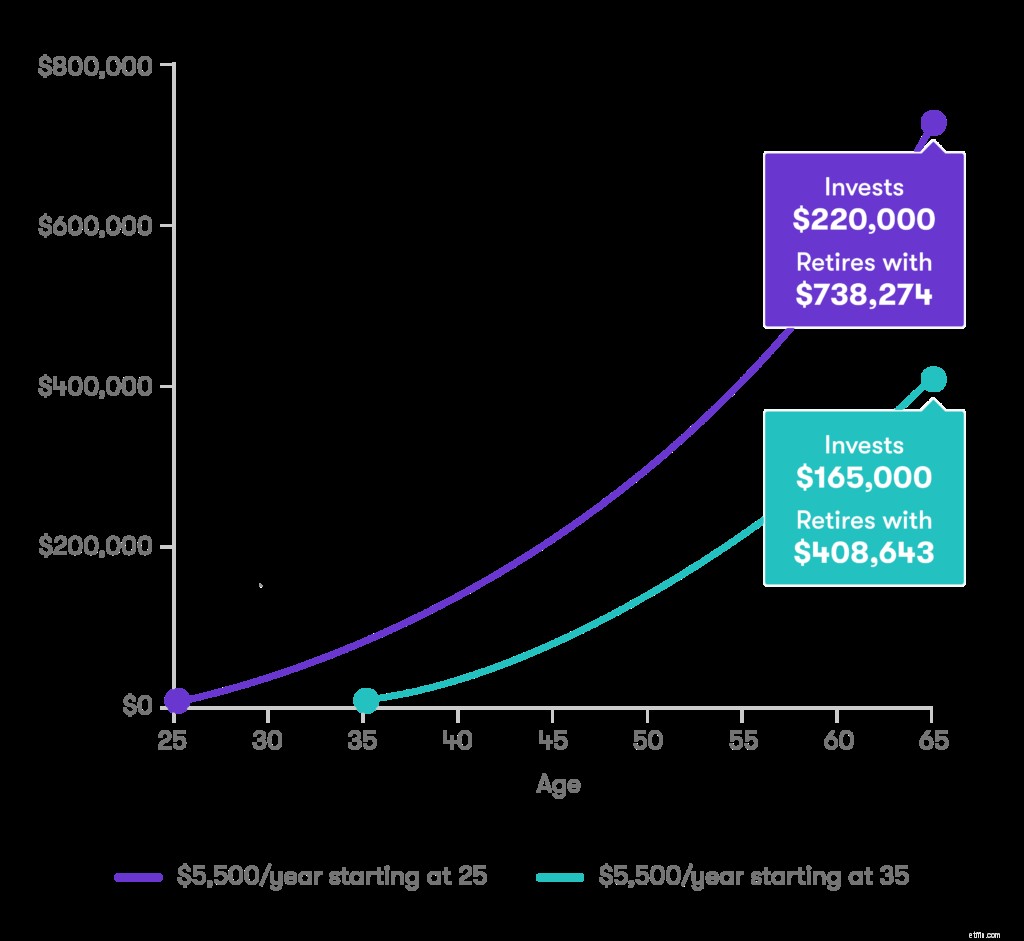

Mỗi đô la bạn tiết kiệm bây giờ, ngay cả khi đó là số tiền nhỏ, thực sự có thể tăng lên theo thời gian nhờ sức mạnh của lãi kép.

Trước hết, trả hết nợ - cho dù đó là thẻ tín dụng, khoản vay mua ô tô hay thế chấp nhà - và không mắc nợ luôn là một ý tưởng thông minh. Nợ thực sự có thể đè nặng bạn và gây hại cho mọi khía cạnh trong cuộc sống của bạn.

Ví dụ:thẻ tín dụng có xu hướng có lãi suất hai con số khiến bạn rất khó thoát khỏi nợ khi bạn đã ở trong đó. Trên thực tế, lãi suất trung bình trên một thẻ tín dụng mới đã lên tới 16,75%, theo một cuộc khảo sát gần đây của Creditcards.com, cao hơn 0,6 điểm phần trăm so với hồi đầu năm 2018.

Thẻ tín dụng cũng thường có tỷ giá thay đổi tăng lên khi lãi suất tăng, như chúng đã từng xảy ra.

Khoảng một nửa số người có khoản nợ vay sinh viên nói rằng họ đã trì hoãn việc đóng góp cho việc nghỉ hưu do nợ của họ.

Ngược lại, các khoản vay dành cho sinh viên thường có lãi suất thấp hơn, cố định và thời hạn trả nợ dài hơn. Theo Navient, công ty xử lý khoản vay dành cho sinh viên, lãi suất cho vay sinh viên được liên bang trợ cấp trung bình dao động trong khoảng 4,45% đến 7%.

Theo nghiên cứu, khoản nợ vay trung bình của sinh viên ngày nay là khoảng 37.000 đô la, gần gấp đôi so với hơn một thập kỷ trước.

Mặc dù các khoản vay liên bang được cấu trúc để hoàn trả trong 10 năm, nhưng sự thật là hầu hết mọi người phải mất 20 năm trở lên để hoàn trả, hoặc lâu gấp đôi.

Trên thực tế, khoảng một nửa số người có khoản nợ vay sinh viên nói rằng họ đã trì hoãn việc đóng góp cho việc nghỉ hưu do nợ nần của họ, theo một cuộc khảo sát được thực hiện vào năm 2016 bởi Viện CPA Hoa Kỳ. (AICPA đã không cập nhật phân đoạn dữ liệu đó kể từ đó.)

Nhưng các chuyên gia khác nhau cho rằng việc bỏ tiền tiết kiệm để nghỉ hưu khi bạn có khoản nợ vay sinh viên là một sai lầm.

Bạn có thể bỏ tiền vào quỹ hưu trí càng lâu, thì bạn càng có thể thu được lợi nhuận tiềm năng từ một thứ gọi là lãi kép. Đó là khi tiền lãi theo nguyên tắc — hoặc tiền mặt — bạn đã bỏ vào quỹ cũng sinh lãi. Nó thực sự có thể tăng lên theo thời gian.

Dưới đây là một ví dụ minh họa sự khác biệt giữa tiết kiệm bắt đầu từ tuổi 25 và 35. Ví dụ này giả định lợi nhuận 5% và đóng góp hàng năm là 6.000 đô la, là khoản đóng góp tối đa mà một cá nhân được phép thực hiện cho Tài khoản Hưu trí Cá nhân truyền thống (IRA ) hoặc Roth IRA khi họ dưới 50 tuổi. (Theo một số phân tích, dự báo về sự tăng giá của cổ phiếu vốn hóa lớn trong dài hạn là 6%.)

Nhà đầu tư bắt đầu sớm hơn một thập kỷ có thể tiết kiệm gấp đôi khi nghỉ hưu so với người chờ đợi.

Tiền lãi mà bạn phải trả cho các khoản vay sinh viên của mình được khấu trừ thuế, lên đến $ 2.500. Điều đó có nghĩa là bạn có khả năng được giảm thuế khi trả hết nợ sinh viên.

Bằng cách tái cấp vốn cho các khoản vay sinh viên hiện có, bạn có thể thấy lãi suất giảm đáng kể - giảm các khoản thanh toán hàng tháng của bạn. Và điều đó có nghĩa là bạn có thể dành nhiều tiền hơn cho tương lai của mình.

Tôi có nên trả hết các khoản vay hay đầu tư dành cho sinh viên của mình không? Đây là cách quyết định

Làm thế nào để thanh toán cho một MBA

529 Có thể được sử dụng để trả các khoản vay cho sinh viên không?

Khoản vay dành cho sinh viên có thể được sử dụng để làm gì?

Cách thanh toán các khoản vay dành cho sinh viên