Tôi thuộc Thế hệ Sandwich.

Sự thật, tôi không phải là người ăn bánh sandwich. Tôi chỉ đơn thuần là ham. Cha mẹ và con cái của tôi là bánh mì. Cùng nhau, chúng tôi làm bánh sandwich.

Thế hệ Sandwich không phải là một vấn đề mới, nhưng không ai thực sự nói về nó hàng ngày ( lấy đâu ra thời gian? ).

Tôi biết bài đăng này dài rồi. Vì vậy, nếu bạn không có thời gian để đọc ngay bây giờ, bạn có thể tải xuống tại đây và đọc sau.

Chúng tôi, những người ham học hỏi, gần đây đã được nhắc nhở thông qua một quảng cáo của NTUC Income về việc chúng ta thuộc Thế hệ Sandwich thật tệ hại như thế nào và chúng ta nên lập kế hoạch tài chính nghiêm túc như thế nào để đảm bảo các thế hệ tương lai không phải chịu chung số phận như chúng ta.

Những đòi hỏi của cuộc sống Thế hệ Sandwich là những điều này.

Những điều này trở thành kỳ vọng của chúng ta trong cuộc sống. Sự thật là khó có thể làm tốt tất cả những điều trên mà không có sự thỏa hiệp ở một mức độ nào đó.

Và đây là những gì Phương trình Hạnh phúc nói: Hạnh phúc =Thực tế - Kỳ vọng

Nói cách khác, chúng ta sẽ dễ dàng hạnh phúc hơn nếu kỳ vọng của chúng ta thấp.

Chúng ta dễ dàng trở nên không hài lòng khi kỳ vọng của chúng ta nhiều và cao. Thực tế không bao giờ đi ngược lại với mong đợi của chúng ta. Đó chỉ là cách nó được.

Đôi khi chúng ta cần phải hiệu chỉnh lại kỳ vọng của mình.

Có thể một số kỳ vọng này đã được áp đặt bởi chính cha mẹ của chúng ta hoặc xã hội nói chung. Những kỳ vọng đã ăn sâu trong chúng ta có thể không phải là sự phản ánh thực sự những gì chúng ta muốn trong cuộc sống.

Mark Manson có một cách hay để tìm hiểu bằng cách đảo ngược câu hỏi.

Thay vì hỏi "bạn muốn gì trong cuộc sống?", Thay vào đó bạn nên hỏi "bạn sẵn sàng đấu tranh vì điều gì?"

Vì vậy, hãy kiểm tra lại những mong đợi của bạn. Bạn có thể phát hiện ra một số kỳ vọng không xứng đáng để bạn theo đuổi và đấu tranh.

Xác định chúng và thả chúng nhanh chóng.

Điều này không có nghĩa là hạ thấp kỳ vọng một cách bừa bãi để khiến bản thân hạnh phúc. Một số mong đợi của bạn sẽ là mong muốn thực sự.

Chúng tôi hoàn toàn có thể biến kỳ vọng thành mục tiêu mà chúng ta cố gắng hướng tới. Chúng ta có thể tham vọng nhưng đồng thời cũng hài lòng.

James Clear đã trình bày rõ điều đó trong bài viết này:

Vì vậy, không có ích gì khi mặn như giăm bông. Chúng ta thực sự có thể làm điều gì đó về tài chính của mình hôm nay ( nếu không thì ngày mai cũng có thể lah, hãy đọc xong trước ).

Tôi muốn chia sẻ quan điểm của mình về nhiều khía cạnh tài chính khi trở thành thế hệ bánh sandwich. Tôi chắc chắn rằng sẽ có những người không đồng ý. Mọi người đều có quyền xem của mình. Tôi làm những gì tôi nghĩ là tốt nhất cho bản thân và bạn cũng nên làm như vậy.

Tôi nghĩ sẽ rất hữu ích nếu tôi viết ra những suy nghĩ của mình nếu hướng dẫn này chỉ giúp ích cho một người.

Tôi là con một trong gia đình.

Bố mẹ tôi không giàu có nhưng chúng tôi sống thoải mái mà không phải lo lắng về việc bày biện thức ăn. Nhưng họ đã không tận dụng được nhiều lợi thế từ sự tăng trưởng không tưởng của nền kinh tế Singapore - nhiều người Singapore đã kiếm được hàng triệu USD từ thị trường bất động sản bùng nổ trong 50 năm qua. Tôi không trách họ vì họ không có tiền để đầu tư vào bất động sản trong những ngày đó.

Tôi đã nhận được tất cả sự chú ý khi còn là một đứa trẻ vì tôi là con một. Tôi từng sở hữu một chiếc xe hơi ma quái, một người đàn ông kẹo dẻo và bất cứ món đồ chơi lạ mắt nào mà chúng tôi có thể mua được. Nó tốt trong khi nó kéo dài.

Bây giờ tôi nhận ra rằng đã đến lúc phải chăm sóc bố mẹ - một mình. Tôi không có anh chị em nào để giúp đỡ tôi. Họ đã tiết kiệm được ít tiền để nghỉ hưu và tôi không biết chỉ riêng CPF của họ sẽ đủ như thế nào.

Hôm nay bố mẹ tôi vẫn đi làm vì họ vẫn khỏe mạnh và có thể tự kiếm tiền nuôi của mình. Họ chưa bao giờ yêu cầu tôi một số tiền trợ cấp nhất định và sẽ chấp nhận bất cứ số tiền nào mà tôi đưa cho họ ( không giống như người cha trong quảng cáo Thu nhập, tsk tsk ).

Họ biết rằng điều đó không dễ dàng đối với tôi vì tôi có một gia đình hạt nhân của riêng mình để nuôi sống. Vợ tôi cũng đang đi làm để hỗ trợ hai con trai và mẹ vợ tôi.

Đây là những gì bánh sandwich của chúng tôi trông như thế nào:

Dù vợ và tôi kiếm được bao nhiêu tiền đi chăng nữa thì vẫn luôn có cảm giác cằn nhằn rằng chúng tôi có thể không đủ nuôi cả 7 miệng ăn. Có thể đây là tính cách Kiasu của người Singapore hay giá trị cẩn trọng của người châu Á mà chúng ta được thừa hưởng. Nỗi sợ không có đủ thúc đẩy chúng tôi làm việc chăm chỉ hơn nữa.

Thường thì nó trở thành một nguồn căng thẳng không thể phủ nhận.

Tôi đã may mắn nhận ra điều này đủ sớm và bắt đầu tự lo liệu tài chính của mình khi còn học đại học. Tôi nghĩ rằng tiền là nguồn lực quan trọng nhất trong một xã hội tư bản. Hậu quả thật nghiêm trọng khi thiếu nó.

Tôi bắt đầu sự nghiệp của mình với Lực lượng Không quân. Tôi được trả lương hợp lý và tôi đã tiết kiệm và đầu tư. Cuối cùng tôi rời Không quân sau khi kết thúc hợp đồng và bắt đầu Tiến sĩ Wealth.

Tôi đã học được rất nhiều điều về cách quản lý tài chính của bản thân cũng như sự tương tác của tôi với những người bạn và nhà đầu tư hiểu biết về tiền bạc khác.

Bây giờ đã đến lúc đưa những suy nghĩ và kinh nghiệm của tôi vào hướng dẫn này để giúp những người Singapore trong Thế hệ Sandwich.

Rất nhiều người trong chúng ta có được phần lớn networth từ sự nghiệp của mình. Tin tốt là hầu hết chúng ta trong Thế hệ Sandwich đều được giáo dục tốt hơn so với cha mẹ của chúng ta - có bằng cấp tốt hơn đồng nghĩa với việc chúng ta có thể kiếm được những công việc được trả lương cao hơn. Nhưng bằng cấp chỉ có thể giúp chúng tôi đến với một cuộc phỏng vấn hoặc công việc đầu tiên của bạn.

Sau đó, chúng tôi phải chứng minh được khả năng của bạn ngoài điểm số. Chúng ta cần cả chất lẫn hình thức để làm tốt.

Hầu hết người Singapore đều thiếu phong độ. Hoàn thành tốt công việc là điều cần thiết nhưng chúng ta cũng phải cho người khác biết rằng chúng ta cũng giỏi - đặc biệt là sếp của chúng ta và sếp của anh ta.

Nếu không ai biết rằng chúng tôi giỏi, chúng tôi sẽ không bao giờ được xét thăng chức. Cuối cùng, chúng ta sẽ hờn dỗi ở bàn làm việc và đổ lỗi cho sếp vì đã không công nhận năng lực của chúng ta. Nó không phải là về "wayanging". Đó là nói cho thế giới biết giá trị của chúng ta.

Tôi không nói rằng chúng ta nên là một kẻ tự hào.

Chúng ta cần phải tế nhị và không cố tình tạo ấn tượng. Chính những người không có tố chất và chưa đề cao hình thức mới là những người khó chịu nhất tại nơi làm việc.

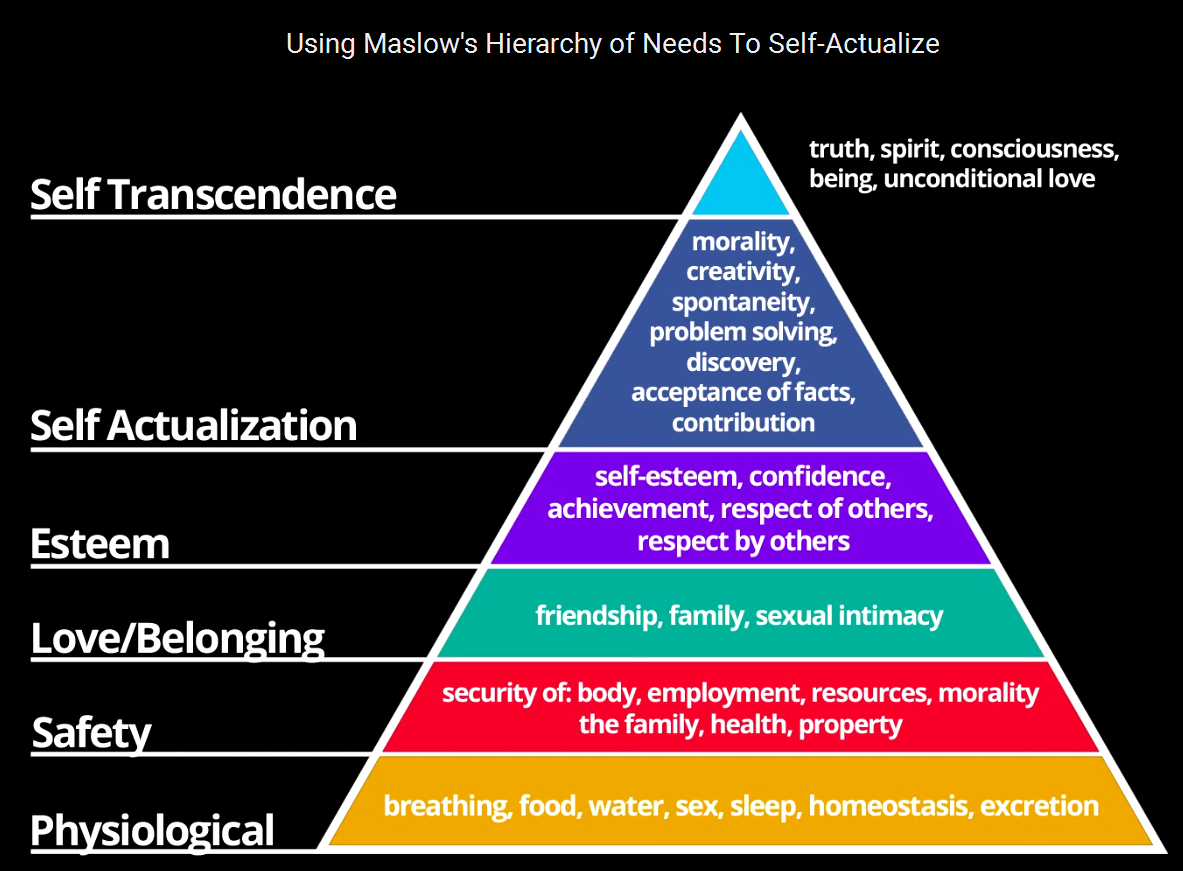

Trở thành Thế hệ Sandwich không có nghĩa là chúng ta không có khát vọng.

Chúng tôi muốn làm công việc có ý nghĩa hoặc theo đuổi đam mê của mình. Chúng ta tuân theo hệ thống phân cấp nhu cầu của Maslow.

Và đôi khi chúng ta phải lựa chọn giữa một công việc chúng ta yêu thích nhưng được trả ít hoặc một công việc chúng ta không thực sự thích nhưng không ngại làm và công việc nào được trả nhiều hơn.

Nhiều khả năng chúng ta sẽ chọn cái sau nhưng mỗi ngày, cảm giác như một phần nhỏ trong chúng ta chết khi đang làm việc. Đôi khi chúng tôi đặt câu hỏi về ý nghĩa của cuộc sống và hy vọng rằng chúng tôi có thể có đủ tiền để thoát ra khỏi cuộc đua chuột. Chúng tôi ước mơ về hưu sớm.

Tại đây nhập F ** k You Money Ý tưởng. Tôi chọn thuật ngữ này từ Nassim Taleb.

Đây là định nghĩa của anh ấy về F ** k You Money ,

Tôi thích khái niệm này vì có F *** You Money có nghĩa là tự do.

Đó là một mục tiêu cuộc sống mạnh mẽ sẽ mang lại cho bạn niềm say mê trong mọi việc bạn làm. Và hy vọng là một điều mạnh mẽ.

Nhưng bạn phải cẩn thận về việc đạt được tự do tài chính vì lợi ích của việc đạt được nó.

Có những người đã có thể từ bỏ sự nghiệp của họ sớm chỉ để thấy việc nghỉ hưu quá nhàm chán. Tất cả chúng ta đều cần điều gì đó để làm và điều gì đó để hướng tới. Do đó, bạn phải biết mình muốn làm gì. Nó không phải là chỉ có tự do. Nó là về việc có tự do để làm những gì bạn thích.

Đừng bao giờ quên phần thứ hai.

Để tăng tốc tích lũy F *** You Money, một số người có thể chuyển sang khởi nghiệp.

Tôi không khuyên bạn nên bắt đầu kinh doanh ngay khi còn đi học vì rất khó để có được tư duy đúng đắn cần thiết khi còn trẻ.

Một vài người có thể nhưng không phải hầu hết mọi người. Tôi may mắn là lúc đó tôi không có sự lựa chọn nào khác vì tôi đã gắn bó với Không quân.

Trong những năm ở đó, tôi đã học được rất nhiều điều về bản thân và về cách thế giới vận hành. Tôi nhận ra rằng tôi rất duy tâm và sau này nhận ra rằng tôi sẽ thất bại nếu bắt đầu kinh doanh sớm. Do đó, trên thực tế, có một số sự trưởng thành và bản lĩnh sẽ cải thiện tỷ lệ thành công trong kinh doanh.

Trên thực tế, hầu hết mọi người không thích hợp để khởi nghiệp.

Bạn phải biết chính mình. Đúng - bạn có thể kiếm được nhiều tiền nếu thành công nhưng rủi ro thất bại có thể khá cao.

Ở trong Thế hệ Sandwich có nghĩa là bạn không phải chịu rủi ro một mình. Những người phụ thuộc của bạn đang chấp nhận rủi ro cùng với bạn.

Có được sự hỗ trợ của những người thân thiết của bạn là điều quan trọng để giúp bạn vượt qua chặng đường khởi nghiệp đầy khó khăn.

Nếu tinh thần kinh doanh không phải là cách của bạn, làm việc cho đến khi nghỉ hưu không phải là một lựa chọn thay thế tồi.

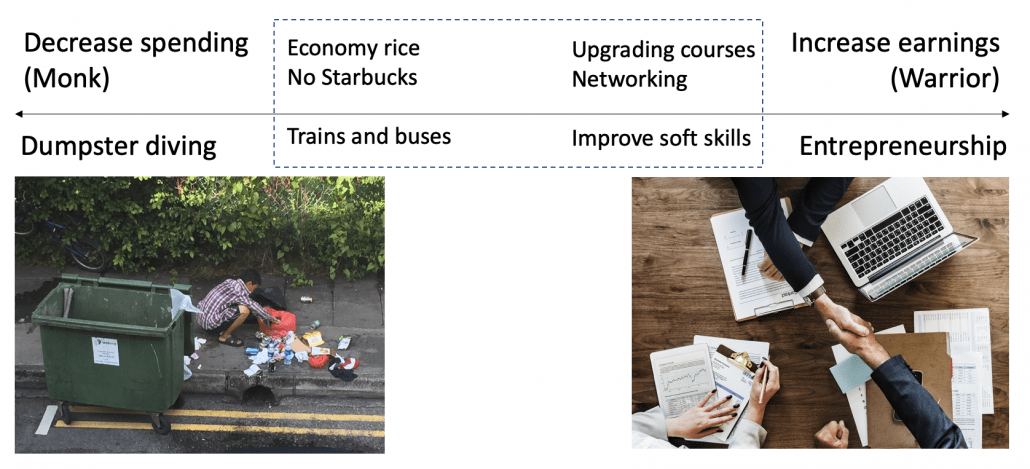

Chỉ có hai cách chính để xây dựng sự giàu có một cách nhất quán mà không cần đầu tư hoặc kinh doanh - tăng thu nhập hoặc giảm chi tiêu.

Trong khi các doanh nhân thành công có thể tạo ra nhiều của cải, thì cũng có những người leo núi của công ty cũng có thể kiếm được mức lương cao.

Nếu bạn không thể tăng thu nhập của mình, bạn sẽ phải giảm chi tiêu để tích lũy F *** You Money của mình .

Tất cả đều nằm ở mức sống có thể chấp nhận được của bạn. Tôi biết có những người sẵn sàng tham gia hoạt động lặn biển - nhận đồ đã qua sử dụng miễn phí và đồ ăn không mong muốn nhưng có thể ăn được. Tất nhiên, bạn không cần phải đi đến điểm cuối của quang phổ.

Singapore là một nơi đắt đỏ nhưng cũng có nhiều cách để sống với giá rẻ. Đó thực sự là một sự lựa chọn.

Tôi đã viết về hai đầu của quang phổ này chi tiết hơn ở đây.

Tôi đã gặp vấn đề với việc tiết kiệm tiền kể từ khi tôi còn trẻ. Tôi đã tiêu hết các khoản phụ cấp và tiền trợ cấp ngay khi nhận được.

Khi tôi gia nhập Lực lượng Không quân và bắt đầu nhận lương, tôi biết mình phải cố gắng tiết kiệm.

Nếu bạn gặp vấn đề giống tôi, những điều tôi đã làm sau đây có thể giúp ích cho bạn.

Đầu tiên, tôi thiết lập một chương trình tiết kiệm thông thường được gọi là POSB Save-As-You-Earn. Qua đó, tôi tự động kiếm được vài trăm đô la mỗi tháng.

Thứ hai, tôi lập một tài khoản ngân hàng riêng để cất giữ tất cả các khoản tiết kiệm. Tài khoản ngân hàng chính của tôi đã được sử dụng để thanh toán các hóa đơn và chi phí. Điều này nhằm đảm bảo rằng tôi không nhúng tay vào tiền tiết kiệm của mình.

Có những người lập ngân sách bằng cách sử dụng phong bì…

Hoặc hệ thống hũ đựng tiền

Về cơ bản, hãy tạo một hệ thống để định hình hành vi của bạn để tốt hơn về lâu dài một cách bền vững. Không một trong số đó bạn bỏ cuộc trước khi bạn bắt đầu.

Đừng tin tưởng vào bản thân vì bạn sẽ bịa ra đủ thứ câu chuyện để biện minh cho việc bội chi.

Như nhà vật lý nổi tiếng Richard Fernman đã nói, “nguyên tắc đầu tiên là bạn không được đánh lừa bản thân và bạn là người dễ đánh lừa nhất.”

Thay vào đó hãy tin tưởng vào hệ thống.

Theo thời gian, bạn muốn thay đổi tư duy định giá tiền để tiết kiệm tiền trở thành thói quen. Nhưng đừng hiểu lầm tôi. Các khoản chi không phải là xấu. Bạn vẫn cần có những điều tốt đẹp và trải nghiệm trong cuộc sống. Nếu bạn cần hoặc muốn chi tiêu, hãy đảm bảo rằng số tiền đó đáng giá.

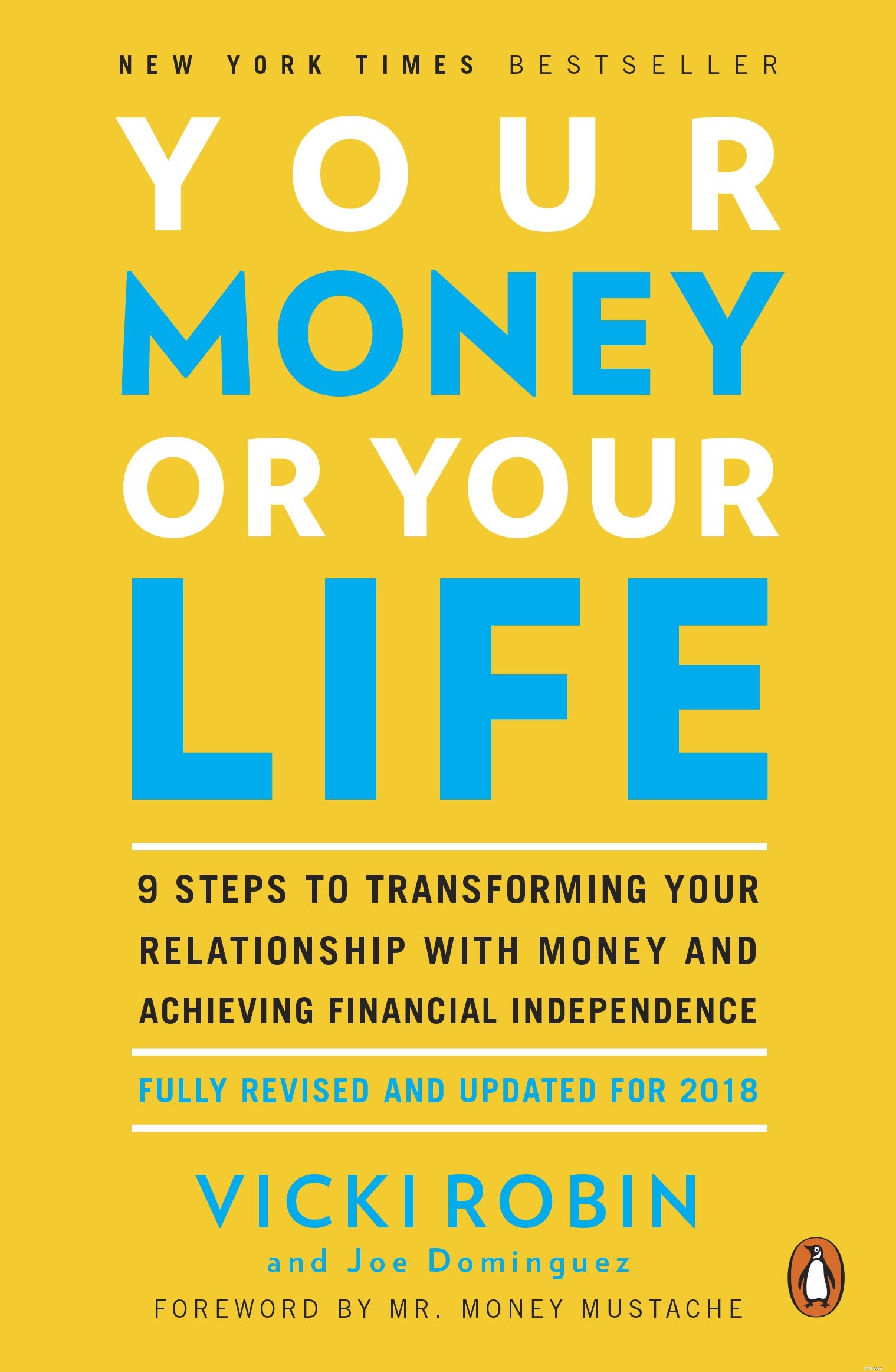

Một cách giúp bạn coi trọng đồng tiền là hãy nghĩ đến đồng tiền ở khía cạnh trao đổi năng lượng sống. Hầu hết mọi người phải làm việc để đổi lấy tiền. Ví dụ, trước khi bạn mua một chiếc túi LV, hãy tính số giờ bạn cần làm việc để trả cho nó. Nếu con số đưa ra là 400 giờ hoặc 2 tháng làm việc, nó có thể khiến bạn không mua một cái. Hãy tự hỏi bản thân xem liệu món đồ này có xứng đáng với số giờ bị trừ khỏi cuộc sống của bạn hay không. Hãy tiếp tục nếu bạn vẫn nghĩ rằng nó xứng đáng.

Khái niệm này được thảo luận nhiều trong cuốn sách Tiền hay cuộc sống của bạn .

Một nguyên tắc chung trong việc quyết định chi tiêu vào việc gì là mua trải nghiệm chứ không phải mua đồ. Nguyên tắc này được lấy từ nghiên cứu này về hạnh phúc.

Ý nghĩa của nó là - đừng mua một chiếc Ferrari vì nó đi kèm với rất nhiều vấn đề đau đầu về quyền sở hữu bao gồm bảo dưỡng và liên tục phải tìm bãi đậu xe an toàn. Hãy thuê một chiếc và lái nó để trải nghiệm. Bộ nhớ sẽ lâu dài. Quan trọng nhất, hãy mua những trải nghiệm của cha mẹ già của bạn thay vì những thứ. Tốt hơn hãy tham gia cùng họ về những trải nghiệm đó. Sự đồng hành của bạn là điều họ khao khát nhất.

Đi du lịch cũng là để mua trải nghiệm. Nhưng đừng đi du lịch nếu bạn không thích. Tôi biết những người ổn khi ở lại Singapore làm những gì họ thích. Đừng bị áp lực phải đi du lịch vì tất cả những người quen biết trên mạng xã hội của bạn đều như vậy. Và nếu bạn đi du lịch thì nhớ lưu lại những kỉ niệm đẹp nhất cuối chuyến đi nhé. Điều này là do các nhà tâm lý học quan sát thấy rằng con người ghi nhớ đỉnh cao và kết thúc của trải nghiệm trong khi quên khá nhiều thứ khác.

Là cha mẹ, chúng ta dành rất nhiều cho giáo dục để đảm bảo con cái của chúng ta có cơ hội tốt nhất để thành công trong cuộc sống. Đây là kết quả của việc xã hội của chúng ta quá chú trọng vào điểm số học tập. Nó đã trở thành một cuộc chạy đua vũ trang mang tính giáo dục và liên quan đến việc đưa trẻ em trải qua vô số giờ học và làm giàu. Đôi khi, có thể hợp lý khi sử dụng tiền theo những cách khác để phát triển con cái hơn là dùng tiền học. Tôi đã viết về các mẹo khác ở đây.

Câu nói đầu tư của Warren Buffett cũng có liên quan khi bạn áp dụng nó vào việc chi tiêu, “giá là những gì bạn phải trả, giá trị là những gì bạn nhận được.”

Cuối cùng, hãy nhớ theo dõi tài chính của bạn. Như câu nói được sử dụng trong quản lý, những gì được đo lường sẽ được cải thiện.

Mặc dù việc theo dõi các khoản chi tiêu của bạn chắc chắn là rất tốt để bạn biết tiền của mình đã đi đâu, nhưng nó có thể khiến bạn kiệt sức trong hành trình tài chính này. Tôi đã làm điều đó trong một năm và tôi đã hiểu rất rõ về cách tôi tiêu tiền. Tôi không bị kỷ luật đến mức phải làm việc đó liên tục và tôi giao việc đó cho bạn quyết định điều gì là tốt nhất cho bạn. Bây giờ tôi chỉ lập ngân sách đơn giản để tôi biết những lĩnh vực mà tôi có xu hướng chi tiêu quá mức và cuối cùng tôi sẽ theo dõi những lĩnh vực đó chặt chẽ hơn.

Nhiều blogger tài chính có những lời khuyên rất tốt về điều này. Thomas đã viết về việc sử dụng lý do tại sao bạn cần ứng dụng ngân sách (YNAB). Kyith cũng có nhiều ý tưởng về cách bạn có thể lập ngân sách và lý do tại sao việc theo dõi giá trị tài sản ròng của bạn có thể tốt hơn nếu bạn thấy việc theo dõi chi phí tẻ nhạt. Làm bất cứ điều gì hiệu quả cho bạn. Hãy chắc chắn rằng nó là thứ bạn có thể theo kịp trong một thời gian dài.

Để kết thúc phần này về tiết kiệm tiền, hãy nhớ ba mẹo sau:Tạo một hệ thống giúp bạn tiết kiệm tiền một cách tự động. Nếu phải bỏ ra, hãy đảm bảo rằng nó thực sự xứng đáng. Theo dõi tài chính của bạn nhưng làm điều đó một cách bền vững.

Bạn sẽ gặp nhiều cố vấn tài chính và tôi tin rằng bạn đã mua một số chính sách. Tôi thực sự khuyên bạn nên trang bị cho mình một số kiến thức cơ bản về bảo hiểm.

Bảo hiểm là thứ chúng ta mua và bỏ sang một bên cho đến khi đánh giá tiếp theo vài năm sau hoặc khi hoàn cảnh cuộc sống thay đổi. Cần rất nhiều thời gian để theo dõi những diễn biến trong ngành bảo hiểm và tôi tin rằng đó không phải là chi phí thời gian cần thiết. Hãy để các chuyên gia thực hiện công việc của họ và để họ đề xuất chính sách tốt nhất trên thị trường tại thời điểm đó.

Công việc của bạn là hiểu những nguyên tắc đầu tiên của ngành đủ để đặt những câu hỏi phù hợp. Công việc của bạn cũng là có thể phân biệt giữa các cố vấn tốt và xấu ngoài kia.

Chủ đề về bảo hiểm có thể gây nhầm lẫn vì cách các sản phẩm được cấu trúc và đóng gói lại với nhau để bán. Chúng ta hãy lùi lại một bước để hiểu chúng một cách tổng thể. Dưới đây là các thuật ngữ phổ biến mà bạn sẽ gặp thường xuyên.

Tôi có hai nguyên tắc cơ bản để mua bảo hiểm.

Cả hai quy tắc đều phải vượt qua.

Áp dụng các quy tắc này, các sản phẩm đầu tư rõ ràng sẽ bị loại trừ. Tôi sẽ không mua bất kỳ sản phẩm đầu tư nào từ các công ty bảo hiểm.

Tôi muốn tách biệt bảo vệ và đầu tư.

Bảo vệ là một chi phí.

Cố gắng thực hiện đồng thời cả hai động cơ bảo vệ và đầu tư cũng giống như sử dụng dầu gội và sữa tắm 2 trong 1, sản phẩm không tốt cả hai công việc. Ví dụ, tôi muốn mua bảo hiểm có kỳ hạn để có thể được bảo hiểm đầy đủ.

Rất dễ bị dụ dỗ bởi giá trị kỳ hạn dự kiến của một hợp đồng bảo hiểm nhân thọ. Ngược lại, các chính sách về kỳ hạn khiến mọi người cảm thấy thích thú vì họ coi đó là việc trả nhiều tiền từ năm này qua năm khác và cuối cùng chẳng có kết quả gì. Các công ty bảo hiểm nhận thức rõ về điều này. Việc rao bán các chính sách đầu tư và cuộc sống dễ dàng hơn nhiều và chúng là hình thức bảo vệ đắt tiền nhất mà người ta có thể mua được.

Theo tôi, kế hoạch nằm viện là bảo hiểm quan trọng nhất. Có một lý do tại sao Chính phủ của chúng tôi bắt MediShield Life bắt buộc đối với tất cả mọi người. Điều này là do nó trang trải phần lớn chi phí chăm sóc sức khỏe và loại bỏ gánh nặng chi trả từ nguồn tài chính công. Những căn bệnh nghiêm trọng đến mức phải nhập viện sẽ tốn kém rất nhiều chi phí và một kế hoạch nằm viện sẽ bao gồm hầu hết.

Bạn có thể loại bỏ kế hoạch nhập viện với những người đi xe đạp nếu đó là thứ bạn không muốn. Điều này là do các tay đua thường bao trả các khoản khấu trừ và đồng bảo hiểm. khoản khấu trừ là 3.500 đô la Singapore đầu tiên bạn cần trả. Đồng bảo hiểm có nghĩa là bạn cần phải đồng thanh toán 10% hóa đơn. Bạn có thể mua người đi xe để trang trải các khoản thanh toán này (hiện tại bạn chỉ có thể giảm đồng bảo hiểm xuống 5% với người đi xe).

Dựa trên quy tắc số. 1, các khoản khấu trừ và đồng bảo hiểm có xu hướng là những khoản có thể quản lý được và không có khả năng giải quyết cho bạn một cú đánh tài chính lớn, vì vậy chúng chỉ là những khoản tốt để sở hữu.

Nếu bạn có những người phụ thuộc dựa vào bạn để được hỗ trợ tài chính (chắc chắn, vì bạn thuộc Thế hệ Sandwich), bạn sẽ cần bảo đảm trước cái chết của mình để những người phụ thuộc của bạn không bị đói khi bạn không còn ở bên cạnh để chu cấp cho họ . Sử dụng bảo hiểm có kỳ hạn để được bảo hiểm đầy đủ vì làm như vậy sẽ tiết kiệm chi phí hơn so với bảo hiểm nhân thọ. Đừng lo lắng về việc lấy lại tiền của bạn. Bảo hiểm là một chi phí. Hãy khắc sâu điều đó trong đầu bạn.

Phần còn lại của bảo hiểm là tốt để có. Ví dụ:hãy xem xét một kế hoạch tai nạn. Hãy tưởng tượng bạn bị mất thị lực trong một vụ tai nạn xe hơi (chạm vào gỗ!). Bạn sẽ nhập viện và tập hợp chi phí đó sẽ được yêu cầu theo kế hoạch nằm viện. Kế hoạch tai nạn sẽ trả một khoản tiền mặt. Có, tiền mặt sẽ có ích vì bạn sẽ không thể làm việc. Các kế hoạch tai nạn thường không đắt nhưng các chính sách cộng dồn. Nếu tôi chỉ đủ tiền mua một chiếc, tôi thà đảm bảo rằng kế hoạch nhập viện của mình là chặt chẽ hơn là cam kết với chính sách về tai nạn.

Một ví dụ khác là bảo hiểm bệnh hiểm nghèo. Bạn có thể tranh luận rằng quy tắc không cho bệnh hiểm nghèo sớm vượt qua. 1 vì chi phí điều trị cao. Nhưng vấn đề là nó quá tốn kém đối với hầu hết mọi người. Do đó, nó không thành công quy tắc số. 2.

Tôi sẽ không lãng phí thời gian cho phần lớn bảo hiểm thai sản vì phạm vi bảo hiểm có hạn. Không chắc bạn sẽ yêu cầu bồi thường và yêu cầu bồi thường cũng sẽ không phải là một số tiền lớn.

Nhưng một trong những cố vấn của tôi đã giới thiệu cho tôi một cách bảo hiểm rất phi chính thống đối với chi phí mang thai. Anh ấy đã làm điều đó cho chính mình và anh ấy thậm chí còn kiếm tiền từ nó.

Tôi không chắc liệu anh ấy có khó chịu không vì tôi đang nói rắc rối về chuyện này.

Về cơ bản, có bảo hiểm y tế dành cho người nước ngoài mà ngay cả những người Singapore bản địa cũng có thể mua. Các chính sách thực sự là các kế hoạch nằm viện toàn diện. Họ chi trả các chi phí thai sản mà các chương trình nhập viện địa phương không có.

Hơn nữa, chính sách cũng mở rộng phạm vi bảo hiểm cho trẻ sơ sinh. Điều này rất quan trọng vì bạn không thể mua bảo hiểm cho 15 ngày đầu tiên của trẻ sơ sinh. Mua chính sách thông qua Người mẹ là một món quà trời cho nếu bất cứ điều gì xảy ra với đứa trẻ.

Điểm bắt buộc là bạn chỉ có thể yêu cầu bồi thường liên quan đến thai sản sau 12 tháng kể từ khi chính sách có hiệu lực.

Chính sách này không hề rẻ vì nó có thể có giá khoảng 300 đô la Singapore mỗi tháng, tính ra mức phí bảo hiểm hàng năm là 3.600 đô la Singapore. Tuy nhiên, với việc giao hàng thông thường sẽ có giá từ S $ 8000 đến S $ 12000, ROI là một trong những tốt. Bạn chỉ cần căn thời gian phù hợp cho việc chăm sóc em bé của mình.

Tất cả các bậc cha mẹ đều muốn dành những điều tốt nhất của họ cho những đứa trẻ. Họ nghĩ rằng bằng cách mua bảo hiểm cho con cái của họ một cách mê tín sẽ ngăn chặn những điều tồi tệ xảy ra với chúng. Họ gọi đó là sự yên tâm.

Chính sách của tôi là bạn chỉ nên mua những gì bạn cần.

Bảo hiểm nhân thọ và thời hạn không cần thiết cho trẻ sơ sinh vì trẻ sơ sinh không có khả năng kiếm tiền. Bạn không cần phải đảm bảo vốn nhân lực của họ. Trên thực tế, khi gia đình có thêm những thành viên mới, thì chính / những người trụ cột trong gia đình, cha mẹ, những người cần phải mua bảo hiểm của họ!

Những người trụ cột trong gia đình là những người hỗ trợ tiền bạc cho gia đình và giờ đây họ không thể ngừng làm việc. Vì vậy, nếu họ vì lý do nào đó buộc phải rời bỏ lực lượng lao động, hãy đảm bảo rằng còn lại đủ tiền để nuôi con và chăm sóc cha mẹ già.

Một lập luận là cũng có bảo hiểm thương tật toàn bộ vĩnh viễn cho bảo hiểm nhân thọ và bảo hiểm có thời hạn.

Một lần nữa, tôi nghĩ rằng điều quan trọng hơn là tăng mức độ phủ sóng của những người trụ cột trong gia đình thay vì những đứa trẻ. Nếu bạn có ngân sách dư dả, bạn có thể cân nhắc. Và cũng để mua khi những đứa trẻ khỏe mạnh hơn trong trường hợp có những trường hợp loại trừ trong tương lai nếu bất kỳ điều kiện nào xuất hiện sau này.

Tương tự, các kế hoạch về bệnh hiểm nghèo và tai nạn là điều nên làm nếu bạn có đủ khả năng chi trả. Tôi cho rằng bệnh hiểm nghèo sẽ được ưu tiên hơn vì chi phí điều trị sẽ cao hơn rất nhiều.

Kế hoạch nhập viện tốt là điều bắt buộc.

Mua kế hoạch che chắn tích hợp tốt nhất. Người đi xe là tùy chọn và nên có. Chúng tôi đã mua các tay đua cho những đứa trẻ của chúng tôi. Con trai lớn của tôi có đường thở nhạy cảm và mặc dù đã đi khám rất nhiều bác sĩ và bác sĩ nhi khoa, tình trạng của nó vẫn không cải thiện.

Theo lời giới thiệu, chúng tôi đã tìm gặp một bác sĩ nhi khoa ở Thomson Medical, người có thể điều trị cho anh ta.

Anh ấy đã phải nhập viện một vài lần vì bệnh viêm phế quản.

Thời gian lưu trú 5 ngày tại Thomson Medical có thể lên đến 15.000 đô la mỗi lần. May mắn thay, tất cả đều được bảo hiểm chi trả. Đúng vậy. Đừng lập kế hoạch nhập viện.

Tham gia lớp học sandwich có nghĩa là chúng ta cần chăm sóc cha mẹ khi họ bị ốm.

Rất ít người già ở thế hệ cha mẹ tôi hiểu rõ về bảo hiểm để đưa ra những lựa chọn sáng suốt.

Gánh nặng bây giờ đổ lên đầu chúng tôi.

Như người ta nói, Singapore là một nơi đắt đỏ KHÔNG PHẢI để chết.

Nỗi lo lớn nhất là chúng tôi phải trả những hóa đơn y tế cắt cổ cho cha mẹ mình. Tôi đã nói chuyện với nhiều bạn bè cùng trang lứa và đi đến kết luận rằng nhiều người trong chúng ta không quan tâm đầy đủ đến nhu cầu bảo hiểm của cha mẹ họ.

Nguyên tắc chung là, nếu bạn được kêu gọi đến nhận hóa đơn khi ai đó trong gia đình bị ốm, bạn phải đảm bảo bảo vệ rủi ro khi trả tiền cho họ.

Các bậc cha mẹ già không có khả năng cần bảo hiểm nhân thọ hoặc bảo hiểm có thời hạn bởi vì họ sẽ không có đủ vốn nhân lực để biện minh cho khoản thanh toán và phí bảo hiểm. Họ không còn hoạt động và dù sao thì bạn cũng không còn dựa vào họ để được hỗ trợ. Vì vậy, không có ích gì khi bạn phải trả phí bảo hiểm cao để trang trải cái chết khi về già. Đối với người khuyết tật, CareShield Life sẽ hỗ trợ một số tiền.

Tôi nghe có vẻ như một kỷ lục bị phá vỡ ở đây nhưng tôi không thể nhấn mạnh điều này đủ - kế hoạch nằm viện là chính sách quan trọng nhất mà bạn có thể mua cho cha mẹ của mình.

Nếu cha mẹ của bạn đã chọn gói lá chắn tích hợp, một phần phí bảo hiểm có thể được trả bằng tiền mặt.

Điều này là do, ở độ tuổi của họ, chi phí bảo vệ sẽ rất đáng kể.

Trên hết, bạn chỉ có thể sử dụng Medisave để trả $ 300-900 mỗi năm (tùy thuộc vào độ tuổi của bạn) cho phí bảo hiểm của gói khiên tích hợp. Nếu bạn không đủ khả năng chi trả thành phần tiền mặt, bạn có thể cần phải hạ cấp kế hoạch để giảm phí bảo hiểm trong số tiền khấu trừ được phép. Điều này có nghĩa là cha mẹ bạn chỉ có thể đến bệnh viện công và ở tại một khu bệnh viện nhất định.

Bạn có thể đưa ra đề cử để xác định người thụ hưởng của bạn trong các hợp đồng bảo hiểm của bạn. Bạn cũng có thể lập di chúc để chi trả cho những người thụ hưởng khoản thanh toán bảo hiểm của mình (miễn là không có đề cử nào trong hợp đồng).

Di chúc không thể quy định các khoản thanh toán CPF và bạn cần đưa ra các đề cử riêng biệt cho Ban CPF. Nếu không có di chúc, tài sản của bạn sẽ được xác định theo Đạo luật kế vị hoặc Luật thừa kế Hồi giáo.

Những chỉ dẫn về tiền khi chết không phải là điều duy nhất chúng ta cần quan tâm. Chúng ta đang sống lâu hơn và khả năng mắc các bệnh như sa sút trí tuệ có thể tấn công chúng ta. Nếu điều đó xảy ra, chúng ta cần chỉ định một người mà chúng ta có thể tin tưởng để quyết định việc sử dụng tiền của chúng ta. Bạn có thể làm như vậy thông qua 'Quyền hạn của Luật sư lâu dài' (LPA).

Bạn sẽ có rất nhiều người phụ thuộc với tư cách là Thế hệ Sandwich, vì vậy hãy sắp xếp những điều này càng sớm càng tốt.

Tôi rất vui vì tôi sống ở Singapore, nơi phần lớn tài sản dân cư của chúng tôi là nhà ở công cộng. Mặc dù giá cả đã tăng lên trong những năm qua nhưng chúng vẫn phù hợp túi tiền của hầu hết người dân Singapore.

Vâng, căn hộ BTO có thể là một sự chờ đợi đau đớn nhưng nếu bạn có thể trì hoãn sự hài lòng đó thì tại sao không? Nếu bạn cần một căn nhà cấp bách, có những căn hộ bán số dư để xem xét hoặc thậm chí bạn có thể nhận được một khoản phí bảo hiểm nhỏ cho một căn hộ bán lại.

Trái ngược với những gì hầu hết người Singapore tin tưởng, tôi không coi tài sản là cách duy nhất để giàu có. Tôi xem nhà của mình như một nơi trú ẩn, không phải là một khoản đầu tư. Tôi từng biết những người bạn đã bán căn nhà đầu tiên của họ để kiếm lời nhiều năm sau đó. Tuy nhiên, hầu hết trong số họ cuối cùng đã nâng cấp và mua một tài sản khác đắt tiền hơn, thu hồi tiền bán hàng ngay lập tức và nhận một khoản vay thậm chí còn lớn hơn với thời hạn sử dụng lâu hơn.

My view is that unless you own a second property and beyond, it is difficult for you to really make good money from properties (we would cover more about investments in the latter part of this guide.)

If you use your CPF to buy a house, you would also need to pay the accrued interest when you sell it. You would have earned the CPF interest should you not use it to pay for your house. Few property investors take this into consideration.

Sandwich Generation peeps, we should all assume that we are going to live until roughly 90-100 years old. This means we are going to spend more years in retirement than previous generations and we will need even more money to fund our golden years.

We have to take care of our own retirement years if we want to be the last Sandwich Generation.

Investing will be key to fund our retirement.

You can consider investment income and CPF in totality to provide the cash flow you need. But I would rather be more conservative and rely solely on my own investments. Whatever remains in the CPF then becomes a bonus.

This is somewhat unconventional because most people would think the opposite way – CPF is the baseline and personal investment returns are a bonus.

Do what works for you, just make sure you have a plan to fund your retirement.

The Government launched CPF Life (L ifelong I ncome F or The E lderly ) Scheme in view that our people are going to live longer than they used to. It is an annuity plan which guarantees a payout in retirement ages until death occurs.

I think this is a good solution for our society but I don’t think the payout is sufficient for myself. This is the reason why I want to take control of my retirement funding and not simply rely on the CPF.

You can augment CPF Life with private annuities which are offered by insurance companies. If you believe that you would live a long life as your parents and grandparents have proven so, annuities might be a good deal for you.

Some Singaporeans believe that topping up their CPF is a good way to earn the guaranteed interest on their money. They may even transfer their CPF OA monies to CPF SA for even higher interest.

To me, it isn’t worthwhile because of the restricted use of CPF monies. Cash has a lot more uses than CPF monies. Topping up means trading the freedom or optionality away.

For example, you cannot use CPF to buy medicine or pay for medical treatment or even hire a domestic helper to help with the aged. Trading away such freedom may be a high price to pay. You don’t want to be asset-rich (high CPF savings) but cash-poor.

We must understand that the purpose of allowing individuals to top up their CPF is to make sure they have enough money for retirement. It is not for people to earn extra interest on the cash they think they don’t need. Do not be penny-wise, pound foolish.

CPF top-up for parents is an exception. If you are planning to give them allowances when they stop working, you might as well use the money to do the top-ups to earn higher interest and get tax relief at the same time.

This is my favourite topic and it is the most difficult activity for most people. We all know that we should invest in order to grow our money. But investments are volatile in nature. Some years we lose money and some years we make money. This makes it very difficult for us to handle. We want to make money and enjoy the capital guarantee at the same time.

It sounds like buying bonds would solve this problem. But we cannot assume bonds are safe because they can default too. Moreover, bonds with better credit-ratings offer very low interests, a very slow way to grow your wealth. Hence you should get exposure to some stocks to boost your gains unless you are super risk-averse and you know you cannot take fluctuation or even accept years with negative returns.

The challenges we faced in investing can be traced back to our ancestry. Our brains are not originally designed to make us good investors. We are wired to find comfort in herds and to run away from danger. We know it isn’t a good idea to buy when the masses are buying (greed drives up prices) and sell when the masses are selling (fear drives down prices) but we cannot help it because of the software that has been programmed in us.

This problem doesn’t go away even if you delegate investing to a professional. Because you can still get greedy during good times and add more capital to your fund manager or advisor to manage, and get fearful during bad times by pulling out your funds.

If you decided to invest, be prepared to lose some money to learn about the markets. In doing so, you will also learn much about yourself. Every successful investor I have met has always learned by losing money first. Sometimes for many years.

On the other hand, I believe the Sandwich Generation cannot afford NOT to invest. We have to take care of many people and at the same time must have enough for retirement. We are left with no choice but to squeeze growth out of every dollar we have.

Currently, the picture doesn’t look very rosy.

Singaporeans are underinvested. Looking at the household balance sheet, Singaporeans have about half of their assets in properties and 20% in cash . Less than 5% is in stocks, bonds and funds.

We can definitely do more to make our money work harder.

I would like to document a few approaches to tackle investments.

Most Singaporeans would find investing a very hard subject and would profess that they do not have the necessary skills to make proper investment decisions. Hence they would delegate the task to financial advisors, bankers or even Robo-advisors.

There’s nothing wrong with that but do make sure you are getting your money’s worth if you are paying someone else to invest for you.

Similar to insurance products, you need to find professionals who are the real deal, who are able to deliver returns that are better than what you can get by buying a plain vanilla low-cost fund.

Financial advisors and bankers are likely to construct portfolios consisting of stocks and bonds unit trusts. They follow the Modern Portfolio Theory which posits that allocation to different asset classes (mainly stocks and bonds) would drive most of the returns. One should diversify widely in many stocks and bonds to reduce exposure to any particular stock or bond which may underperform.

Typically the industry has three types of portfolios for you. Stable portfolios are mainly in bonds so they don’t fluctuate that much. This will be highly recommended if you are deemed to be risk-averse.

The Balance portfolios are a good mix of stocks and bonds. You get more returns than the Stable portfolios, while at the same time experiencing higher volatility. In other words, when the market declines, you will also feel it more than the investors who have opted for the more stable option.

Lastly, the Growth portfolios are recommended to the aggressive investors who feel that they can take volatile investments. These portfolios are made up of a greater proportion of stocks.

A risk profiling exercise will determine the degree of your risk tolerance and then the relevant portfolio will be recommended to you.

Most of the time the advisors would use the company’s recommendations rather than customise the portfolios for you because the latter requires a lot more work and experience. It is ok as long as it can deliver performance.

Some advisors would offer to customise for you.

They would say that it is easier to pick funds than stocks. This is where I disagree because I think it is equally hard to make the right choice either way. While there are indeed more options in the universe of stocks, there are also tens of thousands of funds out there. Regardless of funds or stocks, the selection is not just a skill. There is also a big element of luck is involved because we do simply not know what will happen in the future.

From an investor standpoint, it is hard for you to tell luck from skill when evaluating an advisor or fund manager. Investing is far from easy.

There’s a new breed of digital advisors called Robo-advisors. You can easily set up an investment account by answering a few questions. They will size up your risk profile and investment objective and automatically recommend an investment portfolio for you. Most of them would still largely follow the Modern Portfolio Theory to build the portfolios. Some investors like them because they tend to charge lower fees. They also tend to be more fuss-free because everything can be done online. There are others who do not like Robo-advisors because they are pretty new and they lack a proven track record.

The bottom line is, you can consider delegating your investments if you don’t know how to do it, have no interest to learn, or no time to do it yourself. But you will have to pick the right people to do it because you don’t want to end up paying more fees and end up with subpar performance. Don’t ask for low fees, ask for advisors who are worth the fees.

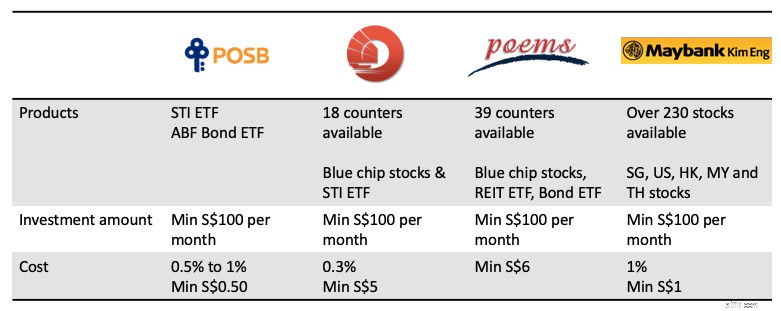

If you have decided to take things in your own hands, the simplest way to go about it is to invest using one of those regular investment plans whereby you can start off from as low as S$100 per month.

You will be able to buy familiar blue-chip stocks or Exchange Traded Funds (ETFs, as the name suggests, these are funds traded on the stock exchange such that you can buy and sell as if they are stocks). Below is a comparison table of the various companies offering such investment plans. It is good to check the costs and terms before investing as the details may change from time to time.

This is one of the lowest barriers to start investing. My wife doesn’t trust anyone to invest for her and she doesn’t have the knowledge to do it herself. So I encouraged my wife to start this program and she was able to set up an account via her banking app. It was fuss-free enough for her to cross the hurdle and make her first investment.

But don’t expect it to do instant magic for you. The investments will still go up and down and sometimes the returns may be disappointing even after a few years. As I said earlier, investing is hard and you are going to experience some real heartaches along the way.

Once your capital gets bigger, you should start to consider building your own portfolio so that you can manage your risks better. While the monthly investment plan is an easy way to start and to accumulate investment capital, you would end up with a haphazard portfolio that may not meet your risk profile.

Remember also that I mentioned that the financial advisors and Robo-advisors are using the modern portfolio theory to construct the portfolio for you?

You can actually build it yourself without much fuss as well.

There are many platforms that allow you to buy unit trusts directly. You can also use ETFs too. Costs have gone down over the years and information has become more abundant for you to learn how to DIY.

I have given numerous talks on this matter and this is a recent one at an SGX event.

These portfolios are called Lazy Portfolios. As the name suggests, you do not need to spend a lot of time on it. Just a day a year to do some buy and sell for your portfolio. There are many types of Lazy Portfolios for your reference.

Permanent Portfolio is one of the Lazy Portfolios with relatively low volatility. This would help ease investors who cannot withstand large swings in their portfolio value. It was championed by Harry Browne and first described in his book, Fail-Safe Investing. Craig Rowland wrote a more detailed account on how to set up a Permanent Portfolio and the thinking behind it. I wrote a book on how to implement a Singapore Permanent Portfolio.

Active investments would give you the most amount of headaches and heartaches. Many people have tried and most have given up. It takes a lot of love and commitment for active investing to make it work.

I am not sure if this is for you. Based on statistics, most people are better off investing passively. If you think you fall into the minority category, be sure to read on.

One of the first decisions you have to make is which asset class you want to excel in.

Is it going to be properties, stocks, bonds, forex, cryptocurrency or something else?

There are a million ways to make a million dollars. You just need to be an expert in one and not become a jack of all trades. I realised that many investors keep hopping from one asset to another instead of becoming very good in one.

You need to have deep expertise and be in the top 10% in order to beat the majority of the people.

I have never met anyone who became rich because he invested in a ton of things. Usually, they got rich because of one thing and subsequently they move on to other things to diversify. So pick one asset and stick to it until you become better than most people.

I am biased towards stocks when it comes to investing. I know that real estate investing has been very popular among Singaporeans. I know people who are successful in real estate investing but I am not going to cover it here because I’m not an expert in this area. You can check out Vina’s blog about property investment.

The second decision to make is the strategy or approach you are going to use. There are many approaches even for stock investing alone. Some people go long and some go short. Some use a top-down macro approach while others do bottom-up stock picking. Some do fundamental analysis and others practise technical analysis. Some prefer a more methodical quantitative approach while others are more qualitative in their analysis.

It is thus very common for beginners to feel overwhelmed by the number of approaches and to be confused about which strategy to use.

Worse, each advice tends to contradict the next. It is hard to tell who is speaking the truth. It is hard to tell who can be trusted.

At the end of the day, no one has a complete understanding and view of the markets. It is almost impossible.

As trader Van Tharp said, “we don’t trade the markets, we trade our beliefs of the markets”.

So investing is like a religion. Everyone has his own beliefs. Their beliefs often contradict others’ beliefs. There’s no end arguing about who is right or who is better. Practise some tolerance and do what you think is right for yourself. You invest your own money and you answer for it. You don’t need to care about how others invest their money.

When I embarked on my active investing journey, I tried almost everything there is out there. I did structured warrants, trend following on stocks using CFDs, fundamentals analysis stock picking, forex trading and selling naked options on futures. I read a lot of books and attended numerous seminars and courses. Results were a mixed bag. But I persevered until I finally saw results by applying a more methodical factor-based investing approach.

It is like a rite of passage. At the end of the journey, you will discover what suits you. Think of it like dating. Some investors meet the right partner from the start while others have to try a lot more and spend more time to get to the suitable approach. You may ask how do you know if a strategy suits you. I would say if you don’t know if it does, then you have not found the right strategy yet.

Personally I practise the principles of factor-based investing. I have detailed the approach here if you are keen to find out more.

This has always been a controversial issue.

Investment courses are always seen as get-rich-quick promises that cost a lot and are useless in the end.

I don’t blame people adopting such a perception because indeed there are a lot of audacious promises made by various trainers to entice people to sign up.

But we know investing is a journey and a very tough one. No one can predict or control the outcome of investing. It is too easy for the high expectation to be disappointed by reality.

Dr Wealth runs investment courses.

We want to paint the reality as closely as possible to set the right expectations. We always say that investing is a long term endeavour. It is not an overnight success avenue that would provide you with immediate F*** You Money for you to quit your job the next day.

Most people are not suited for active DIY investing.

I know of investors who became successful without attending any courses. It is natural for them to they think investment courses are a waste of money and time.

But we cannot assume that everyone is self-disciplined enough to wade through uncharted waters and to eventually come out ahead. I have paid for investment courses and I felt that my learning was accelerated and I could understand things better than I could on my own.

Secondly, I could also implement an investment strategy after the class and be confronted with some real-life training. It is after testing a few investment approaches that I could decide what suits me.

It is up to you whether you think a structured way of learning would be beneficial to you.

Some of you might be thinking of investing your CPF Ordinary Account money.

My rule is always to invest the spare cash first before touching the CPF. You must also be proficient enough to start investing your CPF monies. This is because cash has much lower opportunity cost than CPF OA funds. Deposit interest on cash is negligible but CPF OA is earning 2.5% at the time of writing.

This means that your investments have a higher hurdle rate to climb to make it worthwhile.

Those who have funds in SRS accounts should invest otherwise they will sit idle without any returns. A little-known issue is that you can end up paying more tax if you are a very good investor when you use your SRS account.

SRS can help you defer your tax to a later stage. This helps because when you withdraw money at a later age, you are at a lower tax bracket (hopefully) since you won’t be drawing a salary. But if your withdrawal amount is large due to the success of your investments, you might end up paying more taxes. Your capital and dividend gains which are not taxable when you use cash would become taxable at SRS withdrawals.

In general, I do not like to use SRS for the same reason with CPF top-ups – you would lose the freedom of money. Moreover, policies may change over time and there’s a possibility that the advantages may diminish.

There’s just so much noise in this Information Age. Basically the advent of online social media has resulted in fake news travelling faster and wider than ever in history.

It is often hard to tell the signal from the noise. For example, you can get very polarising and opposite advice about how you should manage your finances on social media. You have to think about how relevant it is for your context.

You cannot be gullible and believe everything you read or hear. You must be able to exercise critical thinking and decide what is suitable for you. Arming yourself against noise is a key skill to survive in today’s world.

Investment scams are indeed one of the most dangerous fake news ever. You’ve got scams in land banking, foreign properties, pre-IPO stocks, gold, agarwood, wine, bitcoin, etc.

There are moments in life where being the Ham in the Sandwich gets so tiresome and you feel like you could really do with some help to break out of the cycle. That is when quick get rich schemes so inviting. You are willing to take the chance because you have just put yourself into a trance. You bite it and eventually, it sets you back by $50,000.

This is not easy but you have to constantly protect yourself (and your family and friends) from such scams. Having a sceptical mind as a default would help greatly.

You can take this interesting Calling Bullshit Course to hone your critical thinking skills. It’s free and awesome.

To be the last Sandwich Generation, you have to start taking on more responsibility. You have to believe that you have some degree of control to influence future outcomes.

Money is a core resource in a capitalistic society and you must be able to master your personal finance. You can have some control of your life as long as you can control money. The lack of it will ruin your life in almost every area. So take responsibility from today onwards.

But don’t be too competitive about money. Don’t try to keep up with the Jones’. Run your own race.

You don’t need to be richer than your childhood friend or your arch-enemy. Warren Buffett has always advocated having an inner scorecard instead of an external one.

Do you really want something?

Or is it just an act to garner validation from others around you?

As much as we want to control our outcomes in life, we are still subjected to the luck factor. Things happen and often outside of our plans. We can get lucky. We might meet misfortunes. Know what you can control and what you cannot.

For those who tend to live a more carefree life, you need to put in more control in your life.

For those who are OCDs, you need to acknowledge that life doesn’t always unfold as you plan. Stop fretting about things outside of your control.

Life will throw you a curveball once in a while. How you respond matters.

Self- help gurus have a useful equation:Event + Response =Outcome

You cannot control a bad event from happening but your response can change the outcome.

Whatever you do, don’t practise self-pity and sit there and complain about why the world is unfair to you.

Do something about it.

Every generation has its unique challenges.

My grandparents had to live through wars and worry about survival, putting food on the table on a day-to-day basis. My parents had to go through a rapid transformation of Singapore. There were no playbooks or SOPs and my grandparents weren’t able to give good advice in this new world. My parents had to figure out how to make the best out of their new environment.

Now that we have landed ourselves in the Sandwich Generation, our challenge is in having enough money to support our parents, children, as well as taking care of our own retirement. We need to start taking charge of our finances. Money becomes an ever more important subject and we need to figure it out as early as possible.

I went through many aspects of personal finance in this guide and hopefully, you would have picked up something useful.

Your career is still what you will make most of your money from. Human capital is your most valuable asset and the market will pay you for it. Your earlier years will always be about converting your life to money.

Spending as much as you earn isn’t a good idea. You need to save money. You need to start accumulating financial capital because your human capital will decline overtime.

You want to buy insurance against whatever is possible to derail you financially, within your affordability.

Don’t just save. You must invest your money. There are several ways to do it. Some higher risks, some higher effort. Pick what suits you best.

Think critically and don’t fall for bullshit. Control what you can control and don’t fret about things outside your control. Just make sure you respond as wisely as possible when events happened.

I wish us all the best in our endeavour to become the last Sandwich Generation.

If you have enjoyed this, feel free to join our Ask Dr Wealth Facebook Group. If you want to receive up to date articles daily, you can also join our telegram group chat.

For those of you who are uncertain of how to get started, or how to generate clear buy/sell prices for stocks, you can register for a seat here. Free of charge.