* bài viết này được viết trước khi WeWorks rút khỏi IPO. Adam Neumann, cựu giám đốc điều hành của WeWork đã bị cách chức và tước quyền biểu quyết.

Công ty Chúng tôi đã nộp thủ tục giấy tờ S-1 vào ngày 14 Tháng 8 trong kế hoạch ra mắt công chúng vào khoảng giữa tháng 9 năm 2019. Nó được thành lập với tư cách là công ty mẹ đứng sau “WeWork” - công ty khởi nghiệp nổi tiếng với việc thiết kế và xây dựng không gian làm việc chung cho các doanh nhân và công ty.

Được hỗ trợ bởi SoftBank, công ty văn phòng được quản lý là ban đầu trị giá 47 tỷ đô la Mỹ (chúng ta sẽ thảo luận thêm về nó sau). Cùng với đó, IPO của WeWork được đặt mục tiêu trở thành đợt chào bán lớn thứ hai trong năm chỉ sau Uber, được định giá 82,4 tỷ USD sau đợt IPO vào tháng 5 năm 2019.

“Định giá cao ngất trời ra đời như thế nào?”

Theo Commercial Observer, định giá của WeWork đã tăng lên theo từng vòng tài trợ như sau:

Nó bắt đầu ở mức 97 triệu đô la với Series A vào năm 2009 và đến Series C vào năm 2011, các nhà đầu tư đã định giá khối tài sản kếch xù là 4,8 tỷ đô la, theo Craft, một trang web theo dõi dữ liệu tài chính doanh nghiệp.

Đến năm 2015, định giá của WeWork đã đạt 16 tỷ đô la. Bốn tỷ đô la từ Softbank vào năm ngoái đã thúc đẩy WeWork phát triển thành lãnh thổ 40 tỷ đô la và vòng gọi vốn vào tháng 1 (2019) đã đưa nó lên 47 tỷ đô la.

Tốc độ đáng kinh ngạc về cách định giá của WeWork đã tăng vọt đã thu hút nhiều phản ứng dữ dội từ cộng đồng nhà đầu tư.

Nó cũng giúp chúng tôi tìm hiểu sâu hơn về các dấu hiệu đỏ cho IPO của WeWork. Trước tiên, chúng tôi sẽ đề cập đến những gì họ đã sửa đổi trong hồ sơ sửa đổi và sau đó trình bày về các điểm quan trọng khác bạn nên biết.

Thay đổi đối với hồ sơ IPO của WeWork

Thành thật mà nói, điều này đến khá bất ngờ. WeWork được cho là sẽ cân nhắc: giảm mức định giá mà công ty sẽ tìm kiếm trong đợt phát hành cổ phiếu lần đầu ra công chúng (IPO) xuống còn hơn 20 tỷ đô la Mỹ (27,7 tỷ đô la Singapore), chưa bằng một nửa mức định giá 47 tỷ đô la Mỹ mà nó đạt được trong một cuộc gọi vốn tư nhân vòng vào tháng 1.

Hơn nữa, công ty đã bổ sung một phụ nữ, Frances Frei - trước đây là Phó Chủ tịch cấp cao về lãnh đạo và chiến lược của Uber - vào hội đồng quản trị toàn nam giới của mình. Họ cũng thông báo rằng Giám đốc điều hành của họ sẽ trả lại khoản thanh toán 5,9 triệu đô la Mỹ cho việc sử dụng từ đã đăng ký nhãn hiệu “Chúng tôi”.

Những thay đổi xảy ra khi WeWork bị bắt vì mối quan hệ bất thường và sâu rộng giữa công ty khởi nghiệp không gian làm việc chung và cổ đông kiểm soát của nó, Giám đốc điều hành Adam Neumann. Một trong số họ bao gồm việc anh ta là chủ nhà cho công ty trên một số tài sản.

Mặc dù các sửa đổi có thể được coi là một dấu hiệu tích cực cho thấy những người đồng cấp hàng đầu sẵn sàng chấp nhận những lời chỉ trích, chúng tôi vẫn nghĩ rằng có rất nhiều điều phải lo lắng.

Dưới đây là 3 điều chính mà chúng tôi nghĩ bạn nên chú ý.

Sự thật mà nói, các công ty do người sáng lập lãnh đạo thường được coi là công ty tốt vì người sáng lập có cổ phần lớn và do đó, sẽ có cùng mối quan tâm về lợi ích với các cổ đông. Mark Zuckerberg là một nhà lãnh đạo có tầm nhìn tốt, người đã phát triển Facebook nhảy vọt ngay từ những ngày đầu thành lập công ty.

Tuy nhiên, mặt khác, một người đàn ông đó cũng có thể làm sụp đổ cả một công ty.

Trong trường hợp của WeWork, bản cáo bạch dường như tập trung rất nhiều vào người đồng sáng lập WeWork, Adam Neumann như một gương mặt thu hút của công ty. Anh ấy đã được đề cập gần 170 lần trong bản cáo bạch, so với 20 hoặc 30 lần thông thường trong các bản cáo bạch kỳ lân khác. Ví dụ, Giám đốc điều hành của Uber, Dara Khosrowshahi, chỉ được nhắc đến 29 lần trong bản cáo bạch của họ.

Hơn nữa, Adam Neumann đã kiếm được hơn 700 triệu đô la Mỹ bằng cổ phiếu trước khi niêm yết IPO. Mặc dù việc bán một số cổ phiếu để đa dạng hóa lượng nắm giữ của bạn và kiếm một số thanh khoản là hợp lý, nhưng theo chúng tôi 700 triệu đô la Mỹ là quá nhiều.

Đó không phải là tất cả.

Theo Wall Street Journal, Neumann đã làm việc với JPMorgan Chase để vay ngược lại cổ phiếu của mình để mua bất động sản văn phòng ở New York và San Jose - trong đó anh ta cho WeWork thuê lại 4 trong số đó để đổi lấy hàng triệu USD tiền thuê.

Nó trở nên tồi tệ hơn.

Adam sở hữu quyền đối với nhãn hiệu “Chúng tôi”, công ty phải trả cho người sáng lập / Giám đốc điều hành 5,9 triệu đô la Mỹ để sử dụng nhãn hiệu này. (Cập nhật:Adam sẽ trả lại 5,9 triệu đô la Mỹ cho WeWork sau khi nhận được phản ứng dữ dội).

Cùng với việc sở hữu số cổ phiếu có quyền biểu quyết siêu cao với mỗi cổ phiếu 20 phiếu bầu, Giám đốc điều hành Adam Neumann sẽ kiểm soát ít nhất 50% quyền biểu quyết sau đợt chào bán.

Nhìn chung, tôi cảm thấy rằng cá nhân Adam đang cố gắng khai thác công ty vì lợi ích của riêng anh ấy.

WeWork là đợt IPO gây tranh cãi nhất trong một thời gian dài. Trong vòng gọi vốn tư nhân gần đây nhất, họ đã được định giá 47 tỷ đô la (sẽ trở thành đợt IPO lớn thứ hai, nếu họ đi theo mức định giá này).

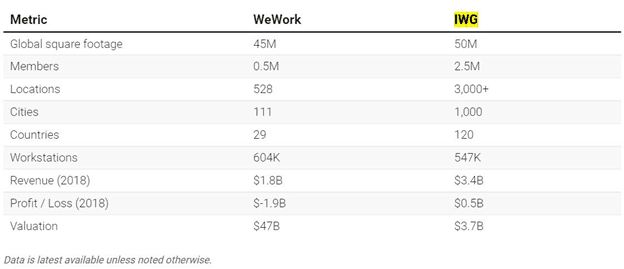

Mặc dù họ đang tìm cách cắt giảm định giá tại thời điểm viết bài, chúng ta hãy xem xét sâu hơn về lợi nhuận của họ và so sánh ngang hàng với IWG.

Được niêm yết tại London, IWG plc (trước đây là Regus) là một tập đoàn đa quốc gia cung cấp các văn phòng dịch vụ, văn phòng ảo, phòng họp và hội nghị truyền hình cho khách hàng trên cơ sở hợp đồng. Nó sẽ được coi là một so sánh ngang hàng tốt với các mô hình kinh doanh tương tự của họ.

Có một sự so sánh rõ ràng khi bạn nhìn vào bảng trên.

IWG sở hữu nhiều diện tích, thành viên và địa điểm hơn + doanh thu cao hơn ở mức 3,4 tỷ đô la Singapore tính đến năm 2018 nhưng giao dịch ở mức định giá thấp hơn 10 lần so với WeWork (3,7 tỷ đô la Mỹ so với 47 tỷ đô la Mỹ như được thấy ở hàng cuối cùng của bảng).

Điều quan trọng nhất là IWG có lãi với 0,5 tỷ USD lợi nhuận trong năm 2018 trong khi WeWork lỗ hơn 1,9 tỷ USD.

Cuối cùng, chúng ta thấy rằng WeWork đang định giá công ty của họ ở mức doanh thu 26,1 lần (47 tỷ đô la / 1,8 tỷ đô la) khi ngay cả gã khổng lồ công nghệ Amazon hoặc đối thủ cạnh tranh IWG của nó cũng chỉ giao dịch với doanh thu lần lượt là 4 lần và 1 lần.

Điểm cuối cùng ở đây liên quan đến mô hình kinh doanh đáng ngờ của WeWork. Các chuyên gia đã nhận xét rằng WeWork chịu nhiều rủi ro trong khủng hoảng kinh tế và đây là lý do tại sao…

Lấy đối thủ cạnh tranh IWG làm ví dụ một lần nữa:IWG hoạt động tại hơn 1.000 thành phố trong khi WeWork chỉ hoạt động ở một số thành phố có giá cao, chẳng hạn như San Francisco, LA, NYC và London .

Điều này dẫn đến sự thiếu đa dạng hóa và giảm thiểu rủi ro nghiêm trọng - trong khi phải trả nhiều hơn cho mỗi foot vuông. Nó gây ra rắc rối nghiêm trọng khi suy thoái kinh tế, khi các công ty thắt chặt và giảm không gian văn phòng cũng như lực lượng lao động của họ.

Vấn đề lớn nhất ở đây là khi doanh thu của họ có thể bị ảnh hưởng, chi phí của họ không giảm theo tỷ lệ tương ứng. Điều này là do các hợp đồng thuê của họ dài 15 năm - tương đương với 47 tỷ đô la nghĩa vụ (à, con số 47 tỷ đô la đáng nguyền rủa đó một lần nữa).

Việc bị mắc kẹt với giá bất động sản cao cùng với sự sụt giảm nhanh chóng của doanh thu sẽ là lực cản lớn đối với dòng tiền của nó. Với dòng tiền từ hoạt động kinh doanh âm và chi phí đầu tư lớn dẫn đến dòng tiền tự do âm-US $ 2,2 tỷ, chúng tôi thấy cơ hội rất nhỏ về cách WeWork có thể tự thoát khỏi mớ hỗn độn nếu một cuộc suy thoái tài chính thực sự xảy ra.

Nói tóm lại, chúng tôi nghĩ WeWork là một sai lầm lớn. Và có vẻ như chúng tôi đang đi đúng hướng, đặc biệt là khi SoftBank (người ủng hộ lớn nhất của họ) đang thúc giục WeWork gác lại đợt IPO của mình.

Tóm lại, công ty không có nền tảng về công nghệ như những gì họ tuyên bố trong bản cáo bạch. Tên của người sáng lập Adam Neumann xuất hiện trên khắp bản cáo bạch theo nghĩa buộc phải tự hiện thực hóa; và thậm chí đã kiếm được 700 triệu đô la Mỹ trước khi IPO.

Cuối cùng, công ty chưa bao giờ kiếm được một xu lợi nhuận nào trước đây và có thể sẽ không bao giờ làm như vậy. Thêm sự khác biệt lớn về ban đầu của WeWork Định giá 47 tỷ đô la và vốn hóa thị trường 3,7 tỷ đô la của IWG, tôi nghĩ đợt IPO này giống như một quả bom tích tắc chờ phát nổ khi niêm yết. Các nhà đầu tư hãy cẩn thận.

Chúng tôi luôn nhấn mạnh rằng ban lãnh đạo cần phải gắn lợi ích với các cổ đông. Trên thực tế, đây là một trong những tiêu chí quan trọng đối với chúng tôi khi quyết định mua cổ phiếu hay chuyển nhượng cổ phiếu. Đối với bất kỳ ai quan tâm đến sự ô nhục của công ty, việc Adam Neumann bán thương hiệu We cho công ty với giá hàng triệu USD, doanh số bán cổ phiếu trị giá 700 triệu đô la và việc anh ta vay nợ để chống lại chính công ty của mình, đều là những dấu hiệu khổng lồ.

Điều đó thậm chí còn không tính đến thực tế là chúng đã được định giá quá cao, quá mức và thu nhập thấp.

Các nhà đầu tư nên luôn cảnh giác với những công ty như vậy và cẩn thận mua vào những thứ quảng cáo thổi phồng.

Như Buffett đã nói. “ Nếu bạn không sẵn sàng sở hữu một cổ phiếu trong mười năm, thậm chí đừng nghĩ đến việc sở hữu nó trong mười phút” .

Giống như những gì chúng tôi làm? Tiếp tục được cập nhật.

Bạn muốn tìm hiểu thêm? Bạn có thể đăng ký một buổi trực tiếp tại đây để đặt ra những câu hỏi bức xúc của mình.