Thebearprowl là một trang phục kinh doanh và nghiên cứu tập trung vào Cổ phiếu toàn cầu, Ngoại hối, Thu nhập Cố định và Hàng hóa. Chúng tôi xem xét các ý tưởng được tạo ra từ phân tích kinh tế vĩ mô và cơ bản bằng cách sử dụng một loạt các sản phẩm và giải pháp toàn diện trên nhiều loại tài sản. Chúng tôi cũng cung cấp các báo cáo nghiên cứu và thực hiện các khóa học dựa trên các chiến lược giao dịch mà chúng tôi đã phát triển.

Thông tin xác thực

⦁ # 1 Người chiến thắng SGX / Ghi chú đầu tư Thử thách giao dịch chứng khoán 2018

⦁ # 3 UOB-SOCGEN-SGX DLC Competition 2018

⦁ InvestmentNote - Câu lạc bộ các nhà giao dịch năng động (1 trong 5 cựu chiến binh giao dịch đã được xác minh)

⦁ Được The Business Times trích dẫn vào ngày 9 tháng 8 năm 2019 do cuộc gọi ngắn YZJ thành công được phát hành từ tháng 3 năm 19

Liên hệ

Thebearprowl

Thebearprowl@gmail.com

https://thebearprowl.wixsite.com/website

Không nên dựa vào bất kỳ nội dung nào làm lời khuyên hoặc được hiểu là cung cấp các đề xuất dưới bất kỳ hình thức nào.

Thebearprowl trình bày Dự án 2025, một loạt các khoản đầu tư cho dài hạn. Thuật ngữ “Dự án 2025” không ngụ ý rằng đây là mục tiêu cho năm 2025. Thuật ngữ này chỉ nhằm truyền đạt tầm nhìn dài hạn của khoản đầu tư.

Sự thành công của mọi khoản đầu tư dài hạn phụ thuộc vào sự tồn tại của cả nền kinh tế vĩ mô và các nguyên tắc cơ bản tập trung vào công ty. Thành công như vậy thường được củng cố bởi các sáng kiến nhất định do công ty đưa ra phù hợp với tầm nhìn của mình.

Đây là lần thứ sáu trong chuỗi cuộc săn lùng những người bán bánh mì nhiều túi của chúng tôi. Đối với những người khác trong loạt bài của chúng tôi, vui lòng tham khảo các liên kết sau:

1) https://drwealth.com/genting-is-undervalued-short-term-pain-long-term-gain/

2) https://drwealth.com/thebearprowl-why-we-think-temaseks-7-35-offer-for-keppel-is-a-poor-price/

3) https://drwealth.com/thebearprowl-perennial-real-estate-holdings-limited-is-undervalued-with-400-upside/

4) https://drwealth.com/thai-beverage-public-company-limited-dominant-regional-fb-conglomerate-poised-to-benefit-from-asean-growth/

5) Dairy Farm International Holdings Limited (DFI SP) (SGX:D01) - Phát triển trong tương lai

Dairy Farm International Holdings Limited (DFI SP) (SGX:D01) - Phát triển trong tương lai

DFI và các cộng sự và công ty liên doanh đã vận hành hơn 10.000 cửa hàng và sử dụng hơn 230.000 người. Nó có tổng doanh thu hàng năm trong năm 2018 vượt quá 21 tỷ đô la Mỹ (con số này chiếm 100% cổ phần của các công ty liên kết). Nó cũng có mặt tại 12 quốc gia và vùng lãnh thổ ở Châu Á. Trung Quốc, Hồng Kông, Singapore, Malaysia, Indonesia chiếm phần lớn sự hiện diện của nó. Tập đoàn vận hành các siêu thị, đại siêu thị, cửa hàng tiện lợi, cửa hàng chăm sóc sức khỏe và sắc đẹp, cửa hàng nội thất gia đình và nhà hàng với các thương hiệu nổi tiếng (tham khảo ảnh chụp nhanh ở trên). DFI có 50% cổ phần trong Maxim’s, chuỗi nhà hàng hàng đầu của Hồng Kông và 20% cổ phần trong Yonghui (601933:CH), một nhà điều hành chuỗi siêu thị có trụ sở tại Trung Quốc.

DFI được thành lập tại Bermuda và có danh sách tiêu chuẩn trên Sở giao dịch chứng khoán London, với danh sách thứ cấp ở Bermuda và Singapore.

Dairy Farm hoạt động trong các mảng sau:Thực phẩm, Sức khỏe và Sắc đẹp, Nội thất gia đình và Nhà hàng. Thực phẩm bao gồm các cơ sở kinh doanh siêu thị, đại siêu thị và cửa hàng tiện lợi. Sức khỏe và Sắc đẹp bao gồm các ngành kinh doanh về sức khỏe và sắc đẹp. Nội thất gia đình là các doanh nghiệp IKEA của Tập đoàn. Nhà hàng là công ty liên kết phục vụ ăn uống của Tập đoàn, Maxim’s, một chuỗi nhà hàng hàng đầu của Hồng Kông.

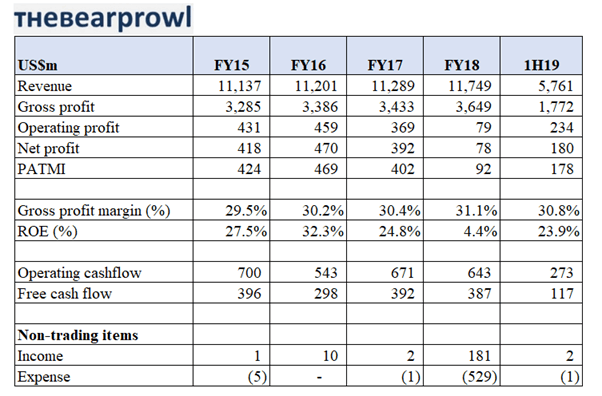

DFI đã hoạt động ổn định ở mức Doanh thu và Lợi nhuận gộp trong những năm qua, với mức tăng trưởng theo năm từ năm tài chính 15 đến năm tài chính 18.

Tuy nhiên, trong năm tài chính 18, điểm mấu chốt đã bị ảnh hưởng bởi khoản phí phi giao dịch ròng một lần trong năm với tổng trị giá 348 triệu đô la Mỹ. Khoản tiền này bao gồm khoản phí tái cơ cấu 453 triệu USD cho mảng kinh doanh thực phẩm Giant Hypermart ở Đông Nam Á được bù đắp một phần bằng khoản lãi ròng 121 triệu USD chủ yếu phát sinh từ việc tổ chức lại các lợi ích của Dairy Farm ở Philippines và Việt Nam và bán các tài sản không phải ngành cốt lõi. Đáng chú ý là ở Philippines, một khoản lãi đã được ghi nhận khi bán công ty Rustan Supercenters, Inc. để đổi lấy khoản đầu tư vào tập đoàn Bán lẻ Robinsons.

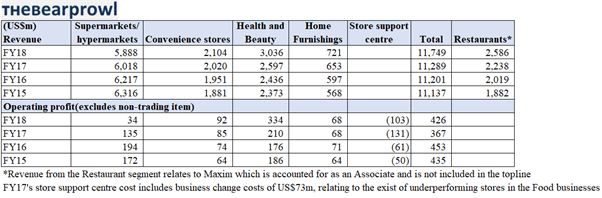

Khi chúng tôi cộng lại những lần bù đắp này trong năm tài chính 18, chúng tôi lưu ý rằng DFI đã thực sự hoạt động tốt hơn năm tài chính 17. Điều này được thúc đẩy bởi lợi nhuận cao hơn từ các cửa hàng tiện lợi và phân khúc Sức khỏe và Sắc đẹp. DFI thậm chí còn thành công trong việc hạ thấp đáng kể chi phí của doanh nghiệp. Đây là lợi ích của tập đoàn khi nhiều hơn một phân khúc hoạt động tốt hơn để bù đắp cho hoạt động kém hiệu quả của một phân khúc khác.

DFI cũng đã hoạt động ổn định ở mức lợi nhuận hoạt động. ROE giao dịch cũng liên tục vượt quá 20%, được kích hoạt bởi tỷ lệ D / E là 0,7.

Trên cơ sở phân khúc, tất cả các phân khúc ngoại trừ phân khúc Siêu thị / đại siêu thị đều có thể tăng trưởng doanh thu cao nhất so với cùng kỳ năm trước và cũng mang lại lợi nhuận hoạt động cao hơn. Phân khúc siêu thị / đại siêu thị đã phải đối mặt với doanh thu trên mỗi cửa hàng thấp hơn và dẫn đến việc đóng cửa và mở cửa nhiều cửa hàng ở các địa điểm mới trong những năm qua nhằm cố gắng giành thị phần. Tỷ suất lợi nhuận cũng bị ảnh hưởng do cạnh tranh và cải thiện không đầy đủ. Do đó, DFI quyết định tái cấu trúc phân khúc này trong năm tài chính 18 như một phần của chiến lược chuyển đổi rộng hơn.

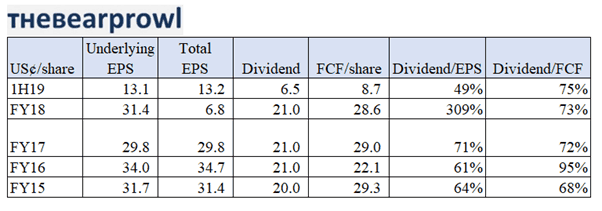

DFI đã duy trì mức chi trả cổ tức nhất quán trong vài năm qua, trả ~ 70% FCF. Chúng tôi kỳ vọng cổ tức sẽ được duy trì. FCF cũng tương đối ổn định. Chúng tôi lưu ý rằng FCF đã chiếm khoảng 55-60% dòng tiền hoạt động trong những năm qua do DFI tập trung vào tăng trưởng. Chúng tôi dự kiến các khoản đầu tư vốn bổ sung sẽ được phát sinh trong 2 năm tới như một phần trong chiến lược chuyển đổi của DFI và dự kiến FCF / cổ phiếu sẽ thấp hơn một chút. Theo đó, chúng tôi kỳ vọng dòng tiền từ hoạt động kinh doanh sẽ cải thiện từ chi tiêu vốn.

Năm 2018, châu Á là khu vực kinh tế phát triển nhanh nhất với nền kinh tế Đông Nam Á tăng trưởng trung bình 5,1% trong khi nền kinh tế Trung Quốc tăng 6,6%. Tốc độ tăng trưởng này dự kiến sẽ tiếp tục, được củng cố bởi nhân khẩu học thuận lợi và các khoản đầu tư vốn quy mô lớn. Đầu tư trực tiếp nước ngoài vào châu Á từ phần còn lại của thế giới và tốc độ tăng trưởng năng suất nhanh chóng cũng được kỳ vọng sẽ tạo ra đà tăng hơn nữa. Hệ quả của Sáng kiến Vành đai và Con đường của Trung Quốc là thương mại và đầu tư đáng kể cũng diễn ra giữa các đối tác thương mại khác nhau ở châu Á.

Dân số thuộc tầng lớp trung lưu ở châu Á hiện nay vào khoảng 1,5 tỷ người, đòi hỏi mức sống cao hơn về mọi mặt của cuộc sống, bao gồm cả những nhu cầu thiết yếu như Thực phẩm và các nhu cầu thiết yếu hàng ngày khác. Trong khi đó, 10 năm trước, chỉ có 0,5 tỷ người thuộc tầng lớp trung lưu ở châu Á. Dân số trung lưu trên dự kiến cũng sẽ tăng gấp đôi trong vài năm tới từ mức 150 triệu hiện tại. Kỳ vọng về sự tăng trưởng này là do người tiêu dùng tăng chi tiêu cho những thứ thiết yếu và cả một số chi tiêu không tùy nghi.

Trong khi triển vọng kinh tế hiện tại dễ bị ảnh hưởng bởi áp lực vĩ mô liên quan đến căng thẳng thương mại gia tăng giữa Mỹ và Trung Quốc. Chúng tôi cho rằng tác động lớn hơn sẽ là chi tiêu vốn và đầu tư, đồng thời kỳ vọng chi tiêu tiêu dùng thiết yếu sẽ ổn định hoặc thậm chí tăng trưởng.

DFI có thành tích trong việc thực hiện các thương vụ mua lại và tăng trưởng hữu cơ bằng cách mở các cửa hàng mới. DFI đã đề ra các kế hoạch và mục tiêu cụ thể liên quan đến các cửa hàng mới trên tất cả các phân khúc. Vì các khoản vay của DFI không quá khó sử dụng, nên Chúng tôi cũng kỳ vọng các vụ mua lại bổ sung ở các quốc gia có tốc độ tăng trưởng GDP cao và dân số thu nhập trung bình đang gia tăng.

Các thương vụ mua lại trước đây bao gồm Yonghui Superstores (Trung Quốc), Giant Siêu thị (Singapore &Malaysia), Siêu thị San Miu (Ma Cao), PT Hero Siêu thị (Indonesia) Tập đoàn bán lẻ Robinson và Rose Pharmacy (cả hai đều ở Philippines). Bản thân Maxim’s đã nhận một số nhượng quyền trong khu vực, bao gồm Starbucks, Shake Shack và Genki Sushi.

Các thương vụ mua lại này thường được tài trợ bởi nợ có xu hướng tích lũy EPS và cũng cho phép DFI xây dựng quy mô kinh tế ở những địa điểm này.

Sau khi hoàn thành đánh giá chiến lược chi tiết vào năm 2018, người ta kết luận rằng Thực phẩm Đông Nam Á không còn tồn tại ở trạng thái hiện tại, các khoản lỗ đã được thực hiện so với lợi thế thương mại và tài sản liên quan đến doanh nghiệp Giant và tiền thuê các cửa hàng hoạt động kém hiệu quả đã được cung cấp cho như một phần của phí tái cấu trúc doanh nghiệp. Chi phí tiền mặt ròng liên quan đến chi phí tái cấu trúc dự kiến dưới 50 triệu đô la Mỹ.

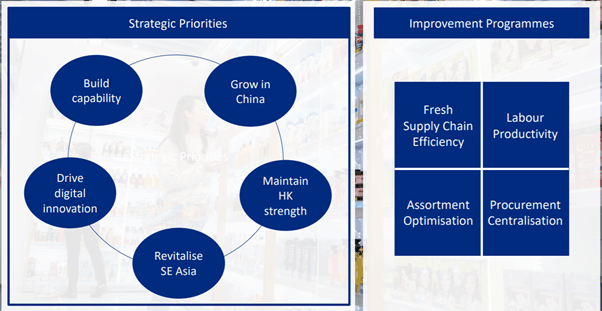

Ngoài ra, DFI đã đưa ra một số ưu tiên chiến lược và các chương trình cải tiến dự kiến sẽ mang lại lợi ích tức thì cho lợi nhuận cuối cùng. Các ưu tiên và chương trình cải tiến sẽ thúc đẩy tăng trưởng doanh thu và cũng như hiệu quả về chi phí. Các ưu tiên chiến lược tập trung vào việc phát triển doanh nghiệp hàng đầu trong khi chương trình cải tiến nhằm mục đích thúc đẩy doanh thu cao hơn tại cùng một cửa hàng và cũng giảm chi phí hoạt động thông qua hiệu quả hậu cần và năng suất lao động.

Rủi ro suy thoái, lạm phát chi phí, biến động tiền tệ, tăng chi phí tài chính, giá dầu, chi phí nguyên vật liệu hoặc thành phẩm có thể dẫn đến tăng chi phí hoạt động, giảm doanh thu hoặc dẫn đến một số doanh nghiệp của DFI không thể đạt được các mục tiêu chiến lược của họ . DFI có các doanh nghiệp được coi là chi tiêu của người tiêu dùng tùy ý. Ngoài ra, người tiêu dùng cũng có thể chuyển sang hàng hóa có tỷ suất lợi nhuận thấp hơn.

Tình trạng bất ổn xã hội đang diễn ra ở Hồng Kông đã tác động và sẽ tiếp tục tác động đến DFI. Người ta lưu ý rằng tại Guardian Hong Kong, trong khi chi tiêu cho một số 'vật dụng cần thiết để phản đối' như khẩu trang và ô dù tăng lên, thì chi tiêu cho các mặt hàng có lợi nhuận cao hơn như sản phẩm làm đẹp lại giảm đáng kể. Như vậy, chúng ta đã thấy rằng trong khi doanh số bán hàng Sức khỏe và Sắc đẹp ở Đông Nam Á được cải thiện, thì doanh thu Y tế và Sắc đẹp nói chung lại suy yếu do hiệu quả hoạt động bị ảnh hưởng bởi điều kiện thị trường khó khăn ở Hồng Kông. Hoạt động của Maxim cũng bị ảnh hưởng bởi tình trạng bất ổn xã hội đang diễn ra.

Trong khi trọng tâm chính của căng thẳng thương mại là giữa Trung Quốc và Hoa Kỳ, thì cũng có những căng thẳng thương mại giữa các nước và khối kinh tế khác. Thuế quan đã khiến nhiều công ty phải chịu chi phí trong việc cải tiến tuyến đường cung ứng và hậu cần của họ và đây cũng là rủi ro cho DFI.

Các chính sách của chính phủ về vốn con người và quy hoạch cơ sở hạ tầng có tầm quan trọng đáng kể đối với DFI. Chi phí nhân công chiếm hơn 10% doanh thu và 35% chi phí hoạt động. Tương tự, chi phí thuê mặt bằng chiếm khoảng 8% doanh thu và 30% chi phí hoạt động. Đặc biệt là ở Singapore và Hồng Kông, chi phí lao động và thuê đã gây áp lực lên lợi nhuận của DFI trong những năm gần đây và có khả năng sẽ tiếp tục như vậy.

Sau khi hoàn thành đánh giá chiến lược chi tiết vào năm 2018, người ta kết luận rằng Thực phẩm Đông Nam Á không còn tồn tại ở trạng thái hiện tại, các khoản lỗ đã được thực hiện so với lợi thế thương mại và tài sản liên quan đến doanh nghiệp Giant và tiền thuê các cửa hàng hoạt động kém hiệu quả đã được cung cấp cho như một phần của phí tái cấu trúc doanh nghiệp. Chi phí tiền mặt ròng liên quan đến chi phí tái cấu trúc dự kiến dưới 50 triệu đô la Mỹ. DFI hiện đang trong giai đoạn đầu của quá trình chuyển đổi và cũng đang tiếp tục chiến lược tăng trưởng và mở rộng của mình, sự chậm trễ và không có khả năng mang lại lợi nhuận như mong đợi có thể phát sinh do các yếu tố rủi ro khác được đề cập trong bài viết này.

DFI hoạt động trong các lĩnh vực có tính cạnh tranh cao và không cạnh tranh hiệu quả, cho dù về giá cả, đặc điểm sản phẩm, công nghệ, địa điểm bất động sản hoặc mức độ dịch vụ hoặc để thích ứng với hành vi thay đổi của người tiêu dùng, bao gồm các kênh và hình thức mua sắm mới, có thể ảnh hưởng xấu đến thu nhập. Áp lực đáng kể từ sự cạnh tranh như vậy cũng có thể dẫn đến tỷ suất lợi nhuận giảm.

Trước khi Internet ra đời, DFI hoạt động khá độc quyền, tuy nhiên, hiện nay nó đã thay đổi với nhiều trang web mua sắm trực tuyến khác nhau mang đến sự tiện lợi, có thể với giá rẻ hơn. Ngoài ra, như một số nghiên cứu đã chỉ ra rằng khách hàng thích mua sắm trong một không gian thực, một số trang web mua sắm trực tuyến hiện thậm chí còn có sự hiện diện thực tế, điều này làm tăng khả năng cạnh tranh của ngành.

DFI được yêu cầu phải liên tục phát triển chỉ để theo kịp và đối với tín dụng của họ, họ đã không ngừng hướng tới tương lai, bằng cách xây dựng năng lực và đổi mới, cả kỹ thuật số và ngoại tuyến. DFI cũng đang triển khai

Đây là điểm tóm tắt kéo theo các yếu tố rủi ro được đề cập ở trên, với nhiều phân khúc và sản phẩm như vậy, có nguy cơ DFI không thể mang lại hiệu quả hoạt động tốt trên tất cả các phân khúc của mình. DFI trung bình tỷ suất lợi nhuận gộp là 30% và lợi nhuận ròng 4% và bất kỳ hoạt động kém hiệu quả nào sẽ có tác động lớn đến lợi nhuận ròng.

Rủi ro này đã xuất hiện khi chúng ta thấy mảng siêu thị kéo hoạt động của toàn bộ tập đoàn này xuống trong năm tài chính 18. Trong khi có vẻ như mảng siêu thị đang bắt đầu quay đầu, bằng chứng là kết quả 6 tháng đầu năm ổn định, mảng chăm sóc sức khỏe và sắc đẹp và cả Maxim’s đã bắt đầu hoạt động kém hiệu quả do tình trạng bất ổn xã hội ở Hồng Kông. Hoạt động kém hiệu quả trong toàn Tập đoàn có thể có ảnh hưởng đáng kể đến dòng tiền hoạt động, bảng cân đối kế toán và khả năng duy trì cổ tức.

DFI hiện đang giao dịch ở mức 5,78 đô la Mỹ, tương đương với mức vốn hóa thị trường là 8 tỷ đô la Mỹ. Điều này thể hiện P / E là 19. Phạm vi giao dịch trong 52 tuần là 5,65 đô la Mỹ đến 9,94 đô la Mỹ. Mức thấp và cao của giao dịch trong 5 năm cũng tương tự như mức thấp và cao trong 52 tuần.

DFI đã giao dịch ở mức tỷ lệ PE là 16-34. (không bao gồm chi phí phi kinh doanh năm 2018).

Nguyên nhân chính khiến giá cổ phiếu tăng ban đầu là do nó được đưa vào chỉ số Straits times, tuy nhiên việc tái cơ cấu phân khúc siêu thị và tình hình bất ổn xã hội sau đó ở Hồng Kông đã khiến giá cổ phiếu giảm hơn 40% so với mức cao.

DFI hiện đang phải đối mặt với những thách thức vĩ mô và cạnh tranh trong mọi thị trường mà nó hoạt động và trong khi đang cố gắng giải quyết tình trạng hoạt động kém hiệu quả, thúc đẩy hợp lực và cũng như mở rộng quy mô ở mỗi thị trường, DFI vẫn đang trong giai đoạn đầu của kế hoạch phục hồi.

Chúng tôi xác định mục tiêu của mình bằng cách áp dụng mô hình P / E với giả định tỷ lệ PE ~ 25, ROE 20% và lợi nhuận giữ lại khoảng 25% được tái đầu tư. Chúng tôi đã đạt được mức định giá tương tự bằng cách áp dụng tỷ lệ tăng trưởng tương tự cho EBITDA và kiểm tra chéo mục tiêu của mình với bội số EV / EBITDA 13 lần (Định giá EV / EBITDA hiện tại là khoảng 12,8 lần).

Giá vào cửa:US $ 5,50

Giá trị nội tại của Dự án 2025:11,00 đô la Singapore mang lại 100% lợi nhuận (không bao gồm cổ tức).

Lưu ý của người biên tập:Để có các bản cập nhật nội dung kịp thời hơn, vui lòng tham gia cuộc trò chuyện qua điện tín của chúng tôi để biết các bản cập nhật trực tiếp. Chúng tôi cũng có một nhóm facebook AskDrWealth cho các câu hỏi liên quan đến các ý tưởng và lý thuyết đầu tư. Hãy tận hưởng!

Bạn muốn đọc thêm các bài đánh giá về Bear Prowl? Xem:Ngắn hạn với SembMarine Corp

Cách nhận cà phê miễn phí từ Starbucks, McDonalds, Dunkin Donuts

Cách tạo giá treo quần áo tạm thời để bán tại nhà để xe

Hướng dẫn cơ bản của bạn về những món đồ đắt tiền nhưng sẽ dùng cả đời cho em bé, cộng với những món hời tốt nhất cho em bé mà chúng tôi vừa chia sẻ .

Người về hưu LGBTQ không nhận được lợi ích an sinh xã hội lớn này

Cách thay đổi số tài khoản gửi tiền trực tiếp qua an sinh xã hội