Tâm lý chung của các nhà đầu tư bán lẻ là đầu tư vào Singapore là để mua Ngân hàng và REIT. Có một số thông tin dân gian khi có tâm lý này vì cả hai danh mục đầu tư đều hoạt động tốt hơn phần còn lại của chỉ số STI trong cuộc khủng hoảng COVID. Một lý do khác là quan điểm chung cho rằng lãi suất tăng là tốt cho các ngân hàng nhưng không tốt cho REITs với việc lãi suất giảm có tác động ngược lại.

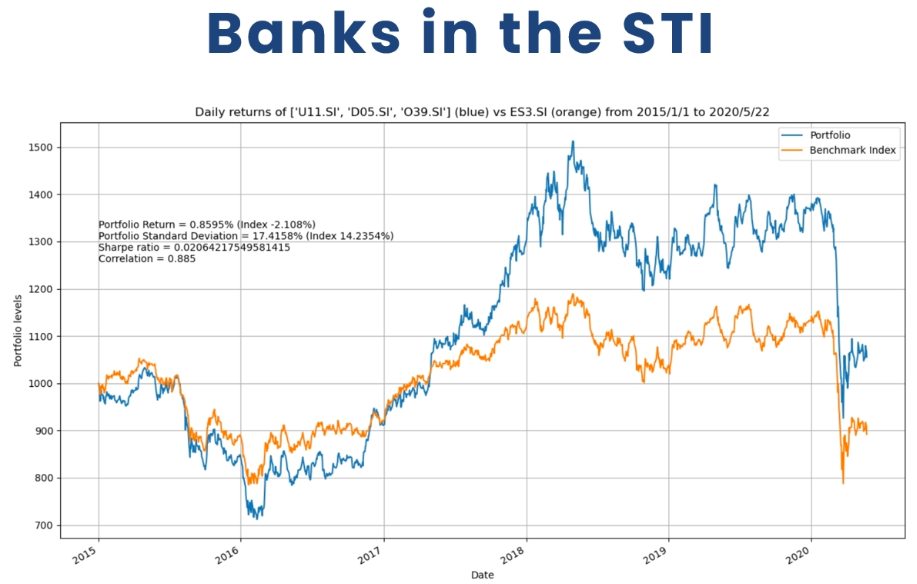

Trong 5 năm từ ngày 1 tháng 1 năm 2015 đến ngày 22 tháng 5 năm 2020, các ngân hàng có lợi nhuận hàng năm dương là 0,85% so với -2,1% tổn thất gây ra cho STI ETF. Một lý do khác khiến các ngân hàng trở nên hấp dẫn là các ngân hàng hiện sẵn sàng coi mình là công cụ lợi suất hơn với việc nắm giữ của Tập đoàn DBS hiện có lợi suất hiện tại hơn 6% với mức giá 20,82 đô la. Cuối cùng, các ngân hàng dường như đã phải chịu nhiều thiệt hại hơn trong sự sụp đổ của thị trường vào tháng 3 năm 2020 nhưng hiện đang trải qua sự phục hồi nhanh hơn.

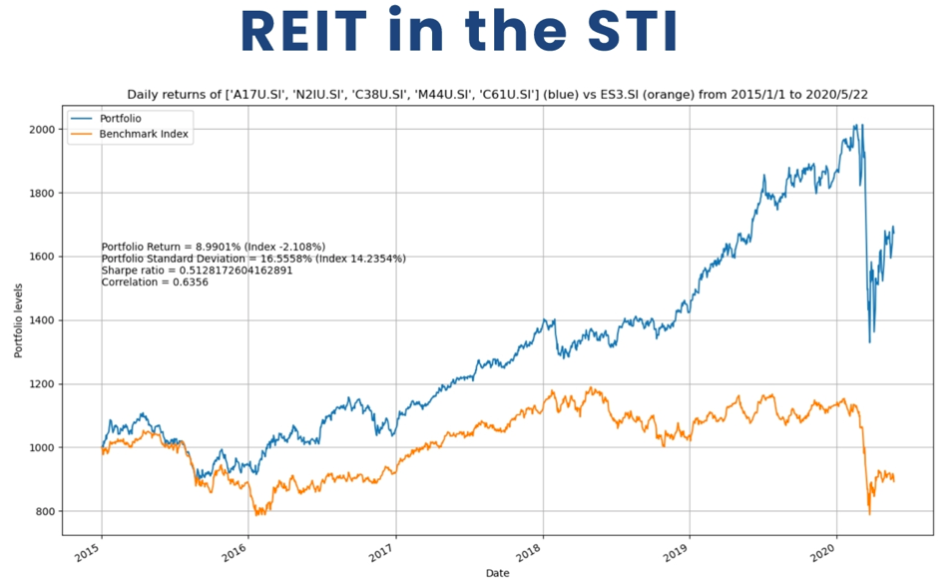

Trong một khung thời gian tương tự, chúng tôi đã thấy hiệu quả hoạt động tốt hơn của REIT trong STI với thành phần REITs trả lại 8,99% so với 2,1% của STI. Đầu tư vào REITs trong STI đã thành công muộn đến mức cổ tức của họ hiện nay thấp hơn hoặc tương đương với cổ phiếu ngân hàng.

Nhưng ngoài REIT và Ngân hàng, còn tồn tại các danh mục blue-chip khác. Có bộ ba nhà phát triển bất động sản Capitaland, UOL và City Developments; cũng có các quầy liên quan đến Jardine bao gồm Diary Farm, Hong Kong Land, Jardine C&C, Jardine Matheson Holdings và Jardine Strategic nắm giữ. Chúng tôi nhận thấy rằng cả hai danh mục này đều có hiệu suất mờ nhạt so với STI trong những ngày gần đây.

Nếu bạn chỉ giới hạn việc xem xét đối với bốn loại quầy liên quan đến REITs, Ngân hàng, nhà phát triển và Jardine, bạn sẽ vẫn chỉ chiếm một nửa số quầy STI. Câu hỏi đặt ra là liệu có tồn tại các cụm blue-chip ẩn mà nửa còn lại không?

Khoa học dữ liệu có thể có nhiều câu trả lời hơn cho những câu hỏi như vậy.

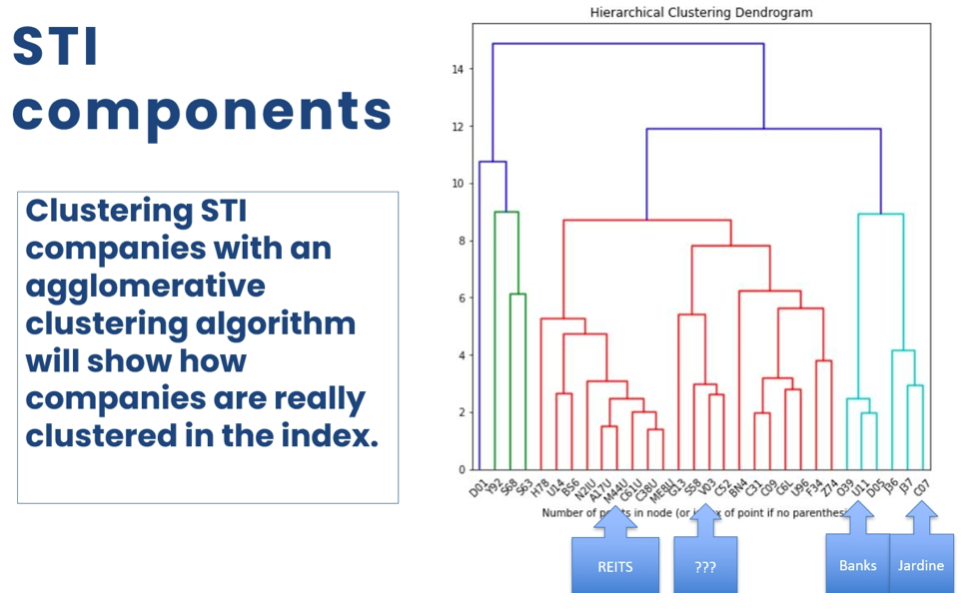

Phân nhóm tổng hợp là một thuật toán máy tính có thể hỗ trợ chúng tôi nhóm và phân loại các đối tượng lại với nhau dựa trên mức độ giống nhau về đặc điểm tài chính của chúng. Sau khi thuật toán này hoạt động trên một số dữ liệu tài chính của cổ phiếu địa phương, tôi đã có thể tạo một chương trình máy tính để tự động ghép nối các công ty tương tự và trực quan hóa chúng, từ đó cho thấy mối quan hệ chặt chẽ giữa các bộ đếm blue-chip mà ngay cả những nhà đầu tư giàu kinh nghiệm nhất cũng có thể không biết sau cả đời đầu tư vào thị trường tài chính.

Biểu đồ trên cho thấy các blue-chip chính được nhóm lại với một “người bạn có những đặc điểm giống nhau nhất. Chúng tôi tin tưởng rằng chương trình hoạt động vì nó có thể tự động nhóm các Ngân hàng, REIT và ba công ty của Jardine lại với nhau mà không cần sự giám sát của con người.

Trên và ngoài việc phát hiện các danh mục cổ phiếu chính xác, chúng tôi đã tìm thấy một nhóm mới có thể có chứa các cổ phiếu sau:

Chúng ta có thể hình dung những blue-chip này như một nhóm các công ty đang thực hiện một số công việc kỹ thuật.

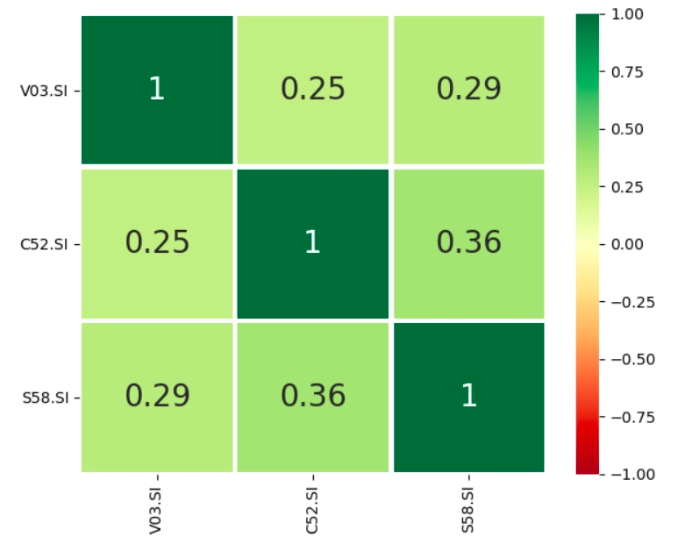

Bước tiếp theo sau khi phát hiện ra một cụm mới là quan sát mối tương quan giữa mỗi bộ đếm. Tương quan là một thuộc tính toán học giữa hai cổ phiếu được biểu thị bằng một số từ -1 đến 1. Tương quan gần với một có nghĩa là các cổ phiếu di chuyển song song với nhau. Trong trường hợp như vậy, việc sở hữu một cổ phiếu có thể gần giống với việc sở hữu cổ phiếu kia. Các ngân hàng trong nước thường có mối tương quan khoảng 0,7 - 0,8 so với nhau, đó là lý do tại sao tôi nói với các sinh viên của mình rằng, nếu họ không đủ vốn để sở hữu cả ba ngân hàng trong danh mục đầu tư của mình, sở hữu một trong số đó là ổn. Mối tương quan giữa ba bộ đếm này trong cụm mới của chúng tôi như sau:

Mối tương quan giữa ba quầy được quan sát là khá thấp so với các ngân hàng. Mối quan hệ này ngụ ý rằng ba cổ phiếu này có suy nghĩ của riêng mình và không chạy theo nhau một cách mù quáng trên thị trường. Do đó, sở hữu ba quầy cùng lúc sẽ ít rủi ro hơn đáng kể so với chỉ sở hữu một quầy.

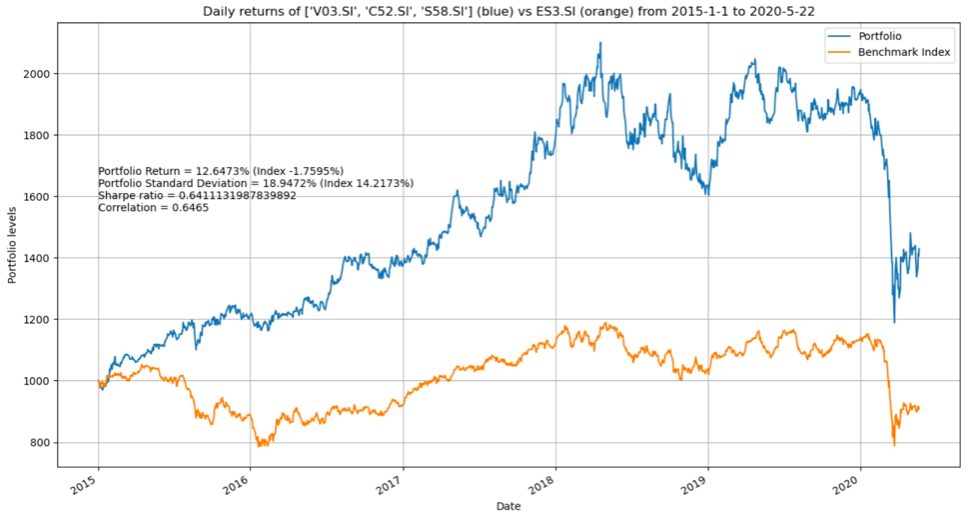

Xem xét hiệu suất lịch sử của họ mang lại kết quả đáng ngạc nhiên hơn.

Một danh mục đầu tư cân bằng của Venture, Comfort Delgro và SATS sẽ có kết quả tốt hơn đáng kể so với STI trong năm năm qua, mặc dù có mức độ biến động cao hơn. Tuy nhiên, trong cuộc khủng hoảng COVID-19, ba cổ phiếu này đã bị thiệt hại nhiều hơn so với phần còn lại của thị trường. Dường như cũng có một dấu hiệu cho thấy cổ phiếu cũng phục hồi nhanh hơn chỉ số STI.

Tóm lại, các nhà đầu tư nhỏ lẻ nên giữ tâm lý cởi mở khi đầu tư vào thị trường chứng khoán. Khi bạn gặp sự khôn ngoan dân gian trên thị trường chứng khoán, sẽ rất hữu ích nếu bạn thực nghiệm tìm hiểu xem sự khôn ngoan dân gian nắm giữ ở mức độ nào. Các phương pháp, được sử dụng bởi các nhà khoa học dữ liệu về dữ liệu tài chính địa phương, có thể được sử dụng lại để dẫn đến những hiểu biết mới lạ thường xa lạ ngay cả với một nhà đầu tư có kinh nghiệm. Trong trường hợp này, chúng tôi xem xét một bộ ba cổ phiếu mới có các đặc điểm cơ bản tương tự nhau nhưng rất đa dạng với nhau và khi được nắm giữ song song, sẽ có hiệu quả tốt hơn các thị trường còn lại.

Các chương trình ưu đãi và giảm giá tốt nhất cho Costco Black Friday 2019

Các mã thông báo nổi bật hiện có trên công cụ Thị trường của chúng tôi

Tỷ lệ Repo, Tỷ lệ Reverse Repo và Tỷ lệ Repo Hiện tại là gì?

Crypto và DeFi 101:Giới thiệu về chuỗi khối của Benzinga

Quỹ tập trung - Khái niệm cơ bản và hơn thế nữa