Một quy tắc tốt cho các nhà đầu tư là nhìn vào nơi những người khác không nhìn. Hiện tại, đó là Châu Âu, một lục địa có nguồn cung đã chín muồi để tăng trưởng sau một thập kỷ thực sự tồi tệ. Châu Âu đang ổn định trở lại sau sự gián đoạn của "Brexit", cổ phiếu tương đối rẻ và có rất nhiều loại tốt để bạn lựa chọn.

Người Mỹ thường ngạc nhiên khi biết rằng châu Âu — được định nghĩa là 27 quốc gia của Liên minh châu Âu cộng với Vương quốc Anh (đã rời EU vào cuối năm ngoái) và các quốc gia như Thụy Sĩ và Na Uy, vốn chưa bao giờ là thành viên — có dân số hơn Hoa Kỳ và gần bằng tổng sản phẩm quốc nội. Tuy nhiên, 10 quỹ giao dịch hối đoái lớn nhất tập trung vào chứng khoán châu Âu có tổng vốn hóa thị trường (giá cổ phiếu thời điểm lưu hành) chỉ khoảng 50 tỷ USD.

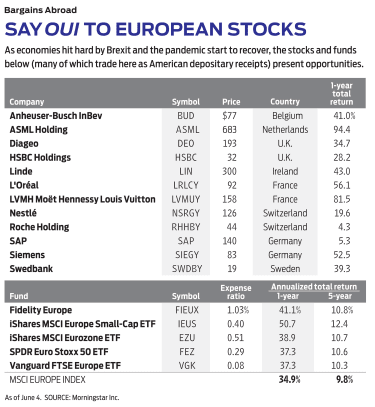

Một lý do khiến các nhà đầu tư Mỹ tránh xa chứng khoán châu Âu là sự thiên vị trong nước; chúng tôi thích những gì ở sân sau của chúng tôi. Và cho đến gần đây, chứng khoán của Châu Âu đã hoạt động kém. ETF Châu Âu lớn nhất, Vanguard FTSE Châu Âu (VGK), đã chỉ trở lại 6% hàng năm trong 10 năm qua, so với 15% của quỹ ETF chứng khoán lớn nhất của Mỹ, SPDR S&P 500. Quỹ châu Âu đã giảm giá trị trong 5 năm trong 10 năm qua và theo sau S&P ETF trong tám. (Cổ phiếu và quỹ tôi thích được in đậm.)

Chứng khoán châu Âu đã tụt hậu một phần do nền kinh tế của châu Âu. Mức tăng trưởng hàng năm của Hoa Kỳ cao hơn trung bình một phần ba so với mức tăng trưởng hàng năm của châu Âu từ năm 2010 đến năm 2019. Đại dịch COVID-19 khiến năm 2020 trở nên bất thường, nhưng GDP của châu Âu giảm 6,6% trong khi Mỹ thoát khỏi mức giảm 3,5%.

Vào năm 2016, với một biên độ hẹp, cử tri ở Vương quốc Anh đã chọn rời khỏi Liên minh châu Âu, một quá trình kéo dài hơn 4 năm và sự không chắc chắn cũng như sự mất trật tự dẫn đến tổn hại đến toàn bộ châu Âu. Tuy nhiên, giờ đây, lục địa này đang học cách chung sống với sự sắp xếp mới, và bất chấp những lo ngại ban đầu, không quốc gia nào khác muốn khởi hành. Châu Âu không chính xác ổn định, nhưng nó đang trên một con đường suôn sẻ hơn và các nhà đầu tư có thể cảm thấy tốt hơn khi đặt tiền của họ vào đó.

Giao diện mới. Đây không phải là Châu Âu của cha bạn. Các công ty lớn nhất không phải của Anh, họ không phải là ngân hàng hay công ty công nghiệp và nhiều công ty phụ thuộc vào khách hàng châu Á. Họ là những công ty nhận ra giá trị của thương hiệu và họ không có giá trị khổng lồ.

Công ty lớn nhất trong số đó sẽ đứng thứ 13 ở Hoa Kỳ theo vốn hóa thị trường và nó mang nét tinh túy của châu Âu: LVMH Moët Hennessy-Louis Vuitton (LVMUY), mà tôi đã ca ngợi vào tháng 12 năm 2019 khi cổ phiếu là 89 đô la. Giá hiện tại là $ 158 nhưng vẫn đáng mua. LVMH, với vốn hóa thị trường chỉ dưới 400 tỷ USD (gần bằng Walmart), sở hữu nhiều thương hiệu xa xỉ lớn trên thế giới:nhà sản xuất rượu sâm panh Dom Pérignon và Krug, nhà thiết kế thời trang Christian Dior và Louis Vuitton, nhà kim hoàn Bulgari và Chaumet, cùng hàng chục hãng khác , với tổng số 4.915 cửa hàng trên toàn thế giới. Cổ phiếu đã tăng gấp bốn lần trong vòng hơn bốn năm và mặc dù đại dịch khiến doanh thu giảm vào năm 2020, nhưng chúng đã tăng trở lại 32% trong quý đầu tiên của năm 2021, dẫn đầu là đồng hồ và đồ trang sức. Cổ phiếu hầu như không bị mất nhịp.

Được cắt từ cùng một tấm vải là mỹ phẩm khổng lồ L’Oréal (LRLCY), với vốn hóa thị trường là 256 tỷ đô la - lớn hơn một chút so với Coca-Cola. L’Oréal bán nước hoa, dầu gội đầu và các sản phẩm chăm sóc da dưới thương hiệu riêng của mình và khoảng 40 hãng khác, bao gồm Kiehl’s, Ralph Lauren và Giorgio Armani. Giống như LVMH, L’Oréal đã chứng kiến sự tăng trưởng vượt bậc ở Trung Quốc, với doanh thu tăng 35% trong năm trước đại dịch 2019.

Châu Âu là nơi có các công ty khác đã mua lại các danh mục sản phẩm tiêu dùng lớn. Anheuser-Busch InBev (BUD), có trụ sở chính tại Bỉ, sở hữu hơn 500 thương hiệu bia, bao gồm Budweiser, Stella Artois và Beck’s. Diageo (DEO), có trụ sở tại London, chuyên về những thứ khó hơn, bao gồm Tanqueray gin, Johnnie Walker scotch và Ketel One vodka. Anheuser-Busch đã phục hồi từ mức thấp nhất vào tháng 3 năm 2020 nhưng vẫn thấp hơn nhiều so với mức cao của năm năm trước.

Trong số năm công ty lớn nhất ở Châu Âu là ASML (ASML), với vốn hóa thị trường là 282 tỷ đô la. Có trụ sở tại Veldhoven, Hà Lan, ASML chế tạo máy sử dụng phương pháp in thạch bản tia cực tím để khắc các mẫu cực nhỏ trên chất bán dẫn. Nguồn cung đã tăng gấp ba lần trong ba năm, nhưng nhu cầu về chất bán dẫn, bằng chứng là tình trạng thiếu hụt gần đây, sẽ không sớm giảm xuống. Ngay cả với tỷ lệ giá trên thu nhập là 44, dựa trên ước tính thu nhập của các nhà phân tích cho năm tới, theo tôi, cổ phiếu vẫn không đắt.

Giá hời. Một điểm hấp dẫn chính của cổ phiếu châu Âu là chúng rẻ hơn cổ phiếu của Mỹ. Trong một phân tích vào cuối tháng 5 dựa trên ước tính thu nhập trong 12 tháng tới, chứng khoán Pháp có P / E trung bình là 18; Chứng khoán Đức, 15; Chứng khoán Anh và Ý, 13; và chứng khoán Hoa Kỳ, 21. Chứng khoán Hoa Kỳ đã có P / Es cao hơn so với các đối tác châu Âu của họ trong ít nhất một phần tư thế kỷ qua. Điều quan trọng là khoảng cách đã mở rộng kể từ cuộc bỏ phiếu Brexit vào năm 2016, tạo ra một cơ hội.

Các quỹ châu Âu có nhiều loại. Vanguard ETF mà tôi đã trích dẫn trước đó theo dõi chỉ số FTSE (cho Sở giao dịch chứng khoán Financial Times) Châu Âu All-Cap. Nó nắm giữ cổ phiếu của Vương quốc Anh, bao gồm cả công ty tài chính HSBC (HSBC) và cổ phiếu Thụy Sĩ, chẳng hạn như công ty dược phẩm Roche (RHHBY) và Nestlé (NSRGY), với danh mục thương hiệu phong phú của riêng mình, từ sô cô la cùng tên đến nước Perrier, kem Häagen-Dazs và Purina Dog Chow. Vanguard FTSE Europe, với 1.302 cổ phiếu nắm giữ, có tỷ lệ chi phí là 0,08%.

Tôi cũng đề xuất iShares MSCI Eurozone ETF (EZU), được liên kết với một chỉ số bao gồm 242 cổ phiếu vốn hóa lớn và trung bình của các quốc gia sử dụng đồng euro làm tiền tệ của họ (nghĩa là, không bao gồm Vương quốc Anh, Thụy Sĩ, Thụy Điển và một số quốc gia khác). Theo thứ tự, các cổ phiếu hàng đầu của nó là ASML, LVMH và sau đó là hai công ty lớn của Đức, SAP (SAP) (phần mềm doanh nghiệp) và Siemens (SIEGY) (tự động hóa công nghiệp). Quỹ có chi phí là 0,51%.

Quỹ vốn hóa lớn được quản lý có tỷ lệ chi phí cao hơn (1,03%) là Fidelity Europe (FIEUX), ngày nay được ưa chuộng hơn đối với các công ty Scandinavia, chẳng hạn như Swedbank. Đối với ETF tập trung, một lựa chọn tốt là SPDR Euro Stoxx 50 (FEZ), có cổ phần hàng đầu bao gồm Linde, nhà cung cấp khí công nghiệp của Anh như nitơ. Chi phí là 0,29%.

Cuối cùng, nếu bạn có thể chấp nhận rủi ro nhiều hơn với khả năng nhận được nhiều phần thưởng hơn, hãy chuyển sang iShares MSCI Europe Small-Cap ETF (IEUS), với kết quả hoạt động xuất sắc trong nửa đầu năm 2021. Danh mục đầu tư tập trung nhiều vào lĩnh vực công nghiệp và bất động sản. Quỹ nắm giữ hơn 1.000 cổ phiếu, không có cổ phiếu nào chiếm hơn 0,5% tổng tài sản và nó tính phí 0,4%. Những gì bạn đang làm ở đây không phải là mua quá nhiều các công ty riêng lẻ mà đánh cược vào sự tăng trưởng của châu Âu. Đó có vẻ là một cuộc cá cược tốt ngay bây giờ.

NPA là gì? Và chúng ảnh hưởng đến các Ngân hàng như thế nào?

"Người tăng tốc":13 Cổ phiếu chia cổ tức với khoản thanh toán tăng nhanh

Mục tiêu năm 2022 của bạn - Cách thiết lập và đạt được mục tiêu trong năm mới

Bạn có thể mua lệnh chuyển tiền bằng thẻ tín dụng không?

Cách mua cổ phiếu hoặc trái phiếu cho người mới bắt đầu