Đầu tư vào rô bốt ngày càng trở nên phổ biến như một phương pháp tốn ít công sức để phát triển tài sản của bạn và tiết kiệm cho các mục tiêu lớn như nghỉ hưu. Với cố vấn rô-bốt, bạn không phải lo lắng về chi phí đầu vào của việc chọn cổ phiếu hoặc các khoản đầu tư khác - tất cả các công việc nặng nhọc đều được tự động giải quyết.

Đầu tư robo có phù hợp với bạn không? Trong hướng dẫn này, chúng tôi sẽ trình bày mọi thứ bạn cần biết về đầu tư tự động, từ cách hoạt động đến cách chọn nền tảng đầu tư tự động.

Nội dung Đánh giá

Đầu tư robo là một loại hình đầu tư dựa vào thuật toán để đầu tư tiền của bạn. Thông thường, mục tiêu của nền tảng đầu tư robo là giúp bạn xây dựng danh mục đầu tư đa dạng mà không yêu cầu bạn phải thuê cố vấn tài chính hoặc tự mình trở thành chuyên gia đầu tư. Sau khi bạn đăng ký nền tảng đầu tư rô bốt, tiền của bạn sẽ được tự động đầu tư chỉ với sự giám sát tối thiểu của con người.

Cũng như các cố vấn tài chính khác nhau có các cách tiếp cận đầu tư khác nhau, các dịch vụ đầu tư robo khác nhau cũng vậy. Bạn có thể tìm thấy các nền tảng ít hoặc nhiều gây hấn với các khoản đầu tư của bạn và những nền tảng cung cấp đầu tư vào nhiều hơn chỉ là cổ phiếu và trái phiếu cơ bản.

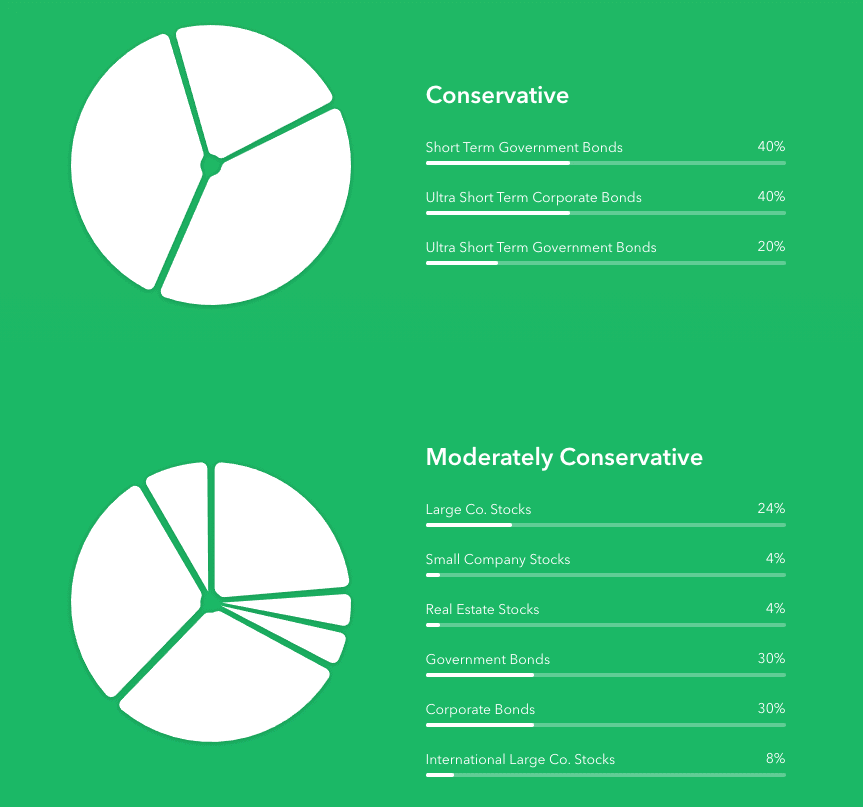

Các nhà đầu tư robo sẽ tạo một danh mục đầu tư tùy chỉnh cho bạn sau khi tìm hiểu thêm về tình hình tài chính của bạn.

Ví dụ:đây là hai danh mục đầu tư cơ bản từ ứng dụng tư vấn cho rô bốt Acorns:

Việc phân bổ danh mục đầu tư thay đổi dựa trên mức độ chấp nhận rủi ro của chủ tài khoản.

Ưu điểm chính của đầu tư rô bốt là nó đơn giản và tương đối rẻ. Bạn không cần phải biết nhiều về thị trường cổ phiếu hoặc trái phiếu để bắt đầu với nền tảng đầu tư robo. Thay vào đó, bạn chỉ cần trả lời một số câu hỏi cơ bản về mục tiêu tài chính của mình - chẳng hạn như bạn muốn tiết kiệm tiền để mua nhà, nghỉ hưu hay cả hai - và khả năng chấp nhận rủi ro tài chính của bạn. Từ đó, phần mềm sẽ quyết định cách phân bổ tiền của bạn giữa các khoản đầu tư và xây dựng danh mục đầu tư cân bằng.

Bạn có thể nhận được một dịch vụ tương tự từ một cố vấn tài chính. Tuy nhiên, như bạn có thể mong đợi, việc thuê một cố vấn con người thường đắt hơn nhiều so với việc sử dụng một thuật toán. Các cố vấn nhân sự có thể lấy 1% tổng số vốn đầu tư của bạn hoặc hơn mỗi năm để trả phí cho họ. Mặt khác, hầu hết các dịch vụ đầu tư robo đều tính phí dưới 0,5% mỗi năm.

Đầu tư robo có thể là một cách tiếp cận tốt để đầu tư cho nhiều người. Loại hình đầu tư này đặc biệt thích hợp cho những người muốn đặt và quên các khoản đầu tư của họ. Một cố vấn robo sẽ không chỉ giúp bạn bắt đầu mà còn giúp danh mục đầu tư của bạn đi đúng hướng mà không cần bất kỳ thông tin đầu vào nào từ bạn. Nhiều nhà đầu tư trẻ tuổi, cũng như các chuyên gia bận rộn không có thời gian quản lý các khoản đầu tư của mình, thích đầu tư rô bốt vì lý do này.

Mặt khác, đầu tư robo không phải là lý tưởng nếu bạn muốn có một chiến lược đầu tư cụ thể cao. Hầu hết các cố vấn robo chỉ cung cấp quyền truy cập vào các quỹ chứ không phải cổ phiếu riêng lẻ và họ có xu hướng thực hiện phương pháp mua và giữ hơn là phương pháp giao dịch tích cực hơn.

Cố vấn robo cũng không thể thay thế cố vấn tài chính, con người trong một số trường hợp. Nếu bạn có nhiều tài khoản đầu tư và cần phối hợp với gói phúc lợi dành cho nhân viên, có thể bạn sẽ cần nhiều hỗ trợ hơn so với những gì mà nền tảng đầu tư robo có thể cung cấp. Các cố vấn Robo cũng áp dụng một cách tiếp cận phù hợp với tất cả mọi người để đầu tư - nếu bạn cần thêm lời khuyên tài chính phù hợp, bạn có thể được hưởng lợi từ một cố vấn con người.

Khi bạn đăng ký nền tảng đầu tư robo, phần mềm thường sẽ hỏi bạn một số câu hỏi về mục tiêu đầu tư và mức độ sẵn sàng chấp nhận rủi ro của bạn. Từ đó, thuật toán sẽ đề xuất số dư cổ phiếu và trái phiếu hoặc các tài sản khác và tự động đầu tư tiền của bạn để đạt được danh mục đầu tư mong muốn đó.

Theo thời gian, khi bạn thêm tiền vào tài khoản của mình và giá trị của các khoản đầu tư của bạn thay đổi, danh mục đầu tư của bạn có thể mất cân bằng. Hầu hết các nền tảng đầu tư robo sẽ tự động mua và bán tài sản để đưa nó trở lại hoạt động. Họ cũng sẽ tận dụng cơ hội này để bù đắp bất kỳ khoản lợi nhuận đầu tư nào bạn đã thực hiện với các khoản lỗ để giảm thiểu nghĩa vụ thuế của bạn (một quá trình được gọi là thu hoạch lỗ).

Nhiều nền tảng đầu tư rô bốt cho phép bạn lập lịch đầu tư tự động hoặc chia tài khoản của mình thành nhiều danh mục đầu tư nhắm mục tiêu các mục tiêu tài chính khác nhau. Nếu bạn thiết lập một tài khoản đầu tư tiêu chuẩn thay vì một tài khoản hưu trí, bạn có thể rút tiền bất kỳ lúc nào.

Hầu hết các nền tảng đầu tư robo chỉ cho phép bạn đầu tư vào các quỹ trao đổi (ETF). Đây là những giỏ cổ phiếu hoặc trái phiếu tương tự như quỹ tương hỗ. Ưu điểm của việc đầu tư vào ETF là chúng thường có phí rất thấp và có thể cung cấp cho bạn một danh mục đầu tư đa dạng chỉ với một vài giao dịch.

Điều đó nói rằng, một số nền tảng sẽ cho phép đầu tư tự động vào từng cổ phiếu riêng lẻ dựa trên mức độ chấp nhận rủi ro và sở thích của bạn. Những người khác cung cấp đầu tư vào bất động sản, thường thông qua ủy thác đầu tư bất động sản (REIT).

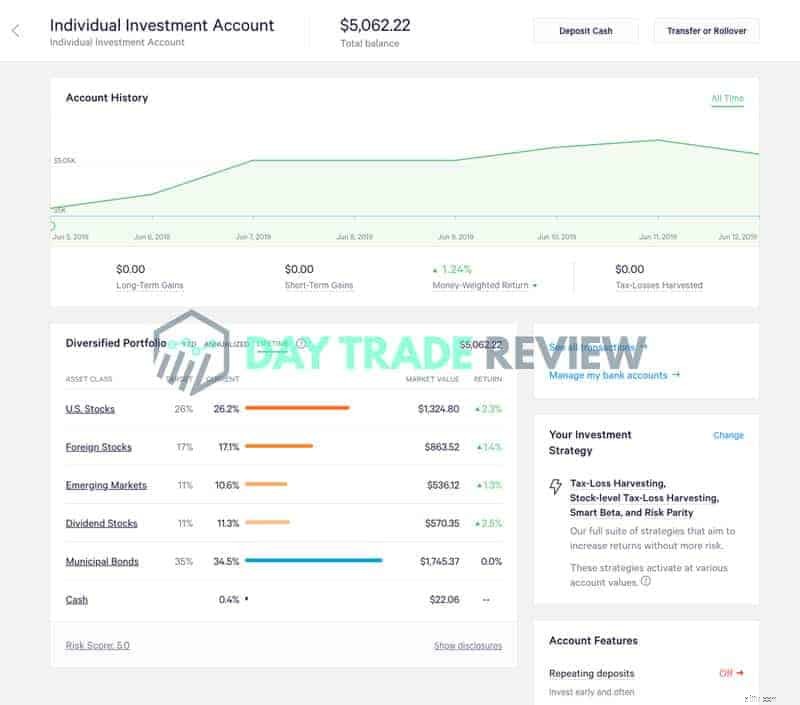

Đây là một ví dụ về tài khoản của tôi tại Wealthfront bao gồm một số loại cổ phiếu và trái phiếu khác nhau:

Ngày nay, có một số nền tảng đầu tư robo, mỗi nền tảng đều có cách đầu tư riêng. Việc chọn cái nào phù hợp với bạn phụ thuộc vào một số yếu tố.

Đầu tiên, bạn có thể đầu tư vào những gì? Nền tảng chỉ cung cấp quyền truy cập vào cổ phiếu và trái phiếu hay bạn có thể đầu tư vào bất động sản và các tài sản khác? Ngay cả khi nền tảng đầu tư rô bốt của bạn giới hạn bạn với các ETF cổ phiếu và trái phiếu, bạn nên điều tra xem những ETF nào được cung cấp. Cân nhắc xem bạn chỉ có thể đầu tư vào cổ phiếu của Hoa Kỳ hay liệu có quỹ cho các thị trường mới nổi hay không.

Mức độ tùy chỉnh mà cố vấn robot cho phép cũng rất quan trọng. Một số nền tảng chỉ cung cấp một vài danh mục đầu tư - chẳng hạn như rủi ro thấp, trung bình và cao. Những người khác cung cấp một số danh mục đầu tư cơ sở nhưng sau đó cho phép bạn tùy chỉnh số dư cổ phiếu, trái phiếu và các tài sản khác cũng như tinh chỉnh khả năng chấp nhận rủi ro của bạn.

Nếu có các lĩnh vực thị trường cụ thể mà bạn quan tâm hoặc bạn muốn danh mục đầu tư của mình phản ánh giá trị của bạn, hãy tìm một nền tảng đầu tư robo cho phép điều này. Một số cố vấn rô bốt có danh mục đầu tư chuyên biệt để đầu tư có trách nhiệm với xã hội, trong khi những người khác có danh mục đầu tư tăng thêm sức nặng cho các ETF theo ngành cụ thể.

Khi đầu tư dài hạn, điều quan trọng cần nhớ là những khác biệt nhỏ về phí có thể mang lại rất nhiều tiền trong nhiều thập kỷ. Hầu hết các cố vấn robo tính phí theo tỷ lệ phần trăm trên tổng giá trị tài khoản của bạn. Tỷ lệ phần trăm đó có thể thấp tới 0,25% mỗi năm hoặc cao nhất là 1% mỗi năm.

Ngoài ra, bạn sẽ cần phải trả bất kỳ khoản phí nào liên quan đến tài sản mà tiền của bạn được đầu tư vào. Hầu hết các quỹ ETF đều có phí trao đổi, có thể dao động từ 0,05% đến 0,5%, tùy thuộc vào quỹ. Tìm kiếm các nền tảng đầu tư robo cung cấp các ETF Vanguard hoặc iShares chi phí thấp. Ngoài ra, hãy nhớ kiểm tra xem nền tảng của bạn có tính phí hoa hồng giao dịch vào tài khoản của bạn hay không hoặc phí mua và bán có được bao gồm trong phí hàng năm của bạn hay không.

Để giúp bạn bắt đầu với việc đầu tư robo, đây là ba trong số những nền tảng tư vấn robo hàng đầu trên thị trường hiện nay. Nếu bạn muốn xem họ hoạt động tốt như thế nào, hãy xem nghiên cứu điển hình trực tiếp này, nơi tôi đã bỏ 25.000 đô la để thử nghiệm để xem cố vấn robot nào có thể hoạt động tốt nhất.

Betterment trông giống như một nền tảng môi giới truyền thống, ngoại trừ danh mục đầu tư của bạn được tự động đầu tư vào các quỹ Vanguard ETF chi phí thấp cho bạn. Dịch vụ này cho phép bạn chọn cách bạn muốn đa dạng hóa danh mục đầu tư của mình giữa cổ phiếu và trái phiếu, đồng thời khuyến khích bạn đặt tiền gửi tự động để tiết kiệm cho các mục tiêu lớn như nghỉ hưu. Bạn cũng có thể tạo nhiều “mục tiêu”, về cơ bản là các danh mục đầu tư riêng cho các mục đích khác nhau như mua nhà hoặc tiết kiệm cho học phí đại học của con bạn.

Betterment tính phí hàng năm 0,25%.

Wealthfront cạnh tranh trực tiếp với Betterment về chi phí - dịch vụ này cũng tính phí 0,25% hàng năm. Tuy nhiên, các quỹ ETF mà nó đầu tư rẻ hơn đáng kể. Betterment ETFs tính phí trao đổi lên đến 0,40% mỗi năm, trong khi ETF đắt nhất của Wealthfront chỉ tính phí 0,16% mỗi năm. Một điểm cộng khác của dịch vụ này là nó bao gồm một tài khoản tiết kiệm năng suất cao.

Điều đó nói rằng, Wealthfront không cung cấp nhiều tính linh hoạt trong việc lựa chọn cách cân bằng các khoản đầu tư của bạn. Vì vậy, dịch vụ này là một lựa chọn tốt nếu bạn không cân nhắc đến số dư danh mục đầu tư cụ thể.

Acorns là một lựa chọn tốt cho những người muốn đầu tư và tiết kiệm cho các mục tiêu lớn như nghỉ hưu mà không cần suy nghĩ về nó. Dịch vụ này tự động làm tròn các giao dịch mua thẻ ghi nợ của bạn thành đồng đô la gần nhất và gửi tiền thay đổi dự phòng vào tài khoản đầu tư của bạn. Từ đó, Acorns sẽ tự động đầu tư tiền của bạn vào các quỹ ETF chi phí thấp từ Vanguard và Blackrock dựa trên phong cách đầu tư bạn đã chọn. Tất nhiên, bạn cũng có thể thiết lập các khoản tiền gửi lớn hơn, định kỳ nếu cần.

Acorns tính phí cố định là 1 đô la mỗi tháng cho tài khoản đầu tư tiêu chuẩn hoặc 2 đô la mỗi tháng cho tài khoản IRA.

Robo-cố vấn là một lựa chọn tuyệt vời cho những người muốn thực hiện một cách tiếp cận đơn giản cho các chiến lược đầu tư của họ. Mặc dù bạn có thể dựa vào danh mục đầu tư tự động, nhưng bạn cũng có thể chọn làm việc với các cố vấn chứng khoán truyền thống.

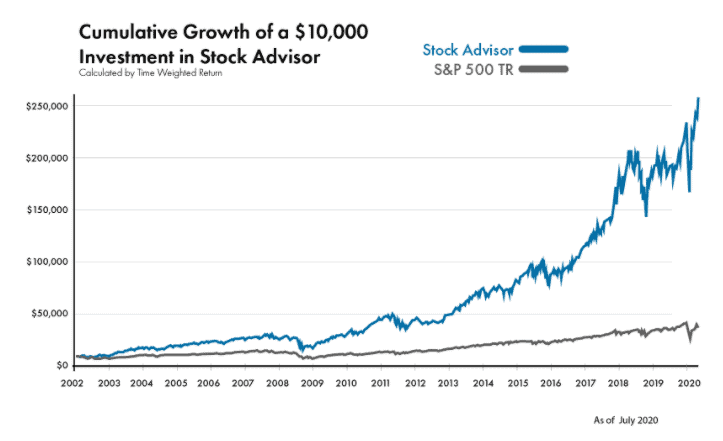

Trong khi các cố vấn robot tự động hóa toàn bộ quá trình đầu tư, các cố vấn chứng khoán truyền thống sẽ đưa ra lời khuyên đầu tư mà bạn có thể làm theo. Ví dụ, Motley Fool, cố vấn cổ phiếu được xếp hạng hàng đầu của chúng tôi, cung cấp hai lượt chọn cổ phiếu mỗi tháng. Người đăng ký nhận được thông báo về những đợt chọn cổ phiếu này và có thể chọn mua những cổ phiếu đó trong tài khoản môi giới của họ.

Có một số công việc liên quan hơn một chút vì bạn cần phải tự mình quản lý việc mua và bán, tuy nhiên, những đợt chọn cổ phiếu riêng lẻ này có xu hướng hoạt động tốt hơn danh mục đầu tư tự động được cung cấp bởi hầu hết các cố vấn robot. Cố vấn cổ phiếu phù hợp nhất cho các nhà đầu tư muốn tiếp xúc với các cổ phiếu riêng lẻ. Các khoản đầu tư cổ phiếu này có xu hướng có tiềm năng tăng trưởng cao hơn nhưng cũng có thể rủi ro hơn. Điều đó nói lên rằng, hầu hết các lựa chọn này đã hoạt động tốt hơn đáng kể so với các danh mục đầu tư tự động trong thập kỷ qua.

Biểu đồ dưới đây cung cấp một minh họa tuyệt vời về cách các đợt chọn cổ phiếu của Motley Fool hoạt động so với chỉ số S&P 500.

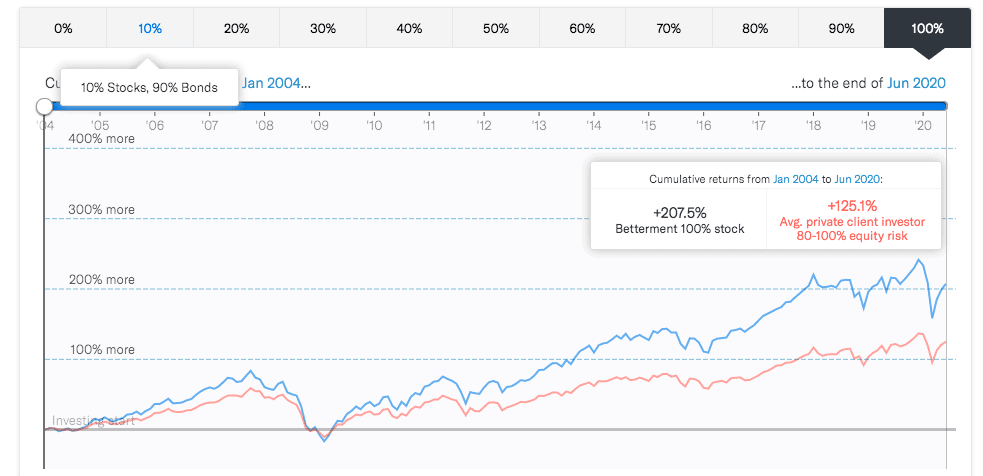

So sánh điều đó với hiệu suất của danh mục “100% cổ phiếu” của Betterment và bạn sẽ thấy rằng chương trình Cố vấn chứng khoán hoạt động tốt hơn đáng kể so với danh mục cố vấn robot.

Bạn cũng có thể chọn tạo cả danh mục đầu tư tự động và danh mục đầu tư được xây dựng dựa trên các khuyến nghị về cổ phiếu. Bạn có thể chia số tiền của mình cho nhiều tài khoản để tận dụng lợi thế của cả hai chiến lược đầu tư.

Đầu tư vào rô bốt là một cách đầu tư tiền của bạn dễ dàng, ít tốn kém. Mặc dù cách tiếp cận đầu tư này không phù hợp với tất cả mọi người, nhưng nó có thể là một giải pháp thay thế rất tốt cho việc tự quản lý tiền của bạn hoặc thuê nhân viên tư vấn tài chính. Khi chọn dịch vụ đầu tư robo, hãy nhớ xem xét kỹ cách tiền của bạn sẽ được đầu tư, mức độ kiểm soát của bạn trong quá trình và số tiền bạn sẽ trả cho các khoản đầu tư của mình theo thời gian.