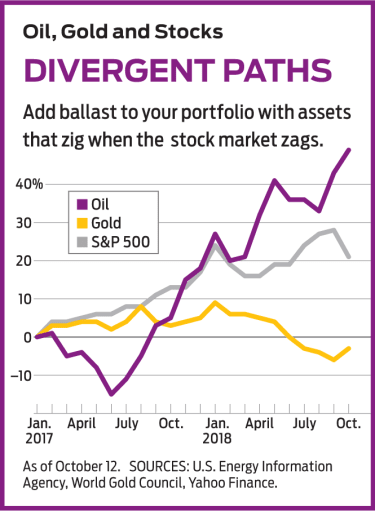

Kể từ tháng 3 năm 2009, chứng khoán Hoa Kỳ (bao gồm cả cổ tức) đã tăng trở lại 400%, tăng gấp 5 lần giá trị, và nhiều nhà đầu tư đương nhiên lo lắng rằng niềm vui có thể sớm kết thúc. Họ đang tìm kiếm những nơi khác để gửi tiền và hai lựa chọn phổ biến là dầu và vàng. Trong những năm gần đây, không có hàng hóa nào di chuyển song song với thị trường chứng khoán.

Dầu đã đi một chặng đường hoang dã. Một thùng dầu thô Brent, tiêu chuẩn toàn cầu, chạm đáy ở mức khoảng 34 đô la vào cuối năm 2008, tăng vọt lên 126 đô la vào năm 2012 và giảm xuống 29 đô la vào đầu năm 2016 trước khi tăng lên 85 đô la ngày nay. Giá một ounce vàng chỉ tăng khoảng 1/3 kể từ khi chứng khoán thoát khỏi mức thấp của gần 10 năm trước. Vàng vọt lên trên 2.000 đô la vào năm 2011, nhưng kim loại này đã giảm gần một nửa trong vòng bốn năm và kể từ đó đã cố gắng giữ cho nó ở trên mặt nước.

Thật thông minh nếu sở hữu những nội dung không có mối liên hệ với nhau — nói cách khác, chúng di chuyển lên và xuống theo những cách khác nhau, hoặc thậm chí trái ngược nhau. Ví dụ, vào năm 2011, Vanguard 500 Index (ký hiệu VFINX), một quỹ tương hỗ được liên kết với chỉ số chứng khoán Standard &Poor’s 500, chỉ trả lại 2%, nhưng Dầu Brent của Hoa Kỳ (BNO), một quỹ giao dịch hối đoái bắt chước giá một thùng dầu, đã trả lại 19,5%. Trong năm 2013, S&P 500 ETF đã tăng 32,2%, trong khi SPDR Gold Shares (GLD), một quỹ ETF liên quan đến một ounce vàng, giảm 28,3%. Ngược lại, trong năm 2010, quỹ ETF vàng trả lại 29,3% và quỹ S&P trả lại 14,9%. Như bạn có thể thấy, sở hữu vàng hoặc dầu — hoặc cả hai — thậm chí có thể ngăn chặn sự biến động của danh mục đầu tư chứng khoán. Đây có phải là thời điểm tốt để mua những mặt hàng này? Và bạn nên mua cái nào?

Đi theo cách riêng của họ. Vàng và dầu không chỉ không liên quan đến chứng khoán mà còn không liên quan đến nhau. Kể từ cuối tháng 6 năm 2017, dầu đã đi lên và vàng có xu hướng giảm. Dầu mỏ đã được hưởng lợi từ ba sự phát triển. Đầu tiên, có sự bùng nổ liên tục trong nền kinh tế toàn cầu. Khi hoạt động kinh doanh thuận lợi, cần nhiều xăng dầu hơn để cung cấp năng lượng cho ô tô và nhà máy, tạo ra điện, sưởi ấm các ngôi nhà, và chuyển hóa thành hóa chất và phân bón. Thứ hai, sản lượng bị hạn chế do số lượng giàn khoan dầu khí trên toàn cầu giảm mạnh từ 3.736 vào tháng 2 năm 2014 xuống còn 1.405 vào tháng 5 năm 2016. Số lượng giàn khoan gần đây nhất (tháng 9) là 2.258. Thứ ba, Hoa Kỳ đã áp đặt các biện pháp trừng phạt mới cứng rắn đối với Iran, khiến phần lớn dầu của nhà sản xuất số 5 thế giới không có mặt trên thị trường toàn cầu. Giống như số lượng giàn khoan thấp, các biện pháp trừng phạt làm giảm nguồn cung, và trong môi trường nhu cầu tăng, giá tăng.

Bây giờ hãy tưởng tượng những gì có thể xảy ra sai. Số lượng giàn khoan có thể tiếp tục tăng, sự khác biệt với Iran có thể bị xóa bỏ (hoặc các quốc gia khác có thể bất chấp lệnh trừng phạt của Hoa Kỳ) hoặc nền kinh tế toàn cầu có thể tăng trưởng chậm lại. Chiến tranh thương mại có thể leo thang, làm giảm nhu cầu ở Trung Quốc và châu Âu, hoặc ngược lại, nền kinh tế Mỹ có thể phát triển quá nóng. Điều đó sẽ buộc Cục Dự trữ Liên bang phải tăng lãi suất mạnh hơn, kìm hãm tốc độ tăng trưởng, điều này chắc chắn sẽ khiến giá dầu giảm.

Kiplinger dự đoán năm 2018 tăng trưởng của Hoa Kỳ ở mức 2,9% và lạm phát ở mức 2,5% - chắc chắn nhưng hầu như không quá nóng. Tuy nhiên, tỷ lệ thất nghiệp ở mức thấp nhất trong 49 năm và chi phí lao động có thể tăng đáng kể — có lẽ cùng với giá tiêu dùng, đặc biệt là với các mức thuế mới và các hạn chế khác đối với nhập khẩu.

Vàng là một vấn đề khác. Thần thoại cho rằng vàng là hàng rào chống lạm phát và là nơi trú ẩn an toàn trong khủng hoảng. Trên thực tế, khi lạm phát đẩy lãi suất lên, vàng sẽ bị ảnh hưởng, như trường hợp gần đây. Lý do là vàng, không giống như hầu hết các khoản đầu tư khác, không tạo ra thu nhập. Nếu lãi suất trên trái phiếu kho bạc kỳ hạn hai năm chỉ là 2%, thì các nhà đầu tư vàng sẽ không hy sinh nhiều. Nhưng nếu lãi suất tăng lên 3% hoặc 4%, thì sự hy sinh sẽ tăng lên và trái phiếu trở nên tương đối hấp dẫn hơn.

Lịch sử cũng không xác thực quan điểm rằng vàng là nơi trú ẩn của một cơn bão. Vàng tăng vọt khoảng 10% ngay sau ngày 11/9 nhưng nhanh chóng giảm trở lại. Giá đã giảm mạnh hơn 20% trong cuộc Đại suy thoái 2008–09 và đạt mức cao nhất trong năm 2010–12, giai đoạn phục hồi và ổn định toàn cầu. Tuy nhiên, các mẫu có thể thay đổi. Nơi trú ẩn an toàn phổ biến nhất trong những năm gần đây là trái phiếu kho bạc Hoa Kỳ, nhưng trong cuộc khủng hoảng tiếp theo, nợ của Mỹ có thể không còn phổ biến nữa.

Ngoài ra, không ai được đánh giá thấp tâm lý khó lường đằng sau giá vàng. Sau cuộc Đại suy thoái, những người lo lắng về khả năng xảy ra một cuộc khủng hoảng lớn khác đã coi vàng như vật bảo vệ. Mức độ tin cậy cao gần đây có thể khiến giá vàng giảm xuống mức mặc cả.

Đã đến lúc lên tàu? Ngay bây giờ, dầu có vẻ giống như một cuộc đặt cược cho các nhà đầu tư động lực, những người thích nhảy lên những chuyến tàu đang chuyển động, còn vàng là dành cho những người ngược lại, những người thà lên ga và đợi — đôi khi trong nhiều năm — trước khi bắt đầu di chuyển. Tôi là một người theo chủ nghĩa tương phản và sở thích của tôi hôm nay là vàng. Tuy nhiên, việc sở hữu cả hai như một cách để cung cấp các tài sản không liên quan trong danh mục đầu tư của bạn là một điều hợp lý.

Làm thế nào để mua là một câu hỏi khác. Tôi không phải là người yêu thích thị trường hàng hóa tương lai, nơi phí giao dịch rất cao và sự cám dỗ của đòn bẩy có thể khiến bạn mất tất cả chỉ với một động thái biến động. Với cả dầu và vàng, có hai loại đầu tư thay thế:bản thân công cụ và các công ty sản xuất và bán chúng.

Ví dụ:Brent ETF mà tôi đã đề cập trước đó liên kết với giá dầu toàn cầu thông qua danh mục các hợp đồng tương lai. Dầu Hoa Kỳ (USO) là một quỹ ETF cũng hoạt động tương tự nhưng có liên quan đến giá của dầu thô chuẩn trung gian của Hoa Kỳ, West Texas Intermediate. Hiện tại, WTI đang giao dịch thấp hơn khoảng 10 đô la so với Brent, nhưng nó không tạo ra sự khác biệt nào đối với ETF mà bạn chọn. Trong cả hai trường hợp, phí cao đối với các quỹ không cần sự đánh giá của người quản lý:0,90% đối với Brent ETF và 0,77% đối với USO. ETF vàng đi kèm với mức phí hợp lý hơn:SPDR Gold Shares tính phí 0,40% và iShares Gold Trust (IAU), người tôi thích hơn, tính phí 0,25%.

Hoặc bạn có thể mua quỹ sở hữu cổ phần của doanh nghiệp. Đối với dầu mỏ, hãy tập trung vào các công ty thăm dò và sản xuất, những công ty chịu nhiều tác động lên xuống của giá cả hơn là các công ty năng lượng tích hợp khổng lồ, chẳng hạn như ExxonMobil. Một lựa chọn ETF tốt là Khám phá và sản xuất năng lượng động Invesco (PXE), có nội dung hàng đầu bao gồm Tài nguyên EOG (EOG); một lựa chọn tốt khác là SPDR S&P Oil &Gas Exploration &Production (XOP), với danh mục đầu tư bao gồm Tài nguyên California nắm giữ lớn thứ ba (CRC), một công ty nhỏ hơn nhiều tập trung vào một tiểu bang. Đối với vàng, tùy chọn của tôi là Fidelity Select Gold (FSAGX), một quỹ tương hỗ có tỷ lệ nắm giữ hàng đầu là Newmont Mining (NEM) và iShares Global Gold Miners (VÒNG). ETF này có 15% tài sản ở Newmont và 12% trong Barrick Gold (ABX), hai cổ phiếu hàng đầu của nó.

Bởi vì chúng không di chuyển cùng với chứng khoán, dầu và vàng sẽ mang lại cho danh mục đầu tư tổng thể của bạn một chuyến đi suôn sẻ hơn khi vượt qua mọi cơn bão phía trước. Và bạn có thể chắc chắn rằng sẽ có bão.

Danh mục đầu tư của bạn hoạt động tốt như thế nào?

Địa điểm và cách bán hàng trực tuyến của bạn

Phòng ngừa rủi ro đuôi là gì? Và nó có thể bảo vệ danh mục đầu tư của bạn như thế nào?

Danh mục cổ phiếu cho người mới bắt đầu:Cách tạo danh mục cổ phiếu của bạn?

Cách sử dụng Google Alerts để theo dõi danh mục đầu tư của bạn?