Trong vài tuần qua, chúng tôi đã thử nghiệm các ý tưởng đầu tư và kiểm tra hiệu suất so với các quỹ chỉ số Mua và giữ đơn giản.

Trong một số bài viết trước đây của tôi, tôi có

Trong bài đăng này, chúng tôi thử nghiệm chiến lược dựa trên đường trung bình động và xem chiến lược đó hoạt động như thế nào.

Đường trung bình động không là gì khác ngoài giá đóng cửa trung bình của Nifty trong một thời gian xem lại. Ví dụ:trung bình động 100 ngày là giá đóng cửa trung bình của Nifty trong 100 ngày giao dịch trước đó.

Vào ngày giao dịch đầu tiên của mỗi tháng , chúng tôi so sánh giá trị đóng Nifty trước đó và giá trị trung bình động Nifty 200 ngày (hoặc 100 ngày).

Về cơ bản, nó là một chiến lược vào và ra dựa trên đường trung bình động. Bạn đầu tư (hoặc tham gia) vào Nifty nếu Nifty cao hơn Đường trung bình. Ngoài ra, bạn đầu tư vào một quỹ thanh khoản. Bạn chỉ kiểm tra điều kiện này một lần mỗi tháng.

Mục đích là để thử nghiệm một chiến lược dễ thực hiện hơn. Ví dụ, chúng ta có thể thực hiện việc kiểm tra này hàng ngày. Tuy nhiên, với những cam kết hàng ngày của chúng tôi, điều này là không thể đối với hầu hết chúng ta. Do đó, chúng tôi kiểm tra điều kiện này vào ngày 1 hàng tháng hoặc ngày giao dịch đầu tiên của tháng. Hơn nữa, việc kiểm tra chiến lược hàng ngày sẽ khiến danh mục đầu tư bị xáo trộn nhiều hơn, có khả năng dẫn đến chi phí giao dịch và thuế cao hơn.

Chiến lược dựa trên Đường trung bình động là một chiến lược dựa trên quy tắc, giống như chiến lược Mua và giữ Nifty 50. Lợi thế của các chiến lược dựa trên quy tắc (như dựa trên đường trung bình động) là bạn loại bỏ các thành kiến của con người (hoặc hy vọng loại bỏ).

Trong cả chiến lược dựa trên quy tắc Mua và giữ và Đường trung bình động (MA), danh mục vốn chủ sở hữu cơ bản luôn chỉ ở Nifty 50. Nifty 50 tập hợp 50 công ty hàng đầu theo vốn hóa thị trường tự do thả nổi và tính tỷ trọng cho mỗi cổ phiếu theo vốn hóa thị trường (đây cũng là một quy tắc).

Sự khác biệt giữa Mua và Giữ và chiến lược dựa trên MA là:

Mua và giữ Nifty là chiến lược mà bạn mua Nifty (quỹ chỉ số) và không bao giờ bán nó.

Tương tự, Chiến lược dựa trên quy tắc trung bình động là chiến lược mà bạn chỉ mua Nifty khi quy tắc của bạn đề xuất. Mặt khác, bạn giữ tiền của mình trong quỹ thanh khoản. Do đó, tiền luôn không nằm trong danh mục vốn chủ sở hữu. Chiến lược động lượng mà chúng tôi đã thử nghiệm trong một trong những bài đăng trước đó của chúng tôi là một chiến lược dựa trên có quy tắc tương tự.

Tôi sử dụng Đường trung bình động 100 ngày và 200 ngày để kiểm tra hiệu suất so với Nifty 50. Tôi đã sử dụng Chỉ số giá Nifty trong bài tập này. Đã sử dụng quỹ thanh khoản HDFC cho quỹ thanh khoản.

Hãy nhớ rằng, danh mục vốn chủ sở hữu trong cả ba đều bao gồm Nifty 50 PRI.

Nguồn gốc của hoạt động kém hiệu quả (hoặc hoạt động kém hiệu quả) là lượng thời gian mà các chiến lược trung bình động trải qua bên ngoài Nifty 50 (trong quỹ thanh khoản) và khi chúng thực hiện điều đó.

Hiệu suất tốt hơn, nếu có, đi kèm với việc chứa đựng nhược điểm, khiến Nifty bị loại bỏ nhiều trước khi giảm mạnh. Đồng thời, hoạt động kém hiệu quả có thể xảy ra do đến bữa tiệc muộn khi Nifty đang tập hợp.

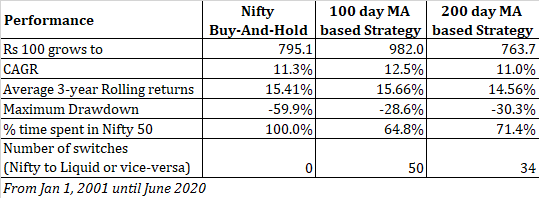

Tôi đã tổng hợp dữ liệu từ ngày 1 tháng 1 năm 2001 đến ngày 12 tháng 6 năm 2020.

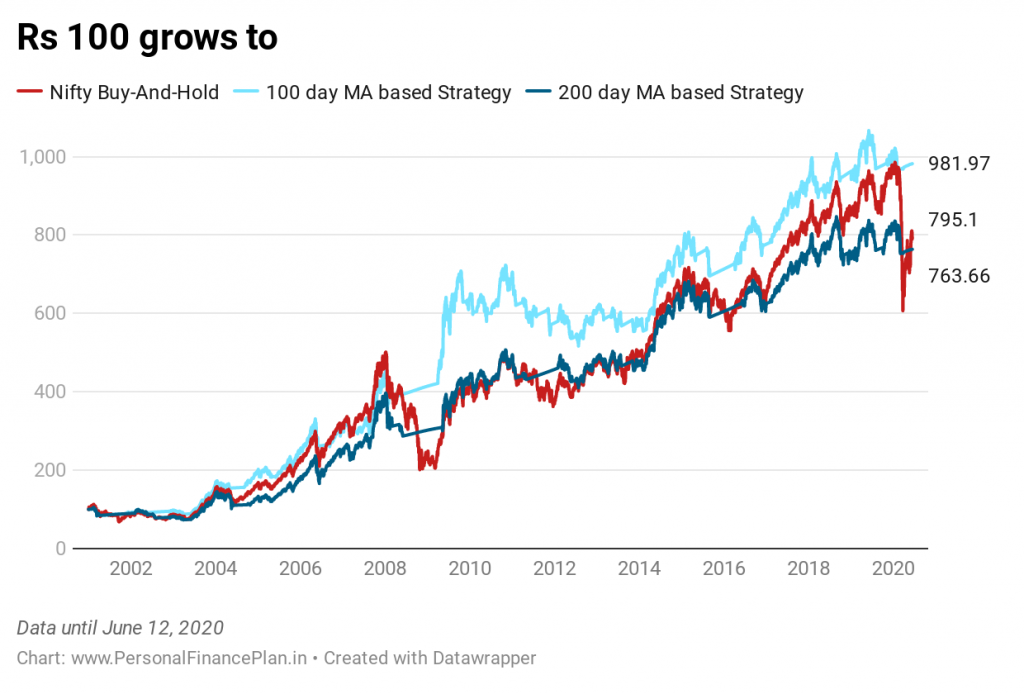

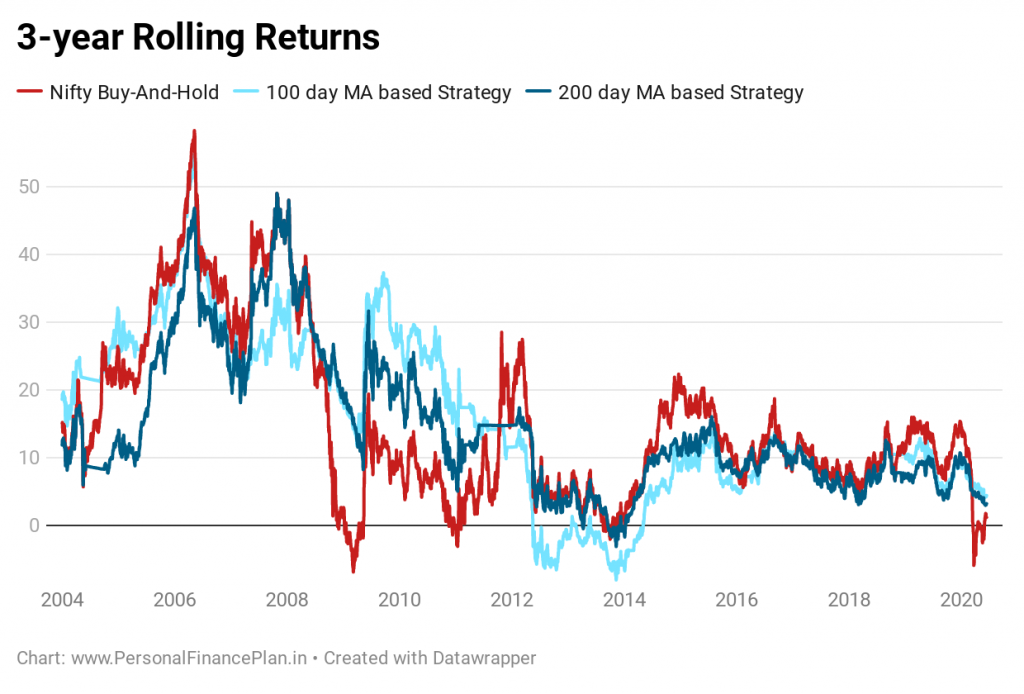

Hãy để chúng tôi xem xét dữ liệu hiệu suất.

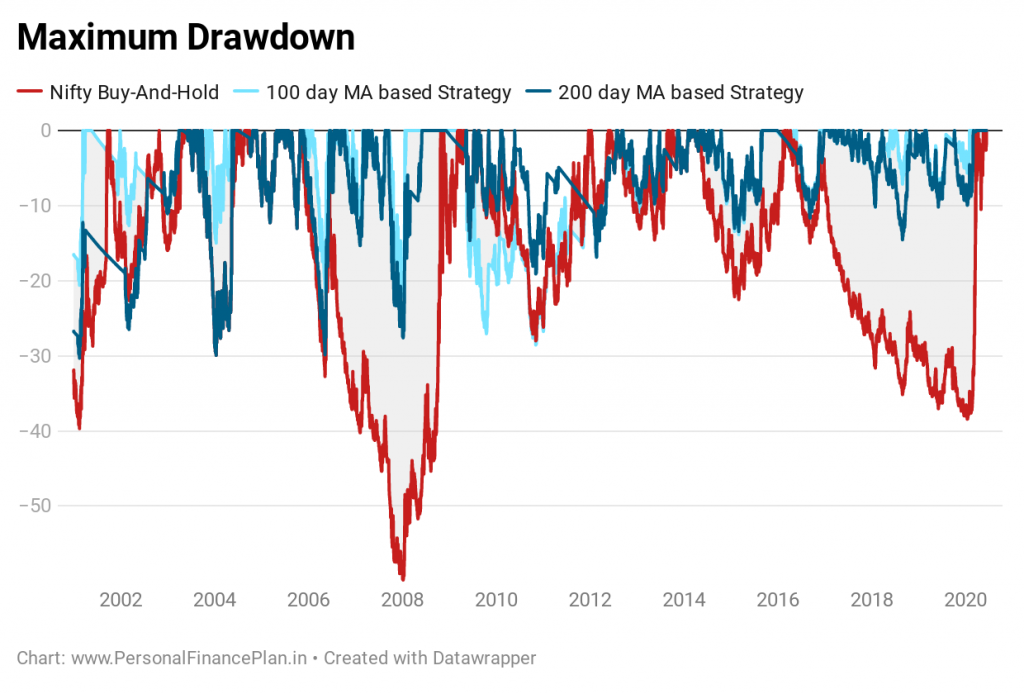

Bạn có thể thấy rằng bạn có thể giảm đáng kể các khoản giải ngân bằng cách dựa vào chiến lược đầu tư dựa trên đường trung bình động.

Trong hình sau, bạn có thể thấy bạn có thể giảm đáng kể các khoản rút vốn nếu dựa vào chiến lược đầu tư dựa trên đường trung bình động. Mức giảm tối đa trong Nifty là ~ 60% trong khi chiến lược 100 MA có mức giảm tối đa là ~ 29%. Nếu mức giảm mạnh khiến bạn lo lắng, thì một chiến lược dựa trên di chuyển có thể tốt cho bạn.

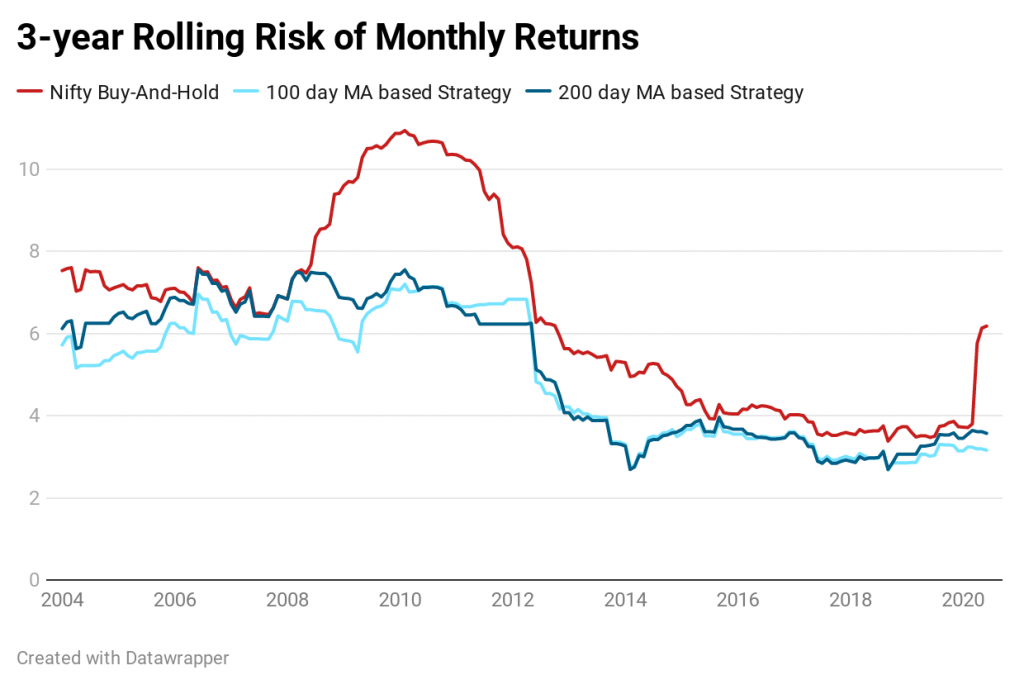

Như mong đợi, độ biến động thấp hơn trong phương pháp dựa trên đường trung bình.

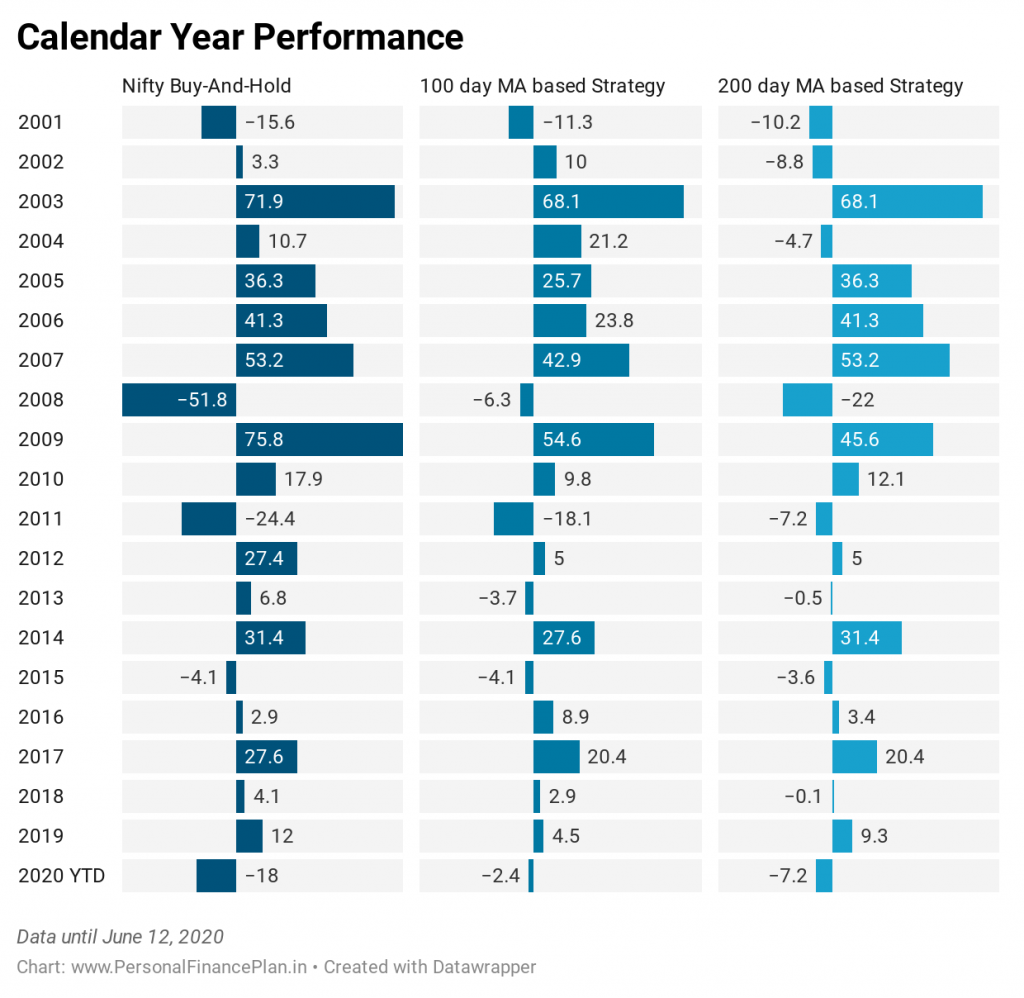

Bây giờ, biểu đồ này thật thú vị. Nifty 50 (Mua và giữ) đã hoạt động tốt hơn chiến lược MA 100 ngày trong 13 trên 19 năm đầy đủ. Đó là hơn 2/3 rd của thời gian. Tuy nhiên, chiến lược 100 MA đã hoạt động tốt hơn kể từ đầu năm 2001.

Tại sao?

Bởi vì 100 MA đã bảo vệ tốt cho nhược điểm. Nhìn vào năm 2008. Nifty 50 mất 51,8%. Chiến lược 100 MA chỉ mất 6,3%. Nhìn vào năm hiện tại (2020). Nifty đã mất 18%. 100 MA chỉ mất 2,4%.

Trên thực tế, phần lớn sự hoạt động hiệu quả đến từ năm 2001-2010. Nifty đã tăng 389% trong thập kỷ đầu tiên trong khi 100 MA tăng tích lũy 602,7%. Trong thập kỷ này, Nifty đã tăng 62% trong khi 100 MA đã tăng 39,7%. Dữ liệu trả về cuộn cũng sẽ chứng thực điều đó.

Vì vậy, bạn phải chuẩn bị cho thời gian dài hoạt động kém hiệu quả. Ngay cả trong dữ liệu 20 năm này, có khoảng 3-4 năm mà phương pháp dựa trên 100 MA hoạt động kém hiệu quả hàng năm.

Hãy nhớ rằng hiệu suất ở trên không xem xét tác động của thuế và chi phí giao dịch.

Không có chiến lược đầu tư tích cực nào, bất kể tốt đến đâu, luôn hoạt động hiệu quả. Sẽ có lúc chiến lược của bạn hoạt động kém hiệu quả so với các chỉ số điểm chuẩn được theo dõi rộng rãi như Nifty 50 và Sensex. Và điều này có thể xảy ra trong thời gian dài, như chúng ta đã thấy trong các bài viết trước của chúng tôi. Vì vậy, với tư cách là một nhà đầu tư, bạn phải có sự tự tin, niềm tin và sự can đảm để gắn bó với chiến lược qua những giai đoạn kém hiệu quả. Nếu không, bạn sẽ chỉ gây thiệt hại cho danh mục đầu tư của mình.

Tôi sao chép đoạn trích từ bài đăng của tôi về danh mục đầu tư động lượng bằng cách sử dụng quỹ Nifty và Liquid.

Không có chiến lược nào, cho dù tốt đến đâu, sẽ hoạt động nếu bạn không thể kiên trì thực hiện nó. Chúng ta cảm thấy khó chịu nếu kiếm được ít hơn hoặc thua nhiều hơn so với đồng nghiệp, hàng xóm và thậm chí là thị trường. Đây là ma trận.

Mọi người khác đều mất tiền. Chúng tôi đang thua lỗ. (Chúng tôi ổn).

Mọi người khác đều mất tiền. Chúng tôi không mất tiền. (Chúng tôi ổn)

Mọi người khác đều đang kiếm tiền. Chúng tôi đang kiếm tiền. (Chúng tôi ổn)

Mọi người khác đều đang kiếm tiền. Chúng tôi không kiếm tiền. ( Chúng tôi KHÔNG ĐƯỢC. Chúng tôi có thể tránh chiến lược vào sai thời điểm ).

Thành thật mà nói, đây là sức mạnh lớn nhất của quỹ chỉ số và chiến lược mua và giữ. Sẽ dễ dàng hơn để tuân theo một kế hoạch đầu tư như vậy. Quản lý cảm xúc sẽ dễ dàng hơn (mặc dù không đơn giản như vậy). Hành vi đầu tư của chúng tôi không làm rối tung danh mục đầu tư của chúng tôi. Cùng với việc phân bổ tài sản hợp lý và tái cân bằng thường xuyên, nó trở thành một chiến lược đầu tư đáng gờm để đánh bại, có khả năng tạo ra hành vi alpha. Ít nhất, nó có thể tránh alpha phủ định.

Bạn có định sử dụng chiến lược dựa trên Trung bình động trong các khoản đầu tư của mình không?

CapitalMind:Định giờ thị trường, ngủ ngon hơn

NiftyIndices, ValueResearch

QCDs:Sử dụng chiến lược thuế này để thu được nhiều hơn từ RMD năm 2018

Bạn cần có chiến lược thuế thông minh để tận dụng tối đa các tùy chọn cổ phiếu của mình

10 Bước Dễ Dàng Để Thoát Nợ

Tỷ phú Carl Icahn:Chiến lược đầu tư, triết lý, trích dẫn và hơn thế nữa

Giải thích về chỉ mục Nifty - Nifty50, Nifty100, Nifty Smallcap và hơn thế nữa!