Bạn có thể đã nghe từ “thoái lui” hoặc “thoái lui” khá thường xuyên nếu bạn quan tâm đến giao dịch thị trường tài chính. Nhưng bạn có thực sự biết mức thoái lui của giá là gì, tại sao chúng lại quan trọng như vậy và làm thế nào để tận dụng chúng một cách hợp lý? Có lẽ là không, nhưng ngay cả khi bạn làm vậy, bài học hôm nay sẽ làm sáng tỏ cách tận dụng những sự kiện thị trường cực kỳ mạnh mẽ này…

Bạn có thể đã nghe từ “thoái lui” hoặc “thoái lui” khá thường xuyên nếu bạn quan tâm đến giao dịch thị trường tài chính. Nhưng bạn có thực sự biết mức thoái lui của giá là gì, tại sao chúng lại quan trọng như vậy và làm thế nào để tận dụng chúng một cách hợp lý? Có lẽ là không, nhưng ngay cả khi bạn làm vậy, bài học hôm nay sẽ làm sáng tỏ cách tận dụng những sự kiện thị trường cực kỳ mạnh mẽ này…

Sự thoái lui trên thị trường là một khái niệm khá dễ hiểu và dễ định nghĩa. Nói một cách đơn giản, chính xác thì nó giống như thế nào:một khoảng thời gian khi giá quay đầu trở lại khi di chuyển gần đây, lên hoặc xuống. Hãy nghĩ về việc “rút ngắn các bước của bạn”; quay lại như cách bạn đã đến. Về cơ bản, nó là sự đảo ngược của một động thái giá gần đây.

Tại sao các đợt hồi lại quan trọng? Vì một số lý do:Chúng là cơ hội để tham gia thị trường với “giá tốt hơn”, chúng cho phép đặt lệnh dừng lỗ tối ưu, cải thiện phần thưởng rủi ro và hơn thế nữa. Ví dụ, một mục nhập thoái lui thận trọng hơn một “mục nhập thị trường” và được coi là một loại mục nhập “an toàn hơn”. Cuối cùng, mục tiêu của một nhà giao dịch là có được giá đầu vào tốt nhất và quản lý rủi ro tốt nhất có thể đồng thời tăng lợi nhuận; mục thoái lui là một công cụ cho phép bạn thực hiện cả ba điều này.

Bài học này sẽ đề cập đến tất cả các khía cạnh của sự thoái lui giao dịch và sẽ giúp bạn hiểu rõ hơn về chúng và sử dụng chúng để hy vọng cải thiện hiệu suất giao dịch tổng thể của bạn.

Bây giờ, hãy thảo luận về một số Ưu và Nhược điểm của giao dịch thoái lui trước khi chúng ta xem xét một số biểu đồ ví dụ…

Hãy nói về một số "Ưu điểm" của giao dịch thoái lui. Thành thật mà nói, giao dịch thoái lui về cơ bản là cách bạn giao dịch như một tay bắn tỉa, điều này, nếu bạn đã theo dõi tôi trong bất kỳ khoảng thời gian nào, bạn biết đó là phương pháp giao dịch ưa thích của tôi.

Tất nhiên, tôi sẽ thành thật với bạn và cho bạn biết một số "nhược điểm" của giao dịch thoái lui, có một số điều mà bạn nên biết. Tuy nhiên, điều này không có nghĩa là bạn không nên cố gắng học giao dịch thoái lui và thêm nó vào “hộp công cụ” giao dịch của mình, bởi vì FAR ưu hơn nhược điểm.

Đặt lệnh dừng lỗ của bạn không đúng thời điểm có thể khiến bạn bị loại khỏi giao dịch sớm, mà nếu không thì bạn đã đúng. Bằng cách học cách chờ đợi thị trường phục hồi hoặc thoái lui, bạn sẽ không chỉ tham gia thị trường ở điểm có xác suất cao hơn mà còn có thể đặt lệnh cắt lỗ của mình ở điểm an toàn hơn nhiều trên biểu đồ.

Tiếp theo, chúng ta hãy xem xét một số loại mục nhập phản hồi khác nhau để bạn có thể thấy rõ chúng trông như thế nào…

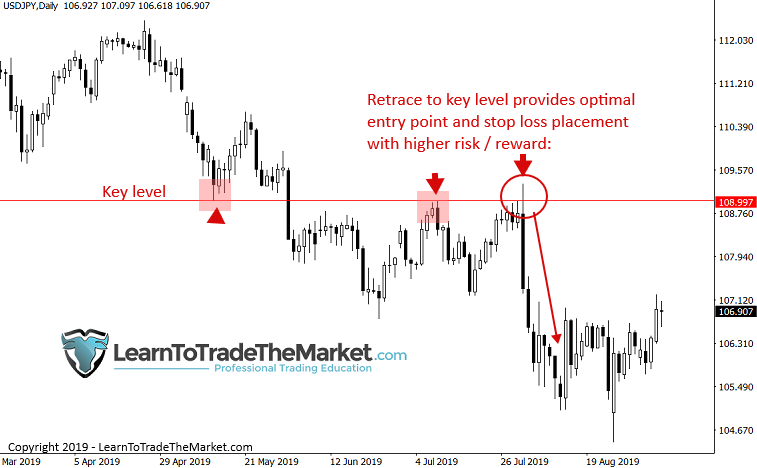

Trong ví dụ bên dưới, bạn có thể thấy giá được thu hẹp lại hoặc kéo trở lại mức ngang quan trọng được hiển thị trong biểu đồ. Không có tín hiệu hành động giá rõ ràng nào ở đây nhưng chúng ta có thể thấy giá nhanh chóng bị bán tháo từ mức đó sau khi vừa đẩy lên trên mức đó. Điều này cung cấp cho các nhà giao dịch một kịch bản phần thưởng rủi ro tiềm ẩn rất cao nếu họ tham gia vào “mục nhập mù” ở mức với mức cắt lỗ chặt chẽ…

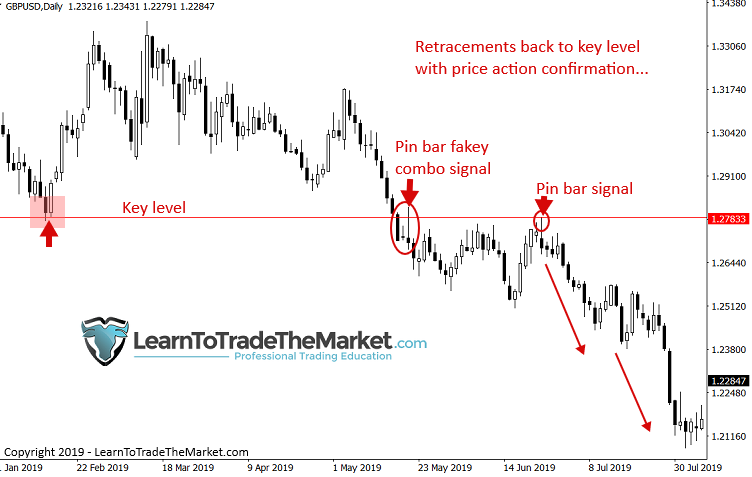

Có lẽ chiến lược giao dịch yêu thích của tôi mọi thời đại là ví dụ sau:Chờ giá phục hồi trở lại hoặc giảm xuống mức quan trọng hiện có trên khung thời gian biểu đồ hàng ngày, sau đó theo dõi tín hiệu hành động giá rõ ràng hình thành ở đó. Theo tôi, đây là cách giao dịch có xác suất cao nhất…

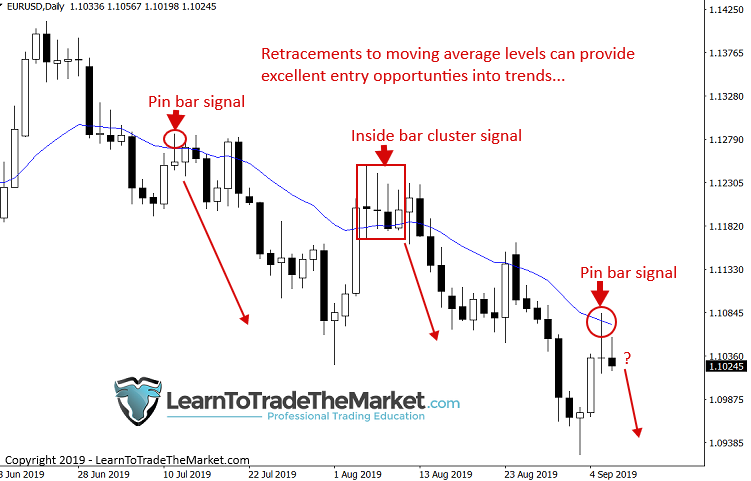

Thị trường có xu hướng quay trở lại mức giá trung bình hoặc giá trung bình mà bạn có thể thấy bằng cách đặt đường trung bình động trên biểu đồ của mình. Được hiển thị bên dưới là ema 21 ngày, một đường trung bình động ngắn hạn vững chắc để xem xu hướng trên biểu đồ hàng ngày. Khi giá quay trở lại mức này, bạn nên theo dõi chặt chẽ các tín hiệu hành động giá hình thành ở đó để có được mục nhập xác suất cao và tham gia vào thị trường có xu hướng…

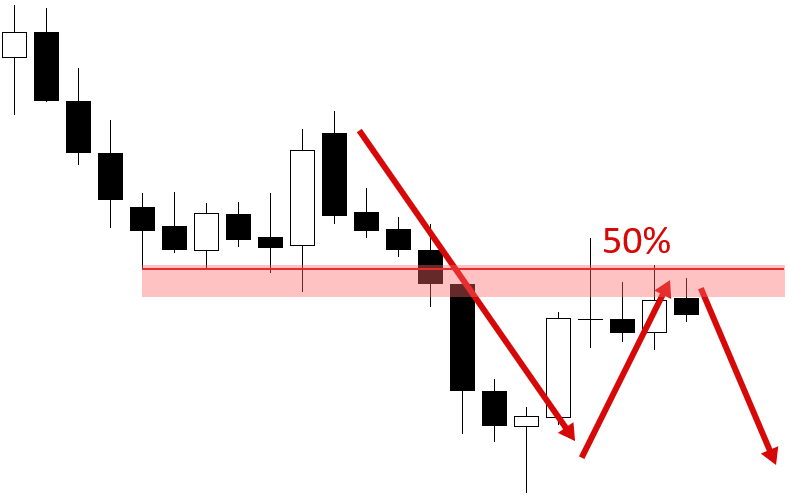

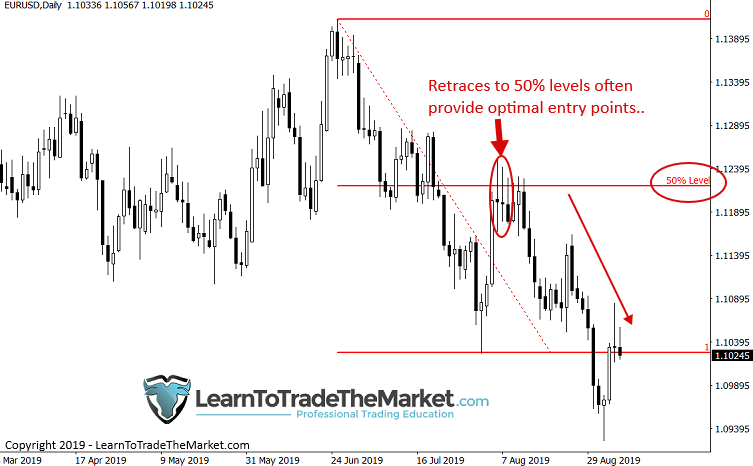

Giá có xu hướng thoái lui khoảng 50% của bất kỳ động thái lớn nào và thường gấp đôi ngay cả các động thái ngắn hạn. Đây là một hiện tượng được ghi chép đầy đủ và nếu bạn nhìn vào bất kỳ biểu đồ nào, bạn có thể thấy nó xảy ra, RẤT NHIỀU. Do đó, chúng ta có thể theo dõi sự kéo lùi về các khu vực 50% này vì chúng thường sẽ là các mức đáng gờm để giá vượt ra ngoài và kết quả là, giá di chuyển trở lại theo hướng di chuyển ban đầu từ mức 50% đó. Nó không xảy ra MỖI LẦN, nhưng nó xảy ra đủ thường xuyên để biến nó trở thành một công cụ quan trọng trong hộp công cụ giao dịch thoái lui của bạn…

Tuy nhiên, một cách khác mà chúng ta có thể sử dụng hồi quy cũng rất hiệu quả nhưng hơi khác một chút so với những cách chúng ta đã thảo luận. Những gì chúng tôi đang xem xét bên dưới là cái mà tôi gọi là “50% đường phản hồi của thanh pin”. Thông thường, trên các thanh ghim có đuôi dài hơn, bạn sẽ thấy giá thoái lui khoảng một nửa khoảng cách từ cao đến thấp của thanh tín hiệu, mang lại cho bạn khả năng tham gia với mức giá tốt hơn và có được mức dừng lỗ an toàn hơn hoặc chặt chẽ hơn.

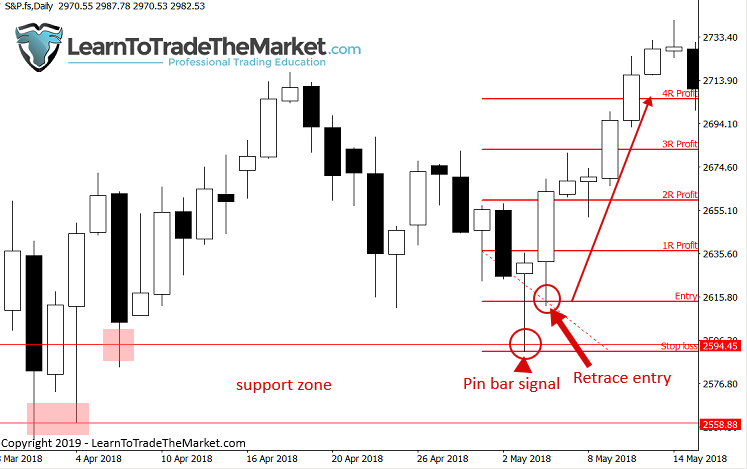

Ví dụ 1: Bạn có thể xem bên dưới cách đạt được lợi nhuận 4R bằng cách chờ đợi mức thoái lui và tiến vào gần mức 50% của chốt.

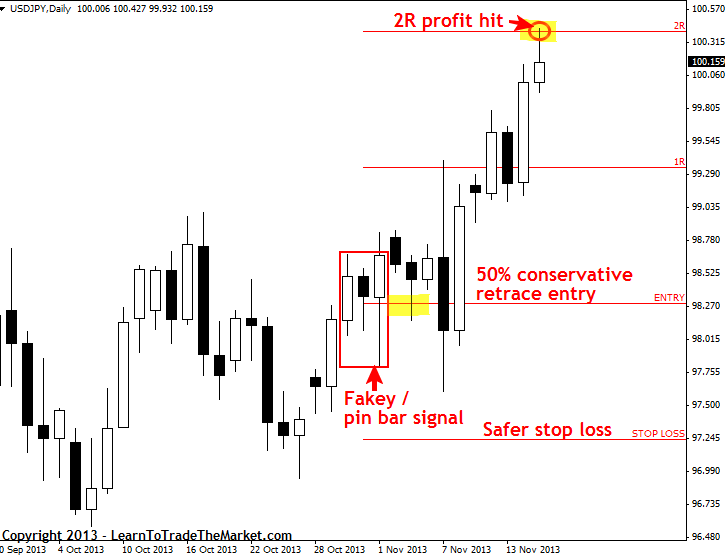

Ví dụ 2: Bạn có thể xem bên dưới làm thế nào để đạt được lợi nhuận 2R bằng cách chờ đợi mức thoái lui và tiến vào gần khu vực 50% của các mô hình giả mạo.

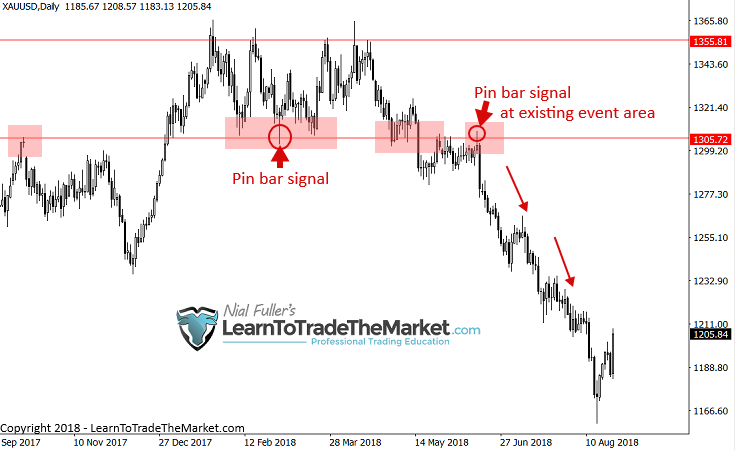

Khi giá quay trở lại cái mà tôi gọi là “khu vực sự kiện” thì đó là khu vực có khả năng xảy ra rất cao để tìm kiếm các giao dịch. Như bạn có thể thấy bên dưới, giá quay trở lại khu vực sự kiện hiện tại nơi hình thành tín hiệu pin bar và sau đó hình thành một pin bar khác (lần này giảm) trước khi đợt bán tháo lớn diễn ra…

Bây giờ bạn đã có một phần giới thiệu vững chắc và (hy vọng) hiểu được các mức thoái lui của hành động giá là gì, tại sao chúng lại quan trọng và cách giao dịch chúng. Mặc dù còn nhiều điều hơn những gì tôi đã thảo luận ở đây, nhưng bài học này cung cấp cho bạn một nền tảng tốt để xây dựng và cung cấp cho bạn một số công cụ mà bạn có thể bắt đầu sử dụng trong thói quen giao dịch của mình trong tuần này và trong tương lai.

Nếu bạn muốn tìm hiểu thêm về giao dịch thoái lui và nhận thông tin cập nhật hàng ngày về bất kỳ giao dịch thoái lui tiềm năng nào, hãy xem khóa học giao dịch chuyên nghiệp của tôi và theo dõi bản tin thiết lập giao dịch hàng ngày của tôi. Điều này vừa giúp bạn hiểu sâu hơn về các khoản hồi lại vừa giúp bạn áp dụng các khái niệm này cho các tín hiệu hành động giá theo thời gian thực, sau đó bạn có thể kiểm tra và so sánh kết quả giữa các mục nhập tích cực (như các mục trong bài viết này) và các mục nhập truyền thống mà bạn có thể quen thuộc hơn với. Hãy nhớ rằng, tôi luôn ở đây để giúp đỡ bạn và chia sẻ kiến thức của tôi với bạn, vì vậy hãy tiếp tục học hỏi và rèn luyện.

Vui lòng để lại bình luận bên dưới với suy nghĩ của bạn về bài học này…

Nếu bạn có bất kỳ câu hỏi nào, vui lòng liên hệ với tôi tại đây.