Mức độ liên quan chiến lược của việc giới thiệu khách hàng

Mức độ liên quan chiến lược của việc giới thiệu khách hàng

Chúng tôi tin rằng quy trình giới thiệu khách hàng nhanh chóng và thuận tiện có thể là một lợi thế cạnh tranh cho các tổ chức tài chính.

Khách hàng tiềm năng có ấn tượng đầu tiên về các nhà cung cấp từ việc giới thiệu và đây có thể là điểm khác biệt chính khi so sánh và lựa chọn giữa họ. Các tiêu chuẩn tổng hợp được xác định rõ ràng và được thực hiện nhất quán cũng là chìa khóa để quản lý khẩu vị rủi ro của ngân hàng và để tuân thủ các kỳ vọng quy định.

Thông tin chi tiết chính từ ấn bản mới nhất

Các nhà quản lý tài sản của Thụy Sĩ phải đối mặt với những thách thức đáng kể với việc tối ưu hóa và số hóa các quy trình tiếp cận khách hàng;

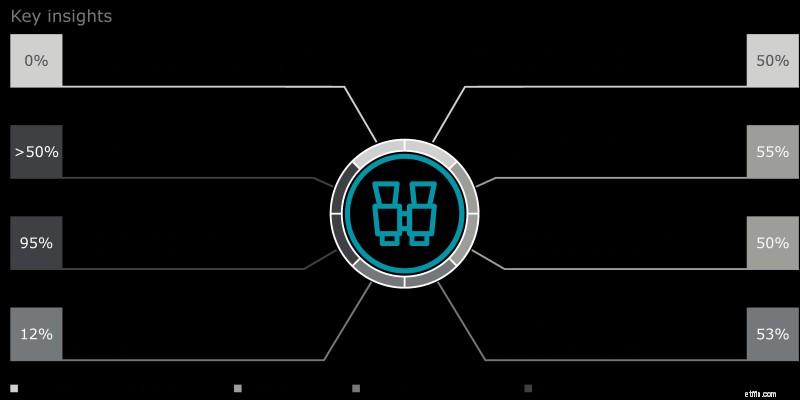

Hình 1:Thông tin chi tiết chính

1. Kinh nghiệm, vai trò và trách nhiệm của khách hàng

Một số công ty quản lý tài sản hàng đầu đã đầu tư vào việc cải thiện sự giới thiệu của khách hàng để tạo ra một quy trình thuận tiện và đơn giản có thể được kỹ thuật số hóa hoàn toàn. Tuy nhiên, các tổ chức khác đang gặp bất lợi trong cạnh tranh. Đầu tiên, hầu hết các ngân hàng tham gia cuộc khảo sát của chúng tôi đều coi quá trình giới thiệu của họ là 'không thuận tiện' cho khách hàng. Thứ hai, hơn 50% mô tả quy trình giới thiệu khách hàng của họ là "phức tạp" hoặc "rất phức tạp". Thứ ba, một nửa vẫn vận hành giao diện "hoàn toàn dựa trên giấy" với khách hàng, vì họ thiếu khả năng xác định kỹ thuật số khách hàng và thu thập thông tin liên quan cần thiết (xem Hình 2).

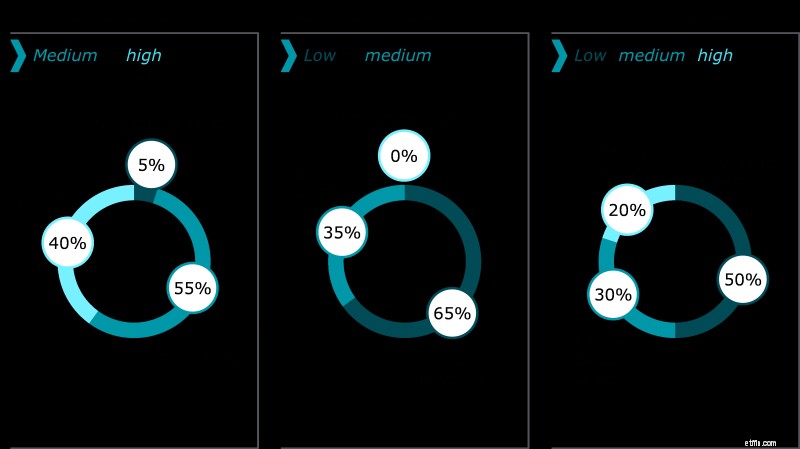

Hình 2:Trải nghiệm tham gia của khách hàng

Từ quan điểm quy trình từ trước đến sau, có bốn chức năng chính liên quan đến việc giới thiệu khách hàng:Quản lý mối quan hệ với khách hàng, Tuân thủ / Rủi ro kinh doanh (Hỗ trợ phía trước), Hoạt động và Tuân thủ &Rủi ro. Trung bình trong toàn ngành quản lý tài sản, chức năng Quản lý quan hệ khách hàng dành 23%, Rủi ro kinh doanh / Tuân thủ (Hỗ trợ phía trước) 19%, Hoạt động cũng 19% và Tuân thủ &Rủi ro 33% trong tổng năng lực FTE của họ cho các hoạt động liên quan đến giới thiệu khách hàng . Điều này đóng vai trò là bằng chứng cho thấy việc giới thiệu khách hàng là một quá trình liên kết với nhau, liên kết nhiều năng lực và do đó mang lại cơ hội đáng kể để tăng hiệu quả.

Từ quan điểm quản trị rủi ro, trong hầu hết các trường hợp, các chức năng kiểm soát (tuyến phòng thủ thứ hai) tham gia chặt chẽ vào quá trình giới thiệu ở khả năng hoạt động. Hầu hết các ngân hàng coi việc phân bổ trách nhiệm rõ ràng giữa tuyến phòng thủ thứ nhất và thứ hai là một trong những thách thức lớn nhất của họ. Nếu chức năng Tuân thủ tham gia vào cả các hoạt động vận hành và kiểm soát / giám sát, thì tính độc lập của nó sẽ bị hạn chế.

Chúng tôi đã có các cuộc thảo luận gây tranh cãi về vai trò của Tuân thủ trong việc đưa ra các quyết định rủi ro của khách hàng. Rõ ràng, Tuân thủ có một vai trò quan trọng trong việc xác định các tiêu chuẩn KYC để khách hàng chấp thuận và trong quá trình thẩm định của những khách hàng có rủi ro cao hơn. Tuy nhiên, Tuân thủ với tư cách là một chức năng kiểm soát không nên là người ra quyết định cuối cùng vì điều này hạn chế quyền sở hữu các chức năng kinh doanh.

2. Tốc độ và hiệu quả

Một số KPI có liên quan nhất là thời gian dẫn đầu và tỷ lệ truy cập lại.

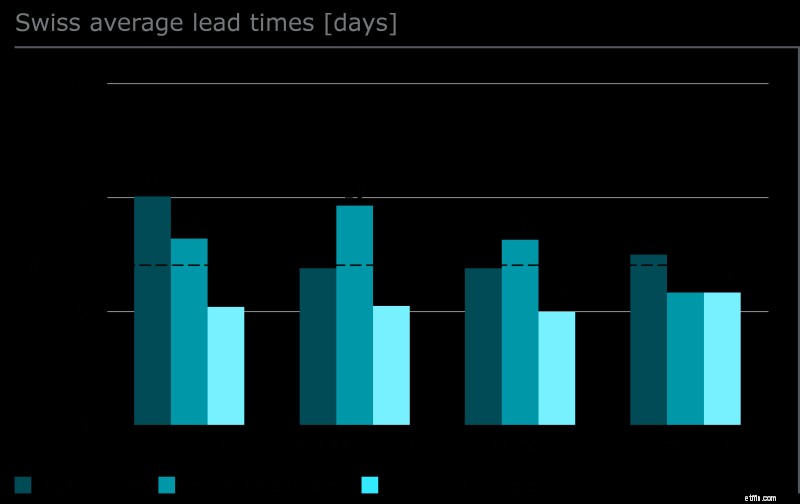

Định nghĩa của chúng tôi về thời gian dẫn đầu bao gồm thời gian cần thiết để thu thập thông tin từ khách hàng. Một số ngân hàng nói rằng họ có thể tiếp cận khách hàng trong vòng chưa đầy 2 ngày, nhưng một số ngân hàng khác đã báo cáo thời gian dẫn đầu là hơn 30 ngày hoặc thậm chí hơn 50 ngày để tiếp cận khách hàng quản lý tài sản. Tuy nhiên, mức trung bình của ngành nằm trong khoảng 14 ngày làm việc. Điều thú vị là đối với các ngân hàng quốc tế và tư nhân nhỏ, việc gia nhập một pháp nhân mất nhiều thời gian nhất, trong khi đối với các bộ phận G-SIB và các ngân hàng khác hoạt động trong lĩnh vực quản lý tài sản, việc mở tài khoản cho một cá nhân ở nước ngoài dường như tốn nhiều thời gian nhất. Chúng tôi cũng nhận thấy rằng mặc dù một số ngân hàng đã đầu tư vào các giải pháp quy trình làm việc tích hợp và số hóa các giao diện nội bộ, nhưng việc giảm thời gian chờ đợi vẫn chưa thành hiện thực đối với nhiều ngân hàng.

Nhìn chung, tỷ lệ trung bình của các bài gửi yêu cầu người quản lý mối quan hệ xem lại vì hồ sơ khách hàng hoặc tài liệu đã gửi chưa đáp ứng đầy đủ các yêu cầu giới thiệu, là 49%. Điều này cho thấy sự kém hiệu quả của quy trình đáng kể. Đối với các G-SIB của Thụy Sĩ, tỷ lệ lượt truy cập thay đổi trong khoảng 20% đến 60%; và các ngân hàng tư nhân quốc tế có độ ổn định quy trình thậm chí còn thấp hơn, với tỷ lệ truy cập lại dao động từ 10% đến 100%.

Hình 3:Thời gian dẫn đầu trong quản lý tài sản

(Mức trung bình của Thụy Sĩ liên quan đến những khách hàng đặt phòng ở Thụy Sĩ)

3. Mức độ số hóa và tự động hóa

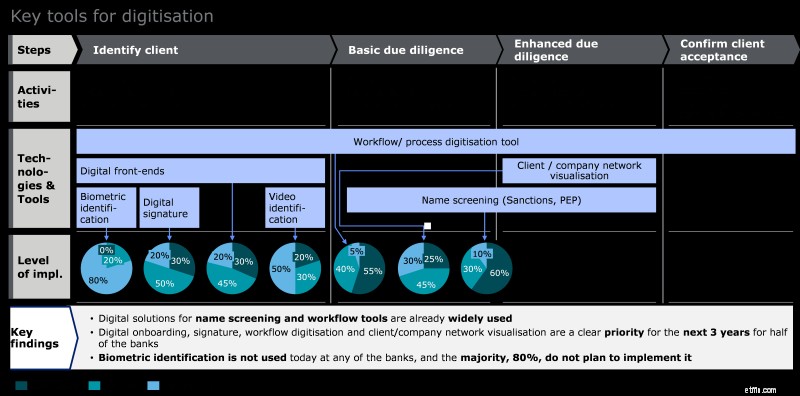

Trên tất cả các giai đoạn trong quy trình giới thiệu, mức độ tự động hóa được hầu hết các ngân hàng coi là "thấp" và "trung bình" đối với G-SIB của Thụy Sĩ. Hầu hết các nhà quản lý tài sản đều nhìn thấy tiềm năng trong việc tự động hóa hơn nữa quy trình giới thiệu, đặc biệt là trong các lĩnh vực xác định khách hàng và nâng cao thẩm định. Hầu hết các nhà quản lý tài sản nói rằng họ đang lên kế hoạch đầu tư đáng kể vào công nghệ trong ba năm tới. Các giải pháp kỹ thuật số cho các công cụ sàng lọc tên và quy trình làm việc (tích hợp) đã được sử dụng rộng rãi trên thị trường. Mặt khác, chữ ký điện tử chỉ được 1/3 ngân hàng (33%) sử dụng và các công cụ trực quan hóa mạng khách hàng chỉ là 1/4 (25%), mặc dù một nửa cho rằng đây sẽ là lĩnh vực ưu tiên trong vài năm tới .

Nhận dạng video là một lĩnh vực khác có mức tiêu thụ thấp, với chỉ 1/5 ngân hàng (20%) hiện đang cung cấp chức năng này. Nhận dạng sinh trắc học không được tổ chức nào sử dụng trong cuộc khảo sát và đáng ngạc nhiên là 80% thậm chí không có ý định giới thiệu nó.

Đại dịch COVID-19 đã dẫn đến việc tăng tốc việc áp dụng các giải pháp công nghệ trong quản lý tài sản, chẳng hạn như sự quan tâm nhiều hơn đến nhận dạng video do hạn chế về việc đi lại xuyên biên giới. Tuy nhiên, năng lực công nghệ của những người chơi ở châu Âu vẫn thua kém so với những người chơi ở thị trường châu Á như Singapore.

Hình 4:Các công cụ số hóa phổ biến nhất trong quy trình giới thiệu

Theo kinh nghiệm của chúng tôi, việc chuyển đổi thành công các quy trình tích hợp được đặc trưng bởi các yếu tố thành công chính sau:

Nếu bạn muốn thảo luận về chủ đề này hoặc thực hiện phân tích chẩn đoán về quy trình giới thiệu khách hàng của mình, vui lòng liên hệ với chúng tôi.