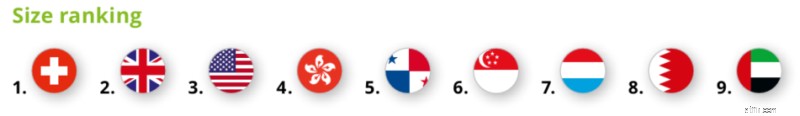

Thụy Sĩ vẫn là trung tâm quản lý tài sản quốc tế hàng đầu, đánh bại tám trung tâm lớn khác về khả năng cạnh tranh, quy mô và hiệu suất, như Xếp hạng Trung tâm Quản lý Tài sản Quốc tế của Deloitte năm 2018 cho thấy. Tuy nhiên, sự cạnh tranh rất khốc liệt và Thụy Sĩ có thể sẽ mất vị trí dẫn đầu. Vị trí đầu tiên của Thụy Sĩ đặc biệt bấp bênh về quy mô, với Vương quốc Anh hiện chỉ đứng sau.

Thụy Sĩ vẫn ở vị trí đầu tiên về khả năng cạnh tranh giữa các trung tâm quản lý tài sản quốc tế (IWMC). Singapore và Hong Kong theo sát phía sau. Deloitte sử dụng cách tiếp cận đa chiều để đo lường khả năng cạnh tranh. Nó bao gồm bốn động lực thành công rộng rãi, đó là môi trường kinh doanh, năng lực của nhà cung cấp, sự ổn định và thuế &quy định.

Thụy Sĩ đạt điểm cao trên tất cả các yếu tố thành công về khả năng cạnh tranh, nhưng với môi trường kinh doanh thì có một ngoại lệ nhỏ, nơi nó chỉ đạt điểm trên trung bình. Singapore và Hồng Kông cũng hoạt động tốt, với những điểm yếu nhỏ về năng lực của nhà cung cấp, và trường hợp của Hồng Kông cũng ổn định. ‘Môi trường kinh doanh’ là lợi thế lớn nhất của Mỹ và Anh, cả hai đều yếu hơn về tính ổn định. Sự khác biệt về điểm số trong xếp hạng năng lực cạnh tranh trung bình là rất nhỏ. Điểm số của UAE, Hoa Kỳ và Luxembourg chỉ khác nhau một chút, vì vậy có thể coi họ về cơ bản là ngang nhau.

Môi trường kinh doanh đối với IWMC ngày càng trở nên thách thức hơn, dẫn đến sự thay đổi đáng kể giữa xếp hạng theo quy mô. Từ năm 2010 đến năm 2017, đã có sự sụt giảm về khối lượng thị trường quốc tế (IMV) cũng như tài sản mới ròng (NNA) ở chín trung tâm hàng đầu.

Thụy Sĩ vẫn là IWMC lớn nhất (với 1,84 nghìn tỷ đô la Mỹ trong IMV), nhưng Vương quốc Anh theo sát phía sau (với 1,79 nghìn tỷ đô la Mỹ). Các trung tâm khác như Panama và Caribe, Bahrain và Các Tiểu vương quốc Ả Rập Thống nhất đang bị tụt lại phía sau.

Mỹ có mức tăng tuyệt đối lớn nhất kể từ năm 2010 (426 tỷ USD tiền IMV, tăng 41%), và Hồng Kông có mức tăng trưởng lớn nhất (+122%). Về tài sản mới ròng, người chiến thắng lớn nhất kể từ năm 2010 là Hồng Kông (410 tỷ USD), nước mất nhiều nhất là Panama và Caribe (giảm 1.241 tỷ USD).

Cạnh tranh ngày càng gia tăng đã gây áp lực lên biên doanh thu, đặc biệt là ở Mỹ và Anh. Tính minh bạch và khả năng so sánh được nâng cao đã dẫn đến tăng độ nhạy cảm về giá và làm giảm mức phí. Một số công ty tham gia thị trường đã thành công hơn (ví dụ:ở Thụy Sĩ và Singapore) và một số ít hơn (Anh và Luxembourg) trong việc chống lại điều này.

Mức chi phí của các ngân hàng tư nhân tại các trung tâm trưởng thành đã ổn định, chỉ có Hồng Kông là có biên độ chi phí cao hơn. Việc hợp nhất thị trường đã giúp tạo điều kiện cho việc đạt được hiệu quả kinh tế theo quy mô. Tuy nhiên, giảm chi phí vẫn là một mục tiêu chiến lược.

Các nhà cung cấp dịch vụ quản lý tài sản đã quản lý tốt hơn để ổn định hiệu suất và lợi nhuận của họ trong quá khứ gần đây, với tỷ lệ thu nhập chi phí giảm ở Mỹ, Anh, Thụy Sĩ và Singapore (nhưng tăng ở Hồng Kông và Luxembourg). Tuy nhiên, điều này có thể là lừa đảo vì hành vi và kỳ vọng của khách hàng đã thay đổi. Để thành công trong tương lai, các ngân hàng tư nhân nên chuyển trọng tâm chiến lược theo hướng tái tư duy và đổi mới mô hình kinh doanh của mình.

Để biết thêm thông tin về bảng xếp hạng, vui lòng truy cập trang web của chúng tôi. Chúng tôi sẽ sớm xuất bản các bài đăng trên blog bổ sung, nêu bật các khía cạnh khác nhau của bảng xếp hạng.

Cách lập kế hoạch cho tương lai

Cách phân tích việc quản lý một công ty để đầu tư?

Phong cách sống tối giản mang lại lợi ích như thế nào đối với tài chính của bạn (Nhưng nó có phù hợp với bạn không?)

Đây là sự thật tồi tệ về việc chúng ta tiết kiệm được bao nhiêu cho việc nghỉ hưu

Trả tiền học đại học:Bao nhiêu là đủ?