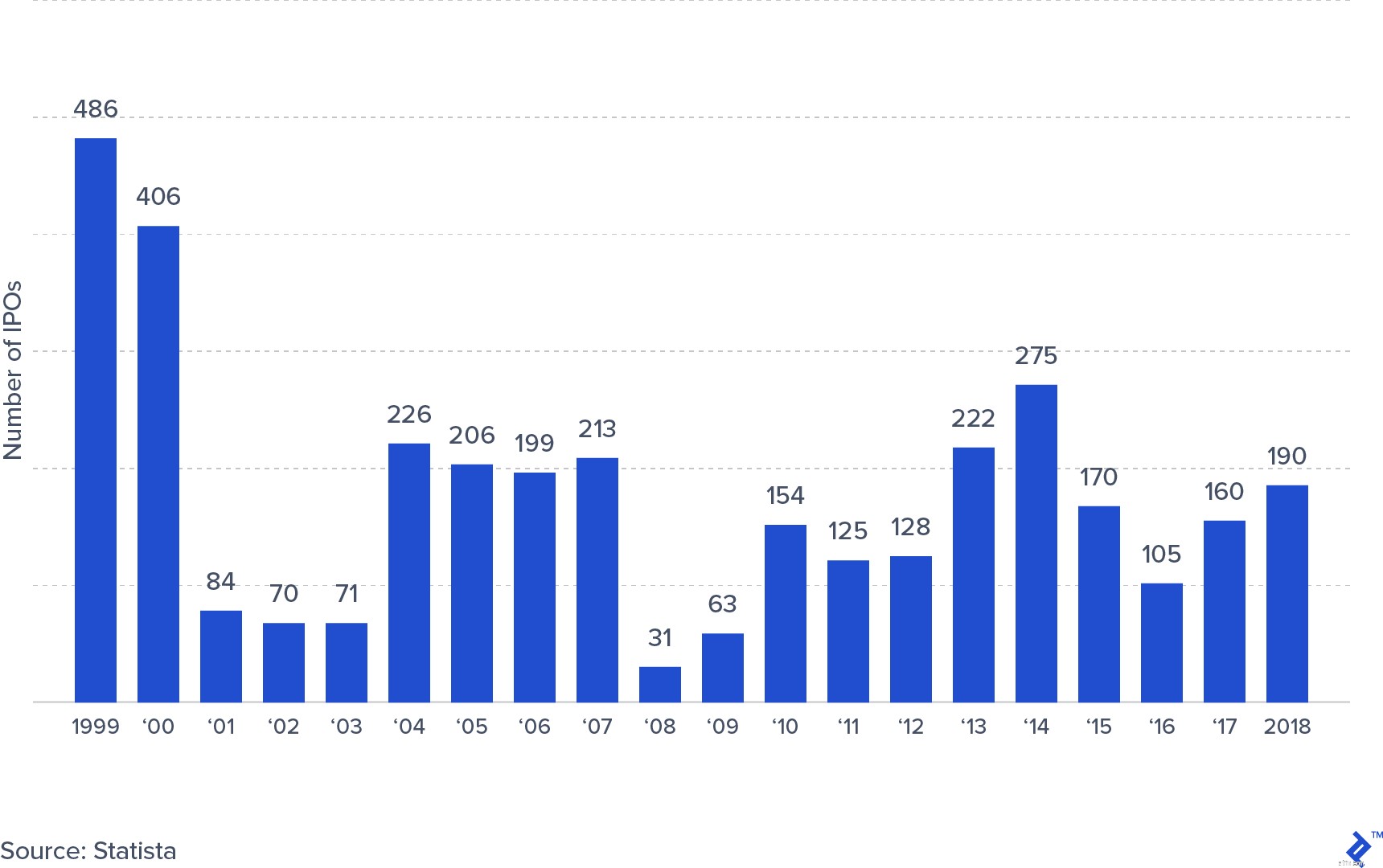

Trong nhiều năm, thị trường phát hành cổ phiếu lần đầu ra công chúng (IPO) dường như hoàn toàn không hoạt động. Nó đã không bao giờ phục hồi sau những thất bại cao độ của bong bóng dot com, trong đó nhiều nhà đầu tư dày dạn và ít kinh nghiệm hơn đã mất một số tiền đáng kể. Sự sụp đổ tài chính chắc chắn không giúp gì cho sự phục hưng của lĩnh vực này, cũng như sự gia tăng của thị trường tư nhân và sự gia tăng của quỹ hưu bổng.

Số lượng IPO ở Hoa Kỳ từ năm 1999 đến năm 2018

Tuy nhiên, năm 2019 dường như đang đi ngược xu hướng, với một số lượng lớn các công ty công nghệ cao đang hoạt động trên các sàn giao dịch chứng khoán. Ngoài Meat, Uber, Lyft và Pinterest đều là những ví dụ về các công ty nổi tiếng đã niêm yết cổ phiếu trong năm nay, với Airbnb và The We Company (công ty mẹ của WeWork) dự kiến sẽ ra mắt thị trường chứng khoán vào một thời điểm nào đó trong năm nay.

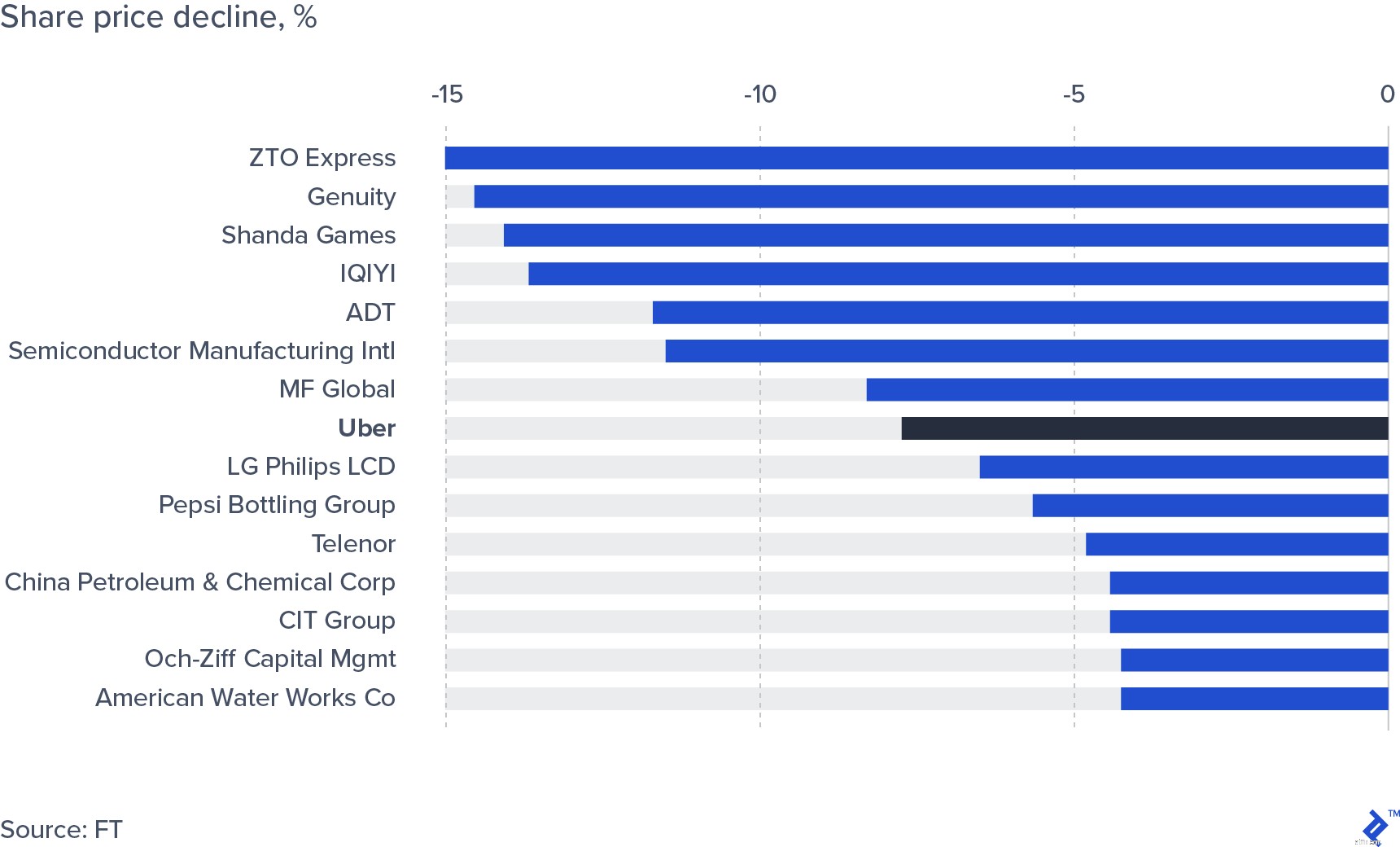

Không phải tất cả các đợt IPO này đều thành công:Ví dụ như những số phận khác nhau của Beyond Meat và Uber. Beyond Meat (NASDAQ:BYND), mà chúng ta đã thảo luận gần đây trong một bài báo khác, đang được báo cáo là một trong những thành công lớn nhất trong những năm gần đây, không chỉ năm 2019:Trên thực tế, IPO của nó là hoạt động tốt nhất đối với một công ty niêm yết trong hơn 200 triệu đô la kể từ cuộc khủng hoảng tài chính năm 2008. Như Howard Lindzon đã viết vào ngày 29 tháng 7, “Tài sản hoạt động tốt nhất năm 2019 là Beyond Meat - ở mức 14 tỷ đô la, nó có vốn hóa thị trường lớn hơn 30% của tất cả các Công ty S&P - và Ivanhoff gọi công nghệ sinh học là có thể ăn được ”. (Lưu ý:Điều này được viết trước khi Beyond Meat công bố đợt chào bán tiếp theo bất ngờ và giảm đáng kể; tuy nhiên, cổ phiếu vẫn tăng khoảng 170% kể từ khi IPO). Mặt khác, Uber Technologies (NYSE:UBER) đã bị vô số bài báo cho là thất bại, một đợt IPO thất bại. Công ty đã huy động được hơn 8,1 tỷ đô la, nhưng không đạt được mục tiêu định giá mong muốn là 100 tỷ đô la; cổ phiếu đã giảm mạnh vào ngày đầu tiên giao dịch, khiến nó trở thành một trong những vụ IPO tồi tệ nhất trên 1 tỷ đô la.

Các đợt IPO của Hoa Kỳ trên 1 tỷ đô la, những người hoạt động tồi tệ nhất

Ngay cả khi cổ phiếu phục hồi, nó vẫn đang mòn mỏi ngay dưới mức giá IPO là 45 đô la.

Giá cổ phiếu Uber kể từ khi IPO

Và không phải chỉ có các công ty công nghệ mới có những thành công lẫn lộn và những lần IPO thất bại khi đến với các thị trường tư nhân:Anheuser Busch INBEV NV nổi tiếng đã phải hủy bỏ kế hoạch IPO của mình ở APAC, thay vào đó là bán doanh nghiệp tư nhân. Cuối cùng, vụ IPO thất bại gần đây nhất để tạo ra tin tức là của công ty thể thao Trung Quốc Wanda Sports, chủ sở hữu của Ironman, đã ra mắt Nasdaq vào ngày 26 tháng 7. Wanda đã huy động được ít hơn một nửa so với số tiền mong muốn và tăng trong giao dịch sau IPO, khiến nó trở thành đợt IPO có hiệu suất kém thứ hai trong năm.

Cuối cùng, cũng nên dành một vài từ về chiến lược thay thế được Slack sử dụng. Slack áp dụng chiến lược tương tự như Spotify và sử dụng hình thức niêm yết trực tiếp thay vì IPO. Trên thực tế, điều này có nghĩa là nó đã bỏ qua các ngân hàng đầu tư và lợi nhuận IPO trong khi vẫn có thể được hưởng những lợi ích của một công ty niêm yết đại chúng. Chúng tôi sẽ trình bày chi tiết hơn về những vấn đề này trong phần sau.

Bài viết này sẽ cung cấp một khuôn khổ để phân tích các sự kiện tài chính này, trước tiên trình bày ngắn gọn quá trình đằng sau quyết định niêm yết cổ phiếu trước khi tiếp tục đề cập đến quá trình và các yếu tố thành công đằng sau IPO cũng như thị trường hiện tại và những cân nhắc đối với thị trường đại chúng gần đây và sắp tới cúng dường.

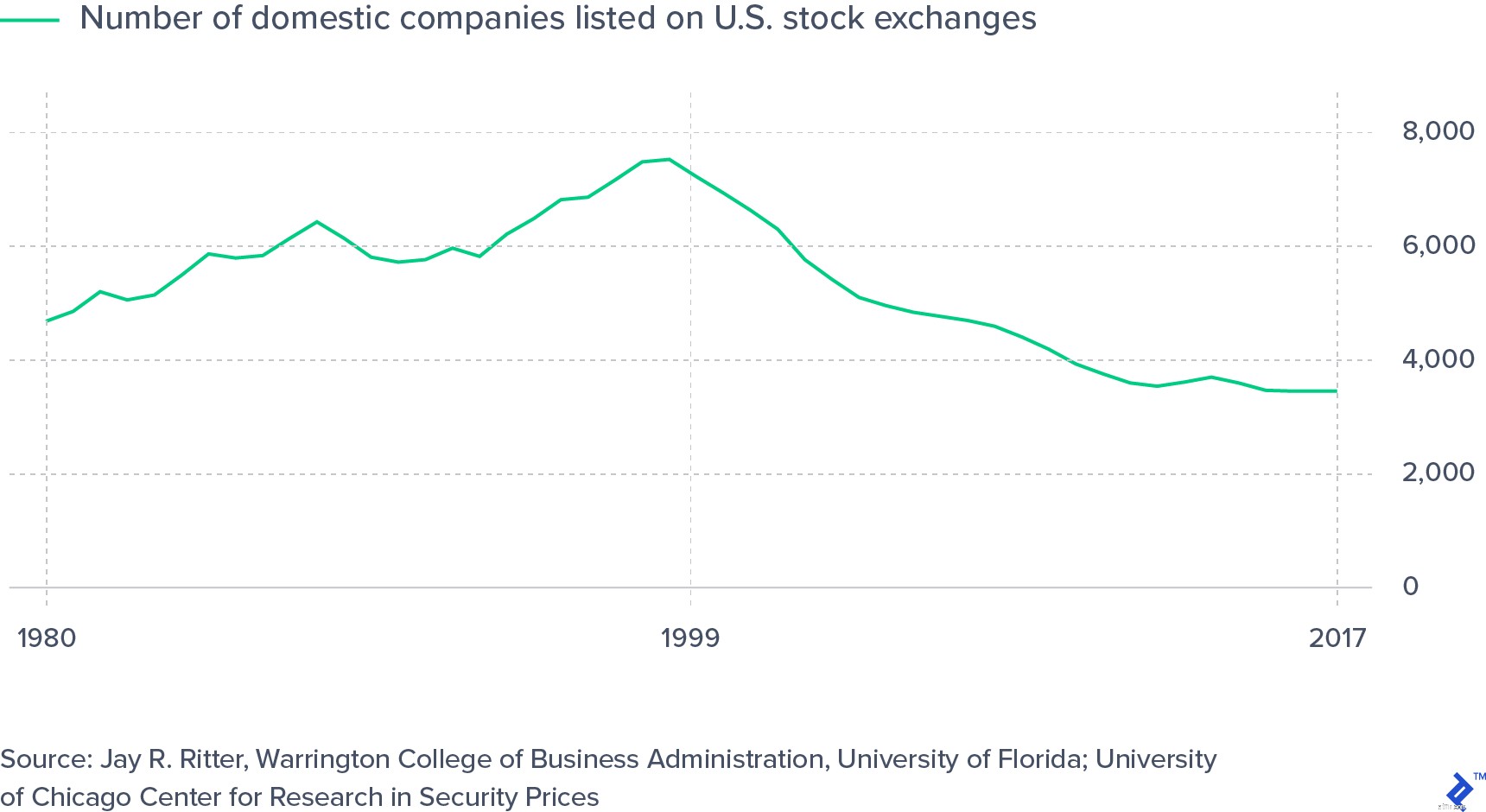

Rất ít sự kiện quan trọng trong cuộc đời của một công ty như việc niêm yết cổ phiếu lần đầu ra công chúng. Một đợt phát hành lần đầu ra công chúng mô tả quá trình một công ty từ hoàn toàn thuộc sở hữu tư nhân sang được giao dịch trên sàn giao dịch chứng khoán. Việc niêm yết công khai có nhiều lợi thế, nhưng cũng phức tạp và tốn kém. Nhìn chung, ngày càng ít công ty chọn làm như vậy và họ có xu hướng làm như vậy ở giai đoạn sau. Vậy tại sao một công ty lại trải qua một quá trình phức tạp và lâu dài như vậy?

Các mục tiêu chính của IPO là huy động vốn và cung cấp thanh khoản cho các nhà đầu tư hiện tại, mà ở giai đoạn này chủ yếu sẽ là những người sáng lập, nhân viên và ban quản lý, và các nhà đầu tư ban đầu như quỹ đầu tư thiên thần, đầu tư mạo hiểm và cổ phần tư nhân. Ngoài những mục tiêu này, IPO đi kèm với nhiều lợi ích và nghĩa vụ khác. Trong số các lợi ích là sự gia tăng danh tiếng, sự mở rộng cơ sở nhà đầu tư và định giá minh bạch (tính thanh khoản). Ngược lại, các nghĩa vụ bao gồm tăng cường giám sát từ những người tham gia thị trường và các nhà đầu tư mới cũng như tăng gánh nặng pháp lý.

Tiếp theo là tổng quan về quy trình.

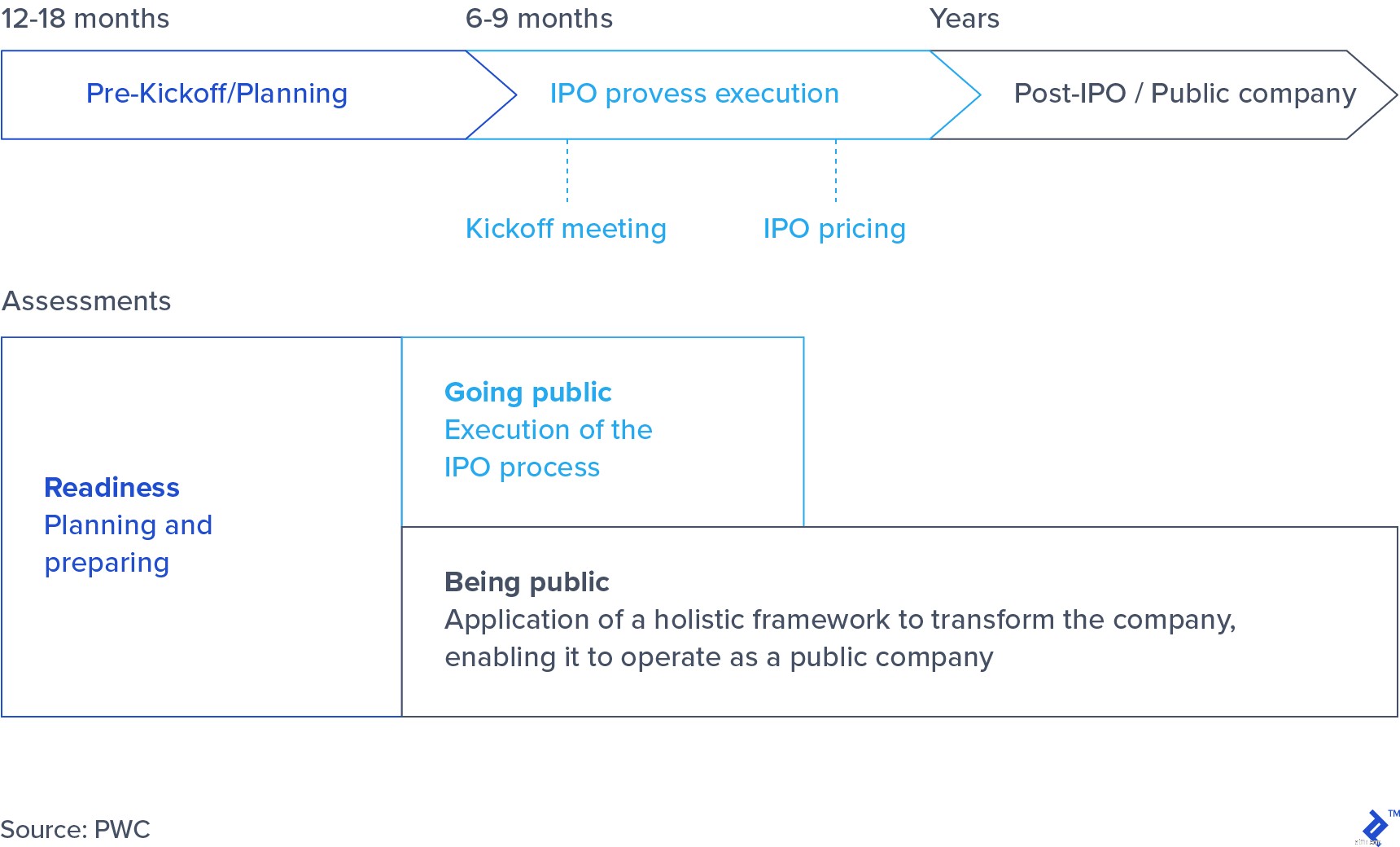

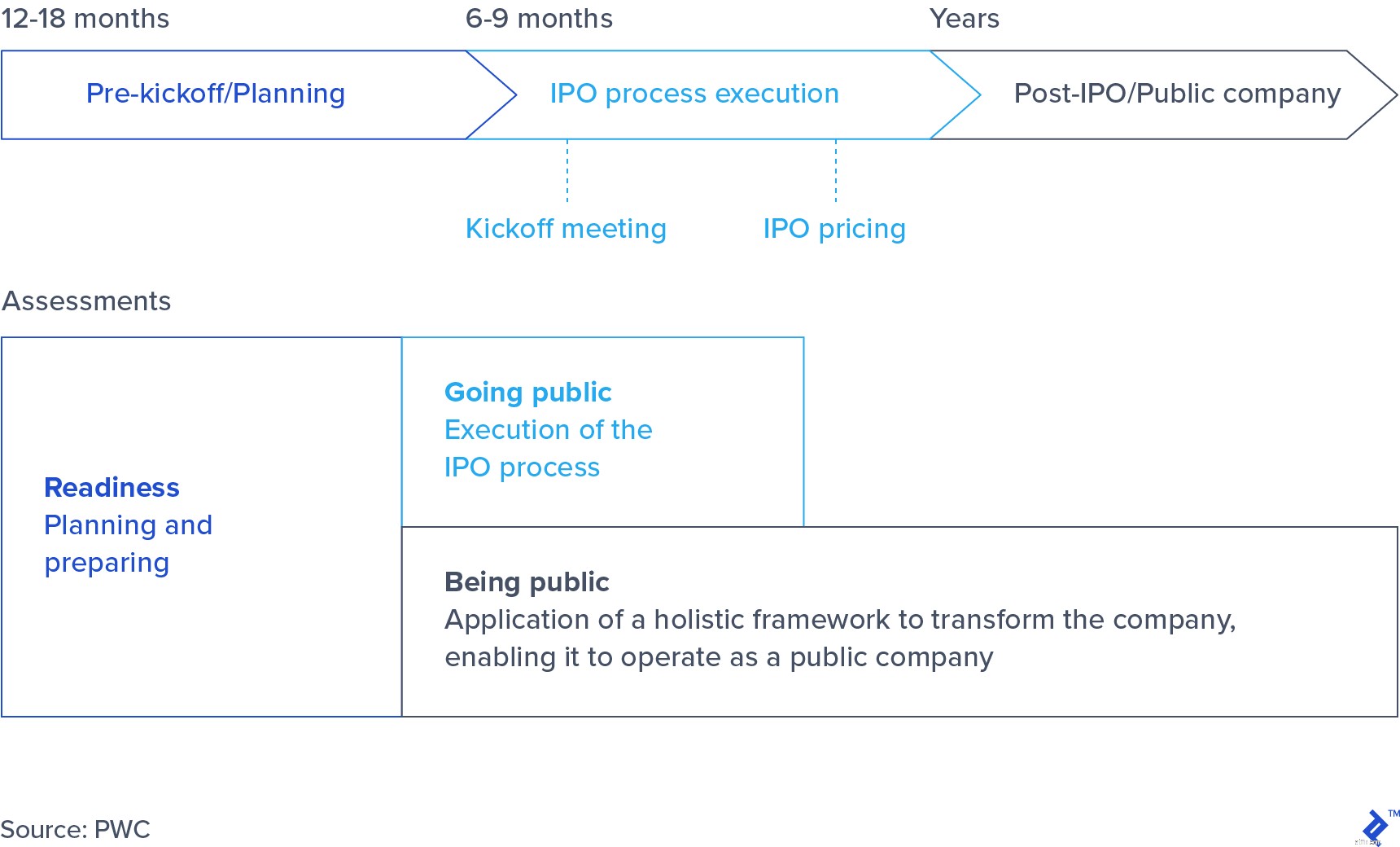

Quá trình IPO thường kéo dài hơn một năm và bắt đầu bằng việc đánh giá nội bộ về mức độ sẵn sàng của công ty đối với cơ cấu quản lý và điều hành công ty cũng như đánh giá rộng rãi về mối quan tâm tiềm năng của các nhà đầu tư đối với cổ phiếu loại này.

Quy trình IPO

Bản thân việc thực hiện IPO cũng vô cùng phức tạp. Đầu tiên, nó yêu cầu công ty phải chọn một hoặc nhiều nhà bảo lãnh phát hành (các ngân hàng đầu tư sẽ xử lý việc định giá và bán các cổ phiếu mới được niêm yết). Tiếp theo, là quy trình nộp hồ sơ theo quy định và thẩm định để đảm bảo tuân thủ quy định, sau đó SEC phê duyệt IPO. Sau đó là một quy trình định giá và tìm hiểu giá, nơi các nhà đầu tư được tiếp cận để xác định các điều kiện và mức giá mà họ sẽ quan tâm đối với cổ phiếu mới. Cuối cùng, giai đoạn giao dịch ban đầu bắt đầu, trong đó các phương pháp ổn định được sử dụng để đảm bảo rằng thị trường cho cổ phiếu mới bắt đầu tồn tại và cuối cùng, sau 25 ngày, chuyển đổi sang giao dịch thị trường thông thường.

Thực hiện IPO

Khi cổ phiếu của công ty được giao dịch công khai, các nghĩa vụ pháp lý của công ty sẽ tăng lên đáng kể. Gánh nặng này đã tăng lên đáng kể kể từ vụ phá sản dot com vào những năm 90, do hậu quả trực tiếp của các vụ bê bối của công ty như Enron và WorldCom, điều này đã thúc đẩy cơ quan quản lý ở Mỹ đưa ra Đạo luật Sarbanes-Oxley (SOX). Các công ty thuộc sở hữu đại chúng có nghĩa vụ công bố tài chính rất chi tiết hai lần một năm, cũng như có cơ cấu quản trị công ty quan trọng. Vì lý do này, bất kỳ công ty nào xem xét IPO sẽ nhất thiết phải thuê nhân viên pháp lý và tuân thủ thành thạo các yêu cầu của SEC. Mặt khác, điều này làm tăng thêm mức độ uy tín cho công ty, vì nó chịu được mức độ giám sát cao hơn.

Vậy trên thực tế, điều này có ý nghĩa gì đối với một doanh nghiệp đang phát triển và số lượng các đợt IPO? IPO rất tốn kém và phức tạp:trong một nghiên cứu của PWC, chi phí của một IPO được ước tính là từ 4-7% số vốn huy động được và thêm 4,2 triệu đô la chi phí liên quan trực tiếp. Ngoài ra, các giám đốc tài chính được thăm dò ước tính chi phí duy trì danh sách công khai vào khoảng 1 triệu đô la. Nhiều học giả đã cho rằng những chi phí này là động lực chính dẫn đến xu hướng quan sát được của các công ty hoặc từ bỏ niêm yết hoàn toàn hoặc niêm yết ở giai đoạn sau của vòng đời công ty của họ.

Số lượng công ty đại chúng ở Hoa Kỳ

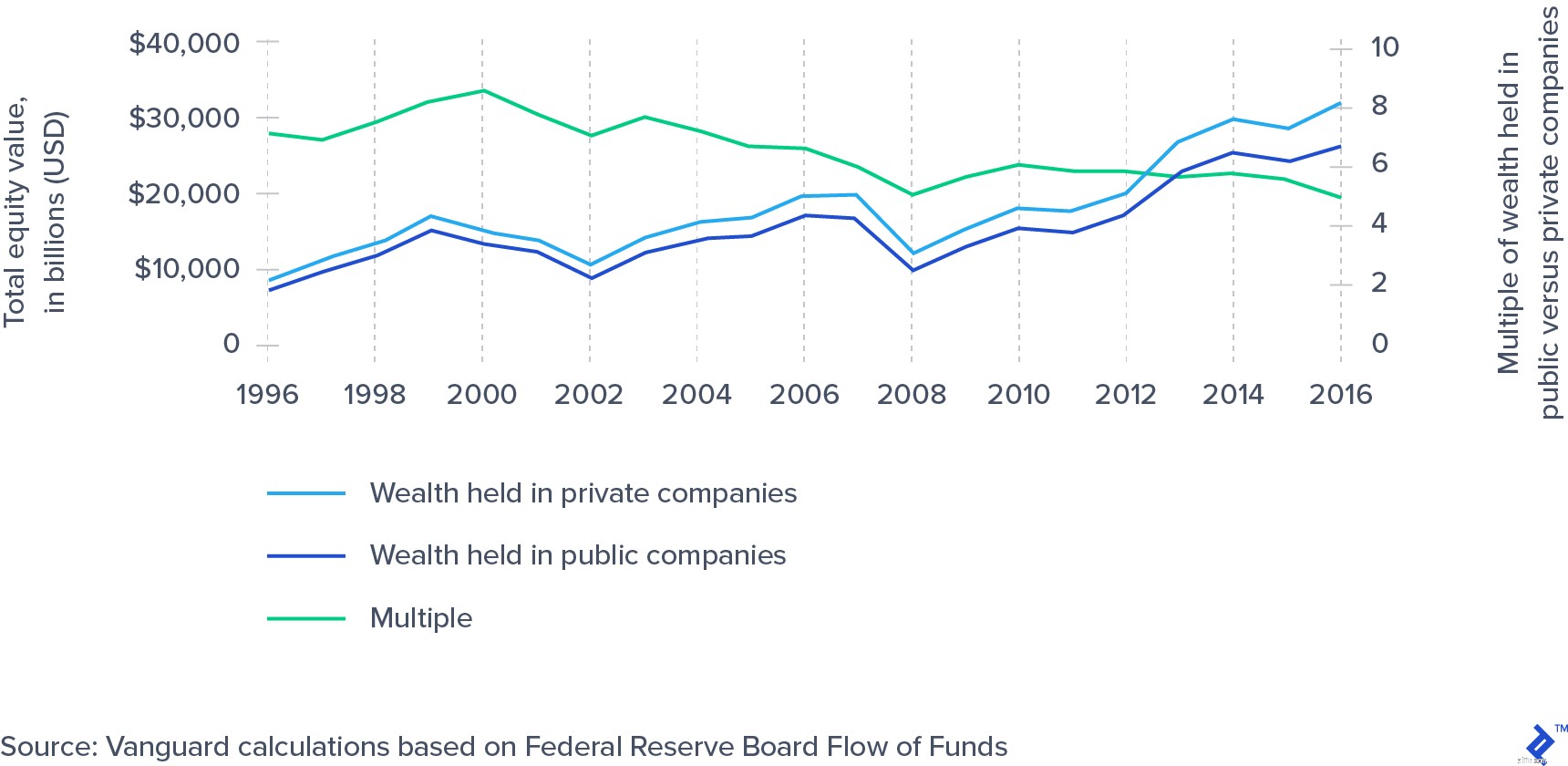

Theo truyền thống, IPO là phương pháp ưa thích của các nhà đầu tư giai đoạn đầu để “rút lui” khỏi các công ty danh mục đầu tư của họ. IPO được coi là bước cần thiết để một công ty đạt đến sự trưởng thành toàn diện của công ty và do đó thay đổi cơ sở nhà đầu tư từ các công ty đầu tư chuyên biệt, đầu cơ hơn sang các nhà đầu tư truyền thống hơn, chẳng hạn như các quỹ tương hỗ hoặc chỉ dài hạn cũng như các nhà đầu tư nhỏ lẻ. Theo thời gian, khi lượng vốn có sẵn trên thị trường tư nhân đã tăng lên đáng kể, nhiều công ty đã chọn sử dụng con đường này để tự tài trợ cho mình, thường huy động nhiều tiền hơn theo cách này so với thông qua IPO cuối cùng của họ. Uber là một ví dụ điển hình:Uber đã huy động được tổng cộng 24,7 tỷ USD trong 22 vòng, chỉ 8,1 tỷ USD trong số đó là thông qua các thị trường đại chúng.

Quy mô của Thị trường tư nhân so với Thị trường công khai

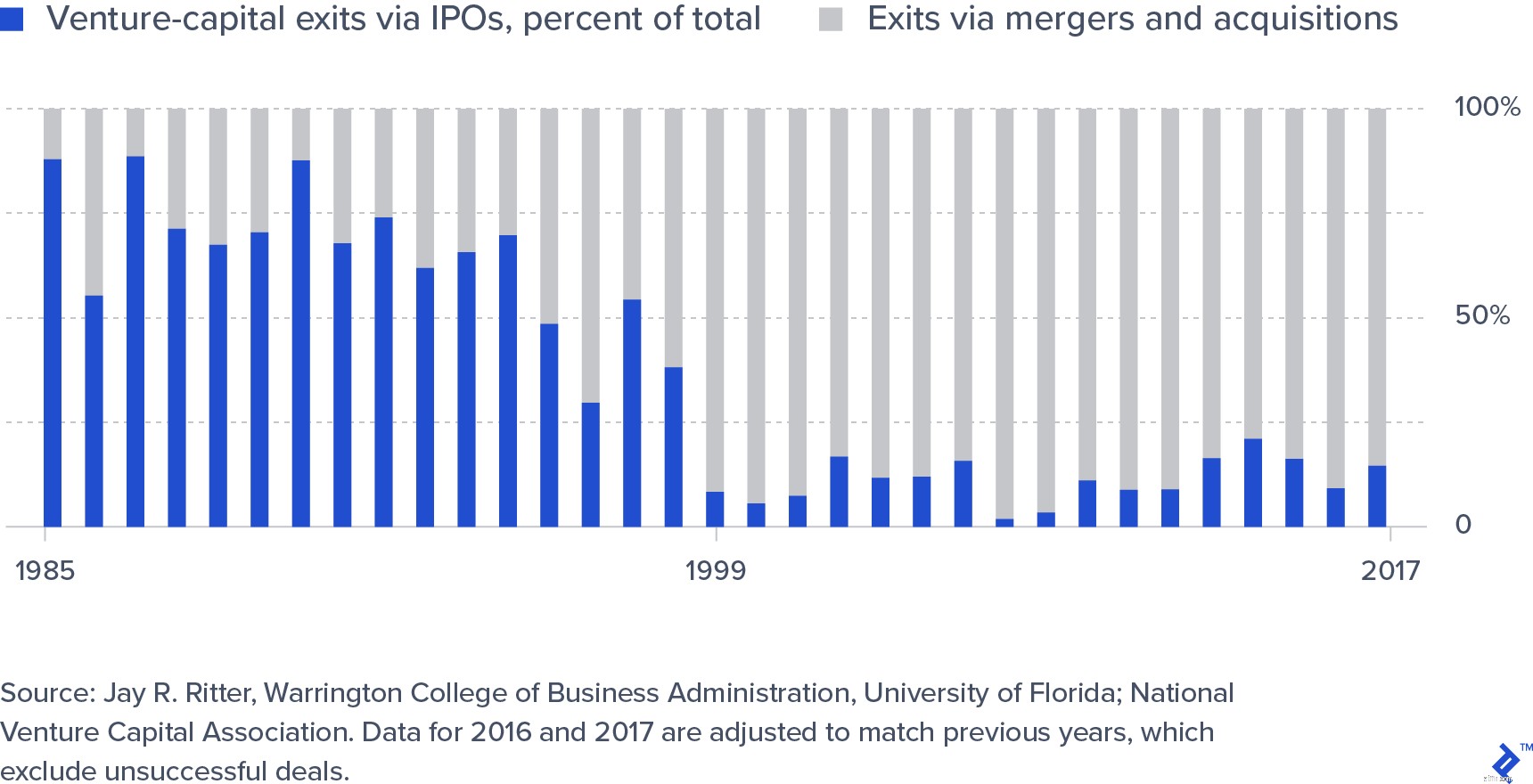

Tuy nhiên, điều này không có nghĩa là các nhà đầu tư bán lẻ hiện không thể tiếp xúc với các công ty công nghệ do VC hậu thuẫn khi các nhà đầu tư mạo hiểm rút lui:Như biểu đồ bên dưới cho thấy, một lối thoát phổ biến hơn là bán một doanh nghiệp cho một công ty khác (thường là đại chúng). Do đó, các nhà đầu tư có thể đầu tư gián tiếp:Ví dụ:mua cổ phiếu trên Facebook sẽ giúp hiển thị cả Whatsapp và Instagram.

Thoát vốn mạo hiểm thông qua IPO hoặc Sáp nhập

Cuối cùng, các nhà quản lý nên nhận thức được ý nghĩa và lợi ích của việc IPO và nên cân nhắc một số câu hỏi trước khi quyết định xem có nên thực hiện IPO hay không.

Bây giờ, quy trình, ý nghĩa và các lựa chọn thay thế cho IPO đã được khám phá, đã đến lúc xem xét điều gì làm nên thành công của một đợt IPO và khi nào thì một đợt IPO được coi là thất bại.

Đôi khi, các công ty buộc phải hủy IPO hoàn toàn, như trường hợp được đề cập ở trên của AB Inbev ở Hồng Kông vào tháng 7 năm 2019. Nguyên nhân chính của hành động quyết liệt như vậy thường là do tính toán sai nhu cầu của nhà đầu tư, dẫn đến quyết định rằng tốt hơn là nên tạm dừng hoạt động hơn là rủi ro hoạt động thất bại.

Các ví dụ về BYND và UBER sẽ được sử dụng để minh họa cách đánh giá thành công của một đợt IPO.

Cuối cùng, sự thành công của IPO được quyết định bởi:

Phần lớn đã được viết về độ dài của cửa sổ này cho các công ty công nghệ. Đặc biệt, điều này đã được đặt tên là cửa sổ IPO của các kỳ lân:Khi các công ty tư nhân rất có giá trị cuối cùng cũng thuộc về tay công chúng, sau khi ở tư nhân lâu hơn do các yếu tố được đề cập ở trên, tức là gánh nặng pháp lý về niêm yết và quy mô lớn sự sẵn có của các nguồn vốn thay thế trên thị trường tư nhân. Theo Economist, ngoài sự thèm muốn đối với cổ phiếu công nghệ, mong muốn của các quỹ đầu tư mạo hiểm từ năm 2010 bắt đầu thanh lý khi chúng gần hết tuổi thọ cũng là một yếu tố góp phần. Trên thực tế, trừ sự suy thoái mạnh của nền kinh tế và sự điều chỉnh trên thị trường chứng khoán (mà trên thực tế, nhiều người đang dự đoán trước), chúng ta có thể mong đợi nhiều kỳ lân này đến với thị trường hơn, vì Công ty Chúng tôi và Airbnb đã được thiết lập để làm.

Cuối cùng, nhưng quan trọng nhất, mức độ hấp dẫn của đề xuất giá trị của cổ phiếu của bạn và do đó là câu chuyện vốn chủ sở hữu của bạn như thế nào? Làm thế nào có thể bảo vệ được doanh nghiệp của bạn? Ban quản lý có thể trình bày rõ ràng điều này không? Và câu chuyện về vốn chủ sở hữu của bạn có phải là câu chuyện gắn liền với các xu hướng thế tục không? Có lẽ đây là lý do duy nhất cho sự thành công vượt bậc của Beyond Meat:Sự chuyển hướng sang ăn uống dựa trên thực vật và có ý thức về sức khỏe và môi trường là không thể phủ nhận. Ngược lại, Uber đã phải chịu sự cạnh tranh từ đợt IPO gần đây của đối thủ Lyft, cũng như một doanh nghiệp mà nhiều người coi là thiếu một “hào khí”.

Nhìn vào các đợt IPO lớn sắp tới, có vẻ như một câu chuyện mạch lạc và hấp dẫn sẽ dễ dàng được tạo ra cho một công ty như Airbnb hơn là cho The We Company. Tuy nhiên, việc quan sát phản ứng của thị trường khi ra mắt và bất kỳ đợt IPO thất bại tiềm năng nào khác là điều chắc chắn sẽ rất thú vị.