Mục đích của bài viết này là hướng dẫn bạn cách mọi người có thể vận hành thành công tiền của chính mình. Cho dù bạn có £ 10.000 hay £ 2 triệu, điều quan trọng là phải có một quy trình khi đầu tư tiền để giúp bạn quyết định đầu tư vào quỹ nào.

Bài viết này sẽ hướng dẫn bạn cách trở thành một nhà đầu tư DIY giỏi hơn cũng như các công cụ để sử dụng. Tôi sẽ dạy bạn:

Các bài học được cố ý viết theo cách nhẹ nhàng và giải trí bằng cách sử dụng các ví dụ thực tế từ thế giới đầu tư, học thuật và thể thao. Tôi thực sự khuyên bạn cũng nên tải toàn bộ bài báo để bạn có thể tham khảo nó sau này và đọc nó lúc rảnh rỗi. Ngoài ra, bạn có thể nhận thông tin trong bài viết này dưới dạng một khóa học email ngắn hạn. Chỉ cần nhập địa chỉ email của bạn và bạn sẽ nhận được một bài học mỗi ngày trong chín ngày sau đó.

Những bài học tôi chia sẻ là rút ra từ sự nghiệp xây dựng danh mục đầu tư cho các triệu phú cũng như là một trong những chuyên gia đầu tư được trích dẫn thường xuyên nhất trên báo chí quốc gia, bao gồm The Times và The Telegraph. Những bài học này cũng được học từ việc phỏng vấn các nhà quản lý quỹ cũng như các kết luận của nghiên cứu hàn lâm kéo dài hơn 100 năm, tạo nên cơ sở cho thuật toán Nhà đầu tư 80-20 độc đáo của chúng tôi. 80-20 Investor là dịch vụ đầu tư DIY sáng tạo do MoneytotheMasses.com điều hành, đã trao quyền cho các thành viên hoạt động tốt hơn thị trường, các chiến lược đầu tư thụ động và các nhà quản lý quỹ như Neil Woodford. Sử dụng nghiên cứu của 80-20 Nhà đầu tư, tôi đã đầu tư 50.000 bảng Anh tiền riêng của mình vào tháng 3 năm 2015 để cho thấy 80-20 Investor trao quyền cho các nhà đầu tư DIY như thế nào. Trong 16 tháng kể từ khi tôi bắt đầu điều hành danh mục đầu tư trực tiếp của mình, tôi đã tăng hơn 11% trong một khoảng thời gian bao gồm một số sự cố thị trường cũng như một cuộc bỏ phiếu Brexit trong cuộc trưng cầu dân ý của EU. Trong cùng kỳ, FTSE 100 mất hơn 1,5%.

Trong bài viết này, tôi bật mí về cách tôi có thể giúp các nhà đầu tư mới hoàn thành đạt được lợi nhuận đầu tư như trên. Tôi tiết lộ những hoạt động bên trong đằng sau những gì tạo nên một nhà đầu tư thành công và 80-20 Nhà đầu tư làm tốt hơn những gì nó có. Tôi rất vui khi bạn nhận những gì tôi sẽ cho bạn xem và tự mình sử dụng miễn phí.

Tôi thường xuyên được các nhà đầu tư hỏi "Tôi nên đầu tư vào quỹ hay cổ phiếu?". Câu trả lời ngắn gọn là bạn chỉ nên đầu tư vào cổ phiếu nếu bạn có kiến thức và chuyên môn để phân tích tài khoản công ty và đưa ra quyết định đầu tư phù hợp. Mua cổ phiếu của một công ty có rủi ro rất cao. Bằng cách đầu tư vào các quỹ, vốn là phương tiện đầu tư tổng hợp, bạn có thể giảm thiểu một số rủi ro đầu tư đó. Một quỹ đầu tư gộp tiền của các nhà đầu tư lại với nhau để hưởng lợi từ quy mô kinh tế và để tiền được điều hành bởi người quản lý quỹ phù hợp với số tiền đầu tư của họ. Như vậy, họ sẽ đầu tư tiền vào cổ phiếu của hàng trăm công ty để giảm thiểu rủi ro đầu tư. Các quỹ (có thể là ủy thác đơn vị, ủy thác đầu tư hoặc ETF) là phương tiện phổ biến nhất để các nhà đầu tư ghế bành đầu tư tiền hoặc lương hưu của họ. Hướng dẫn đầu tư vào quỹ tuyệt vời này bao gồm mọi thứ bạn cần biết về đầu tư vào quỹ bao gồm cách bắt đầu đầu tư vào quỹ, giải thích quỹ đầu tư là gì và cách chúng hoạt động.

Trong phần còn lại của bài viết này, tôi sẽ giả định rằng giống như hầu hết các nhà đầu tư bình thường, bạn sẽ tìm cách đầu tư vào quỹ. Vì vậy, tôi sẽ chỉ cho bạn cách xác định các quỹ tốt nhất để đầu tư. Tôi sẽ dạy bạn dựa trên nghiên cứu và kinh nghiệm, cách tăng cơ hội đầu tư vào các quỹ hoạt động tốt nhất cũng như cách xây dựng danh mục đầu tư. Tôi cũng sẽ chỉ cho bạn cách biết khi nào nên bán quỹ. Dưới đây tôi cung cấp danh sách các chủ đề mà bài viết này sẽ đề cập để bạn có thể tham khảo lại. Tôi hy vọng bạn thích bài viết và hãy chia sẻ nó trên phương tiện truyền thông xã hội.

Trong suốt sự nghiệp của tôi ở Thành phố, tôi không thể cho bạn biết tôi đã dành bao nhiêu giờ để lắng nghe các nhà quản lý quỹ, những người bạn tin tưởng đầu tư tiền của mình, cho tôi biết quy trình đầu tư của họ sẽ vượt trội hơn so với các đối thủ và thị trường như thế nào để đảm bảo rằng họ là một trong những quỹ đầu tư hàng đầu. Tất nhiên tôi biết họ sẽ không làm điều này, thực tế là họ sẽ chẳng đi đến đâu vì nghiên cứu đã chỉ ra rằng chỉ 1% các nhà quản lý quỹ liên tục đánh bại thị trường trong thời gian dài. Điều này có nghĩa là họ đang nói dối tôi trong những cuộc trò chuyện này hay họ chỉ đang lừa dối?

Sự thật là họ sẽ thực sự vượt trội so với các đối thủ của mình trong một số thời điểm nhưng cũng sẽ kém hơn ở các giai đoạn khác trong chu kỳ kinh tế. Hay nói cách khác, "mỗi con chó đều có ngày của nó."

Thường thì tôi sẽ hỏi họ câu hỏi đơn giản “Vậy từ góc độ đầu tư, điều gì khiến bạn thức đêm?” Điều thú vị là họ luôn có câu trả lời, cho dù đó là Vương quốc Anh rơi vào suy thoái hay sự sụp đổ của đồng euro. Tôi luôn nhấn mạnh rằng nếu họ thực sự có năng khiếu về những gì họ tuyên bố sẽ làm (kiếm tiền cho bạn) thì họ sẽ không thức giấc chút nào!

Sự thật là điều khiến người bạn bỏ tiền ra đầu tư thức trắng đêm là nỗi sợ mất công việc được trả lương cao của họ. Nhưng bạn có thể nghĩ rằng đó không phải là một điều tồi tệ vì nó khiến các chuyên gia đầu tư (các nhà quản lý quỹ) phải kiễng chân, phải không?

Sai! Trên thực tế, điều ngược lại là đúng và trong phần tiếp theo, tôi sẽ giải thích lý do tại sao nỗi sợ mất việc của một nhà quản lý quỹ sẽ khiến bạn mất tiền.

Vì vậy, tóm lại, bài học đầu tiên về đầu tư DIY là:

Người quản lý quỹ quan tâm nhất đến việc duy trì công việc được trả lương cao của họ, hơn bất cứ điều gì khác bao gồm cả bạn, đó là lý do tại sao họ không xứng đáng với lòng trung thành của bạn.

80-20 Investor là một dịch vụ được hỗ trợ bởi nghiên cứu cho bạn biết không chỉ những gì nên mua mà còn những gì và khi nào nên bán. Chúng tôi không được thanh toán thông qua các khoản đầu tư của bạn, thay vào đó chúng tôi được tài trợ bằng chi phí đăng ký, tương đương với giá một tách cà phê một tuần. Vì vậy, mục tiêu duy nhất của chúng tôi là giúp bạn trở thành nhà đầu tư thành công cho dù bạn sử dụng nền tảng đầu tư nào.

Một nhà quản lý quỹ lo lắng về việc mất việc của mình hơn tất cả những thứ khác, điều này có hại cho sự giàu có của bạn. Giống như thế giới truyện tranh Marvel, đầu tư có rất nhiều anh hùng và nhân vật phản diện. Và do đó, nhà quản lý quỹ Tony Dye, người đã qua đời vào năm 2008, đã có biệt danh là "Dr Doom". Hầu hết các nhà đầu tư DIY sẽ không biết về quy mô tội ác của Dye. Anh ta có thể làm gì mà tệ đến mức được ví như một trong những siêu tội phạm khét tiếng nhất?

Trên thực tế, tội của anh ta chỉ đơn giản là không đi theo đám đông trong những năm bùng nổ của thị trường chứng khoán dotcom của những năm 1990. Sự bi quan thẳng thắn của anh ta, thứ đã khiến anh ta có biệt danh, cuối cùng đã khiến anh ta mất việc khi thị trường tiếp tục tăng cao. Sau khi chuyển hàng tỷ bảng tiền của khách hàng ra khỏi thị trường chứng khoán, vào tháng 3 năm 2000, người ta ước tính rằng họ đã bỏ lỡ 8,6 tỷ bảng tiền lãi tiềm năng trên thị trường. Công ty mà ông làm việc, Phillips &Drew, được The Times gọi là “trò đùa thường trực” và mất nhiều khách hàng hơn bất kỳ công ty quản lý quỹ nào khác vào năm 1999. Vì vậy, vào năm 2000, công ty mất kiên nhẫn và chia tay công ty với Dye, giám đốc đầu tư.

Nhiều tháng sau đó, thị trường chứng khoán sụp đổ và Phillips &Drew đã đi từ vị trí đứng đầu bảng thành tích quỹ lương hưu sang vị trí dẫn đầu. Sự bi quan trước đó của Dye đã được chứng minh là đúng trong khi các đồng nghiệp của anh ấy, thừa cân về cổ phiếu công nghệ, đã chứng kiến các khoản đầu tư của họ giảm mạnh về giá trị. Tuy nhiên, trớ trêu thay, hầu hết trong số họ vẫn tiếp tục công việc của mình.

Vì vậy, đạo lý của câu chuyện này (và bài học đầu tư DIY số 2) là trong thế giới quản lý đầu tư, không quan trọng bạn đúng hay sai, chỉ là đừng khác biệt.

Hay nói cách khác, bạn sai nếu mọi người khác cũng vậy. Đó là cách các nhà quản lý quỹ duy trì công việc của họ và lý do tại sao danh mục đầu tư của họ sớm bắt đầu phản ánh lẫn nhau, hãy kiểm tra một chút. Tuy nhiên, xu hướng bầy đàn sẽ không phải là một điều xấu nếu bầy đàn đó thường đúng?

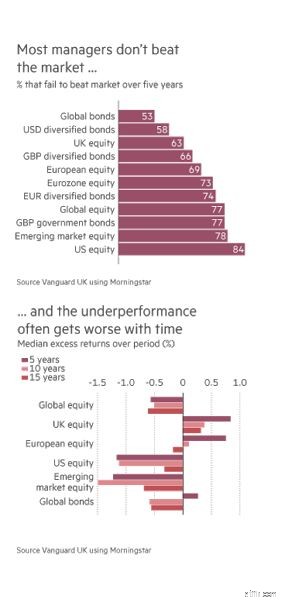

Vấn đề là chúng thường không đúng như biểu đồ dưới đây cho thấy. Nhưng tin tốt là bằng cách tìm hiểu lý do tại sao các nhà quản lý quỹ không đánh bại được thị trường, các nhà đầu tư DIY có thể đảm bảo rằng họ làm được điều đó. Đó là những gì các bài học tiếp theo sẽ đề cập đến. Mặc dù có vẻ khó tin nhưng bạn (một nhà đầu tư ngồi ghế bành) có một số lợi thế khác biệt so với tất cả các nhà quản lý quỹ.

80-20 Nhà đầu tư phân tích 10.000 quỹ (ủy thác đơn vị, ủy thác đầu tư và ETF) và cho bạn biết trong vài giây cơ hội tốt nhất nằm ở đâu, để bạn có thể dành nhiều thời gian hơn để tận hưởng cuộc sống của mình.

Quay trở lại năm 1985, hai nhà kinh tế học (Daniel Kahneman và Amos Tversky) đã chỉ ra rằng các nhà đầu tư vui vẻ chấp nhận rủi ro hơn để tránh mất tiền hơn là họ muốn tăng lợi nhuận. Có lẽ điều thú vị hơn nữa là điều này vẫn đúng ngay cả khi quy mô của khoản lỗ hoặc lãi tiềm năng là giống nhau. Vậy tại sao lại như vậy?

Điều mà công trình đoạt giải Nobel này đã xác định là cảm xúc đóng một vai trò quan trọng trong việc đầu tư. Là con người, về mặt sinh học và tâm lý, chúng ta thường đầu tư không tốt.

Khi đưa ra quyết định mua so với quyết định bán cổ phiếu hoặc tài trợ, thì khó khăn hơn nhiều về mặt tâm lý. Đó là bởi vì khi các nhà đầu tư phải đối mặt với một cổ phiếu hoặc khoản đầu tư đang bị lỗ trên giấy tờ, họ có nhiều khả năng sẽ giữ khoản đầu tư thua lỗ lâu hơn mức họ có thể làm với hy vọng rằng mọi thứ sẽ thay đổi. Các nhà quản lý quỹ cũng không khác. Bất chấp rủi ro đầu tư ngày càng tăng, họ không muốn kết tinh khoản lỗ bằng cách bán ra bởi vì điều đó về cơ bản sẽ là sự thừa nhận sai lầm. Về mặt tâm lý mà nói là đau đớn? Nhưng tại sao chúng ta không thể thừa nhận mình đã sai?

Robert B. Cialdini PH.D. giải thích điều này một cách tuyệt vời trong cuốn sách ‘Ảnh hưởng - Tâm lý thuyết phục’ của ông. Tóm lại, con người là sinh vật xã hội mà thành công nằm ở khả năng sống theo nhóm. Nhưng sự thành công của xã hội phụ thuộc vào một số đặc điểm hành vi chính, có thể bị lợi dụng bởi những người bán hàng vô đạo đức. Một trong những điều này là chúng tôi buộc phải nhất quán.

Là con người, khi chúng ta "đóng đinh màu sắc của mình vào cột buồm", chúng ta bắt buộc phải gắn bó với nó. Một nhóm xã hội sẽ không hoạt động nếu không thể tin cậy vào các thành viên của nhóm đó và xét cho cùng thì con người cũng là động vật xã hội. Từ lâu, điều này đã cho phép chúng tôi phát triển, tự vệ và phát triển. Nhưng ngày nay vẫn còn áp lực xã hội to lớn để phải nhất quán. Bạn đã bao giờ thấy mình đang tranh luận một điểm mà bạn không còn chắc chắn rằng mình hoàn toàn tin tưởng? Đó là sự nhất quán khi chơi.

Vậy tất cả những điều này có liên quan gì đến các nhà đầu tư và quản lý quỹ? Khi một nhà quản lý quỹ thốt lên rằng quá trình đầu tư của anh ta sẽ thành công, anh ta sẽ cảm thấy khó khăn về mặt tâm lý để thay đổi quy trình đó, ngay cả khi nó bắt đầu thua lỗ, vì họ sẽ phải thừa nhận rằng họ đã sai. Việc người quản lý có hàng trăm triệu bảng Anh (hoặc thậm chí hàng tỷ đồng) đầu tư vào quỹ của họ khiến việc thừa nhận họ đã sai càng khó hơn vì điều đó khiến rất nhiều người thất vọng. Sau đó, thêm vào đó là ủy thác đầu tư hạn chế mà anh ấy / cô ấy đã đồng ý, được viết đen trắng trên tài liệu của công ty, khi đó bạn có thể thấy một trong những lý do chính khiến các nhà quản lý hoạt động kém hiệu quả.

Nhưng đối với bản thân các nhà đầu tư DIY thì sao? Tại sao họ không bán hết các quỹ hoạt động kém? Tất nhiên, một số sẽ xảy ra, nhưng hầu hết sẽ không kéo dài cho đến khi mọi thứ trở nên thực sự tồi tệ. Việc thừa nhận rằng bạn mua nhầm vào câu chuyện của một nhà quản lý quỹ là điều khá đau đớn về mặt tâm lý. Đó là lý do chính tại sao các cố vấn tài chính tiếp tục đầu tư tiền của khách hàng vào quỹ dud.

Lợi thế đầu tiên bạn có trước các nhà quản lý quỹ là bạn không cần phải tỏ ra nhất quán với bất kỳ ai và rơi vào bẫy của việc tiếp tục làm những việc sẽ mất tiền. Hay nói cách khác bài 3 là:

Chỉ có một điều khiến bạn mất nhiều tiền hơn là sai và liên tục sai.

Phần sau của bài viết này, tôi sẽ cho bạn biết một kỹ thuật đơn giản để tránh bị sai một cách nhất quán. Nhưng đầu tư thành công không chỉ là giới hạn số tiền thua cuộc của bạn, như phần tiếp theo sẽ cho bạn thấy. Bất kỳ ai cũng có thể thành công khi đầu tư, đặc biệt nếu họ có hứng thú với thể thao. Điều đó có vẻ lạ nhưng sự nghiệp quần vợt của Andy Murray có thể dạy bạn một hoặc hai điều về đầu tư

80-20 Investor đã được thiết kế với các biện pháp an toàn (giúp bảo vệ tiền của bạn) để cảnh báo bạn khi bạn sai hoặc khi thị trường quay lưng lại với bạn. Không có dịch vụ nghiên cứu nào khác cung cấp điều đó.

Nhà kinh tế kiêm nhà báo John Authers đã viết một bài khá ngắn gọn trên tờ Financial Times vào tháng 6 năm 2014. Đó là một bài viết tuyệt vời khi so sánh giữa huấn luyện quần vợt và đầu tư thành công. Nhưng tôi muốn tiến thêm một bước nữa và sử dụng một ví dụ thực tế.

Trở lại năm 2011, Andy Murray đã nhanh chóng trở thành "người đàn ông gần như" của quần vợt. Một vận động viên quần vợt trẻ tài năng, quyết liệt với tinh thần làm việc phù hợp. Tuy nhiên, bất chấp điều này, Andy Murray đã lọt vào tới 4 trận chung kết quần vợt Grand Slam và không giành được chiến thắng nào trong số đó. Cần thay đổi.

Năm 2011, ông đã bổ nhiệm cựu vô địch quần vợt Ivan Lendl làm huấn luyện viên của mình. Lendl ngay lập tức được ghi nhận là người có ảnh hưởng xoa dịu đối với cầu thủ trẻ người Scotland, người dễ nổi cáu trên sân, điều này ảnh hưởng xấu đến màn trình diễn của anh ấy. Ngoài ra, Lendl còn làm việc dựa trên định vị của Murray và tòa án.

Kết quả gần như ngay lập tức. Trong vòng hai năm, Andy Murray không chỉ giành được huy chương vàng Olympic và giải Mỹ mở rộng mà anh còn trở thành người đàn ông Anh đầu tiên giành chức vô địch Wimbledon sau 77 năm. Những gì Lendl đã làm là loại bỏ những thứ làm ảnh hưởng đến trận đấu của Andy Murray và kết quả là cải thiện hiệu suất của anh ấy.

Nhưng liệu quy trình suy nghĩ tương tự có thể được áp dụng cho việc đầu tư. Well Cabot Research, có trụ sở tại Boston, đã thử nghiệm lý thuyết này với các nhà quản lý quỹ.

Họ phát hiện ra rằng kỹ năng đầu tư có thể được chia thành ba loại

Sau khi phân tích hơn 500 nhà quản lý quỹ, một trong những vấn đề chính mà họ xác định được là ngay cả khi một nhà quản lý chọn người chiến thắng, 1 trong 6 nhà quản lý đã không thể thêm hoặc củng cố vị trí của họ ở mức giá có lợi vì họ quá bận rộn với việc không mua thêm sớm hơn . Cảm xúc, trong trường hợp này là hối tiếc, đã cản trở hoạt động của họ. Tuy nhiên, vấn đề lớn nhất được nghiên cứu xác định là 1 trong 4 nhà quản lý liên tục giữ chặt người chiến thắng của họ quá lâu,

Vậy bài số 4 là

Biết khi nào bạn không còn đúng cũng quan trọng như biết khi nào bạn sai. Hay nói một cách khác …… bán người chiến thắng cũng quan trọng như bán người thua cuộc.

Ở phần sau của bài viết này, tôi sẽ chỉ cho bạn một cách đơn giản để đảm bảo bạn biết khi nào bán người chiến thắng của mình. Chỉ cần nhớ, như nhà tài chính và nhà đầu tư người Mỹ Bernard Baruch đã từng nói nổi tiếng “ Không ai bị mất tiền khi kiếm lời . ”

80-20 Nhà đầu tư có thể giúp bạn quyết định khi nào chốt lời.

Tôi đã nói với bạn về một lợi thế mà bạn có so với các nhà quản lý quỹ, nhưng còn lợi thế khác thì sao? Có vẻ khó tin khi tin rằng bạn có bất kỳ lợi thế nào so với một nhà quản lý quỹ, người sau cùng là người có phần mềm và phần cứng mới nhất theo ý của họ. Một người có một đội quân phân tích xem xét kỹ lưỡng mọi cổ phần hoặc trái phiếu đang tồn tại. Một người có quyền tiếp cận với các nhà kinh tế học và lên cấp quản lý cao nhất của chính các công ty mà họ đầu tư vào.

Nhưng, điều bạn phải nhớ là:

Và đó là vấn đề thứ hai đối với một nhà quản lý quỹ, họ buộc phải đầu tư, ngay cả khi có thể không phải là thời điểm tốt để làm như vậy.

Các nhà tuyển dụng của họ mong đợi họ đầu tư, và công chúng đầu tư cũng vậy, điều đó nghe có vẻ lạ lùng. Đó là bởi vì không ai sẽ hài lòng với một nhà quản lý quỹ sử dụng tiền mặt hơn là đầu tư và sau đó người này sẽ tính phí quản lý hàng năm cho đặc quyền này! Đó là một cách chắc chắn để các nhà đầu tư mất tiền, để các quỹ đầu tư làm phiền lòng rất nhiều người và người quản lý để bị sa thải. Và như tôi đã nói với bạn, đó là điều mà người quản lý quan tâm nhất, khiến họ mất đi công việc được trả lương cao.

Nhưng tiền mặt không nên chỉ được coi là điểm khởi đầu cho hầu hết các nhà đầu tư; bản thân nó cũng là một tài sản đích khả thi. Mọi tài sản đều có ngày của nó, ngay cả tiền mặt, như biểu đồ dưới đây chứng minh (nhấp vào hình ảnh để phóng to). Khoảng thời gian mà tiền mặt vượt trội hơn các tài sản khác chính là thời điểm mà hầu hết các tài sản khác này đang khiến các nhà đầu tư mất rất nhiều tiền!

Nếu bạn nhìn vào những năm 2000-2002 (khi bong bóng dotcom xuất hiện), bạn có thể thấy rằng tiền mặt tạo ra một số lợi nhuận cao nhất (tức là chúng nằm ở đầu các cột hàng năm đó). Ngay cả khi một nhà quản lý quỹ nắm giữ một danh mục đầu tư đa dạng (các ô vuông màu trắng) thì anh ta vẫn sẽ bị mất tiền. Hay nói cách khác, việc anh ta ép buộc làm điều gì đó với tiền của bạn sẽ khiến bạn mất tiền !!

Vì vậy, bài học thứ năm là:

Lợi thế lớn nhất của bạn so với người quản lý quỹ là bạn có thể chọn khi nào nên và khi nào không nên đầu tư.

Hầu hết các nhà quản lý quỹ sẽ chỉ nắm giữ khoảng 5% tài sản của họ bằng tiền mặt để cung cấp tính thanh khoản cần thiết cho việc vận hành quỹ hàng ngày của họ. Nếu họ lo lắng về thị trường, vị thế tiền mặt này trung bình có thể gần 10%. Nhưng có nghĩa là họ vẫn được đầu tư gần 90%! Vì vậy, điều quan trọng là phải biết khi nào nên bán ra và giữ tiền mặt và khi nào thì không, vì đó là điều phân biệt một nhà đầu tư thành công với các đồng nghiệp của họ.

Tôi sẽ ngay sau đây cho bạn biết cách đã được chứng minh để biết đầu tư thành công cái gì và ở đâu. Nhưng trước tiên, tôi sẽ chỉ cho bạn một ý tưởng đơn giản mà bạn có thể sử dụng để không chỉ tập hợp mọi thứ mà bài viết này đã dạy bạn cho đến nay, mà còn thực sự làm được điều đó cho bạn. Đó là một công cụ mà tôi đã cố tình xây dựng cho 80-20 Investor.

Đó là tôi điều hành danh mục đầu tư 50.000 bảng của riêng mình trực tiếp trên 80-20 Investor để người đăng ký có thể biết cách thức và những gì tôi đầu tư.

Sử dụng nghiên cứu Nhà đầu tư 80-20, tôi đã đầu tư 50.000 bảng Anh tiền riêng của mình vào tháng 3 năm 2015 để cho thấy Nhà đầu tư 80-20 trao quyền cho các nhà đầu tư DIY như thế nào. Trong 16 tháng kể từ khi tôi bắt đầu điều hành danh mục đầu tư trực tiếp của mình, tôi đã tăng hơn 11% trong một khoảng thời gian bao gồm một số sự cố thị trường cũng như một cuộc bỏ phiếu Brexit trong cuộc trưng cầu dân ý của EU. Trong cùng kỳ, FTSE 100 mất hơn 1,5%.

Trước hết, một bản tóm tắt nhanh về những gì chúng tôi đã học được cho đến nay:

Tuy nhiên, có một ý tưởng đơn giản nhưng mạnh mẽ tồn tại nhưng không được phổ biến rộng rãi và do đó không được các nhà đầu tư ghế bành sử dụng. Đó là lệnh cắt lỗ cuối cùng. Có một số biến thể nhưng lệnh cắt lỗ đơn giản là lệnh bán số tiền đang nắm giữ khi giá chạm đến con số đã thỏa thuận trước. Vì vậy, giả sử giá của một cổ phiếu là £ 1. Bạn có thể đặt bộ kích hoạt cắt lỗ để khi giá giảm 5% (tức là xuống 95p), bạn sẽ nhận được cảnh báo bán.

Điều đó thật tuyệt, nhưng điều gì sẽ xảy ra nếu giá cổ phiếu tăng gấp đôi lên £ 2. Bạn đã kiếm được nhiều lợi nhuận nhưng mức dừng lỗ của bạn vẫn được đặt ở 95p. Vì vậy, nếu giá giảm mạnh trở lại thì lệnh dừng lỗ của bạn sẽ không kích hoạt cho đến khi bạn đạt 95p. Giảm từ £ 2 xuống còn 95p là giảm 52,5% và bị bỏ lỡ rất nhiều lợi nhuận! Vấn đề là bạn đã không bán người chiến thắng của mình!

Đó là nơi xuất hiện lệnh cắt lỗ theo sau. Trong ví dụ trên, lệnh cắt lỗ theo sau sẽ tăng cùng với giá cổ phiếu để khi giá là 2 đô la, kích hoạt cắt lỗ của bạn bây giờ sẽ là 1,90 đô la. Vì vậy, nếu thị trường quay đầu và sụp đổ, bộ kích hoạt của bạn sẽ khuyến khích bạn bán ở mức £ 1,90, tức là thấp hơn 5% so với giá tối đa đạt được. Bằng cách bán người chiến thắng của mình, bạn đã kiếm được một khoản lợi nhuận khổng lồ và sẽ có tiền mặt trong khi phần còn lại của thị trường sụt giảm.

Nhưng một lệnh dừng lỗ không chỉ bán người chiến thắng của bạn mà còn bán người thua cuộc. Hãy tưởng tượng nếu thay vì giá cổ phiếu tăng lên £ 2, nó đã giảm ngay lập tức từ £ 1 xuống còn 80p, thì lệnh dừng lỗ của bạn sẽ được kích hoạt ở 95p và giảm thiểu khoản lỗ của bạn.

Ý tưởng đơn giản về cắt lỗ theo sau đảm bảo rằng bạn:

Tất nhiên, điều đó có nghĩa là bị ám ảnh về giá của các khoản tiền mỗi ngày và thông tin không được tiếp cận nhiều, nhưng 80-20 Investor làm tất cả điều này cho bạn và thậm chí sẽ gửi email cho bạn khi lệnh dừng lỗ sau đó được kích hoạt. Hãy coi nó giống như một báo động khói cho các nhà đầu tư DIY. Hãy xem đoạn video ngắn này để biết nó hoạt động như thế nào. Đó chỉ là một trong những thứ mà người đăng ký nhận được chỉ với £ 3 một tuần.

Xem video ngắn này để biết cách hoạt động của lệnh dừng lỗ theo dấu vết 80-20 của Nhà đầu tư. Đó chỉ là một trong những thứ mà người đăng ký nhận được chỉ với £ 3 một tuần.

Nhưng bây giờ chúng ta đã đến với một phần thú vị của bài viết này. Tôi sẽ dạy bạn cách biết nên đầu tư tiền vào đâu. Nó dễ dàng đến nỗi ngay cả một con khỉ cũng có thể làm được …… .. và đã có!

Hầu hết các nhà đầu tư tập trung vào những khoản tiền để đầu tư vào và không lo lắng về việc hạn chế nhược điểm. Đó là lý do tại sao cho đến bây giờ tôi vẫn cố tình nói về việc biết khi nào nên bán trước. Nhưng bây giờ tôi sẽ giải thích cách các nhà đầu tư thành công biết khi nào và mua gì, và những con khỉ hơi kỳ lạ có thể chỉ cho chúng ta câu trả lời.

Quay trở lại năm 1973 Burton Malkiel (một giáo sư tại Đại học Princeton) đã tuyên bố trong cuốn sách “Một chuyến đi bộ ngẫu nhiên xuống Phố Wall” rằng “ một con khỉ bị bịt mắt ném phi tiêu vào các trang tài chính của một tờ báo có thể chọn một danh mục đầu tư phù hợp với một trong những lựa chọn cẩn thận bởi các chuyên gia . ”

Những tuyên bố của anh ấy đã được thử nghiệm, gần đây nhất là bởi một công ty có tên là Research Affiliates. Công ty của họ đã chọn ngẫu nhiên 100 danh mục đầu tư chứa 30 cổ phiếu từ 1.000 cổ phiếu. Sau đó, họ lặp lại quy trình này hàng năm, từ năm 1964 đến năm 2010, và theo dõi kết quả. Quá trình này đã nhân rộng hiệu quả 100 con khỉ ném phi tiêu trên các trang chia sẻ mỗi năm. Thật ngạc nhiên, trung bình 98 trong số 100 'danh mục đầu tư khỉ' đánh bại chỉ số quan trọng 1.000 vốn hóa cổ phiếu mỗi năm!

Vì vậy, về cơ bản một con khỉ có thể đánh bại thị trường, một kỳ tích mà hầu hết các nhà quản lý quỹ không thể làm được! Nhưng nếu bạn nghĩ rằng tôi không thích các nhà quản lý quỹ và thích các quỹ theo dõi chỉ số - thì bạn sẽ không thể sai hơn khi tôi giải thích sau trong phần ‘Đầu tư chủ động so với bị động - đó là điều tốt nhất. Sự thật là tôi không phân biệt giữa cả hai phương pháp.

Cuốn sách nguồn về lợi nhuận toàn cầu của Credit Suisse / London Business School hàng năm là một điều kỳ diệu khi trả lời câu hỏi này. Tài liệu bao gồm dữ liệu và phân tích lợi nhuận đầu tư trong 114 năm và 25 quốc gia.

Bài báo kết luận rằng ba phong cách đầu tư đã liên tục hoạt động tốt hơn kể từ năm 1900 . Điều đó đang sử dụng hơn 100 năm dữ liệu!

Điều tôi sắp nói với bạn là bài học đầu tư quan trọng nhất mà bạn sẽ học được và là bài học mà rất nhiều nhà đầu tư chuyên nghiệp không muốn bạn biết. 3 chiến lược đầu tư đã được chứng minh là luôn hoạt động hiệu quả là:

Vì vậy, khi những con khỉ chọn ngẫu nhiên cổ phiếu, chúng vô tình đang tận dụng một hoặc tất cả các chiến lược ở trên vì chúng không bị ràng buộc bởi tư duy đầu tư thông thường, (tức là chúng biết rõ hơn) hoặc cảm xúc.

Vậy nên chọn chiến lược đầu tư nào là tốt nhất. Tin tốt là bạn có thể có cả ba. Có một cách đơn giản để khai thác sức mạnh của cả 3 chiến lược đầu tư. Thật đơn giản, đó là lý do tại sao các quỹ đầu cơ và các nhà đầu tư tổ chức sử dụng nó nhưng lại không cho bạn biết vì sợ rằng bạn có thể tự làm mà không có họ.

Vì vậy, hãy bắt đầu với đầu tư giá trị. Một trong những nhà đầu tư giá trị nổi tiếng nhất là Warren Buffet. Warren Buffet được nhiều người coi là nhà đầu tư thành công nhất mọi thời đại và là một trong những người giàu nhất thế giới, với tài sản ước tính khoảng 64 tỷ đô la! Là một nhà đầu tư giá trị, Buffet mua cổ phiếu của các công ty mà ông tin rằng bị định giá thấp hơn (đó là lý do tại sao nó được gọi là đầu tư giá trị) bởi thị trường với giả định rằng khi thực tế bắt kịp với các nguyên tắc cơ bản của công ty, giá cổ phiếu sẽ được định giá lại và ông sẽ kiếm được lợi nhuận. Tất nhiên, anh ấy có thành tích rất tốt.

Buffet tìm thấy giá trị được nhận thức trong các công ty bằng cách xem xét kỹ lưỡng bảng cân đối và tài khoản của họ. Anh ấy đang tìm kiếm giá trị mà những người khác không thể nhìn thấy, tiềm năng thu nhập mà các đồng nghiệp của anh ấy đang bỏ qua. Thực tế là gần như không thể lặp lại những gì Buffet đã làm. Đó là bởi vì việc xác định "giá trị" là chủ quan và có thể bị đánh trượt. Bối cảnh đầu tư đang ngổn ngang với những nhà đầu tư đọc sai dấu hiệu 'giá trị' và nhận sai. Đôi khi mọi thứ rẻ là có lý do và kết quả là rẻ hơn. Ngay cả những chuyên gia đầu tư giá trị như Buffet cũng mắc sai lầm, như ông thừa nhận vào năm 2014 sau khi đầu tư thảm hại vào cổ phiếu Tesco.

Vậy còn những công ty nhỏ hơn đang đầu tư thì sao? Quay trở lại năm 1981, một người viết tên là Rolf Banz đã viết một bài báo nghiên cứu cho thấy rằng cổ phiếu của các công ty nhỏ hơn tốt hơn cổ phiếu của các công ty lớn hơn. Và do đó, việc đầu tư vốn hóa nhỏ, như nó được gọi, đã trở nên cố thủ. Lời giải thích phổ biến về lý do tại sao nó hoạt động là các công ty nhỏ trở thành những công ty lớn, nhưng các công ty nhỏ hơn cũng ít được nghiên cứu hơn và do đó, sự bất thường về giá cả (hoặc giá trị) tồn tại. Nhưng nghiên cứu của một chuyên gia khác tên là Jonathan Berk vào năm 1997 đã kết luận rằng trên thực tế, việc đầu tư vào các công ty nhỏ hơn không khác gì một cách đầu tư giá trị tồi. Về cơ bản, giá trị nằm ở sự bất thường về giá trong khi 'đầu tư giá trị' thực sự tham chiếu giá trị đến các nguyên tắc cơ bản và tài khoản của công ty. Vì vậy, theo một nghĩa nào đó, nó chỉ hoạt động vì đây là một hình thức đầu tư giá trị kém.

Vì vậy, nếu đầu tư vào công ty nhỏ hơn là một tương đối kém của đầu tư giá trị, bản thân điều này không thực tế đối với các nhà đầu tư ghế bành vì họ không có thời gian hoặc chuyên môn để đưa ra đánh giá, thì điều đó sẽ để lại cho chúng ta ở đâu?

Câu trả lời là đầu tư theo động lực! Đầu tư theo đà là hành động thúc đẩy các xu hướng đang hình thành trong môi trường đầu tư hiện tại. Đã có vô số tài liệu nghiên cứu học thuật chứng minh rằng các mô hình đầu tư theo động lượng hoạt động. Bài báo nghiên cứu về đầu tư theo động lực có ảnh hưởng nhất do Jegadeesh &Titman thực hiện vào năm 1993.

Kể từ đó, bằng chứng về sức mạnh của đầu tư theo động lực đã phát triển và không thể chối cãi. Nhưng thay vì tập trung vào các lập luận học thuật, tôi muốn cho bạn thấy sức mạnh của động lực đầu tư bằng cách sử dụng một ví dụ thực tế.

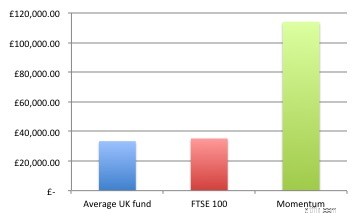

Vì vậy, giả sử bạn đã đầu tư chỉ 10.000 bảng Anh vào các quỹ cổ phần của Vương quốc Anh vào năm 1995. Số tiền đó sẽ tăng đến ngày hôm nay nếu bạn đầu tư theo từng cách sau:

Để trả lời điều này, tôi đã theo dõi và phân tích lợi nhuận của thị trường chứng khoán Vương quốc Anh và hàng trăm quỹ cổ phần của Vương quốc Anh trong khoảng thời gian 19 năm. Kết quả được hiển thị trong biểu đồ bên dưới, với giá trị quỹ cuối cùng trong mỗi trường hợp được biểu thị bằng một thanh:

Vì vậy, trong mỗi trường hợp, 10.000 bảng Anh của bạn sẽ tăng lên

Hay nói một cách khác, nếu bạn chỉ đơn giản đầu tư tiền của mình với một quỹ duy nhất của Vương quốc Anh thì trung bình nó sẽ hoạt động kém hơn FTSE 100. Nhưng nếu bạn đã sử dụng động lực đơn giản để chọn tiền (và chỉ chuyển đổi 4 lần một năm) thì bảng của bạn 10.000 giờ sẽ có giá trị hơn 100.000 bảng Anh!

Không có gì ngạc nhiên khi các nhà quản lý quỹ thà rằng bạn không biết về đầu tư theo động lượng.

Imagine if you'd had a pension pot of £100,000 and had used the simple momentum strategy. Your fund would now be worth over £1 million!

80-20 Investor allows you to harness the power of momentum investing, in minutes, by analysing tens of thousands of funds (including unit trusts, investment trusts and exchange traded funds) and identifying the best funds to invest in.

By the way, if you are new to investing and you want to know how to buy investment funds, so you can apply the lessons you are learning, then this FREE guide tells you all you need to know to get started. It's simple, quick and easy.

It's irrefutable that momentum investing is an incredibly powerful and successful way of investing. However it even works if you can only invest small amounts each month, say £100.

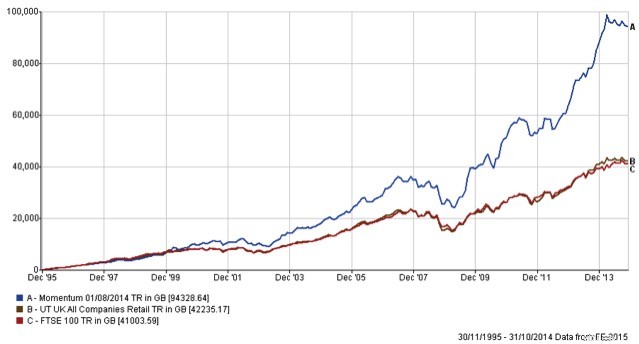

If you look at the chart below, it shows how much you would have made if you’d simply invested £100 a month since 1995 (a total of £22,800). Incredibly your pot of money would have grown to £94,328 today . Compare that with £42,235 from investing in the average UK equity fund or £41,003 from investing in a FTSE 100 tracker. By using momentum investing you would have made £50,000 more! Imagine what you could do with that. Your children could attend university debt free, or you could have several round the world trips or new cars!

It just proves that DIY investing can work for everyone, even those with small amounts to invest.

We’ve established that there are 3 styles of investing which research has shown outperform over the long term

Yet not only does momentum investing work in its own right but it encapsulates the other two styles. Think about it, if investing in smaller companies suddenly becomes increasingly profitable then it will become apparent to a momentum investor, who buys what is already rising. As the new trend becomes established (i.e. gains momentum) then momentum investors will inevitably buy it.

The same can be said if a fund or share suddenly outperforms. A value investor may have identified it previously, yet has been waiting for the market to catch on. When it finally does the share price will go up, climbing up the share performance tables. At this point momentum investors will buy it and ride the wave upwards.

Of course value investors will have ridden the wave from the beginning, but they will have also missed out on other opportunities momentum investors had been enjoying in the meantime. Also I don’t know about you, but I’d rather buy something on the basis that it’s working, not on the hope it might.

The beauty of momentum investing has over the other investing styles is that it is easy to apply.

Well they actually do, they just don’t shout about it. Imagine if you ran a fund and charged people a lot of money to access your wonderful investment expertise. They’d be pretty miffed if it turned out that they could just have done it themselves and achieved the same return. That is why they come up with fancy investment processes or reasons why they are different.

Of course fund managers use lots of other investment styles as well. It’s important to leave your ego at the door when it comes to investing and realise that other investment styles will outperform at given times. It’s that ‘every dog has it’s day’ idea again.

But momentum investing has been shown to consistently outperform. A lot of people struggle with the concept that the answer to a question can be so simple. They think how can I outperform all those fund managers in the City of London with all their analysts. The answer is simple:

Because with momentum investing you have every fund manager’s best ideas and analysts working for you. Which is another advantage you have over every fund manager, as they are stuck with just their own team of analysts.

Momentum investing helps you ride the waves of those analysts and managers who are getting it right, as it will direct you to buy their fund. Then when another manager or team of analysts have a better idea you jump on that and look to profit.

That is why momentum investing lies at the heart of 80-20 Investor's unique algorithm that analyses thousands of funds every week.

You may wonder why have DIY investors not previously tried to harness the power of momentum. Firstly, they probably didn't know about it. Secondly, even if they did they couldn't do it easily and without being charged by fund platforms for switching funds. Yet competition between platforms has meant many no longer levy switching charges, so removing the biggest hurdle for DIY investors.

With momentum investing you invest in whatever is working, whether it is a passive index tracker or an active fund (one run by a fund manager). That’s why I don’t enter into the passive vs active debate and neither should you. 80-20 Investor sees beyond labels and identifies those funds that are working. So which is best, passive or active investing? The answer is that it doesn't matter because you will invest in both at various times if you use a momentum based investment strategy. If the market favours a passive approach then the best momentum strategy will move you into passives and conversely if active investment funds are outperforming then you should be moved into those areas.

So now I’ve taught you how to know when/what to buy and sell. But up until now I've focussed on comparing funds of the same type (such as UK equities). So in the next section I will teach you:

Plus I explain why you shouldn't read the investment news or watch Bloomberg. However before you read the next section first answer the following question honestly and write down your answer. Don't worry if you don't know anything about football just go with your instinct. Who is likely to win the following Premier League fixture?

80-20 Investor takes the momentum investing strategy pulls it apart and creates an algorithm to enhance it, and reduce the potential downside risks.

The reason why I have written this article and given my research away for FREE is that I believe in challenging the status quo that exists in the financial services industry. I believe passionately about putting the power back into the hands of the public. How I do that is through my site MoneytotheMasses.com, this article and 80-20 Investor.

In this section I am going to show you:

Let me tell you a true story.

Daniel Finkelstein is a fascinating character. For those of you who don’t know he is a political commentator, a member of The House of Lords as well as the Executive Editor of The Times. But for a lot of sports fans he is better known as the man behind the Fink Tank, an online football results predicting tool.

It uses mathematical modelling of shots and goal data to calculate the probability of a team winning a given match. But a few years ago I attended a black tie dinner hosted by one of the biggest fund management firms in the UK. The highlight of an otherwise tedious evening was that Daniel Finkelstein was invited to give a talk. It was a fascinating speech largely wasted on all the fund managers present.

He discussed the phenomenon whereby knowing more about a given subject can be detrimental to your ability to make sound judgements. In fact it can actually lead you to the wrong conclusions.

Take the footballing example, a favourite of his, of who will win if Manchester United play at home versus Tottenham Hotspur? Ask a football fan and they will probably discuss the topic for about five minutes talking about injuries and formations. They will talk about managers, tactics and players before eventually either sitting on the fence or forming an opinion.

However, ask someone who knows nothing about football and they will probably pick Manchester United because they won the league most recently and they are playing at home. In fact, statistics show that the second person in all likelihood will be right. That’s because regardless of who is playing 50% of the time the home team will win a premier league match, 25% of the time the away team will win and 25% of the time it will be a draw. And if the home team is ‘the better team’ it only nudges up the odds of winning slightly.

The person who apparently knows nothing about football simply identified the key fact that Manchester United are playing at home. The ‘football fan’ let his judgment be influenced by the deluge of news he read about football. Investors do exactly the same.

Rolf Dobelli, author of The Art of Thinking Clearly, recently explained in a newspaper interview that:“News items are bubbles popping on the surface of a deeper world. Will accumulating facts help you understand the world? Sadly, no. The relationship is inverted. The important stories are non-stories:slow, powerful movements that develop below journalists' radar but have a transforming effect. The more ‘news factoids' you digest, the less of the big picture you will understand.”

The 80-20 Investor process taps into these powerful movements ignoring the noise that professional investors get bogged down with, which have been shown not to improve their ability to make more money.

As Daniel Finkelstein pointed out himself, this phenomena occurs in politics and investing. How ironic that he was telling this to a room full of fund managers who immerse themselves in the news (noise) of the investment world.

Smart investors don’t spend their life reading everything, they just take note of key underlying trends.

80-20 Investor was designed deliberately to harness all the lessons I’ve talked about in this article so that you can make money investing yet only spending minutes doing it.

Have a listen to this short podcast where I talk about how I developed 80-20 Investor and how I broke Google. When building the algorithm behind 80-20 Investor I used the processing power behind Google's equivalent of Excel. I discovered Google can't cope with doing 2 million calculations at once! Also at the bottom of this article there is a chart that shows you how 80-20 Investor's algorithm has performed in real life since launch.

Investors generally struggle with knowing what assets to invest in. For example you may want to invest in funds that are generally low risk funds but don't know whether to buy bond funds or property funds. Similarly you might want to gain exposure to equities but don't know whether to buy UK equity funds, or US, European or Japanese equity funds for example.

Now imagine splitting your portfolio into 3 parts, the low risk portion (covering bonds and property etc), medium risk (such as developed world equities and managed funds) and high risk (such as Chinese equities or emerging markets). Now imagine if you analysed every fund out there (ignoring the sector it belongs to) and looked out how it behaved. Then you assigned every fund into one of the three risk boxes. What you end up with is every fund categorised by its true risk level rather than its label. Don't forget property funds include those that invest in actual buildings as well as those that just invest in shares of property companies. They are very different animals and should be separate in my opinion.

Now imagine applying momentum to each of the risk categories so allocating your portfolio to those funds with momentum. So if UK shares do badly then your portfolio won't be exposed to them, instead favouring another asset within the medium risk arena. This is tactical asset allocation based upon momentum.

This is exactly what 80-20 Investor does with its 80-20 Portfolio (its best of the best selection) and it is the only service that does this. I know you will be thinking so how does it perform? The chart below this article shows how the portfolio has done since we started tracking it in August 2014 versus the FTSE 100 and the equivalent average managed fund.

Finally I want to pull together a checklist of do's and don'ts drawing from our lessons in this article:

80-20 Investor subscribers have all of the above tools and lessons applied for them for just £3 a week. On top of that they can also submit requests for bespoke research carried out by myself. Want to know which funds to buy in a market sell-off? Why not ask me? I also invest £50,000 of my own money live on the site so 80-20 members can see what is in my personal portfolio . As I mentioned earlier since launch I am up 11.1% outperforming legendary fund managers such as Neil Woodford, the best passive investment funds and the wider market as shown below.

I realise that some people might only want to apply momentum investing to some of their portfolio. That's why I provide in depth research which is sought after and published by the likes of The Times and The Telegraph .

To have access to the analysed fund data, portfolio, research reports, stop loss alerts and essentially your own research department (me) would cost near £100,000 a year. You are getting it for the price of a cup of coffee a week. Plus you are free to simply buy the funds via any fund platform or pension you wish. To access the professional data streams which I analyse costs thousands a year alone.

So why not start your 30 day free trial of 80-20 Investor. Remember, if you choose to pay annually you also get an additional 30 day money back guarantee .

Here is just one of the many glowing reviews the service has received:

“80-20 Investor helped me make 7.4% on my £500k SIPP in my first year, when the rest of the market was down”

Find out more