Đây là hướng dẫn về quỹ tương hỗ dành cho các nhà đầu tư lần đầu tiên bắt đầu đầu tư đúng cách. Nó được thiết kế dưới dạng câu hỏi và câu trả lời dễ hiểu. Chúng tôi tin rằng các nhà đầu tư mới trong quỹ tương hỗ trước tiên nên hỏi và sau đó tìm kiếm câu trả lời cho những câu hỏi này.

Mỗi khi chúng ta tập trung vào các hành động phù hợp với tình hình cá nhân của mình thay vì lo lắng về các giải pháp tốt nhất hoặc tối ưu, chúng ta trở thành những nhà đầu tư giỏi hơn. Chúng tôi hy vọng rằng bộ sưu tập này sẽ hướng các nhà đầu tư mới đi đúng hướng này. Nhiều câu hỏi sẽ có liên kết để biết thêm thông tin và bằng chứng cho nhiều khẳng định. Trước tiên, hãy cùng chúng tôi giải quyết một số “câu hỏi phổ biến”.

Quỹ tương hỗ nào tốt nhất cho người mới bắt đầu? Không có những điều như vậy. Mỗi cá nhân có một yêu cầu khác nhau và họ cần cân nhắc xem quỹ tương hỗ có phù hợp với nhu cầu đó không và nếu có, loại quỹ nào là phù hợp.

Bạn bắt đầu đầu tư vào quỹ tương hỗ như thế nào? Bạn xác định yêu cầu của bạn; quyết định mức độ rủi ro phù hợp với nhu cầu của bạn; chọn một quỹ thích hợp và bắt đầu đầu tư.

Các quỹ tương hỗ có tốt cho người mới bắt đầu không? Có, nhưng chỉ dành cho những người sẵn sàng hiểu rủi ro, lập kế hoạch đầu tư và kiên nhẫn

Quỹ tương hỗ có thể làm cho bạn giàu có không? Đúng. Họ chắc chắn đã làm cho tôi trở nên giàu có - Mười năm đầu tư quỹ tương hỗ:Hành trình và bài học kinh nghiệm của tôi - nhưng lợi nhuận mà một người nhận được phụ thuộc vào thời điểm họ bắt đầu đầu tư, cách họ quản lý danh mục đầu tư và trong bao lâu.

Bạn có bị mất tiền trong quỹ tương hỗ không? Được và mất lớn quá! Đó không phải là một niềm vui và lợi nhuận sau vài năm có thể khá kém:lợi nhuận của Nifty SIP 15 năm giảm xuống 8% (giảm 51% kể từ năm 2014)

Ngân hàng nào cung cấp quỹ tương hỗ tốt nhất? Không bao giờ mua quỹ tương hỗ từ các ngân hàng. Mua chúng trực tiếp từ công ty quỹ tương hỗ (hay còn gọi là nhà quỹ, hay còn gọi là công ty quản lý tài sản)

Quỹ tương hỗ nào mang lại lợi nhuận cao nhất? Không ai biết. Không ai có thể biết được. Phần tốt nhất là, người ta không cần biết. Tất nhiên, nếu bạn có nghĩa là lợi nhuận cao nhất trong quá khứ có thể được liệt kê nhưng nó không có ích lợi gì vì hiệu suất trong quá khứ không ảnh hưởng đến hiệu suất trong tương lai.

Có phải là thời điểm tốt để đầu tư vào quỹ tương hỗ? Thời gian không liên quan gì đến nó. Vấn đề là bạn đã lên kế hoạch tốt như thế nào và bạn hiểu rủi ro ra sao.

Tôi nên đầu tư vào SIP nào vào năm 2020? Bạn không đầu tư vào SIP. Bạn không cần SIP để đầu tư vào quỹ tương hỗ và quỹ mà bạn chọn thì không, không nên phụ thuộc vào năm!

SIP nào tốt nhất trong 5 năm? Không có điều đó. Những câu hỏi như vậy chỉ tiết lộ mức độ không chuẩn bị của người đặt câu hỏi. Khi bạn chịu khó tìm hiểu thêm về MFs, bạn sẽ hiểu tại sao. Hy vọng rằng, câu hỏi thường gặp này, ít nhất sẽ liệt kê các câu hỏi phù hợp để hỏi. Hãy để chúng tôi bắt đầu.

1 Quỹ tương hỗ là gì? Quỹ tương hỗ là một tổ chức thu tiền từ các nhà đầu tư và đầu tư vào cổ phiếu hoặc trái phiếu hoặc vàng theo chiến lược được xác định trước.

2 Tôi có cần đầu tư vào quỹ tương hỗ không? Không, không cần thiết. Trong số các lựa chọn đầu tư có sẵn, quỹ tương hỗ chỉ là một lựa chọn. Bạn có thể chọn chúng nếu chúng phù hợp với nhu cầu của bạn.

3 Khi nào tôi nên đầu tư vào quỹ tương hỗ? Nó phụ thuộc. Nếu bạn không muốn đầu tư trực tiếp vào cổ phiếu (vì bạn có nhiều việc tốt hơn để làm hoặc chỉ cảm thấy không thích), bạn có thể chọn quỹ tương hỗ cổ phần (được định nghĩa bên dưới). Nếu bạn muốn giảm tiền thuế của mình so với khoản tiền gửi cố định hoặc định kỳ và nếu có thể với lợi nhuận tốt hơn, bạn có thể chọn quỹ tương hỗ nợ (được định nghĩa bên dưới). Bạn càng rõ ràng về nhu cầu của mình, bạn sẽ càng nhanh chóng và tự tin trong việc đưa ra các quyết định liên quan đến quỹ tương hỗ - tốt, điều này áp dụng cho bất kỳ điều gì trong cuộc sống!

4 Ai phát hành quỹ tương hỗ? Các công ty quản lý tài sản (hoặc AMC hoặc nhà quỹ) tạo ra quỹ tương hỗ. Tất cả các AMC sẽ phải được cơ quan chính phủ, Ủy ban Chứng khoán và Giao dịch của Ấn Độ (SEBI) phê duyệt. Tất cả các quỹ tương hỗ phải được SEBI tạo ra trước khi mở cửa cho công chúng đầu tư.

5 Thực sự đầu tư vào quỹ tương hỗ có nghĩa là gì? Giả sử một quỹ tương hỗ đầu tư vào mười cổ phiếu và tổng giá trị thị trường hiện tại của những cổ phiếu này là 1,1 Crore. Trong số này, các khoản khấu trừ của AMC nói rằng, 0,1 Crore để điều hành quỹ (đây được gọi là tỷ lệ chi phí). Vì vậy, giá trị ròng là 1 crore. Bây giờ AMC sẽ chia 1 Crore này thành 10.000 phần. Những phần này được gọi là đơn vị. Chi phí của một đơn vị là 1Cr / 10.000 =Rs. 1000. Đây được gọi là Giá trị tài sản ròng (NAV) của quỹ tương hỗ.

Giả sử AMC đã đặt yêu cầu đầu tư tối thiểu là Rs. 500. Sau đó, nếu bạn trả Rs. 500, bạn sẽ nhận được 0,5 đơn vị quỹ. Hãy nhớ rằng chi phí của một đơn vị là chi phí khi bạn mua hàng. Giả sử sau một năm, NAV giảm xuống còn Rs. 700 mỗi đơn vị và bạn muốn thoát khỏi quỹ (còn được gọi là mua lại), sau đó bạn bán 0,5 đơn vị của mình trở lại AMC và nhận được 0,5 x Rs. 700 =Rs. 350 trở lại.

Có, bạn đã đầu tư Rs. 500 và nhận lại Rs. 350 - lỗ 150 trong một năm. Vấn đề là bạn mua các đơn vị theo NAV hiện tại và bán các đơn vị (toàn bộ hoặc một phần) với NAV hiện tại. Đây thực sự là ý nghĩa của việc đầu tư vào quỹ tương hỗ.

6 Quỹ tương hỗ có đảm bảo lợi nhuận không? Chà, những người bán hàng rất muốn nói với bạn rằng “về lâu dài” bạn sẽ nhận được lợi nhuận tốt từ các quỹ tương hỗ, nhưng sự thật là không có gì đảm bảo cả. Như ví dụ trên cho thấy, bạn mua theo giá trị thị trường hiện tại và bán theo giá trị thị trường hiện tại. Bất cứ điều gì, theo nghĩa đen là bất cứ điều gì có thể xảy ra giữa lợi nhuận ngoạn mục hoặc thua lỗ ngoạn mục. Trừ khi bạn sẵn sàng tinh thần để chấp nhận điều này và học cách giảm thiểu rủi ro này, đừng đầu tư vào các quỹ tương hỗ.

7 Các quỹ tương hỗ có an toàn để đầu tư không? Điều đó phụ thuộc vào những gì bạn có nghĩa là an toàn! Nếu an toàn, bạn có nghĩa là bảo vệ vốn - nghĩa là bạn đầu tư Rs. 500 và ngay cả khi lợi nhuận bằng 0, Rs của bạn. 500 là an toàn - sau đó không có quỹ tương hỗ nào cung cấp biện pháp bảo vệ như vậy. Vốn của bạn sẽ luôn có rủi ro. Chỉ là vấn đề rủi ro lớn hay nhỏ. Nếu bằng cách an toàn, bạn có nghĩa là - AMC sẽ chạy trốn với tiền của tôi? Sau đó, không, rất khó có khả năng AMC sẽ làm điều đó. Có đủ các biện pháp bảo vệ được thực hiện bởi SEBI. Bạn muốn đọc thêm? Các quỹ tương hỗ có an toàn không? Các quỹ tương hỗ có thể rút tiền của chúng ta hay phá sản không?

8 Nếu quỹ tương hỗ không mang lại lợi nhuận đảm bảo và có nhiều rủi ro, tại sao tôi nên đầu tư vào quỹ tương hỗ? Chà, bạn không cần phải làm thế! Nếu (NẾU) bạn muốn lợi nhuận cao hơn, thì bạn sẽ cần phải chấp nhận rủi ro cao hơn. Rủi ro được đảm bảo, nhưng lợi nhuận thì không. Cuộc sống thật khó khăn! Câu hỏi bạn nên đặt ra là: Nếu tôi không chấp nhận bất kỳ rủi ro nào (nghĩa là chọn các sản phẩm hoàn trả được đảm bảo) thì liệu tôi có thể đầu tư đủ tiền để đạt được mục tiêu của mình không? Bạn sẽ cần một máy tính lập kế hoạch mục tiêu để tìm ra. Xem:Tôi có thể lập kế hoạch nghỉ hưu bằng tiền gửi định kỳ và tiền gửi cố định không?

Nếu câu trả lời của bạn là có, thì bạn không cần quỹ tương hỗ hoặc bất kỳ sản phẩm trả lại rủi ro không chắc chắn nào. Nếu câu trả lời là không, thì bạn cần phải chấp nhận một số rủi ro để thử và nhận được lợi nhuận cao hơn. Bạn có sử dụng quỹ tương hỗ cho việc này hay không là tùy thuộc vào bạn.

9 Các loại quỹ tương hỗ là gì? Từ góc độ đầu tư, có ba loại quỹ tương hỗ

10 Tôi đã nghe nói về "phương án tăng trưởng", "phương án cổ tức", "phương án thường xuyên" và "phương án trực tiếp" Đây là những gì?

Mỗi quỹ tương hỗ đều có các lựa chọn và kế hoạch. Vì vậy, nếu ABC là quỹ cổ phần, bạn sẽ có quyền chọn tăng trưởng ABC và quyền chọn cổ tức ABC. Trong một phương án tăng trưởng, người quản lý quỹ (người phụ trách xử lý các khoản đầu tư) sẽ luôn đầu tư vào cổ phiếu / trái phiếu / vàng theo chiến lược đầu tư.

Trong một lựa chọn cổ tức, người quản lý quỹ có thể, bất cứ lúc nào, bán một số vốn cổ phần hoặc trái phiếu và phân phối lợi nhuận cho tất cả những người lớn tuổi (nhà đầu tư) như nhau. Đây được gọi là một quyền chọn cổ tức. Tránh xa tùy chọn cổ tức. Tùy chọn tăng trưởng là tất cả những gì bạn cần khi bắt đầu.

Mỗi bên cũng có kế hoạch thường xuyên và kế hoạch trực tiếp. Trong một kế hoạch thông thường, hoa hồng cho nhân viên bán hàng sẽ được khấu trừ từ NAV mỗi ngày trước khi nó được công bố cùng với chi phí vận hành quỹ. Trong một kế hoạch trực tiếp, không có khoản hoa hồng nào như vậy sẽ được khấu trừ. Vì vậy, bạn có thể tiết kiệm một số tiền đáng kể bằng cách chọn một kế hoạch trực tiếp. Quan trọng hơn , bạn có thể tránh những lời khuyên thiên vị bằng cách chọn các kế hoạch trực tiếp.

Vì vậy, quỹ ABC của chúng tôi sẽ có sẵn dưới các hình thức sau:

11 Tôi có thể mua quỹ tương hỗ từ đâu? Điều đó phụ thuộc vào nơi bạn muốn kế hoạch thông thường (tại sao bạn muốn?!) Hoặc kế hoạch trực tiếp. Bạn có thể mua quỹ tương hỗ thông thường từ bất kỳ nơi nào không nói về kế hoạch trực tiếp! Ví dụ. Ngân hàng, Tất cả tin tức về quỹ tương hỗ phổ biến và các cổng xếp hạng sao, v.v.

Bạn có thể mua các gói trực tiếp trực tiếp từ nhà quỹ (do đó có tên là trực tiếp!) Hoặc thông qua MF Utility, một tổ chức được tạo ra bởi các quỹ đầu tư chung. Có những phương pháp khác, nhưng tôi không khuyến khích những phương pháp đó!

12 Làm cách nào để bắt đầu đầu tư vào hai bên tiền? Bạn hãy bắt đầu bằng cách đừng vội đầu tư!

13 Tôi cần những gì để bắt đầu đầu tư vào quỹ tương hỗ?

Trước tiên, bạn cần cung cấp bằng chứng về danh tính của bạn và bằng chứng về địa chỉ cho nhà quỹ. Đây được gọi là quy trình “Biết khách hàng của bạn” (KYC). Bạn có thể hoàn thành quy trình KYC theo hai cách:

A:Chọn một quỹ mà bạn muốn bắt đầu đầu tư, sau đó truy cập trang web của AMC và tìm kiếm văn phòng gần bạn. Tải xuống biểu mẫu KYC, điền vào nó, lấy bằng chứng id và bằng chứng địa chỉ (tất cả những cái chuẩn sẽ đủ tốt), sao chụp những cái này, tải xuống biểu mẫu đầu tư, điền vào nó và gửi nó cùng với séc ngân hàng đã hủy. Bạn sẽ nhận được một foo no (đây là id cho tài khoản của bạn) qua email. Bạn có thể tự mình đăng ký trang AMC và kiểm tra chi tiết đầu tư của mình. Các khoản đầu tư tiếp theo có thể được thực hiện trực tuyến

B:Bạn có thể thực hiện quy trình KYC trực tuyến (tìm kiếm e-KYC và bất kỳ tên quỹ nào) nhưng hạn chế là bạn chỉ có thể đầu tư Rs. 50.000 một năm trong tất cả các quỹ cộng lại.

14 Tôi nên đầu tư bao nhiêu lần đầu tiên?

Hầu hết các quỹ tương hỗ đều có Rs. Giới hạn đầu tư ban đầu 5000. Sau đó, bạn có thể đầu tư bất kỳ số tiền nào trên 500 Rs hoặc Rs. 1000. Vì vậy, nếu bạn không có Rs. 5000, tiết kiệm và sau đó hoàn tất quá trình trong 13.

15 SIP là gì? Nó khác với đầu tư một lần như thế nào?

SIP hoặc kế hoạch đầu tư có hệ thống là nơi bạn yêu cầu quỹ tương hỗ trích một số tiền nhất định từ ngân hàng của bạn vào ngày 5 hoặc 15 hoặc 25 hàng tháng. Bạn sẽ được phân bổ các đơn vị trong lá của mình theo NAV vào ngày mua. Trong đầu tư một lần, bạn mua các đơn vị vào bất kỳ ngày nào nhất định.

Không có sự khác biệt giữa SIP và đầu tư một lần. Đừng bối rối. Một khoản tiền đôi khi mua các đơn vị. SIP là định kỳ mua các đơn vị. Đọc thêm:

16 SIP có cung cấp bất kỳ lợi ích nào không? Không có. Họ sẽ không làm cho bạn bị kỷ luật. Họ sẽ không giảm rủi ro. Vì vậy, nếu bạn muốn đầu tư mỗi tháng, hãy tự làm như vậy mỗi tháng một lần. Đọc thêm:Đừng Lừa Đảo:SIP KHÔNG phải là đầu tư có hệ thống! Ngoài ra, hãy coi chừng thông tin sai lệch:SIP của quỹ tương hỗ không giảm rủi ro!

17 Tôi không bị kỷ luật. Tôi có nên bắt đầu SIP không? Nếu bạn không có kỷ luật, bạn sẽ chẳng nhận được gì trong cuộc sống. Một SIP sẽ không giúp bạn. Nhảy đi.

18 Tại sao bạn lại yêu cầu mọi người đầu tư 5000 Rs trước? Họ không nên bắt đầu một SIP? Bắt đầu với Rs. 5000 và quan sát cách giá trị của khoản đầu tư dao động hàng ngày trong một vài tháng. Sau đó, bắt đầu đầu tư nhiều hơn. Vội vàng là gì?

19 Làm cách nào để lấy lại tiền từ quỹ tương hỗ? Bạn không thể! Bạn mua các đơn vị theo giá trị NAV hiện tại và bạn bán lại các đơn vị theo NAV hiện tại. Không có cái gọi là nhận được tiền. Luôn nhớ rằng quỹ tương hỗ là công cụ liên kết với thị trường.

20 Tôi có thể tiết kiệm thuế bằng quỹ tương hỗ không? Có quỹ cổ phần được biết đến như là Kế hoạch Tiết kiệm Liên kết Vốn chủ sở hữu (ELSS). Khoản đầu tư của bạn lên đến Rs. 1,5 vạn một năm tài chính sẽ được miễn thuế (phần 80C). Tuy nhiên, mỗi đơn vị bạn mua sẽ bị khóa trong 3 năm.

21 Làm cách nào để đầu tư vào SIP? Bạn không thể! Bạn đầu tư vào quỹ tương hỗ và khi bạn mua các đơn vị quỹ tương hỗ tự động mỗi tháng vào cùng một ngày, nó được gọi là SIP. Nhân tiện, bạn không cần SIP và tôi thực sự tin rằng bạn không nên bắt đầu một SIP.

22 Tôi ngạc nhiên rằng bạn không muốn các nhà đầu tư mới bắt đầu một SIP, mà thay vào đó, muốn họ bắt đầu với khoản đầu tư Rs. 5000. Tại sao bạn không muốn mọi người bắt đầu SIP? Nếu bạn ngạc nhiên thì đó là bởi vì bạn đã bị tẩy não bởi những thứ rác rưởi mà các nhà tài trợ, những kẻ bán hàng của họ hoặc những nhà báo ngớ ngẩn viết. Quỹ tương hỗ là một sản phẩm được liên kết với thị trường, nơi lợi nhuận có thể dao động dữ dội. Vì vậy rủi ro liên quan phải được chủ động quản lý. Một SIP không đưa mọi người vào suy nghĩ đúng đắn cho việc này. Trên thực tế, tất cả các quỹ đầu tư và nhân viên kinh doanh muốn bạn làm là tiếp tục chạy một SIP và không bao giờ đóng nó.

Họ sẽ không bao giờ nói với bạn về những rủi ro bởi vì điều này có nghĩa là bạn sẽ thoát ra và điều đó có nghĩa là lợi nhuận cho họ sẽ ít hơn. Vì vậy, bạn cần phải có một cách tiếp cận thực tế để cả đầu tư và quản lý rủi ro. Đầu tư thủ công mỗi tháng cũng là đầu tư có hệ thống. Thực hành điều này và bạn cũng có thể sớm học quản lý rủi ro có hệ thống.

23 Tôi muốn bắt đầu SIP và sau đó học quản lý rủi ro có hệ thống. Tôi có đang làm gì đó sai không? Bạn đã nói về quản lý rủi ro. Vì vậy, bạn không phải là một trong những thây ma bị tẩy não. Tốt cho bạn. Chắc chắn, bạn có thể bắt đầu SIP và thực hành quản lý rủi ro có hệ thống. Đây là cách thực hiện:Cách giảm thiểu rủi ro liên quan đến SIP một cách có hệ thống

Ngoài ra, một SIP thủ công cũng có ưu và nhược điểm tùy thuộc vào đặc điểm cá nhân của mỗi người. Xem:Kế hoạch đầu tư có hệ thống thủ công (MSIP):Ưu và nhược điểm

Vì vậy, nếu bạn phải bắt đầu một SIP, hãy xem Rs đầu tiên. 5000 bạn đã đầu tư di chuyển lên và xuống giá trị trong vài tuần và sau đó bắt đầu một. Tuy nhiên, tôi sẽ khuyến khích bạn thử một Rs. 100o hoặc Rs. 500 đầu tư thủ công trực tiếp với AMC. Nó sẽ mất 30 giây trong cuộc đời bạn, cũng có thể là 45 giây trong lần đầu tiên. Nếu bạn thích, hãy tiếp tục làm.

24 Tôi nghĩ những gì bạn đang đề xuất là vô trách nhiệm và có tính đến các khía cạnh thực tế của tài chính hành vi. Mọi người cần phải chịu trách nhiệm về tài chính của họ, không phải bắt đầu một SIP và hy vọng vào điều tốt nhất.

25 Ngoài ra, nếu mọi người không bắt đầu SIP, họ sẽ ngừng đầu tư khi thị trường đi xuống. Tiền của họ, cuộc sống của họ. Vì việc dừng hoặc tạm dừng một SIP trực tuyến dù sao cũng rất dễ dàng, họ vẫn sẽ làm việc đó.

26 Quỹ tương hỗ đầu tiên của tôi nên là gì? Đừng hỏi câu này trừ khi bạn có mục tiêu tài chính rõ ràng; khi nào bạn cần tiền; bạn nên có bao nhiêu vốn chủ sở hữu cho mục tiêu đó (0% hoặc 30% hoặc 60%, v.v.); nơi bạn sẽ đầu tư phần tiền còn lại (công cụ thu nhập cố định). Nếu bạn biết cách thực hiện tất cả những điều này, hãy sử dụng Mẫu phần mềm tư vấn Robo Freefincal và tạo một kế hoạch tài chính trước. Không có gì phải vội vã. Nếu bạn đầu tư trước và lập kế hoạch sau, nó sẽ là một mớ hỗn độn. Vì vậy, hãy dành thời gian của bạn.

27 Tôi muốn tiết kiệm thuế, quỹ tương hỗ đầu tiên của tôi có thể là quỹ ELSS không? Vâng, có thể được, nhưng một khi bạn thực hiện các bước trên, bạn sẽ nhận ra rằng việc tiết kiệm thuế chỉ là ngẫu nhiên. Một khi bạn có sự phân bổ tài sản phù hợp (bao nhiêu vốn chủ sở hữu để đầu tư vào và bao nhiêu thu nhập cố định để đầu tư vào), bạn sẽ nhận ra rằng bạn chọn tiết kiệm thuế bằng cách nào không quan trọng. Tôi khuyên bạn không nên sử dụng quỹ ELSS nếu bạn có thể tiết kiệm thuế với EPF + VPF hoặc NPS bắt buộc.

28 SIP trong ELSS hoạt động như thế nào? Tôi vừa nói gì với bạn ?! Tuy nhiên, mỗi đơn vị bạn mua từ quỹ ELSS sẽ bị khóa trong 3 năm. Vì vậy, các đơn vị bạn mua hàng tháng qua SIP sẽ từng bị khóa trong 3 năm. Vì vậy, 3 năm sau khi bạn bắt đầu SIP, chỉ những đơn vị bạn đã mua trong tháng đầu tiên sẽ không bị khóa, v.v.

29 Tôi có thể mong đợi lợi nhuận bao nhiêu từ một quỹ đầu tư sau 3 năm? Hãy để tôi suy nghĩ một chút…. ở bất kỳ đâu trong khoảng từ -65% đến + 89% (không, tôi không bịa chuyện này). Ngừng mong đợi lợi nhuận từ các quỹ tương hỗ !! Bạn muốn biết tại sao? Đọc cái này

30 Tôi có thể mong đợi lợi nhuận bao nhiêu từ vốn chủ sở hữu sau 30 năm? Bất cứ nơi nào trong khoảng từ 3% đến 16,72% (không, tôi cũng không tạo ra điều này, chỉ một chút thôi). Vấn đề là khi lợi nhuận không được đảm bảo, tại sao bạn lại mong đợi bất cứ điều gì? Đây là lý do tại sao tôi luôn nói rằng đừng rơi vào bẫy SIPing. Hỏi đối tác câu hỏi phù hợp! Muốn xem một số dữ liệu? Xem:Phân tích lợi nhuận 35 năm của Sensex Charts:lợi nhuận thị trường chứng khoán so với phân bổ rủi ro

31 Tôi đang lập kế hoạch đầu tư 15 năm và muốn nắm giữ 60% vốn chủ sở hữu trong những năm đầu tiên. Tôi có thể mong đợi lợi nhuận bao nhiêu? Rất vui, nhưng bạn có thể làm tốt hơn thế này. Hãy thử lại.

32 Tôi đang lập kế hoạch đầu tư 15 năm và muốn nắm giữ 60% vốn chủ sở hữu trong những năm đầu tiên. Tôi có thể mong đợi điều gì trong quá trình đầu tư này? Bây giờ, điều này tôi thích! Vì vậy, khi bạn nắm giữ 60% vốn chủ sở hữu, hãy kỳ vọng toàn bộ danh mục đầu tư sẽ giảm giá trị ít nhất 40-50% (không bù đắp). Điều đó sẽ không dễ đối mặt với bất kỳ ai, chuyên gia hay người mới. Vì vậy, tôi thực sự khuyên bạn nên lập kế hoạch cho lợi nhuận 10% từ vốn chủ sở hữu sau thuế. Mong đợi ít hơn và bạn sẽ không thất vọng! Ngoài ra, hãy xem:Tôi có thể mong đợi lợi nhuận gì từ vốn chủ sở hữu trong dài hạn? Phần 1 và Tôi Có Thể Kỳ Vọng Lợi Tức Gì Từ Vốn Chủ Sở Hữu Trong Dài Hạn? Phần 2

34 Tôi nên giữ bao nhiêu vốn chủ sở hữu trong danh mục đầu tư của mình? Câu hỏi hay! Điều đó quan trọng hơn là đầu tư vào đâu. Quy tắc ngón tay cái đơn giản. Tránh tất cả vốn chủ sở hữu cho số tiền mà bạn cần trong vòng 5 năm. Chỉ bao gồm 20-30% vốn chủ sở hữu cho số tiền cần thiết trong vòng 5-10 năm. Trên mức đó, bạn có thể tăng dần, nhưng không vượt quá 50-60%. Bạn cần có một khoản thu nhập cố định tốt trong danh mục đầu tư của mình. Xem phần này để rõ hơn.

35 Tôi còn trẻ, tại sao tôi không thể nắm giữ 100% vốn chủ sở hữu trong một số năm và sau đó giảm nó xuống? Vâng, và tôi là Siêu nhân. Bạn cần liệu pháp dude. Bạn đã bị tẩy não khi tin rằng vốn chủ sở hữu “trong dài hạn” sẽ mang lại lợi nhuận tốt. Không nó sẽ không như vậy. Bằng cách nắm giữ 100% vốn chủ sở hữu, bạn sẽ mất thời gian và tiền bạc quý giá nếu bạn có chuỗi lợi nhuận xấu từ thị trường. An toàn là trên hết. Cuộc phiêu lưu sau.

36 Vì vậy, tôi đã thử mẫu rô bốt của bạn và nó cho biết tôi cần 60% vốn chủ sở hữu cho mục tiêu của mình. Điều đó có nghĩa là gì? Làm thế nào để tôi đi về điều này? Điều này có nghĩa là danh mục đầu tư của bạn nên có gần 60% vốn chủ sở hữu bất kỳ lúc nào. Điều này có thể là quá sớm đối với nhiều nhà đầu tư mới. Vì vậy, tôi khuyên bạn nên bắt đầu với quy mô nhỏ. Giả sử bạn đang đầu tư Rs. 1000 một tháng, phân bổ Rs. 800 đến thu nhập cố định và Rs. 200 lên vốn chủ sở hữu và tăng dần vốn chủ sở hữu lên Rs. 600 trong vài tháng tới. Một lý do khác khiến bạn không nên bắt đầu các SIP ngu ngốc.

37 Được rồi, cuối cùng thì tôi cũng đã sẵn sàng đầu tư. Đưa ra câu trả lời thẳng thắn - quỹ tương hỗ đầu tiên của tôi nên là gì? Giả sử bạn đang lập kế hoạch cho một mục tiêu dài hạn như độc lập tài chính, lựa chọn đơn giản nhất sẽ là quỹ chỉ số Nifty hoặc Sensex. Bạn có thể chọn một quỹ bằng cách sử dụng hướng dẫn này:Cách chọn quỹ chỉ số

38 Tôi nên chọn bao nhiêu quỹ cổ phần? Bắt đầu với một và gắn bó với một trong ít nhất 1-2 năm.

39 Cái gì duy nhất? Tôi có nên đa dạng hóa danh mục đầu tư của mình không? Vâng, bạn nên làm vậy, nhưng hầu hết mọi người làm xấu đi danh mục đầu tư của họ bằng cách mua nhiều hơn. Vì vậy, đừng vội vàng. Hãy gắn bó với một, nó sẽ cung cấp cho bạn tất cả sự đa dạng hóa mà bạn cần hiện tại.

41 Tôi có thể đầu tư Rs. 5000 một tháng và muốn chia nó thành năm Rs. 1000 SIP. Vui lòng đề xuất các quỹ tốt nhất để đầu tư vào Xin đừng !. Nếu bạn phải bắt đầu một SIP, thì hãy bắt đầu MỘT với Rs. 5000 một tháng

42 Nhưng không chia nhỏ tiền và đầu tư vào 4-5 quỹ có phải là cách tốt để phân tán rủi ro và lợi nhuận trung bình không? Không, đó là một cách hay để đánh lừa bản thân rằng bạn đang làm tất cả những điều đó.

43 NFO là gì? Bạn không cần biết vì bạn không cần nó. Nó chỉ có nghĩa là một Ưu đãi Quỹ Mới. Các AMC vài tháng một lần để tìm kiếm lợi nhuận mới sẽ khởi chạy các quỹ mới và làm cho nó có vẻ đặc biệt để thu hút bạn đầu tư.

44 NAV của quỹ tương hỗ có bao gồm các chi phí của quỹ không? Mỗi ngày quỹ tương hỗ công bố NAV sau khoảng 8 giờ tối hoặc lâu hơn. Trước khi công bố NAV, họ sẽ nhanh chóng loại bỏ các chi phí cho quỹ và trong trường hợp có kế hoạch thường xuyên, họ cũng có hoa hồng. Vì vậy, NAV là sau khi các chi phí được tính vào và tất cả lợi nhuận quỹ tương hỗ mà bạn thấy là sau khi chi phí và hoa hồng.

45 Tôi mới bắt đầu SIP và tôi muốn tìm hiểu về “quản lý rủi ro” này. Chỉ cho tôi một nguồn.

46:Tôi được biết rằng nếu chúng ta đầu tư vào quỹ tương hỗ, chúng ta có thể tận hưởng sức mạnh của lãi kép. Nó hoạt động như thế nào? Không có cái gọi là lãi kép trong quỹ tương hỗ hoặc cổ phiếu hoặc bất cứ thứ gì liên quan đến thị trường. Bạn mua với giá hiện tại và bán với giá hiện tại sau một thời gian. Giá bán có thể cao hơn hoặc thấp hơn giá mua. Chúng tôi sử dụng toán học về lãi kép để hiểu khoản đầu tư đã tăng (hoặc giảm) bao nhiêu. Đó là tất cả. Ngoài ra, không có phép thuật lãi kép hay phép thuật lãi kép. Đừng coi trọng những thứ vô nghĩa được bán bởi những kẻ bán hàng. Nếu bạn muốn tận hưởng sức mạnh của lãi kép, hãy nhận một khoản tiền gửi cố định, khoản tiền gửi định kỳ, PPF, v.v.

Kết hợp có nghĩa là, bạn đầu tư Rs. 100 trong một sản phẩm mang lại cho bạn lợi tức cố định là 10%. Sau một năm, bạn sẽ nhận được 100 x (1+ 10%) =110. Sau một năm nữa, 110 x (1 + 10%). Đó là số tiền ban đầu cộng với tiền lãi tăng theo lãi suất cố định. Sau một năm nữa, 110 x (1 + 10%) x (1 + 10%), v.v. Do đó, lãi kép có nghĩa là một số tiền cộng với lãi suất của nó sẽ nhận được lãi suất sau đó tổng số tiền nhận được lãi suất, v.v. Vì không có khái niệm về lợi ích trong quỹ tương hỗ, nên cũng không có lãi kép. Xem cái này nếu bạn thích video và sau đó là cái này

47: Tôi vừa thấy một quảng cáo cho biết chương trình quỹ tương hỗ đã mang lại lợi nhuận hàng năm là 21,35% kể từ khi thành lập. Điều này có nghĩa là lợi nhuận mỗi năm là 21,35% ?! Không. Đọc lại những gì bạn hỏi. Bạn đã nói, lợi tức hàng năm và đó không phải là “lợi tức hàng năm”. Để hiểu sự khác biệt và tìm hiểu cách tính lợi nhuận hàng năm, hãy thử câu hỏi cơ bản nhất về lợi nhuận quỹ tương hỗ.

48:Được rồi, thế còn:Lợi nhuận quỹ tương hỗ được tính như thế nào? Nghe hay đấy. Chúng ta hãy bắt đầu với các quy tắc SEBI và quy ước tính toán lợi nhuận được tuân thủ phổ biến. Lợi nhuận trong thời hạn dưới một năm là tuyệt đối. Ví dụ:bạn mua với NAV là Rs. 15 mỗi đơn vị vào tháng 1 năm 2018. NAV hiện tại là Rs. 11 mỗi đơn vị. Lợi tức là gì?

Vì thời hạn dưới một năm, chúng tôi tính toán lợi tức tuyệt đối là (11 - 15) / 15 =-0,267 hoặc =-26,7%. Vấn đề chính với lợi nhuận tuyệt đối là thời gian không có trong tính toán. Vì vậy, lợi nhuận tuyệt đối không thực sự có ý nghĩa.

Trên một năm, lợi tức hàng năm phải được tính toán. Điều này rất dễ thực hiện khi bạn chỉ thực hiện một giao dịch mua. Giả sử bạn mua với NAV là Rs. 15 vào ngày 1 tháng 1 năm 2018 và bạn muốn biết sự trở lại vào ngày 31 tháng 3 năm 2022. Điều đầu tiên cần làm là tính toán thời gian đã trôi qua theo năm. Như vậy (ngày 31 tháng 3 năm 2022 - ngày 1 tháng 1 năm 2018) / 365 =4,24 năm.

Sau đó, chúng tôi sử dụng công thức gộp tiêu chuẩn:Số tiền cuối cùng =giá mua x (1+ R) ^ n

Ở đây, số tiền cuối cùng =Nav vào ngày 31 tháng 3 năm 2022 =Rs. 11 mỗi đơn vị (giả sử)

Giá mua =Rs. 15 mỗi đơn vị.

n =thời hạn =4,24 năm.

R =lợi tức hàng năm.

^ có nghĩa là sức mạnh của. Ví dụ. 2 ^ 3 nghĩa là bạn nhân 2 3 lần =2 x 2 x 2 =8.

Vì vậy, ở đây bạn nhân (1 + R) với n lần. Giả sử n =3 chẳng hạn,

Sau đó, để tìm số tiền cuối cùng, chúng ta nhân số tiền mua hàng với (1 + R) x (1 + R) x (1 + R). Điều này có nghĩa là IF (IF lặp lại) quỹ tương hỗ tăng trưởng như thể nó cộng gộp như Q46, thì R sẽ là lợi tức hàng năm. Nhận biết rằng chúng tôi đang cố gắng hiểu sự tăng trưởng của quỹ bằng cách giả định rằng lợi nhuận như nhau áp dụng cho tất cả các năm. Điều này còn rất xa so với sự thật nhưng điều này là cần thiết để so sánh lợi tức quỹ với lợi tức FD khi có lãi kép thực tế. Hãy nhớ rằng không có cái gọi là lợi tức cố định hàng năm trong quỹ tương hỗ. Chúng tôi đang cố gắng đo lường mức tăng trưởng, giả sử chỉ có một công cụ duy nhất nhằm mục đích so sánh nó với một công cụ phi rủi ro.

Bây giờ, với các số đã cho ở trên, 11 =15 x (1 + R) ^ 4,24. Điều này phải được quay lại để có được R.

R =(15/11) ^ (1 / 4,24) -1 =-7%

49:Tôi đã nghe nói về thuật ngữ CAGR, nó có nghĩa là gì?

CAGR là tỷ lệ tăng trưởng kép hàng năm và giống với lợi tức hàng năm được đề cập ở trên. Bạn có thể xem một ví dụ ở đây.

50:Tôi có một quỹ tương hỗ SIP đang hoạt động, làm cách nào để một quỹ tính toán lợi tức hàng năm cho điều đó? Điều này được thực hiện bằng một kỹ thuật gần đúng mà bạn đã học trong môn toán chuẩn 11 hoặc 12. Vì có nhiều khoản đầu tư tham gia, chúng tôi cố gắng và tìm một con số hoàn vốn hàng năm duy nhất phù hợp với từng khoản đầu tư đó. Đây được gọi là tỷ suất hoàn vốn nội bộ (IRR). Khi ngày đầu tư là ngẫu nhiên, phép toán được sửa đổi một chút và phương pháp sau đó được gọi là IRR mở rộng hoặc XIRR. Đọc thêm: XIRR là gì:Giới thiệu đơn giản hoặc xem phần này

51:Tôi có thể mong đợi loại lợi nhuận nào từ quỹ tương hỗ? Điều này phụ thuộc vào một số yếu tố. Bạn được đầu tư vào loại quỹ nào. Bạn được đầu tư vào danh mục nào trong loại hình đó. Khi bạn bắt đầu đầu tư vào nó. Trong câu hỏi 9 (phần 1), chúng tôi đã đề cập đến các loại quỹ tương hỗ:quỹ cổ phần, quỹ nợ và quỹ vàng. Vì vậy, bạn cần phải hỏi một câu hỏi cơ bản trước. Xin lưu ý rằng, ngay cả khi chúng tôi rõ ràng về những điều này, tất cả những gì chúng tôi có thể làm chỉ là mong đợi! Thực tế có thể rất khác, đặc biệt là so với quá khứ. Một lần nữa hãy xem điều này.

52:Khi nào tôi nên sử dụng quỹ đầu tư? Khi nào tôi nên sử dụng quỹ nợ? Khi nào tôi nên sử dụng quỹ vàng? Như vậy đã đủ cơ bản cho bạn chưa? Chắc chắn rồi. Một lần nữa điều này phụ thuộc vào nhu cầu của bạn. Nếu bạn cần tiền trong thời gian tới:

5 năm:Không sử dụng vốn tự có. Chỉ gắn bó với các khoản nợ hoặc tốt hơn nữa, hãy gắn bó với tiền gửi ngân hàng.

5-10 năm:Bạn có thể có một ít tiếp xúc với quỹ cổ phần và phần còn lại vào quỹ nợ hoặc tiền gửi ngân hàng.

10-15 năm:Tiếp xúc hợp lý với quỹ vốn chủ sở hữu (40-50%) và phần còn lại trong quỹ nợ

15 tuổi trở lên):Tiếp xúc hợp lý với quỹ vốn chủ sở hữu (50-60%) và phần còn lại trong quỹ nợ hoặc PPF hoặc EPF.

Tránh xa các quỹ vàng vì vàng rủi ro hơn cổ phiếu!

53:Làm thế nào để chọn một quỹ tương hỗ? Để có thể chọn một quỹ tương hỗ, bạn cần phải hiểu rõ về hai điều. Nhu cầu của bạn là gì? (xem phần 1 về điều này và ở trên) Loại quỹ nào phù hợp với nhu cầu của bạn? Khi bạn đã rõ về nhu cầu của mình, câu hỏi tiếp theo là, loại quỹ tương hỗ nào phù hợp với nhu cầu đó? Chúng tôi chỉ xem xét cách chọn các loại quỹ. Từ bên trong một loại, một danh mục phải được chọn tiếp theo. Đối với các mục tiêu dài hạn và đặc biệt là quỹ cổ phần wrt, việc chọn một quỹ chỉ số thay vì một quỹ được quản lý tích cực sẽ dễ quản lý hơn và chi phí thấp.

54:Làm cách nào để chọn danh mục quỹ tương hỗ? Vì vậy, bây giờ, chúng tôi biết liệu chúng tôi cần sử dụng quỹ cổ phần hay quỹ nợ hoặc cả hai cho nhu cầu của chúng tôi. Làm thế nào để chúng tôi tìm thấy một danh mục quỹ cổ phần phù hợp? Làm thế nào để chúng tôi tìm thấy một danh mục quỹ nợ phù hợp? Đây là những gì câu hỏi của bạn thực sự có nghĩa là. Để chọn danh mục quỹ, bạn phải có khả năng đánh giá mức lợi nhuận có thể dao động. Đó là bạn cần phải có khả năng đo lường rủi ro (như chúng ta đã xem xét việc đo lường lợi tức ở trên). Vì vậy, bạn cần hỏi tôi, làm cách nào để đo lường rủi ro trong quỹ tương hỗ?

55:Tại sao lại làm cho nó phức tạp như vậy? Tại sao bạn không thể chỉ cho tôi biết tôi nên đầu tư vào quỹ nào? Nếu bạn muốn có các giải pháp làm sẵn, hãy sử dụng Mẫu phần mềm tư vấn Robo Freefincal, điền vào các con số của bạn và sau đó tìm các khoản tiền phù hợp từ Quỹ tương hỗ được lựa chọn kỹ lưỡng của tôi vào tháng 9 năm 2018 (PlumbLine). Tuy nhiên, nếu bạn đầu tư mà không hiểu rõ thì bạn sẽ bị thiệt hại do chính bạn gây ra.

56:Điều này nghe có vẻ phức tạp và không cần thiết. Tôi có thể chỉ cần trả tiền cho ai đó để giúp tôi chọn quỹ phù hợp không? Vâng, nỗ lực dường như luôn luôn không cần thiết (lúc đầu). Được rồi, nếu đó là cách bạn muốn thực hiện, trước tiên hãy hỏi tôi, tôi không nên nhận lời khuyên đầu tư quỹ tương hỗ từ ai?

57:Tôi KHÔNG nên nhận lời khuyên đầu tư quỹ tương hỗ từ ai?

58:Sigh! Who should I get mutual fund investment advice from? From a fiduciary. Say that with me:fi-du-ci-a-ry. A fiduciary is someone who is responsible for the well-being of your money. Someone who is expected to always act in your best interests. Of course, that is a definition on paper. In real life, you got to be careful. So you can safely get investment advice from a SEBI registered investment advisor who functions as a fee-only financial planner. These are professionals who will create a full financial plan for you in exchange for a fee and will suggest products that will not get them commissions or profit directly or indirectly.

59:Oh god! Finding a fiduciary seems harder than finding the right mutual fund! Can you help me find one? Yes, it is pretty hard, but I can help in two ways. Choose a fiduciary who:

60:You said, you can help in two ways, what is the other way? Thank you for paying attention. For the last five years, I have been maintaining a list of such fee-only fiduciaries. Use this as a short-list, apply the above criterion and get going! Hundreds of readers from all over the world are working with them to become better investors.

61:I want to be a DIY investor, so tell me how do I measure risk in mutual funds? Come to my arms, friend! The first thing to recognize is, mutual funds are classified in two ways:(a) by how they invest and (b) the associated risk. So if we know how risk is measured, we quickly understand how to classify mutual funds. Then we will know which category to choose when and then finally pick a mutual fund. No, this is not hard, this is common sense, and it is often the first casualty.

There are many ways to measure risk, but we will start with the simplest as you can find this number in popular investment portals. This is known as the standard deviation. Suppose I go to my class of 50 and give them a coin and a measuring device and ask each of them to measure the thickness of the coin in turns. When they finish, I will get 50 answers for the thickness.

Suppose the instrument that I gave (remember a screw gauge from school or college?) is pretty accurate, I will get results that are not too different from each other:1 mm, 1.1 mm., 0.98 mm, 0.99 mm, 1.2 mm, etc. I can now calculate the average thickness of the coin measured. I now ask, how much did each individual measurement deviate from the average? Since the instrument is accurate, the individual deviations will be small. The standard deviation is a measure of such individual deviations from the average.

If the instrument was faulty and the students were lazy in measuring, the spread in the results will be large. Hence deviations from the average will be large. Hence the standard deviation will be large. Now, let us head to mutual funds. Over the past 3 year periods, let us compute the monthly return. So we will have 36 data points. We can get an average monthly return.

We then ask how much did each monthly return deviate from the average. This is again the standard deviation and is the most straightforward measure of mutual fund risk. The higher the standard deviation, the higher the monthly returns fluctuate and the higher the risk. Debt mutual fund that invests in bonds will have a much lower standard deviation than equity mutual funds. Gold mutual funds will have a standard deviation that is comparable or even higher than equity mutual funds. We can study the standard deviation within a fund type and understand which are riskier than the other. Let us do this for equity mutual funds first. So now please ask, what are the major equity mutual fund categories?

62:I am supposed to be asking the questions here! Why are you tell me what to ask? It is annoying! Because if you do not ask the right questions, you have no way of finding the right answers. Now get on with it!

63:Sigh! What are the major equity mutual fund categories?

64:What is market capitalization? The definition is the current market price times the number of available shares. This is also known as full market capitalization. Another definition is the free-float market capitalization, where only the shares that can be freely traded is used. That is shares held by the promoter or the government are excluded. Market cap is an important risk measure. Typically, well-established companies with several shares available for trading have a high market cap. This means that one can buy or sell a lot of those shares without affecting the price too much. So higher market cap means lower price volatility.

65:This means there should be a way to classify market cap so that risk can also be classified? You are catching on! Yes indeed, there is a large market cap or large cap, mid-market cap or mid cap and a small cap. What is large, middle or small is arbitrary, but SEBI now has come up with a definition.

Large Cap:1 st to the 100th company in terms of full market capitalization

Mid Cap:101st -to the 250th company in terms of full market capitalization

Small-cap:251st company onwards.

Risk classification in terms of increasing risk: large-cap —> mid-cap —-> small-cap

66:Can you similarly classify the major equity fund categories? Sure!

Hybrid funds —> Diversified equity funds —-> Thematic funds (increasing risk)

67:What are the sub-categories under each major category? How are they classified in terms of risk?

This question will have full of jargon. We will try and explain some of them as we go along. We shall only consider equity funds.

Hybrid funds (increasing risk)

Arbitrage funds –> Equity Savings funds –> Conservative Hybrid –> Balanced Hybrid –> Multi-asset –> Balanced Advantage –> Aggressive Hybrid (phew!!)

Equity Funds (increasing risk)

Large Cap –> Large and Mid cap, ELSS –> Multicap, Value, Dividend Yield, Contra, Focused –> Mid cap –> Small cap –> Thematic/Sectoral

68:Which day of the month is the best for SIP or mutual fund deductions, and why? (This is a question I answered on Quora) First of all, this question is out of order. I forgot to include this up above, and it would be a pain to renumber now. So, I apologize.

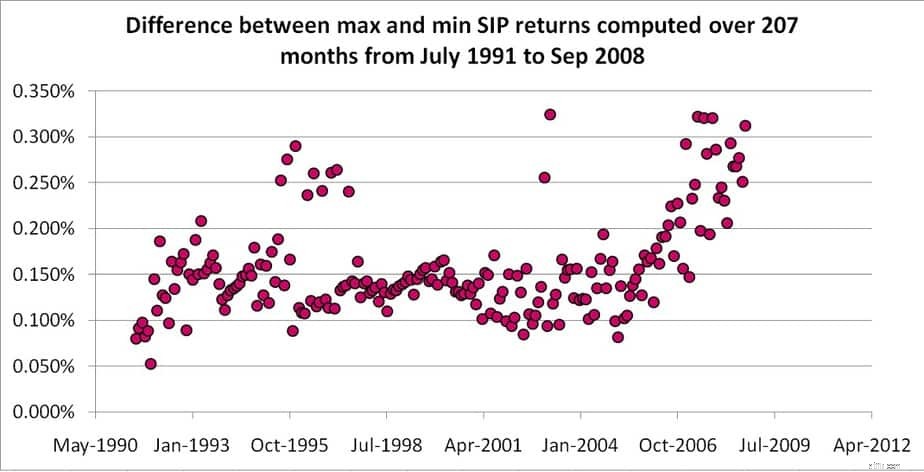

Answer:Any date will do! Tại sao? See the difference below between the max SIP return and the minimum SIP return of 4147 10-year SIP returns. To compute this difference, we have used all possible 30 days in the month as the SIP date and considered every possible month from July 1999. There is no such special date! Stop searching for it. The full analysis is here

69:Why cannot I hold more of mid caps and small caps, as I am young? This is like pretty much like saying, returns from mutual funds are guaranteed – small caps will definitely outperform mid caps and mid caps large caps. Well, not so fast. They might or they might not. It is down to sheer luck. See:Large Cap vs Mid Cap vs Small Cap Funds:Which is better for long term investing?

You can choose to hold more of mid caps or small caps but also must be prepared to book profits and re-enter tactically periodically. Just buying and holding will not work.

70:What is a debt mutual fund? Suppose your dad invested Rs. 10,000 in a bank FD and the bank agrees to pay him interest once a year at the rate of 7%. Typically the FD is an agreement with the bank and your dad. What if, your dad could sell the FD for profit or loss before it is completed?

He wants to know if you will buy it. You check the rates of current FDs, and they offer only 6% interest. So you choose to buy your dads FD. Since his rate is higher, he sells for Rs 11,000 a profit of Rs. 1000. Once you buy, you start getting interested. On the other hand, if current FD offers 8% interest, you buy only for Rs 9000.

Thus a debt mutual fund buys such tradeable fixed deposits also known as bonds and tries to make a profit from interest and also buying and selling. Debt mutual are typically harder to understand than equity, and we will not dwell too much on those here. If you are interested, get my free e-book:Free E-book:A Beginner’s Guide To Investing in Debt Mutual Funds

I also have some basic YouTube videos

71:Do I need to use debt mutual funds, or are equity mutual funds enough?

You can use them but only if you understand various associated risks. For a start, stick to one equity mutual fund for long term goals and combine it with PPF or EPF + VPF for the fixed income part. If you want, you can start with a liquid fund like Quantum Liquid Fund to keep some rainy-day money for emergencies

72:What is a liquid fund? When should I use them?

A liquid fund is one that buys and sells short term bonds of duration 91 days or less. A liquid fund has many distinguishing features compared to all other mutual funds. Some are:

Note that liquid funds are marketed as “safe”. This is relative to equity funds and other debt funds and not absolute.

73:How are mutual funds taxed?

If you prefer video, check this out for an answer. When it comes to mutual fund purchase redemption and taxation, always think in terms of units. Also, there is an additional definition when it comes to tax.

Any mutual fund whose annual average of the equity held is at least 65% is called an equity mutual fund by the income tax department. All other mutual funds are called non-equity mutual funds.

Mutual funds are taxed only when you redeem them. For an equity mutual fund, the gain from each unit purchased less than or equal to 365 days ago is called short term capital gains. For a non-equity mutual fund, the corresponding period is less than or equal to 1095 days.

For equity fund, gain from units older than 365 days are called long term capitals gains. For non-equity funds, the units have to be older than 1095 days to qualify for long term capital gains.

Equity funds:

Short term capital gains are taxed at 15% plus cess

For equity mutual funds, the total long term capital gains from all older than 365-day units redeemed in a financial year is tax-free up to one lakh. Beyond that, it is taxed at 10% + cess.

Non-equity funds

Short term capitals are added to income and taxed as per slab.

Long term capital gains are taxed at 20% plus cess. However, before computing the capital gain, the purchase price of the units should be increased by taking cost inflation into account. This process is known as indexation.

Indexation means I ask, In the financial year of purchase, the cost inflation index (CII) was 200 (say). Today that is in the financial year of redemption, the CII is 300 (say). What is my purchase worth today?

This is given by (purchase price x 300)/200 =Indexed Purchase price

(same logic as elementary math:If five people eat 7 samosas, how many samosas will 13 people eat?!)

Therefore:

TCG (with indexation) =Sale price – Indexed Purchase Price

With indexation, it is taxed at the rate of 20% plus applicable cess.

74:Are mutual fund dividends tax-free? Không! Dividends are taxed as per slab.

75:Why did you ask me to avoid dividends? They can increase my returns, right? Không! Dividends are declared by selling bonds or stocks. So when the dividend is declared, the NAV of the fund will decrease by an amount equal to the dividend declared. So you have not gained anything extra. There is no difference in return between a growth option fund and a divided option fund.

76:Will I get more returns if I buy a mutual fund with lower NAV? No. NAV is just a number. What matters is how fast or slow the NAV changes with time to determine the return. So the rate of change of (future) NAV (which is unknown at the time of buying) is important and not NAV itself

77:Direct plan funds have higher NAV, does this not mean I will get lesser units? Is this not a loss? No, it is not. While you will get lesser units, the NAV lost due to commissions in a regular fund is a lot more. Or to be precise, the rate at which the NAV is lost due to commissions is way higher than the rate at which you keep getting a lesser number of units. So quit worrying. Read more:Direct Mutual Fund NAV is higher so Investors will get fewer units:Is this bad?

78:A mutual fund distributor told me, “The fund house pays me for the service I provide, so I do not charge a fee from clients”. Is this true? False! The fund house pays them commissions from your money everyday!! This is why the NAV of the regular plan fund is lower than that of the direct plan fund.

79:What is a closed-ended fund, and how is different from an open-ended fund? In an open-ended fund, units can be continuously purchased from the AMC (when you invest) and sold back to the AMC (when you redeem). In a closed-ended fund, the purchase is possible only when during the new fund offer period (a couple of weeks) and redemption is possible only after the tenure of the fund (this can be weeks or months or years)

80:What is FIFO concept in mutual funds? FIFO means first in, first out. Suppose you purchased 75 units of a fund in Jan 2019 and 100 units in Feb 2019. When you redeem say, 100 units in Jan 2020:The 75 units purchased first will be redeemed and then the 25 units from the second purchase will be redeemed. This is essential for tax computation. So the units purchased first (in) will be redeemed first (out).

81:What is an arbitrage fund? When should I use them? Arbitrage means buying high in one market and selling low in another for profit. Stocks are not only purchased at their immediate market price. One can draw up a contract to buy or sell stocks at a future price. Sometimes there is a mismatch in price between the spot purchase market and the future purchase market. Buying and selling the same stock in both markets can result in a risk-free small profit known as arbitrage. Watch this for a simple explanation

Arbitrage mutual funds are treated as equity funds for taxation. Since the up and down movement in NAV is a lot less than normal equity funds, they can be used as a tax-efficient alternative to debt mutual funds.

82:What is an equity savings fund? When should I use them? These hold a mix of arbitrage transactions, few direct stocks and some bonds (10% min). Do not use them as they can mislead you into thinking that they are safe but, are not.

83:What is a Conservative Hybrid fund? When should I use them? These hold a mix of 10-25% equity (including arbitrage) and the rest in bonds. Do not use them as there is no need for this mix!

84:What is a balanced hybrid fund? When should I use them? This will have 40-60% equity without arbitrage and rest in bonds. Do not use them as there is no need for this mix!

85:What is a multi-asset fund? When should I use them? This must invest in min 10% of gold, bonds, and stocks at all times. Rest is up to the fund manager. Some funds in this category like ICICI Multi-asset fund, are suitable for first-time investors who do not want to take on too much volatility.

86:What is a balanced advantage fund? When should I use them? The fund manager will adjust equity and bond allocation dynamically. Some funds may be suitable for conservative investors, but care is necessary for selection.

87:What is an aggressive hybrid fund? When should I use them? This will invest in 65% to 80% in equity (including arbitrage). This is suitable for new and old investors who can handle some volatility. See: Using Balanced Mutual Funds As The Core Equity Portfolio Holding

88:What is the difference between a Large and Mid cap fund and a multicap fund? To be frank, this is blurry. The large and mid cap will have a minimum of 35% Large Cap stocks and min 25% Mid Cap stocks, while multicap will have no such restriction. So in principle, a multicap fund could be a large cap fund! A user should either have a large and mid cap fund or a multicap fund as the only equity fund in their portfolio!

89:What is a Dividend Yield fund? When should I use them? These invest in companies that provide consistent dividends and therefore, net profits. The volatility will be less, but it can test investor patience. Best avoided by new investors.

90:What is a focused fund? When should I use them? Most mutual funds tend to invest in 30-60 stocks. A fund that is restricted to invest in 30 stocks is a focused fund. The volatility will be high, and if the fund manager gets it wrong, it can cause losses for the investor. Best avoided by all.

91:What are Thematic/Sectoral funds? When should I use them? These invest 80% of their portfolio in a particular theme (energy, consumption etc.) or type of stocks or a particular sector (banking, pharma, infra) of stocks

92:What should my equity fund portfolio look like?

It should have only one fund (unless you are a crorepati). That one fund can be one of the following (increasing risk):

If you want two funds then:Large cap fund (Nifty index fund will do), one mid cap fund (Nifty Next 50 index fund will do, yes it is a mid cap fund!) There are other possibilities, see Eight ways to combine Nifty Next 50 with active funds , but take it easy!

93:I have heard of something called portfolio rebalancing. What is it? Suppose you start with 50% equity and 50% fixed income and after one year, the equity portfolio has grown to 60%, this is an imbalance and higher risk. So once a year, you shift 10% from equity to fixed income to correct this to lower risk. This is known as portfolio rebalancing. Watch these videos for a simple introduction

94:Should I stop investing when the market moves and hits an all-time high? No. It will not serve any purpose as the money you have already invested is anyway facing the full risk of the market.

95:Should I book profits and move from equity funds to safe instruments when the market has moved up too much? You can, this is called timing the market to lower risk (not enhance returns), but there is no need for you to do so. See: Do we need to time the market?

96:Should I invest each month or can I wait for market dips? You can, but it will be of little use other providing you with some mental satisfaction. See:Buying on market dips:How effective is it?

97:Can I invest each month and also wait for market dips? You can, but it will be of little use other providing you with some mental satisfaction.

98:Can I invest in debt mutual funds for my long term goals? Yes, you can, as a new investor, I would recommend not doing so until you understand risk. Once you are comfortable, you can consider gilt funds.

99:What is an index fund? Can I invest in them? In an index fund, the fund manager simply tracks the stocks in an index like the Nifty without actively choosing stocks. This lowers the fund management fee and minimizes risk from fund manager choices, but does not offer protection when the market falls. Check this video to understand index investment options in India

100:What are exchange-traded funds (ETFs)? Exchange-traded funds are a type of index funds. Here a mutual fund investor buys and sells units from other unitholders like a stock using a demat account. How ETFs are different from Mutual Funds:A Beginner’s Guide. Also see: Interested in ETFs? Here is how you can select ETFs by checking how easy it is to buy/sell them

100:What should I do after I start investing in mutual funds?

101:Is this all that I need to know about mutual fund investing? We have only felt the tip of the iceberg. There are many more questions left, but this, I believe, is enough for a start.

You can download this article as an E-book:Beginners guide to investing in mutual funds

Quỹ tương hỗ cho người mới bắt đầu - 21 điều bạn phải biết

Ý thức chung và đầu tư vào quỹ tương hỗ

Cách tạo danh mục đầu tư quỹ tương hỗ thành công cho năm 2019 và hơn thế nữa

Quỹ tương hỗ 2018 - 5 thay đổi lớn đối với các nhà đầu tư

Quỹ tương hỗ cho người mới bắt đầu - Bài học cũ cho nhà đầu tư mới