Trong bài viết này, chúng tôi xem xét các lỗi theo dõi của Motilal Oswal S&P 500 Index Fund (MO-SP500), Motilal Oswal Nasdaq 100 ETF (MO-N100ETF) và Motilal Oswal Nasdaq 100 Fund of Fund (MO-N100FOF).

Trong một bài viết trước, chúng ta đã thấy rằng hầu hết các quỹ đầu tư quốc tế đều không thể đánh bại chỉ số S&P 500 TR (INR). Vì vậy, vấn đề theo dõi lỗi trở nên quan trọng đối với các quỹ thụ động theo dõi S &P 500 và Nasdaq 100.

Chúng tôi sẽ đo lường sai số theo dõi đơn giản bằng chênh lệch lợi tức hàng năm giữa quỹ và chỉ số của quỹ chứ không phải bằng độ lệch chuẩn của chênh lệch lợi tức hàng tháng giữa quỹ và chỉ số trong một khoảng thời gian nhất định. Chênh lệch lợi nhuận hàng năm là một cách đơn giản để đánh giá các lỗi theo dõi.

Cập nhật:Senthil trên Twitter đã chỉ ra thuế khấu lưu đối với cổ tức cho các quỹ này có thể gây ra lỗi theo dõi. AMC sau đó nên sử dụng chỉ số thuế cổ tức ròng thích hợp để đánh giá quỹ.

Trong giai đoạn một năm kết thúc vào ngày 23 tháng 7 năm 2021, chỉ số Tổng thu nhập INR của S&P 500 tăng 37,82% và chỉ số lợi nhuận ròng (sau khi tính thuế) tăng 37,18%. MO-SP500 chỉ tăng 32,5%. Chênh lệch lợi nhuận gấp khoảng 9,5 lần so với tỷ lệ chi phí kế hoạch trực tiếp là 0,49%.

Đây có phải là do trực tiếp cố gắng theo dõi 500 cổ phiếu Mỹ? Tổng lợi nhuận tính bằng INR của NASDAQ 100 (N100) đã tăng 43,2% trong cùng kỳ. MO-N100ETF NAV tăng 37,2% và giá ETF tăng 37,1%. Đây là một sự sai lệch lớn hơn! MO-N100FOF tăng 35,9%.

Sự sai lệch lớn như vậy so với chỉ số đã khiến MO-SP500 phải trả giá đắt. Chỉ có 3 trong số 19 quỹ tương hỗ quốc tế được quản lý tích cực (trực tiếp hoặc thông qua một quỹ cơ sở) quản lý được chỉ số S&P 500 (nghiên cứu được liên kết ở trên), nhưng 12 trong số 19 đã quản lý để đánh bại quỹ MO-SP500. Điều này không làm cho các quỹ quốc tế được quản lý tích cực trở nên hấp dẫn hơn. Họ đang gặp khó khăn với tập hợp các vấn đề của chính họ, như đã đề cập trước đây trong cùng một nghiên cứu.

Một năm là khoảng thời gian quá ngắn để đánh giá. Tuy nhiên, người ta không thể không tự hỏi liệu quyết định của Motilal Oswal có trực tiếp theo dõi S&P 500 (hoặc Nasdaq 100) thay vì sử dụng quỹ ETF hoặc quỹ chỉ số có trụ sở tại Hoa Kỳ với sai số theo dõi thấp xem quỹ cơ sở có đúng hay không. Chỉ có thời gian mới trả lời được.

Theo Pranav Merchant, hiệu suất của MO-N100FOF phải được so sánh chặt chẽ với Kotak Nasdaq 100 FOF. Điều này có TER thấp hơn và đầu tư vào các quỹ thụ động ở nước ngoài như IShares Nasdaq-100 ETF, Lyxor Nasdaq-100 ETF và quỹ USAA NASDAQ-100 Index. Nếu quỹ cơ bản có lỗi theo dõi thấp, Kotak đã tự loại bỏ lỗi theo dõi khỏi việc theo dõi chỉ số. Tuy nhiên, các biến khác như múi giờ, ngoại hối, thời gian thanh toán, v.v., vẫn có thể tạo ra sự khác biệt lớn. Tuy nhiên, vẫn còn quá sớm để đưa ra phán quyết về vấn đề này.

Hai khoảng thời gian một năm có thể được nghiên cứu với ngày cơ sở là 23 tháng 7 năm 2020. Vận may của ETF và do đó, quỹ của quỹ đã thay đổi theo cả hai cách!

Thời hạnN100 TR INR ReturnFOF ReturnETF NAV ReturnETF Giá Lợi nhuận từ ngày 23 tháng 8 năm 2020 đến ngày 23 tháng 7 năm 202143,2% 35,9% 37,2% 37,1% Ngày 24 tháng 7 năm 2019 đến ngày 23 tháng 7 năm 202044,6% 49,4% 48,2% 49,5%Sau khi quỹ ra mắt, AMC đã cố gắng giữ cho độ lệch giá điều hướng ở mức thấp hợp lý, nhưng độ lệch so với chỉ số là khá cao.

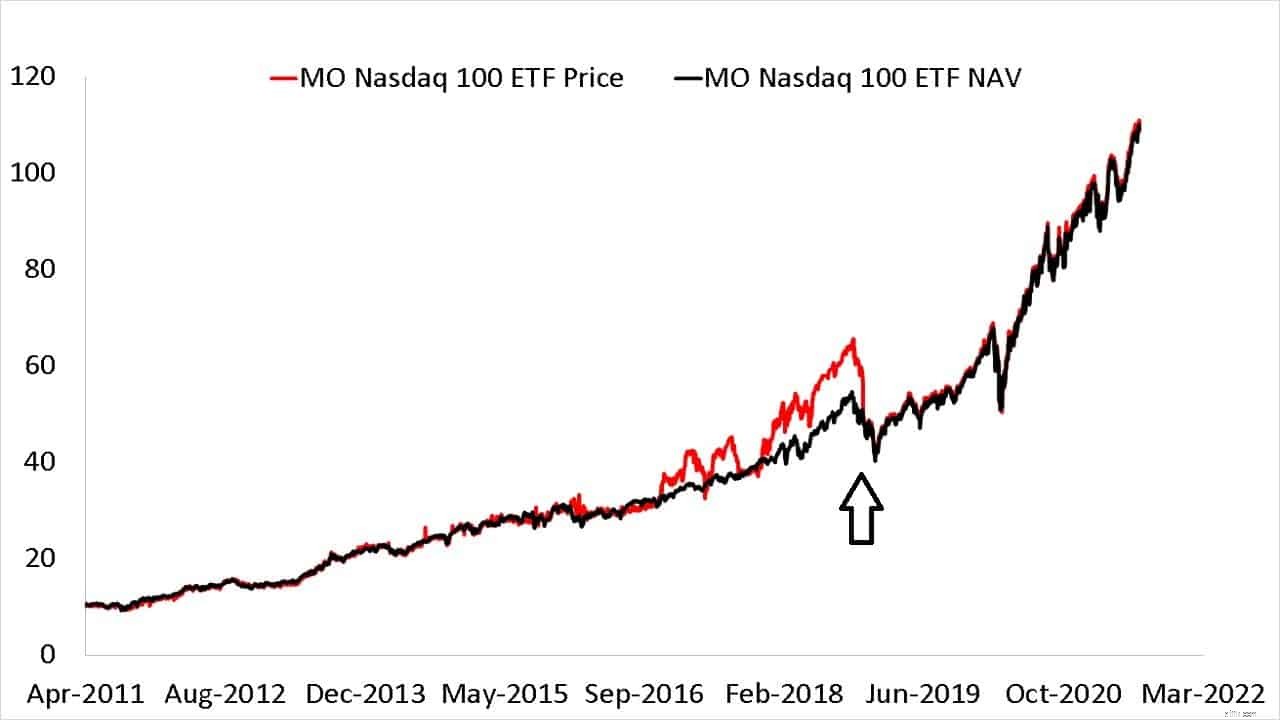

Motilal Oswal AMC đã thất bại trong việc giảm giá Nasdaq 100 ETFs một cách hiệu quả - độ lệch nav cho đến khi họ tung ra quỹ quỹ. Trên thực tế, ngày ra mắt của quỹ có thể dễ dàng đoán được từ biểu đồ giá và NAV của ETF!

Vì vậy, khi tôi xem xét quỹ của quỹ trong thời kỳ NFO của nó, tôi đã thấy một số sai lệch lớn về giá và đó là một trong những lý do để viết bài này:Motilal Oswal Nasdaq 100 Fund of Fund:Đừng đầu tư! Tôi nhận được rất nhiều sự chú ý đối với bài viết này và video liên quan trên YouTube, nhưng tôi vẫn giữ quan điểm của mình là “không đầu tư” vào N100 - rủi ro tập trung + biến động.

Thời hạnN100 TR INR ReturnETF NAV ReturnETF Giá Hoàn vốn Từ ngày 23 tháng 7 năm 2020 đến ngày 23 tháng 7 năm 202143% 37,2% 37,1% Ngày 24 tháng 7 năm 2019 đến ngày 23 tháng 7 năm 202045% 48,2% 49,5% Ngày 24 tháng 7 năm 2018 đến ngày 24 tháng 7 năm 201910% 7,8% -9,7% Từ ngày 24 tháng 7 năm 2017 đến ngày 24 tháng 7 201835% 32,0% 32,2% 24/7/2016 đến 24/7/201723% 20,8% 49,5% 25/7/2015 đến 24/7/20169% 6,5% 7,6% 25/7/2014 đến 25/7/201524% 22,5% 18,0% 25/7/2013 đến 25/7/201433% 32,9% 33,9% Từ 25/7/2012 đến 25/7/201328% 25,0% 28,9% 26/7/2011 đến 25/7/201235% 33,9% 32,7%N100 ETF đã chứng kiến một số năm có sai số theo dõi thấp hợp lý, nhưng điều này phụ thuộc vào sự biến động của thị trường Hoa Kỳ và cung và cầu địa phương.

Tóm lại, các tùy chọn đầu tư thụ động này vẫn chưa đạt đến mức độ nhất quán lỗi theo dõi thấp. Thật không may, các quỹ tương hỗ đang hoạt động - có thể là các quỹ của Ấn Độ đầu tư một lượng nhỏ vào PPFAS Flexicap quốc tế, giống như vốn chủ sở hữu hoặc các quỹ quốc tế hoàn toàn - phải chịu rủi ro về người quản lý quỹ và phí cao.

Mặc dù chúng tôi vẫn cảm thấy rằng Quỹ chỉ số Motilal Oswal S&P 500 (nhấp vào liên kết để kiểm tra lợi nhuận mong đợi) là lựa chọn hợp lý nhất để đầu tư vào thị trường Hoa Kỳ / quốc tế, chúng tôi nên theo dõi lỗi theo dõi của nó và hy vọng nó được cải thiện trong tương lai. Chúng ta hãy hy vọng sẽ có nhiều quỹ quyền chọn quỹ thụ động quốc tế hơn với chi phí thấp, ETF lỗi theo dõi thấp và quỹ chỉ số trong tương lai.