Thế giới blog về tài chính cá nhân của chúng tôi có xu hướng tập trung vào việc chọn và đầu tư vào các cổ phiếu địa phương. Điều này có thể hiểu được vì chúng tôi có một chế độ thân thiện với thuế và việc tận dụng triệt để lợi thế nhà này là hợp lý, đặc biệt là với REITs.

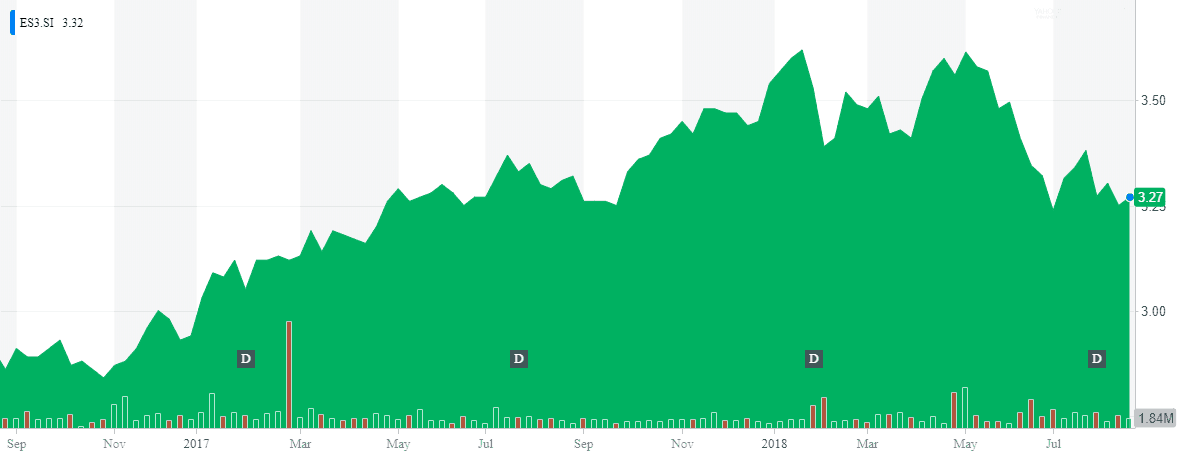

Và nếu bạn nhìn vào STI ETF (Quỹ chỉ số cho sàn giao dịch chứng khoán Singapore), nó đã không có nhiều sự tăng trưởng trong thập kỷ qua.

Công bằng mà nói, điều này không tệ lắm, vì chúng ta có thể tính chi phí trung bình bằng đồng đô la và tận dụng lợi thế của mức giá thấp hơn bằng cách tích lũy nhiều cổ phiếu hơn trong giai đoạn thị trường đình trệ này. Và cổ tức cũng sẽ bù đắp cho hoạt động kém hiệu quả của thị trường.

Các blogger khác đã đưa Trung bình Chi phí Đô la vào STI ETF, với các kết quả khác nhau (tại đây và tại đây). 3,81% hay 2,66% hầu như không cần thêm gì nữa.

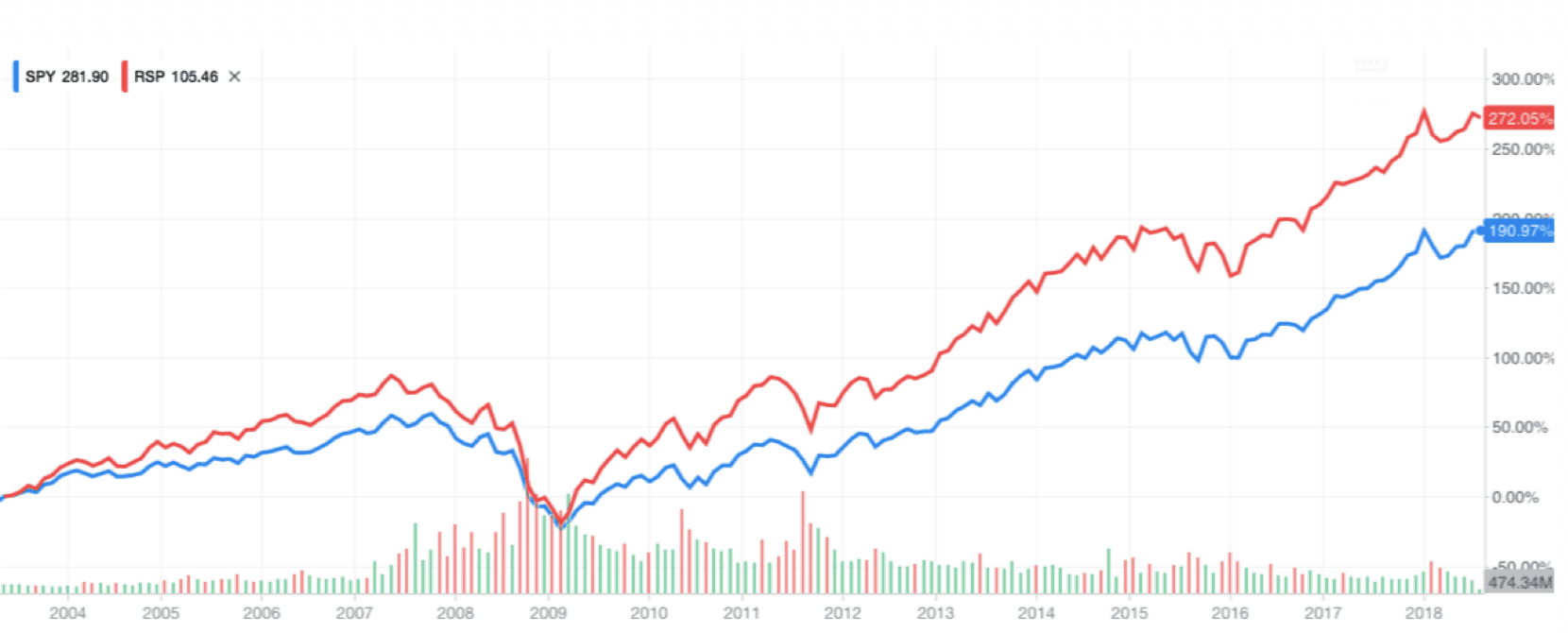

Nhưng nếu bạn nhìn vào S&P 500, trong 2 thập kỷ qua là một câu chuyện khác:

Nguồn:Google Finance “NYSEARCA:SPY”

Không có gì bí ẩn ở đây. Đơn giản; thị trường chứng khoán Hoa Kỳ có các công ty như Apple, Facebook, GM, P&G giao dịch, những công ty khổng lồ hàng tỷ đô la (nghìn tỷ đô la trong trường hợp của Apple) với sự hiện diện ở hầu hết mọi quốc gia.

Mặt khác, STI có tỷ trọng lớn nghiêng về các ngân hàng địa phương với một số thị trường trong khu vực và Singapore là một thị trường nhỏ.

Tuy nhiên, tiếp xúc quốc tế là một cách dễ dàng để đa dạng hóa khả năng hiển thị của bạn, vì Mỹ là thị trường chứng khoán phát triển nhất thế giới (~ 43% thị trường chứng khoán thế giới vào năm 2018) và động cơ tăng trưởng của thương mại toàn cầu có thể được tìm thấy ở Trung Quốc, Châu Phi và SEA (Nguồn).

Việc phỏng đoán quốc gia / khu vực / ngành công nghiệp nào sẽ là cuộc chơi phù hợp trong 10 năm tới luôn khó khăn và mang tính đầu cơ. Do đó, các quỹ ETF trên thị trường rộng lớn của các nhà cung cấp quỹ có uy tín với chi phí thấp nhất (ví dụ:IEMG, EEM, VWO cho các thị trường mới nổi) đã là một yếu tố quan trọng của nhà đầu tư hiểu biết, dài hạn. Các chỉ số này theo dõi và nhằm mục đích mang lại lợi nhuận thị trường.

S&P 500 có lẽ là chỉ số phổ biến nhất và thường là mục tiêu của ‘quá mua’. Về cơ bản, điều này có nghĩa là lượng tiền chảy vào các công ty trong chỉ số không cân xứng. Giờ đây, chúng tôi có nhiều biến thể hơn của S&P 500 ETF có thể tăng lợi nhuận cho các nhà đầu tư.

Người đoạt giải Nobel, Eugene Fama, cùng với đồng nghiệp nghiên cứu của mình, Kenneth French, đã phát hiện ra rằng bạn có thể tăng lợi nhuận của mình nếu bạn mua các cổ phiếu vốn hóa rẻ hơn và nhỏ hơn trong một khoảng thời gian. “Mặt cắt ngang của lợi nhuận cổ phiếu mong đợi” được xuất bản trên Tạp chí Tài chính năm 1992 đã trở thành động lực của nghiên cứu Đầu tư dựa trên yếu tố. Ngày nay, có rất nhiều Yếu tố khác đang được giới học thuật trên khắp thế giới xác nhận.

Các nhà quản lý quỹ phòng hộ, các chuyên gia tài chính và nhà đầu tư khác đã sử dụng một số Yếu tố này ngay cả trước khi chúng được giới học thuật 'phát hiện ra'.

Các ETF beta thông minh đã thương mại hóa Factors và cung cấp cho các nhà đầu tư bán lẻ tham gia.

Chúng tôi đã xác nhận rằng SPY là một quỹ ETF chỉ số tuyệt vời để sở hữu trong thập kỷ qua. Điều gì sẽ xảy ra nếu chúng ta có thể áp dụng các Yếu tố để tăng lợi nhuận nhưng vẫn mua cùng 500 cổ phiếu trong chỉ số? Một người lý trí sẽ đồng ý rằng đó là một ý kiến hay.

Chúng tôi biết rằng S&P 500 là một chỉ số có trọng số thị trường, có nghĩa là các công ty lớn hơn có được đại diện lớn hơn trong chỉ số. Ví dụ:Apple Inc. và News Corp lần lượt chiếm 4,2% và 0,02% của chỉ số, phản ánh quy mô tương đối của hai công ty này.

Điều gì sẽ xảy ra nếu chúng tôi phân phối lại trọng số này? Mua nhiều hơn các công ty nhỏ hơn và ít hơn các công ty lớn hơn. Chúng tôi đã vô tình áp dụng Hệ số kích thước nếu chúng tôi làm điều này. Fama và French sẽ nói rằng lợi nhuận tiềm năng của chúng tôi sẽ tăng lên.

Điều đó có đúng không?

Phiên bản đầu tiên của SPY là Invesco S&P 500® Equal Weight ETF (RSP). RSP đầu tư vào 500 công ty giống như với SPY, với một sự thay đổi - việc phân bổ cho mỗi cổ phiếu là ngang nhau trong danh mục đầu tư, không giống như phân bổ theo trọng số thị trường ban đầu. Điều này có nghĩa là nhiều tiền hơn được đầu tư vào các công ty nhỏ hơn trong Chỉ số S&P 500.

Đây là hiệu suất kể từ năm 2003, với RSP đạt lợi nhuận 272%, đánh bại lợi nhuận SPY là 191%. Vì vậy, Hệ số kích thước hoạt động!

Nguồn:Yahoo! Tài chính

Một biến thể mới:RVRS

RVRS đang tiến xa hơn một bước so với RSP, bằng cách tập trung nhiều hơn vào các công ty nhỏ hơn thay vì chỉ phân bổ bằng nhau.

Theo nguyên tắc của Hệ số kích thước, RVRS được cho là hoạt động tốt hơn RSP theo thời gian. Chúng tôi không thể chứng minh điều đó ngay bây giờ vì RVRS chỉ mới một năm tuổi, vì vậy không có đầy đủ hồ sơ theo dõi. Nhưng lý thuyết cho rằng lợi nhuận phải theo thứ tự như sau:RVRS> RSP> SPY.

Dưới đây là so sánh 10 khoản nắm giữ hàng đầu giữa RVRS và SPY.

| 10 cổ phiếu hàng đầu | |||

| RVRS | Trọng lượng% | SPY | Trọng lượng% |

| Scana Corp | 0,74 | Apple Inc | 4,20 |

| Assurant Inc | 0,73 | Microsoft Corp | 3,47 |

| Brighthouse Financial Inc | 0,68 | Amazon Inc. | 3,13 |

| Envision Healhtcare Corp | 0,68 | Facebook Inc. | 1,83 |

| Stericycle Inc | 0,65 | Berkshire Hathaway Lớp B | 1,66 |

| Campbell Soup Co | 0,65 | JPMorgan Chase &Co. | 1,65 |

| Leggett &Platt Inc | 0,64 | Alphabet Inc. Lớp C | 1,56 |

| Newfield Exploration Co | 0,64 | Alphabet Inc. Hạng A | 1,55 |

| Flowserve Corp | 0,62 | Johnson &Johnson | 1,45 |

| TripAdvisor Inc | 0,59 | Exxon Mobil Corp | 1,41 |

| Tổng 10 lần cân hàng đầu | 6,62 | Tổng số lần cân hàng đầu trong 10 | 21,91% |

Hãy xem xét một số chỉ số giữa RVRS và SPY trong bảng bên dưới.

| RVRS | SPY | |

| Tỷ lệ Giá trên Sách | 2,35 | 3,26 |

| Tỷ lệ Giá trên Thu nhập | 19,78 | 20,73 |

| Tỷ suất cổ tức - TTM | Chưa có | 1,75% |

| Tỷ lệ Chi phí | 0,29% | 0,09%

|

Không có gì ngạc nhiên khi tỷ lệ PB và PE của RVRS thấp hơn SPY. Các cổ phiếu vốn hóa nhỏ hơn cũng có xu hướng rẻ hơn do nhu cầu từ các nhà đầu tư thấp hơn. Do đó, việc nhỏ đi cũng có nghĩa là bạn sẽ tiếp xúc với Yếu tố Giá trị. Kích thước và Giá trị thường đi kèm với nhau.

Điều thứ hai cần lưu ý là RVRS mới được ra mắt và quy mô quỹ nhỏ, dưới 10 triệu đô la. SPY là quỹ ETF lớn nhất trên thế giới với gần 300 tỷ đô la tài sản đang được quản lý (AUM)! Do đó, SPY có thể có tỷ lệ chi phí cực thấp do tính kinh tế theo quy mô. RVRS sẽ có thể giảm phí nếu ETF trở nên phổ biến và AUM của họ tăng lên.

Rủi ro của một ETF nhỏ là người quản lý có thể quyết định đóng cửa hàng vào một ngày nào đó. Nhưng đừng lo, bạn sẽ nhận lại được tiền của mình sau khi cổ phiếu được thanh lý.

Nguồn - RVRS (liên kết) và SPY (liên kết)

Trang web chính thức của RVRS tại đây. Cơ sở lý luận đằng sau tỷ trọng quỹ là ở đây.

$ RVRS cung cấp một cách để phân bổ làn sóng đầu tư vào các quỹ thụ động, đáng chú ý nhất là S&P 500. Nó thực hiện điều này bằng cách cân ngược lại các thành phần của S&P 500. Vì vậy, các công ty có vốn hóa thị trường nhỏ hơn, sẽ được phân bổ một khoản đầu tư lớn hơn. Nhìn chung, đây là một trò chơi của Yếu tố kích thước, với "lợi thế" là lợi nhuận tiềm năng phải hứa hẹn hơn SPY hoặc RSP.