Đầu tư là một trong những cách tốt nhất để dành số tiền khó kiếm được cho bạn. Bằng cách đầu tư vào các tài sản như cổ phiếu và trái phiếu, bạn có thể sử dụng tiền của mình để kiếm nhiều tiền hơn. Đó là sự khác biệt lớn so với việc bạn chỉ tiết kiệm tiền, trong trường hợp đó, tài sản của bạn không tăng lên và thậm chí có thể giảm đi do lạm phát. Đầu tư tạo ra thu nhập thụ động mà sau này bạn có thể dựa vào để tạo quỹ ngày mưa, để mua nhà hoặc tận hưởng thời gian nghỉ hưu.

Vào cuối ngày, đầu tư tiền của bạn chính là thiết lập sự an toàn về tài chính. Nó không chỉ thúc đẩy kỷ luật tài chính tốt hiện tại mà còn đảm bảo rằng bạn sẽ có đủ tiền tiết kiệm sau này cho bất cứ thứ gì trong cuộc sống.

Nếu bạn đã sẵn sàng bắt đầu đầu tư tiền của mình và phát triển tài sản của mình theo thời gian, thì hướng dẫn này là dành cho bạn. Chúng tôi sẽ đề cập đến tất cả những điều cơ bản về đầu tư, từ các loại đầu tư khác nhau đến cách chọn nơi để tiền của bạn.

Nội dung Đánh giá

Mục đích của việc đầu tư là để tăng tài sản của bạn theo thời gian. Về cơ bản, điều đó có nghĩa là kiếm tiền bằng cách sử dụng số tiền bạn đã có hoặc nhận được dưới dạng thu nhập từ một công việc.

Vì vậy, tại sao bạn muốn thấy tiền thu về? Các lý do khác nhau ở mỗi người.

Đối với nhiều người, lý do chính để đầu tư là để đạt được sự an toàn về tài chính. Bằng cách gia tăng tài sản của mình theo thời gian, bạn có thể giảm số tiền phải suy nghĩ về tiền bạc khi cân nhắc nghỉ hưu hoặc có khả năng nghỉ hưu sớm nếu bạn muốn. Có nhiều của cải hơn cũng giúp bạn có một cơ hội để đề phòng trường hợp bạn bị mất việc làm hoặc có trường hợp cấp cứu y tế hoặc tử vong trong gia đình. Đạt được sự độc lập về tài chính thông qua các khoản đầu tư cũng có thể cho phép bạn mua nhà, cho con đi học đại học, hoặc thậm chí nghỉ việc và theo đuổi mục tiêu dài hạn.

Ngoài ra, đầu tư có thể không phải là một cách để đảm bảo sự độc lập về tài chính của chính bạn mà là của thế hệ tiếp theo. Bằng cách gia tăng tài sản trong suốt cuộc đời, bạn có thể để lại tài sản thừa kế cho con cái hoặc cháu của mình. Đầu tư thậm chí có thể là một cách để xây dựng sự giàu có mà cuối cùng bạn quyên góp cho tổ chức từ thiện để tạo ra sự khác biệt đáng kể trên thế giới.

Cuối cùng, không có một lý do nào để đầu tư hoặc một lý do duy nhất tốt hơn tất cả những lý do khác. Tuy nhiên, đối với đại đa số mọi người, đầu tư là một quyết định tài chính đúng đắn có thể mở ra một thế giới các lựa chọn trong tương lai.

Nơi tốt nhất để bắt đầu đầu tư là hiểu các điều khoản cơ bản của giao dịch. Thực sự, điều đó bắt đầu bằng việc hiểu bản thân từ “đầu tư” nghĩa là gì.

Về mặt kỹ thuật, bất cứ thứ gì làm tăng tiền của bạn theo thời gian đều là một khoản đầu tư. Theo nghĩa đó, bỏ tiền vào tài khoản tiết kiệm có thể được coi là đầu tư. Tuy nhiên, khi mọi người nói về đầu tư, họ thường nói về việc nắm giữ các tài sản cụ thể như cổ phiếu, trái phiếu hoặc bất động sản.

Dưới đây là một số thuật ngữ khác mà bạn cần biết:

Có một số lượng lớn các loại đầu tư khác nhau, một số trong số đó rất sáng tạo. Tuy nhiên, phần lớn số tiền đã đầu tư được phân phối thành năm loại tài sản phổ biến:cổ phiếu, trái phiếu, quỹ, tài khoản tiết kiệm và bất động sản.

Cổ phiếu là cổ phần sở hữu trong một công ty cụ thể. Ví dụ:khi bạn sở hữu một cổ phần của Apple, bạn sở hữu một tỷ lệ phần trăm nhỏ của công ty.

Có hai cách chính mà cổ phiếu có thể giúp bạn phát triển sự giàu có của mình. Đầu tiên là sự lên giá theo thời gian. Khi một công ty hoạt động tốt - tức là doanh thu hoặc lợi nhuận của nó tăng lên - thì giá cổ phiếu bạn sở hữu sẽ tăng lên. Nếu bạn muốn bán cổ phiếu của mình, bạn sẽ nhận lại được nhiều tiền hơn những gì bạn đã trả cho nó (lợi tức).

Cách thứ hai, cổ phiếu giúp xây dựng tiền của bạn là trả cổ tức. Không phải tất cả các cổ phiếu đều cung cấp cổ tức, nhưng nhiều cổ phiếu của các công ty lớn, lâu đời thì có. Cổ tức về cơ bản là một khoản thanh toán được thực hiện hàng tháng, hàng quý hoặc hàng năm. Bạn có thể sử dụng tiền cổ tức làm thu nhập thụ động hoặc tái đầu tư vào nhiều cổ phiếu hơn.

Một trái phiếu giống như một I.O.U. Ghi chú. Khi bạn mua một trái phiếu, về cơ bản bạn đang cho một công ty hoặc chính phủ vay. Thông thường, một trái phiếu riêng lẻ chỉ là một cổ phiếu của một khoản vay lớn hơn nhiều.

Lợi thế của việc mua một trái phiếu là bạn có được thu nhập cố định, thụ động. Công ty hoặc chính phủ phát hành trái phiếu trả lãi trái phiếu theo định kỳ. Khi kết thúc thời hạn trái phiếu (có thể là vài tháng hoặc vài năm), họ cũng hoàn vốn theo nguyên tắc của bạn - cho phép bạn tái đầu tư vào một trái phiếu khác.

Điều quan trọng cần ghi nhớ về trái phiếu là một số có rủi ro cao hơn những trái phiếu khác. Luôn có khả năng công ty phát hành trái phiếu không trả được nợ của họ, nghĩa là bạn sẽ không được trả lại. Trái phiếu càng rủi ro, khoản thanh toán lãi suất của bạn sẽ càng lớn.

Các quỹ là giỏ tài sản. Ưu điểm của quỹ là bạn có thể mua toàn bộ danh mục đầu tư cùng một lúc, thay vì tự mình lắp ráp nó từng phần. Giá của quỹ sẽ tăng hoặc giảm tùy thuộc vào hiệu suất của cổ phiếu, trái phiếu hoặc các tài sản khác bên trong quỹ đó.

Điểm bất lợi là quỹ yêu cầu ai đó quản lý chúng, vì vậy chúng không miễn phí. Bạn có thể phải trả phí ở bất kỳ đâu từ 0,1% đến 3% tổng số tiền đầu tư quỹ của mình mỗi năm.

Có hai loại quỹ chính:quỹ tương hỗ và quỹ trao đổi. Các quỹ tương hỗ thường được quản lý bởi một nhà môi giới hoặc người quản lý tiền và nhiều quỹ cần được mua thông qua công ty môi giới sở hữu chúng. Phí cho các quỹ tương hỗ cũng có xu hướng ở mức cao hơn so với các quỹ.

Các quỹ giao dịch hối đoái (ETF) được mua và bán trên thị trường chứng khoán, giống như cổ phiếu. Cấu trúc tương tự như đối với quỹ tương hỗ, nhưng ETF thường có sự quản lý ít tích cực hơn và chúng được cung cấp cho công chúng.

Tài khoản tiết kiệm là lựa chọn có rủi ro cực kỳ thấp để đầu tư tiền của bạn. Với tài khoản tiết kiệm, bạn đưa tiền của mình vào ngân hàng và cho phép ngân hàng đó cho khách hàng khác vay tiền của bạn. Đổi lại, ngân hàng trả cho bạn một khoản lãi suất nhỏ (từ 0,1% đến 2,5%). Tài khoản tiết kiệm mang lại rủi ro thấp như vậy vì tiền của bạn được chính phủ liên bang bảo hiểm lên đến 250.000 đô la trong trường hợp ngân hàng không thành công và không trả lại cho bạn.

Bất động sản là đất đai, một tòa nhà hoặc một phần của tòa nhà, chẳng hạn như căn hộ hoặc không gian văn phòng. Khi bạn đầu tư vào bất động sản, bạn sở hữu toàn bộ hoặc một phần của một trong những tài sản vật chất này. Ý tưởng đằng sau việc đầu tư bất động sản là giá đất hoặc tòa nhà của bạn tăng lên theo thời gian, do bạn cải thiện nó hoặc nhu cầu trong khu vực tăng lên.

Đầu tư bất động sản không dành cho các nhà đầu tư thụ động. Duy trì đất đai và các tòa nhà đòi hỏi rất nhiều công việc và có thể tốn kém theo đúng nghĩa của nó. Mặc dù bạn có thể tạo thu nhập “thụ động” bằng cách cho thuê căn nhà hoặc căn hộ thứ hai, nhưng bạn vẫn phải đối phó với việc tìm người cho thuê và sửa chữa bất cứ điều gì mà người thuê của bạn vi phạm.

Với những lựa chọn đầu tư cơ bản đó, làm thế nào để bạn quyết định tài sản nào phù hợp với mình? Việc lựa chọn các khoản đầu tư của bạn phụ thuộc vào việc suy nghĩ về bốn yếu tố quan trọng.

Điều đầu tiên bạn cần xem xét là bạn dự định đầu tư tiền của mình trong bao lâu và khi nào bạn có thể cần lấy lại. Nếu bạn có thể cần tiền bất cứ lúc nào để chi tiêu, tài khoản tiết kiệm là một lựa chọn tốt hơn bất động sản - bạn có thể rút tiền từ ngân hàng bất cứ lúc nào, nhưng phải mất vài tháng đến hàng năm để bán nhà. Mặt khác, nếu bạn quan tâm và mua và giữ cho đến khi nghỉ hưu, cổ phiếu và bất động sản có thể mang lại lợi nhuận cao hơn để đổi lấy việc bạn không thể truy cập tiền nhanh chóng.

Bạn phải đầu tư bao nhiêu tiền? Vào cuối ngày, các loại đầu tư khác nhau đòi hỏi số tiền khác nhau. Bạn có thể mua cổ phiếu hoặc trái phiếu với vài trăm đô la, nhưng mua bất động sản phải mất hàng chục nghìn đô la. Số vốn bạn có cũng có thể giới hạn mức độ bạn có thể đa dạng hóa danh mục đầu tư của mình bằng cách nắm giữ các loại tài sản khác nhau.

Khả năng chấp nhận rủi ro là một trong những yếu tố quan trọng nhất tạo nên sự khác biệt cho các nhà đầu tư. Trong thế giới đầu tư, bạn càng chấp nhận nhiều rủi ro thì lợi nhuận tiềm năng của bạn càng lớn - nhưng tương ứng, có nhiều khả năng bạn sẽ mất tiền hơn là tăng sự giàu có của mình.

Khi nghĩ về khả năng chấp nhận rủi ro, điều quan trọng là phải xem xét số tiền bạn sẵn sàng mất. Nếu suy nghĩ về việc mất 10% khoản đầu tư của mình trong thời kỳ suy thoái của thị trường chứng khoán khiến bạn cảm thấy lo lắng, thì các khoản đầu tư an toàn hơn như tài khoản tiết kiệm và trái phiếu có thể là một lựa chọn tốt hơn.

Mặt khác, nếu bạn sẵn sàng chấp nhận rủi ro nhiều hơn một chút, thì có rất nhiều rủi ro có sẵn trên thị trường chứng khoán. Một số công ty hoạt động rất ổn định trong dài hạn và có khả năng mang lại lợi nhuận khiêm tốn, trong khi những công ty khác lại biến động mạnh về giá và có thể mang lại lợi nhuận cao cho các nhà đầu tư chấp nhận rủi ro.

Quyết định mục tiêu đầu tư của bạn là gì - mục đích đầu tư của bạn là gì - rất quan trọng để xác định mức độ chấp nhận rủi ro của bạn, số vốn bạn sẵn sàng đầu tư và khung thời gian đầu tư của bạn. Tiết kiệm để nghỉ hưu sẽ có những yêu cầu rất khác so với việc sử dụng đầu tư như một cách để tạo ra thu nhập.

Một cách tốt để tiếp cận việc thiết lập mục tiêu là nghĩ về những loại lợi nhuận bạn muốn thấy và loại lợi nhuận mà bạn có thể chấp nhận. Hãy nhớ rằng bạn không bị giới hạn ở một mục tiêu đầu tư duy nhất và bạn có thể có các danh mục đầu tư khác nhau được quản lý cho các mục tiêu khác nhau.

Bây giờ bạn đã biết những điều cơ bản về đầu tư, hãy cùng xem một số tùy chọn thân thiện với người mới bắt đầu.

Các tài khoản tiết kiệm đặc biệt có rủi ro rất thấp, mặc dù lợi tức của bạn cũng thấp. Với một tài khoản tiết kiệm năng suất cao, bạn có thể mong đợi lợi nhuận hàng năm vào khoảng 1,0% đến 2%. Trong hầu hết các trường hợp, số tiền của bạn được chính phủ liên bang đảm bảo lên đến 250.000 đô la.

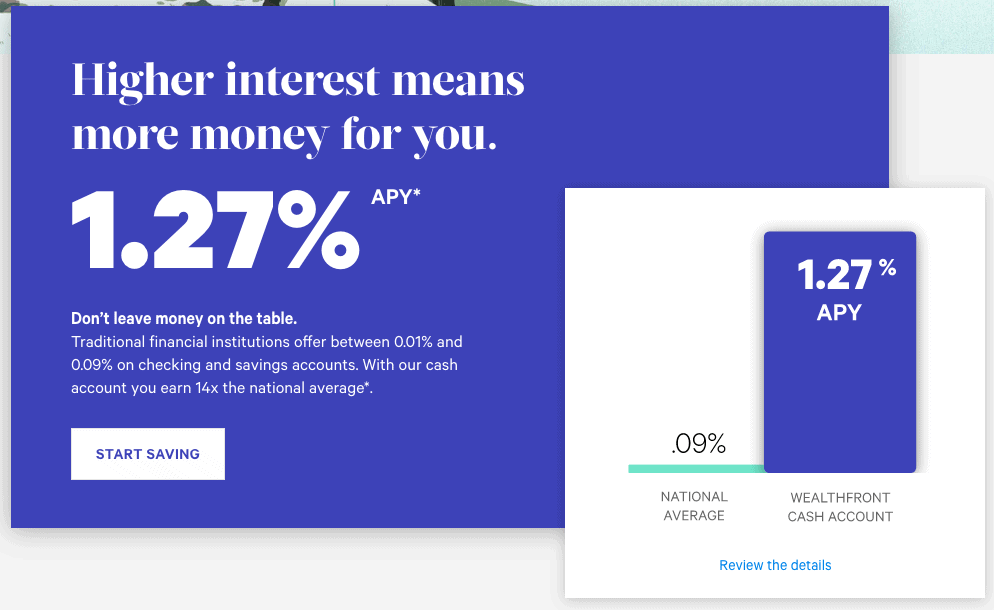

Nếu bạn quan tâm đến tài khoản tiết kiệm cao cấp, hãy xem Tài khoản tiền mặt của Wealthfront. Nó hiện cung cấp lợi nhuận hàng năm 1,27%, cao hơn nhiều so với những gì bạn sẽ nhận được từ tài khoản tiết kiệm tại bất kỳ ngân hàng lớn nào. Tỷ lệ này cao tới 2,57% trong năm qua, vì vậy hãy đảm bảo chú ý đến những thay đổi tỷ lệ.

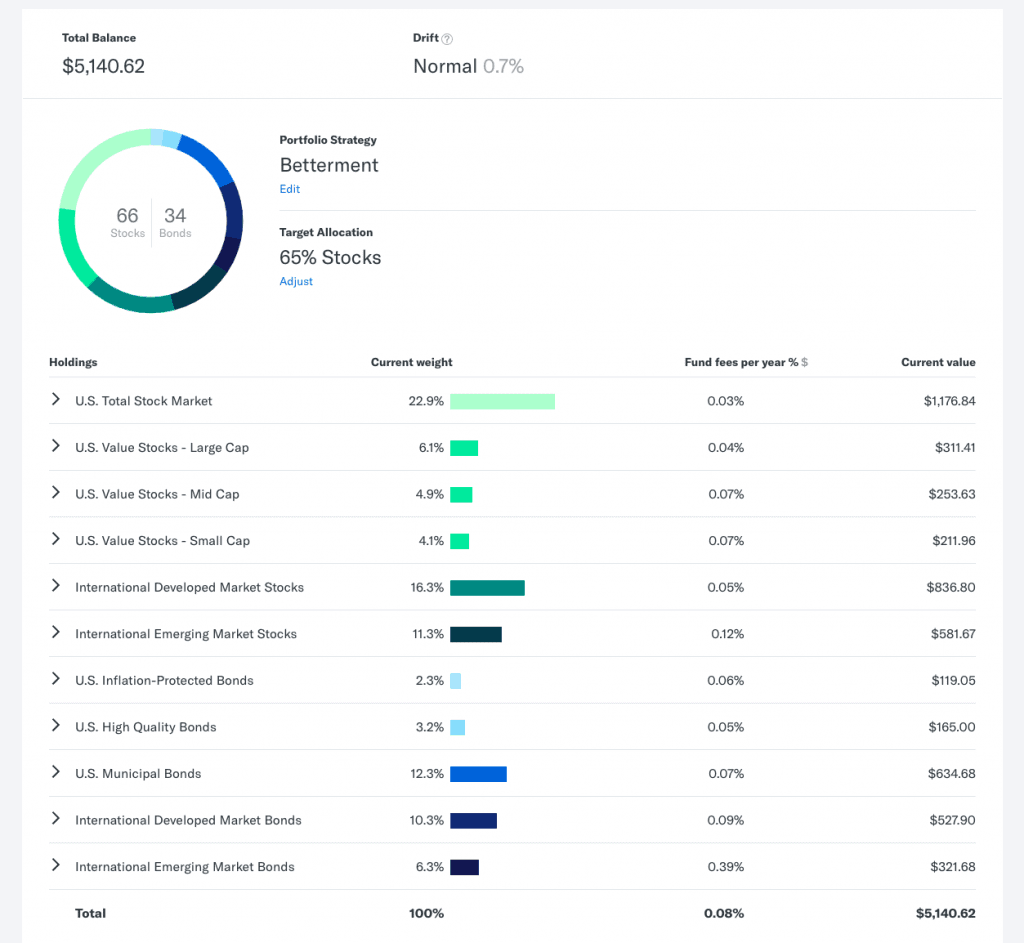

Cố vấn robo sử dụng một thuật toán để giúp bạn đầu tư tiền của mình. Hầu hết các cố vấn robo phân bổ tiền của bạn vào ETF, mặc dù một số đầu tư trực tiếp vào cổ phiếu. Lợi thế của cố vấn robo là thuật toán thường tính đến khả năng chấp nhận rủi ro và mục tiêu của bạn khi quyết định cách đầu tư tiền của bạn.

Vì mỗi cố vấn robo sử dụng một thuật toán khác nhau, số dư rủi ro-phần thưởng có thể khác nhau rất nhiều. Một số tùy chọn cung cấp số dư tốt là Wealthfront, Betterment và Acorns. Cả ba nền tảng này đều đầu tư tiền của bạn vào các ETF phí thấp và sẽ tự động giữ danh mục đầu tư của bạn theo thời gian.

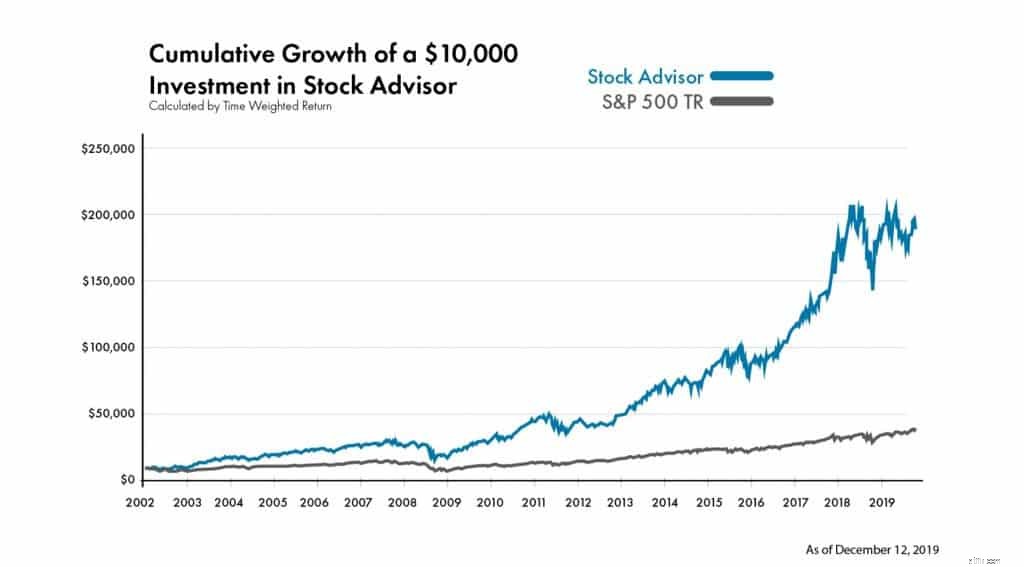

Các nhà đầu tư chấp nhận rủi ro hơn cũng có thể trực tiếp mua các cổ phiếu riêng lẻ. Việc này cần một số công việc vì bạn sẽ cần tạo và quản lý danh mục đầu tư của riêng mình, cũng như tiến hành nghiên cứu những cổ phiếu cần mua. Tuy nhiên, lợi nhuận tiềm năng của bạn cao hơn nhiều và bạn có thể linh hoạt đầu tư vào các công ty mà bạn cho là hấp dẫn.

Để đầu tư vào cổ phiếu, bạn cần có tài khoản môi giới. Webull và ETrade đều cung cấp giao dịch không có hoa hồng (nghĩa là họ sẽ không tính phí bạn mua và bán cổ phiếu) và một số công cụ cơ bản bạn có thể sử dụng để nghiên cứu. Để biết nên đầu tư vào cổ phiếu nào, hãy xem The Motley Fool. Bản tin và dịch vụ nghiên cứu này có một thành tích cực kỳ ấn tượng trong việc chọn ra các cổ phiếu chiến thắng.

Đầu tư tiền của bạn là một trong những cách tốt nhất để xây dựng sự giàu có theo thời gian và giành được sự độc lập về tài chính. Mặc dù đầu tư có vẻ phức tạp, nhưng nó không cần phải khó khăn khi bắt đầu. Khi bạn hiểu các loại đầu tư cơ bản và suy nghĩ cẩn thận về các yếu tố như khung thời gian, khả năng chấp nhận rủi ro và mục tiêu của mình, bạn có thể chọn các khoản đầu tư phù hợp với mình.

Cách đầu tư tiền một cách khôn ngoan [Hướng dẫn đơn giản cho người mới bắt đầu của bạn]

Cách đầu tư với số tiền ít [Các lựa chọn tốt nhất của bạn hôm nay]

Cách đầu tư tiền khi còn là sinh viên đại học

Đầu tư xã hội:cách đầu tư vào các công ty bền vững

Làm thế nào để khám phá các công ty để đầu tư vào