Tôi đã viết vào tháng 9 năm 201 7, "nhưng đôi khi một công ty Hoa Kỳ sẽ sớm vi phạm mốc nghìn tỷ đô la." Đến tháng 6 năm 2021, trước sự ngạc nhiên thú vị của tôi, tất cả năm công ty mà tôi nêu bật đều trở thành tỷ phú.

Câu hỏi bây giờ là những cổ phiếu này có thể tăng cao đến mức nào. Lớn là không đẹp đối với nhiều nhà quản lý và các quan chức được bầu (của cả hai đảng), và Tổng thống Biden đang phát triển một lệnh hành pháp để kiềm chế các doanh nghiệp thống trị lĩnh vực của họ. Ủy ban Thương mại Liên bang (FTC) đã thua kiện trong vụ kiện chống độc quyền đối với Facebook (FB) vào tháng 6, nhưng sự thất bại chỉ thuyết phục nhiều người trong Quốc hội rằng cần phải có những luật cứng rắn hơn.

Một hạn chế khác là một loại quy luật về trọng lực tài chính. Không khó để tưởng tượng một cổ phiếu có vốn hóa thị trường (giá cổ phiếu nhân với số cổ phiếu đang lưu hành) khoảng 100 tỷ đô la trở thành thứ mà nhà quản lý quỹ tương hỗ vĩ đại Peter Lynch gọi là bốn túi - tức là tăng gấp bốn lần giá trị.

Điều đó có thể xảy ra với Uber (UBER), Hình vuông (SQ) hoặc Giao tiếp video thu phóng (ZM). Nhưng Apple (AAPL)? Với tư cách là 4 bagger, nó sẽ có giá trị vốn hóa thị trường là 9 nghìn tỷ USD, gần bằng tổng sản phẩm quốc nội của Đức và Nhật Bản cộng lại. Đầu tư vào các công ty khổng lồ có thể hạn chế đáng kể lợi nhuận của bạn.

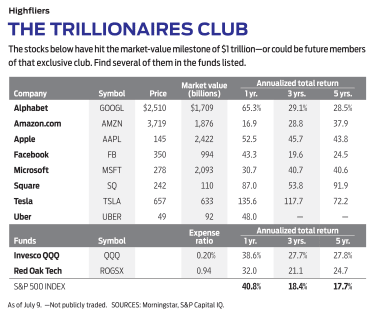

Một lần nữa, một vài năm trước đây, toàn bộ khái niệm về một cổ phiếu nghìn tỷ đô la là xa lạ, thậm chí là bổ dưỡng. Bây giờ, chúng tôi có Amazon.com (AMZN), đạt mốc chỉ một năm sau chuyên mục năm 2017 của tôi và Bảng chữ cái (GOOGL), công ty mẹ của Google, đã vượt quá 1 nghìn tỷ đô la vào tháng 1 năm 2020. Facebook đã đạt được cột mốc quan trọng vào tháng 6. Mặc dù kể từ đó nó đã rút lui một số (dựa trên dữ liệu được tính toán cho cột này vào ngày 9 tháng 7), chúng tôi đang đưa nó vào câu lạc bộ tỷ phú. Ngoài ra, có hai cổ phiếu có giá trị vốn hóa thị trường đã vi phạm hai nghìn tỷ đô la:Apple và Microsoft (MSFT).

Bây giờ tôi đã tiết lộ đường đột cho cột này bằng các tên được in đậm (như thường lệ, các cổ phiếu tôi thích được in đậm). Tôi nhân đôi xuống và giới thiệu tất cả chúng. Đối với các bộ phận đáng tin cậy:Nếu điều tồi tệ nhất xảy ra và Google buộc phải thoái vốn khỏi YouTube, Facebook phải loại bỏ Instagram, hay Amazon phải cắt đứt mảng kinh doanh đám mây của mình, vậy thì sao? Là một cổ đông, bạn cũng sẽ có cổ phần trong các công ty độc lập mới.

Sự thật quan trọng nhất về những tỷ phú nghìn tỷ này là, không giống như những người giàu có vào cuối những năm 1990, họ đang kiếm được rất nhiều tiền. Tỷ suất lợi nhuận của họ rất ngoạn mục. Ví dụ:với mỗi ba đô la doanh thu, Microsoft và Facebook giảm khoảng một đô la xuống mức lợi nhuận cuối cùng.

Các tỷ phú có lợi nhuận cao đến mức họ có thể đầu tư vốn khổng lồ khiến họ bỏ xa các đối thủ cạnh tranh, dù thực tế hay tiềm năng. Năm ngoái, Amazon đã bơm lại 40 tỷ đô la vào hoạt động kinh doanh của chính mình, khiến công ty cho đến nay trở thành nhà đầu tư vốn lớn nhất tại Alphabet của Hoa Kỳ và Microsoft xếp thứ nhất và thứ hai trong số các công ty Hoa Kỳ về chi tiêu cho nghiên cứu và phát triển.

Cả năm tỷ phú nghìn tỷ đều có bảng cân đối kế toán đặc biệt. Microsoft là một trong hai công ty duy nhất của Hoa Kỳ - công ty còn lại là Johnson &Johnson (JNJ) - có xếp hạng tín dụng AAA từ Standard &Poor's. Con số này cao hơn mức mà chính phủ Hoa Kỳ đánh giá. Alphabet có 135 tỷ USD tiền mặt và chứng khoán và 28 tỷ USD nợ.

Chỉ có hai tỷ phú trả cổ tức:Microsoft và Apple, cả hai đều là thành phần của Chỉ số trung bình công nghiệp Dow Jones. Cả hai đều không mang lại nhiều hơn 1%, nhưng bạn không đầu tư vào những cổ phiếu như thế này để thanh toán. Họ có thể kiếm được nhiều tiền hơn bằng cách đầu tư lợi nhuận của họ nhiều hơn bạn có thể. Lợi nhuận trên vốn chủ sở hữu chung của Apple trong 12 tháng qua là 103%.

Hãy cùng tìm hiểu sâu hơn về Alphabet. Hoạt động kinh doanh chính của nó là bán quảng cáo nhắm mục tiêu, hiệu quả cao. Doanh thu bị ảnh hưởng khiêm tốn do đại dịch năm 2020, vì vậy doanh thu đã tăng 13% trong năm - điều này đối với hầu hết các công ty sẽ là điều giật gân. Alphabet hiện đang phục hồi một cách thông minh, với doanh thu tăng 34% trong quý đầu tiên của năm 2021 so với cùng kỳ năm trước. Doanh thu của Google trong năm nay sẽ dễ dàng vượt quá 200 tỷ USD, tăng từ 38 tỷ USD của 10 năm trước.

Ước tính đồng thuận là lợi nhuận sẽ tăng khoảng 50% trong năm nay, sau đó giảm xuống một điều đã trở nên bình thường đối với Alphabet:khoảng 20% hàng năm. Điều đó có nghĩa là thu nhập gần 100 đô la trên mỗi cổ phiếu trong 12 tháng tới. Ở mức $ 2,510 một cổ phiếu, cổ phiếu được định giá quá thấp. Bạn có thể mua sự tăng trưởng ổn định này ở đâu khác?

Tất nhiên, câu trả lời là những cổ phiếu nghìn tỷ đô la khác. Tất cả họ đều đang tăng lợi nhuận của mình lên hai con số. Trong năm tới, Apple được dự báo sẽ kiếm được 5,12 đô la một cổ phiếu, với tỷ lệ giá kỳ hạn trên thu nhập là 28. Giống như Alphabet và Apple, Facebook có P / E cao trong những năm 20. Con số này không nhiều hơn mức trung bình của S&P 500 nói chung, hiện tại là 24. Amazon là người ngoại lệ, ở mức gần 65, nhưng con số này đã giảm đáng kể so với mức 186 cách đây 4 năm và Amazon xứng đáng có P / E cao. Các nhà phân tích dự đoán mức tăng trưởng thu nhập trung bình hàng năm là 38% trong 5 năm tới.

Amazon là người hưởng lợi lớn từ sự thay đổi hành vi mua sắm bán lẻ, được củng cố bởi đại dịch. Doanh số thương mại điện tử của công ty tại Hoa Kỳ đã tăng 44% vào năm 2020 và thị phần của nó được dự báo sẽ chỉ tăng trên 40% trong năm nay; Walmart (WMT) đứng thứ hai về thị phần với 7%.

Như tôi đã chỉ ra 4 năm trước, điều làm nên sức hấp dẫn của một tỷ phú nghìn tỷ như Amazon là tính linh hoạt của nó. Công ty con Dịch vụ web của nó, chuyên bán dịch vụ lưu trữ đám mây, đã đóng góp nhiều hơn vào thu nhập hoạt động vào năm 2020 so với doanh số bán lẻ. Ngoài ra, Amazon còn sản xuất phim và chương trình truyền hình, và quảng cáo kỹ thuật số đang tăng vọt.

Quy mô thu hút sự chú ý của các nhà lập pháp, cơ quan quản lý và các nhóm lợi ích, nhưng nỗ lực hạn chế tỷ phú cho đến nay đã không thành công.

Vụ kiện gần đây của FTC chống lại Facebook, cho biết thẩm phán trong vụ án, đã không cung cấp đủ hỗ trợ cho các tuyên bố độc quyền. Xét cho cùng, thị phần của Facebook trên thị trường quảng cáo kỹ thuật số là 25%, so với 29% của Google và 10% của Amazon. Một trong những cáo buộc của FTC là Facebook đã mua lại các đối thủ tiềm năng, bao gồm WhatsApp và Instagram, do đó loại bỏ sự cạnh tranh. Nhưng Instagram chỉ có 30 triệu người dùng vào năm 2012 khi Facebook, khi đó với khoảng 1 tỷ người dùng, mua lại công ty với giá 1 tỷ USD. Ngày nay, Instagram có 1,3 tỷ người dùng và Facebook có 2,8 tỷ. Tất cả các tỷ phú đều thực hiện các vụ mua lại; một số hoạt động rất tốt.

Liệu có cổ phiếu nào khác tham gia câu lạc bộ tỷ phú không? Hiện tại, có một sự sụt giảm lớn từ Facebook, ở mức 994 tỷ đô la, xuống công ty lớn thứ sáu của Hoa Kỳ, Tesla (TSLA), với 633 tỷ USD, tiếp theo là Berkshire Hathaway và Visa. Tôi cá là Tesla sẽ thành lập câu lạc bộ trong hai hoặc ba năm tới.

Nếu bạn muốn mua năm tỷ phú theo nhóm, một lựa chọn tốt là Red Oak Technology Select (ROGSX), một quỹ tương hỗ được quản lý chỉ sở hữu 27 cổ phiếu, trong đó 5 tỷ phú chiếm 5 cổ phiếu hàng đầu và chiếm 33% tài sản. Để tập trung hơn, hãy xem xét Invesco QQQ Trust (QQQ), một quỹ giao dịch hối đoái bắt chước Nasdaq 100, cổ phiếu lớn nhất trên sàn giao dịch đó. Các tỷ phú đại diện cho khoảng 40% tài sản của QQQ - và bạn sẽ giúp Tesla khởi động.