Các đợt IPO REIT của Mỹ đã không hoạt động tốt trong năm nay.

ARA US Hospitality Trust bắt đầu giao dịch dưới giá IPO trước khi nó phục hồi. Mặt khác, Eagle Hospitality Trust là một chương trình kinh dị, giảm 10% vào ngày khai mạc và ở đó kể từ đó.

Vì vậy, khi nghe tin Prime US REIT đã sớm nộp bản cáo bạch sơ bộ để niêm yết, tôi đã rất nghi ngờ.

Liệu đợt IPO này của REIT có vượt qua được 2 đợt niêm yết còn lại và mang lại cho nhà đầu tư mức cao không?

Hay nó sẽ khiến các nhà đầu tư khó tiêu trầm trọng do quá tải REIT của Mỹ?

Hãy xem xét kỹ hơn.

Dưới đây là tổng quan ngắn gọn về các chi tiết chào bán:

Nếu bạn muốn theo dõi bài đánh giá này, bạn có thể tìm thấy Bản cáo bạch IPO tại đây.

Một số nhận xét chính về Danh mục đầu tư IPO:

Điều thú vị là các văn phòng này phần lớn nằm ở các vị trí ngoại ô và không nằm trong khu vực trung tâm. Đây không hẳn là một điều xấu, vì các tòa nhà ở ngoại ô có xu hướng mang lại năng suất cao hơn, điều này thể hiện rõ trong REIT này.

Hầu hết các bất động sản đã được cho thuê tốt trong 3 năm qua, với công suất thuê hầu hết các bất động sản luôn ở mức trên 90%. Ngoại lệ đáng chú ý là Tháp I tại Emeryville, nơi đã hết hạn hợp đồng thuê của một người thuê đã chiếm 4 tầng vào năm 2017. Công suất cho thuê tại ngày 31 tháng 12 năm 2018 đã phục hồi lên 81,1%.

Danh mục đầu tư sẽ ở mức tỷ lệ lấp đầy 96,7% tại IPO.

Các hợp đồng thuê là hợp đồng thuê dài hạn hợp lý với Thời hạn cho thuê bình quân gia quyền (WALE) là 5,5 năm (Theo Khu vực Khả dụng Ròng).

96,9% Các hợp đồng thuê có mức tăng giá thuê hàng năm vào khoảng 2,1% và theo hợp đồng thuê gộp ba dịch vụ hoặc có sửa đổi / trọn gói. Điều này có nghĩa là chi phí tài sản chủ yếu được chuyển cho bên thuê, mang lại lợi ích cao cho các cổ đông.

Cuối cùng, giá thuê hiện tại thấp hơn đáng kể so với giá thị trường. Điều này mang lại cơ hội REIT hoàn nhập tiền thuê dương đáng kể khi các hợp đồng thuê được gia hạn. Điều này sẽ mang lại tổng doanh thu cao hơn trong tương lai.

Dựa trên các đặc điểm danh mục đầu tư này, chúng ta có thể thấy rằng danh mục đầu tư IPO có chất lượng rất cao và rất có thể đầu tư.

Hiểu được nhà tài trợ của REIT là điều quan trọng trong việc hiểu phong cách và hành vi quản lý. Nhà tài trợ cũng có thể cung cấp một đường dẫn cho việc mua lại bởi Prime US REIT và hiểu rằng đường ống có thể rất quan trọng trong việc xác định tiềm năng tăng trưởng.

Nhà tài trợ của Prime US REIT là KBS Asia Partners, có liên kết với KBS Realty Advisors, một nhà quản lý đầu tư bất động sản thương mại tư nhân có trụ sở tại Hoa Kỳ. Các nhà đầu tư Singapore sẽ biết đến họ vì mối quan hệ đối tác trước đó với Keppel Capital để niêm yết REIT Văn phòng Hạng B Hoa Kỳ - Keppel-KBS US REIT - vào năm 2017.

KBS là một nhà quản lý đầu tư bất động sản được thành lập vào năm 1992 bởi Peter Bren và Charles Schreiber. Nó đã hoàn thành hơn 38 tỷ đô la Mỹ giao dịch bất động sản kể từ khi thành lập và hiện có 11,6 tỷ đô la Mỹ tài sản đang được quản lý. Prime US REIT sẽ có thể tận dụng nền tảng và kinh nghiệm của KBS cho các dịch vụ quản lý tài sản và tăng trưởng vô cơ thông qua mua lại.

KBS đã thể hiện một lịch sử hỗn hợp trong suốt 1,5 năm quản lý Keppel-KBS US REIT của họ. Điều này được thể hiện rõ qua hiệu suất giá của Keppel-KBS US REIT kể từ khi IPO.

Keppel-KBS US REIT IPO-ed ở 0,88 USD. Như bạn có thể thấy từ biểu đồ, REIT đã bị sụt giảm mạnh về giá cổ phiếu trong tháng 9 đến tháng 10 năm 2018. Điều này chủ yếu là do 2 yếu tố:

Keppel-KBS US REIT IPO-ed ở 0,88 USD. Như bạn có thể thấy từ biểu đồ, REIT đã bị sụt giảm mạnh về giá cổ phiếu trong tháng 9 đến tháng 10 năm 2018. Điều này chủ yếu là do 2 yếu tố:Trong khi các đơn giá đang được sửa chữa, các nhà đầu tư IPO vẫn đang phải đối mặt với thua lỗ do REIT vẫn đang giao dịch dưới giá IPO. Điều đáng quan tâm hơn là việc ban lãnh đạo quyết định xử lý vấn đề quyền lợi bị suy giảm trong điều kiện thị trường tồi tệ là một dấu hiệu cho thấy thái độ của ban lãnh đạo đối với các nhà đầu tư.

Vẫn còn phải xem hành vi của ban quản lý có được chuyển sang Prime US REIT hay không.

Một câu hỏi mà tôi có liên quan đến danh sách của Prime US REIT là làm thế nào nó dự định xử lý các xung đột lợi ích tiềm ẩn với Keppel-KBS US REIT. Rốt cuộc, cả hai REIT đều chuyên về tài sản Văn phòng Hoa Kỳ và có thể kết thúc việc cạnh tranh với nhau để có cùng tài sản.

Một câu hỏi mà tôi có liên quan đến danh sách của Prime US REIT là làm thế nào nó dự định xử lý các xung đột lợi ích tiềm ẩn với Keppel-KBS US REIT. Rốt cuộc, cả hai REIT đều chuyên về tài sản Văn phòng Hoa Kỳ và có thể kết thúc việc cạnh tranh với nhau để có cùng tài sản. Điều này được trả lời trong bản cáo bạch theo một số cách:

Do đó, đừng mong Keppel-KBS US REIT sẽ sớm cộng tác với Prime US REIT.

Nghiên cứu cấu trúc phí của REIT cho chúng tôi biết liệu người quản lý REIT có được khuyến khích và phù hợp với các nhà đầu tư hay không. Cơ cấu phí quản lý mà Prime US REIT sử dụng như sau:

Người quản lý REIT đã cam kết nhận 80% phí cơ bản của họ trong các đơn vị trong 2 năm đầu tiên. Do đó, REIT Manager sẽ có một số dư địa để tăng lợi nhuận bằng cách tính thêm phí theo đơn vị.

REIT đã chọn sử dụng cơ cấu phí tương tự như ARA US Hospitality và Eagle Hospitality Trust, có thể là theo lời khuyên từ DBS, người dẫn đầu cho cả 3 đợt IPO. Điều đáng mừng là có một số mối quan tâm giữa người quản lý REIT và Nhà đầu tư vì phí thực hiện được tính dựa trên tăng trưởng DPU. Nếu DPU gặp khó khăn, thì ban quản lý cũng vậy. Nói cách khác, nhà đầu tư và ban quản lý sẽ chìm hoặc bơi cùng nhau.

Các nhà đầu tư nền tảng cung cấp cho chúng tôi dấu hiệu về mức độ hỗ trợ của IPO và cho chúng tôi ý tưởng về “ nhà đầu tư thông minh hơn ”Hãy nghĩ về IPO. Các nhà đầu tư này cũng cung cấp sự ổn định cho đơn giá vì họ có thể bị khóa. Điều này có nghĩa là họ không được phép bán các vị trí của mình sau IPO trong một khoảng thời gian nhất định. Cơ cấu quyền sở hữu Prime của US REIT sau IPO sẽ như sau:

Điều này có nghĩa là 63,7% đơn vị của REIT được tiếp nhận bởi các nhà đầu tư nền tảng, nhiều hơn cả ARA US Hospitality Trust và Eagle Hospitality Trust.

Đáng chú ý trong số các nhà đầu tư nền tảng là KBS REIT Properties III là một công ty mới lớn đáng kể, tạo ra tình trạng “REIT sở hữu REIT”. Dựa trên các tiết lộ của bản cáo bạch, không có nhà đầu tư cá nhân nào sở hữu hơn 1,35% cổ phần của KBS REIT Properties III tại ngày 31 tháng 3 năm 2019. Do đó, tập hợp các nhà đầu tư cá nhân đầu tư vào Prime US REIT một cách hiệu quả.

Đây cũng là lần thứ hai SPH tham gia cùng Keppel trong việc đồng đầu tư vào một thương vụ, lần đầu tiên là lời đề nghị chung để mua M1 riêng.

Tóm lại, Prime US REIT được hỗ trợ tốt hơn nhiều so với 2 đợt IPO của US REIT khác trong năm nay. Điều này có thể mang lại hiệu suất giao dịch tích cực hơn nhiều sau khi IPO.

Sau khi xem xét hầu hết các yếu tố hoạt động, hãy đi sâu vào các yếu tố tài chính.

Thu nhập bất động sản ròng (NPI) của Danh mục đầu tư đã giảm nhẹ so với cùng kỳ năm 2017 trước khi tăng trở lại vào năm 2018. Điều này chủ yếu là do hoạt động kém hiệu quả của Tháp 1 tại Emeryville, công suất thuê giảm đáng kể trong năm 2017.

Các bất động sản khác nhìn chung có mức tăng ổn định trong NPI trong 3 năm.

Đòn bẩy tổng hợp của REIT sẽ là 37% tại thời điểm IPO, với thời gian đáo hạn nợ trung bình có trọng số là 5,5 năm với 85,1% nợ hiệu quả trên lãi suất cố định. Điều này bảo vệ REIT khỏi rủi ro lãi suất cũng như nguy cơ nợ sắp hết hạn. Một điều tốt cho các nhà đầu tư.

Sử dụng giá IPO dự kiến là 0,88 USD, REIT được định giá ở mức cao hơn một chút để ghi sổ là 1,05 và có lợi suất dự kiến là 7,4% vào năm 2019. Lợi suất năm 2020 dự kiến là 7,6%.

Đối với tôi, việc định giá là công bằng, điều này khiến những người tham gia IPO bị hạn chế.

Để hiểu rõ hơn liệu một đợt IPO có đáng để đầu tư hay không, một cách tốt là so sánh nó với các công ty cùng ngành đã có trên thị trường. Đồng nghiệp gần nhất được liệt kê trên SGX là Manulife US REIT, với Keppel-KBS US REIT là một ứng cử viên tiềm năng khác để so sánh.

| Description | Prime US REIT | Manulife US REIT | Keppel-KBS US REIT |

| Loại thuộc tính | Lớp A | Cúp / Hạng A | Lớp B |

| Thuê đất | Cổ phiếu | Cổ phiếu | Cổ phiếu |

| Không. thuộc tính | 11 | 8 | 13 |

| Giá trị danh mục đầu tư | 1,22 tỷ đô la | 1,75 tỷ đô la | 1,07 tỷ đô la |

| Sức chứa | 96,7% | 97,4% | 92,1% |

| BÁN (năm) | 5.5 | 6 | 3.9 |

| Đòn bẩy tổng hợp | 37% | 37,6% | 38,1% |

| Chi phí nợ trung bình | 3,45% | 3,28% | 3,76% |

| Kỳ hạn nợ bình quân gia quyền (năm) | 5.5 | 2,5 | 3.6 |

| Vốn hóa thị trường | 812 triệu đô la Mỹ | 1,097 triệu đô la Mỹ | 639,5 triệu đô la Mỹ |

| Giá so với NAV | 1,05 | 1,08 | 0,99 |

| Lợi tức cổ tức | 7,4% | 6,7% | 7,8% |

So sánh các số liệu khác nhau giữa 3 REIT này, có rất ít điều phân biệt giữa chúng.

Sự khác biệt giữa Prime US REIT và Keppel-KBS US REIT có thể bị ảnh hưởng đến chất lượng tài sản (Hạng A so với Hạng B, tỷ lệ lấp đầy 96,7% đến tỷ lệ lấp đầy 92,1%, v.v.). Do đó, việc Prime US REIT ra lệnh định giá cao hơn Keppel-KBS US REIT là phù hợp.

Khi so sánh giữa Prime US REIT và Manulife US REIT, sự khác biệt thậm chí còn rõ ràng hơn. Việc Manulife US REIT được định giá cao cũng là hợp lý do danh mục đầu tư lớn hơn, vốn hóa thị trường và hồ sơ theo dõi dài hơn.

Sau khi xem qua một lượng lớn thông tin, hãy tóm tắt nó bằng một bản tóm tắt về mặt tốt, mặt xấu và rủi ro.

Danh mục đầu tư chất lượng cao và nền tảng hỗ trợ mạnh mẽ cho REIT là những điểm thu hút chính đối với tôi cho đợt IPO này. Như vậy, tôi có thể hiểu liệu các nhà đầu tư có sẵn sàng cho REIT cơ hội khi IPO hay không.

Điều giữ tôi lại là định giá hợp lý và tiềm năng huy động vốn cổ phần trong tương lai.

Là một người yêu thích những thứ rẻ và tốt, kết quả là cá nhân tôi sẽ bỏ lỡ đợt IPO này. Tôi sẽ truy cập lại nếu nó giao dịch dưới giá trị sổ sách trong tương lai.

Prime REIT IPO của Hoa Kỳ vào ngày 8 tháng 7. Đăng ký đóng vào ngày 15 tháng 7.

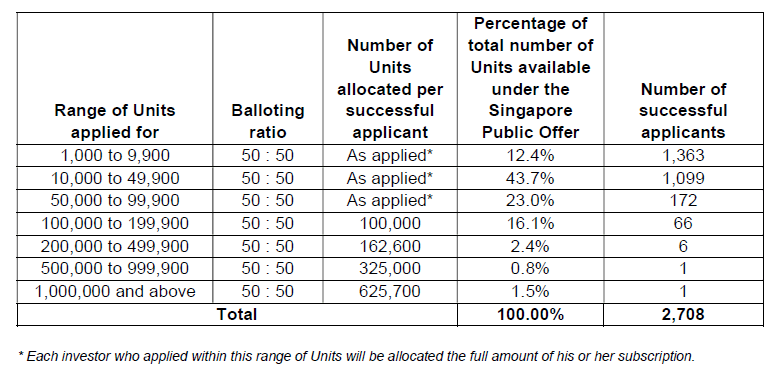

Kết quả bỏ phiếu IPO Prime REIT được công bố vào ngày 16 tháng 7 năm 2019. Như bạn có thể thấy trong bảng, những người nộp đơn đăng ký lên đến 99.900 đơn vị được phân bổ đầy đủ ở mức 0,88 đô la Mỹ (hoặc 1,20 đô la Singapore) cho mỗi đơn vị.

Tại thời điểm phát hành, ban quản lý đã phân bổ 40.909.000 đơn vị cho Đợt chào bán công khai, thay vì 16.761.000 đơn vị được nêu trong Bản cáo bạch. Các đơn vị bổ sung rất có thể đã được phân bổ lại từ Sơ đồ vị trí - vì không có quỹ mới nào được huy động.

Đợt IPO bắt đầu vào lúc 2 giờ chiều thứ Sáu (19 tháng 7), sẽ rất thú vị khi xem giá hoạt động như thế nào. Nó sẽ bay lên thành công? Hay nó sẽ gây thất vọng như IPO Eagle Hospitality Trust gần đây hoặc IPO ARA US Hospitality Trust? Đây sẽ là một điều thú vị đáng để tìm kiếm!

Nếu bạn thấy bài viết này hữu ích, hãy xem bài viết của chúng tôi về IPO của Elite REIT.

5 Quỹ tương hỗ chia cổ tức mang lại lợi nhuận từ 3% trở lên

Đánh giá BlockFi:Nó có giá trị không?

Đánh giá IPO Brookfield REIT - Giá IPO, ngày chào bán và chi tiết!

LendLease Global Commercial REIT IPO - Tổng quan, Rủi ro &Đánh giá

Làm thế nào để cộng tới 2,8% vào tỷ suất cổ tức của bạn bằng cách cho vay cổ phiếu của bạn