Hãy tưởng tượng bạn đã chăm chỉ tiết kiệm 100.000 đô la và tất cả bạn đã sẵn sàng đầu tư cho một tương lai tươi sáng hơn ở phía trước.

Nhưng bạn vẫn chưa quyết định liệu có nên áp dụng phương pháp thực hành và đầu tư vào cổ phiếu hay không, đặt nó dưới các công cụ được quản lý thụ động như cố vấn Robo hoặc Quỹ chỉ số.

Rốt cuộc, đây đã là một cuộc tranh luận kéo dài hàng thập kỷ giữa đầu tư “chủ động” và “thụ động”, và bạn cũng nhận thấy điểm đáng khen trong cả hai cách tiếp cận.

Hôm nay, chúng tôi muốn khám phá sâu hơn những ưu và nhược điểm của 2 khái niệm này và giới thiệu một giải pháp thay thế tốt hơn mà bạn có thể đã bỏ qua.

Chiến lược đầu tư thụ động có thể được coi là một cách tiếp cận rảnh tay hơn, trong đó bạn nhắm đến việc mua một công cụ và chỉ giữ khoản đầu tư trong thời gian dài.

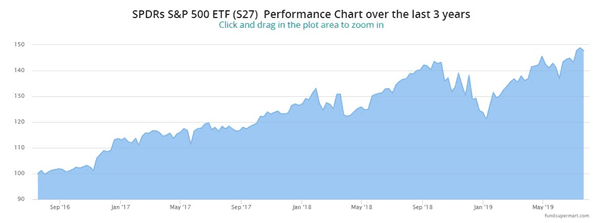

Một ví dụ phổ biến là đầu tư vào Quỹ giao dịch hối đoái (ETF), nơi chúng phản ánh hiệu suất của toàn bộ chỉ số thị trường ( tức là bạn có thể mua SPDR S&P 500 ETF để bắt chước hiệu suất giá và lợi nhuận của S&P 500 Chỉ mục ).

Dựa trên biểu đồ bên dưới, bạn sẽ kiếm được 4 đô la cho mỗi 10 đô la đầu tư chỉ bởi mua ‘thị trường’ và giữ nó trong 3 năm - một cách tiếp cận không phức tạp.

Nguyên tắc cơ bản của chiến lược này là thị trường hiệu quả và tất cả các thông tin sẵn có đã được định giá vào thị trường.

Do đó, nếu thị trường không thể bị đánh bại, mọi người chỉ nên đặt mục tiêu mua toàn bộ thị trường và tập trung nỗ lực vào việc giảm chi phí và phí giao dịch.

Với tất cả những gì đã nói, hãy cùng tìm hiểu những ưu và nhược điểm của phương pháp đầu tư thụ động.

Đầu tư thụ động là một phong cách tuyệt vời cho những người:

Như đã đề cập trước đây, đầu tư thụ động ít tốn kém hơn nhiều thời gian và công sức nỗ lực hơn đối tác tích cực của nó.

Điều đó có nghĩa là công việc cần thiết để kiếm được lợi nhuận thị trường trung bình được giữ ở mức tối thiểu - mua và nắm giữ một chỉ số là một quá trình có thể được tự động hóa với kế hoạch tiết kiệm cổ phiếu thông thường.

Không cần phải dành hàng giờ để nghiên cứu xem liệu một công ty có hoạt động tốt trong 10 đến 20 năm tới hay không.

Để bổ sung, bạn có thể tránh phải trả các khoản phí cắt cổ do các cố vấn hoặc quỹ đầu cơ tính phí chỉ bằng cách mua toàn bộ chỉ mục.

Một lợi thế khác của đầu tư thụ động là sự đa dạng hóa có được khi mua toàn bộ chỉ số thị trường.

Bạn đang đa dạng hóa danh mục đầu tư 500 cổ phiếu theo đúng nghĩa đen khi bạn mua một cổ phiếu của S &P500 Index ETF!

Đạt được mức độ đa dạng hóa này hầu như không thể thực hiện được vì bạn bắt buộc phải mua một cổ phiếu 500 cổ phiếu cùng một lúc - dẫn đến các khoản phí hoa hồng khổng lồ đánh bại mục đích 'khớp' lợi nhuận của chỉ số ngay từ đầu.

Mặc dù phần trên dường như là một trường hợp mạnh mẽ cho một cách tiếp cận thụ động, nhưng nhược điểm lớn nhất là lợi nhuận của bạn bị giới hạn ở mức lợi nhuận thị trường và bạn phải chắc chắn chọn đúng thị trường để theo dõi.

Tác động có thể sâu rộng khi bạn hiểu rằng Chỉ số STI hầu như không bị phá vỡ ngay cả khi giá quay trở lại trong 5 năm qua trong khi S&P 500 đã mang lại lợi nhuận trên 50% trong cùng khoảng thời gian.

Như đã nói, hãy chuyển sang mặt khác của đồng tiền - Đầu tư tích cực.

Đầu tư tích cực là một chiến lược tốn nhiều công sức hơn nhưng được cho là bổ ích hơn.

Nguyên tắc cơ bản của quản lý đầu tư tích cực là thị trường chứng khoán không hợp lý (bởi vì con người phi lý trí) và tồn tại những khoản “kém hiệu quả” mà các nhà đầu tư tích cực có thể khai thác.

Sự kém hiệu quả của thị trường này cho phép các nhà đầu tư tích cực đạt được lợi nhuận đánh bại thị trường.

Trên thực tế, Warren Buffett đã dẫn dắt Berkshire Hathaway tạo ra mức tăng giá cổ phiếu trung bình 20,8% mỗi năm từ 1965 đến 2017, nhiều hơn gấp đôi S&P 500 và - anh ấy không phải là người duy nhất làm điều đó.

Đây là bằng chứng cho thấy việc đánh bại thị trường là hoàn toàn có thể.

Nói cách khác, là một nhà đầu tư tích cực có nghĩa là bạn thường xuyên tìm kiếm các cơ hội để đánh bại lợi nhuận trên thị trường.

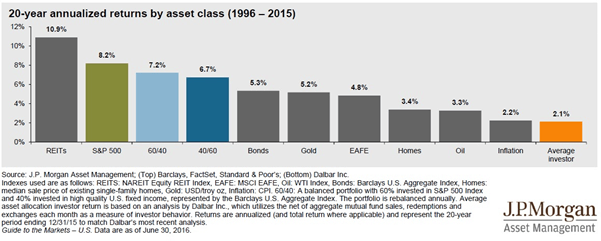

Chúng ta hãy bắt đầu với nhược điểm chính của việc đầu tư tích cực - nó mất rất nhiều thời gian và việc vượt trội so với thị trường không được đảm bảo.

Trên thực tế, các nhà đầu tư bình thường vẫn có thể nhận được lợi nhuận không như mong muốn như được thấy dưới đây.

Với suy nghĩ đó, tại sao mọi người vẫn chủ động chọn cổ phiếu?

Theo ý kiến trung thực của tôi, tôi nghĩ rằng đầu tư tích cực được chia thành hai phe riêng biệt:

Hội trại lần thứ nhất đang thử vận may của họ để đánh bại thị trường.

Đây là những người có thể có ít hoặc không có khuôn khổ thiết lập, ít hoặc không có khả năng đọc báo cáo tài chính, ít hoặc không có khả năng phân tích một lĩnh vực hoặc ngành và rất ít hoặc không có khả năng phân tích lợi thế cạnh tranh lâu dài của một công ty.

Họ thường dựa vào các mẹo của nhà môi giới, bản tin, khuyến nghị chứng khoán và báo cáo của nhà phân tích - hầu hết trong số đó đã được chứng minh theo thời gian là có hại cho sự giàu có của họ.

2 nd trại chứa đầy những người đã nghĩ ra hoặc áp dụng một chiến lược có tỷ lệ cược có lợi cho họ để đánh bại thị trường.

Thông thường, đây là những người giữ được trí thông minh và logic của họ về họ và cố gắng không để tiền ( một chủ đề cảm xúc ) cản trở đầu tư ( một quá trình tốt nhất không có cảm xúc ).

Nhóm nhà đầu tư thứ hai này thường dành từ 3-12 tháng để xây dựng cơ sở đáng tin cậy về các phương pháp đầu tư có bằng chứng trước khi mua cổ phiếu đầu tiên của họ.

Đó là bởi vì họ biết một khi họ đã vượt qua đường cong học tập đầu tiên, phần còn lại chỉ đơn giản là không đổi, nhưng học tập tối thiểu.

Là những nhà đầu tư sắc sảo, chúng tôi tin rằng 2 nd cắm trại là con đường để đi .

Nhiều nhà đầu tư đáng chú ý như Warren Buffett, Benjamin Graham và Seth Klarman đã ủng hộ đầu tư giá trị và đánh bại thị trường thành công trong một thời gian dài.

Do đó, luôn có khả năng các nhà đầu tư bán lẻ đánh bại thị trường nếu họ tuân theo chiến lược đầu tư đã thử nghiệm.

Điều đó cũng miễn là họ dành thời gian và nỗ lực để thẩm định và giám sát thị trường.

Nhưng kết hợp những gì tốt nhất của cả hai thế giới thì sao?

Điều gì sẽ xảy ra nếu bạn có thể đánh bại thị trường mà vẫn dành ít thời gian nhất có thể để làm điều đó?

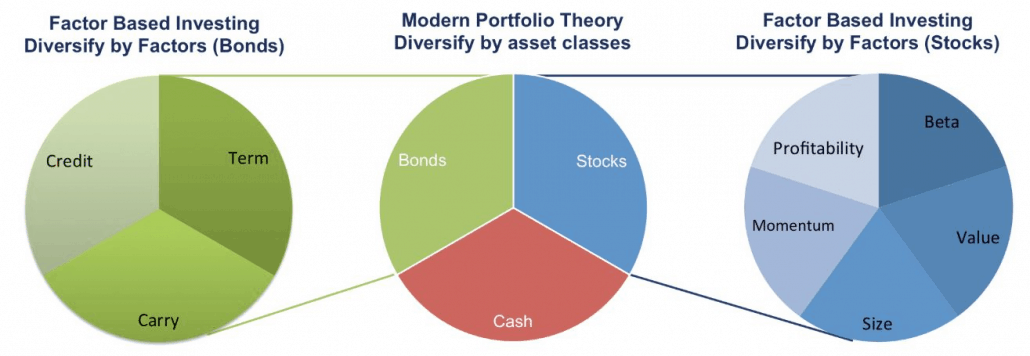

Chào mừng bạn đến với thế giới đầu tư dựa trên Yếu tố - một giải pháp thay thế khả thi cho cả đầu tư thụ động và chủ động.

Đầu tư theo yếu tố là một cách tiếp cận cơ học sử dụng các yếu tố đã được chứng minh là vượt trội so với thị trường trong vòng 30-40 năm qua.

5 trong số chúng bao gồm:

Ghi chú bên cạnh :Để biết thêm về các yếu tố, bạn có thể xem hướng dẫn toàn diện tại đây.

Trở lại vấn đề, những yếu tố này đã trải qua các bài kiểm tra thống kê nghiêm ngặt với dữ liệu hàng thập kỷ như một quá trình xác nhận.

Các phát hiện khác nhau vẫn nhất quán:các nhà đầu tư nhân tố luôn thắng lợi theo thời gian.

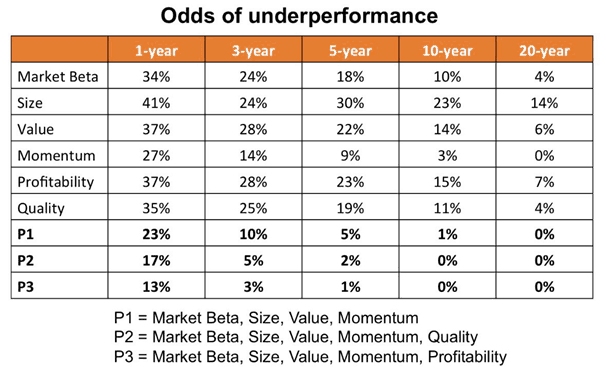

Trên thực tế, theo một cuốn sách ( Hướng dẫn hoàn chỉnh của bạn để đầu tư dựa trên yếu tố ) được viết bởi Larry Thụy Điển và Andrew Berkin , họ đã kiểm tra lại một danh mục đầu tư đa yếu tố bao gồm các yếu tố khác nhau trong cuốn sách của họ.

Họ nhận thấy rằng bất kỳ sự kết hợp nào của các Yếu tố đều hoạt động tốt hơn so với một Yếu tố đơn lẻ như thể hiện trong bảng dưới đây.

Tóm lại, đầu tư dựa trên Yếu tố thu hẹp khoảng cách giữa quản lý chủ động và thụ động - đạt được lợi nhuận đánh bại thị trường, đồng thời giảm thiểu nỗ lực và chi phí thông qua việc tuân theo chiến lược đầu tư dựa trên quy tắc.

Về mặt cá nhân, đây là cách tiếp cận hoàn hảo cho một nhà đầu tư bán lẻ đang tìm kiếm lợi nhuận cao hơn nhưng không có thời gian hoặc năng lượng để dành hàng giờ đồng hồ làm việc để điều tra mức độ thực chất của từng công ty tiềm năng tốt.

Bạn có thể đọc tất cả về đầu tư dựa trên yếu tố và bằng chứng của nó tại đây.

Một số báo cáo có thể được tìm thấy ở đây và ở đây, và các tài nguyên bổ sung có thể được tìm thấy tại đây. Cơ sở của đầu tư nhân tố có thể được tìm thấy ở đây. Cuốn sách đầu tư nhân tố mà chúng tôi khuyên bạn nên đọc có thể được tìm thấy tại đây.

Đầu tư theo yếu tố, như bạn có thể nói bây giờ, là một cách tiếp cận dựa trên bằng chứng, được nghiên cứu tốt, được hỗ trợ tốt.

Trong mắt chúng tôi, đó có lẽ là cách hợp lý và thuần thục nhất để tiếp cận lựa chọn cổ phiếu cá nhân, mang lại cho bạn cơ hội tốt nhất để đánh bại thị trường.

Rõ ràng, thực hiện tất cả những điều trên sẽ hơi tốn thời gian, nhưng tôi có thể hứa rằng bạn sẽ làm được tốt hơn cho nó.

Nếu và chỉ nếu bạn không muốn dành hàng tháng trời để đọc, học rồi tự áp dụng, thay vào đó bạn muốn học hỏi trực tiếp từ chúng tôi, bạn cũng có thể làm như vậy bằng cách đăng ký một chỗ tại đây.

Cập nhật quan trọng: Đọc email trong hộp thư đến của bạn có thể khiến bạn khó chịu. Chúng tôi đang tích cực cố gắng giảm bớt công sức bạn phải bỏ ra khi người đọc lướt qua hộp thư đến của bạn.

Về vấn đề đó, chúng tôi đã bắt đầu trò chuyện nhóm qua điện tín để thay vào đó bạn có thể nhận cập nhật bài viết một cách yên bình. Bạn có th tham gia trò chuyện nhóm telegram tại đây!