Năm nay, Văn phòng Thuế Úc sẽ chú ý nhiều hơn đến tiền điện tử hơn bao giờ hết.

Người ta ước tính rằng ATO sẽ viết hơn 400.000 lá thư cảnh báo cho các nhà đầu tư tiền điện tử của Úc sử dụng các sàn giao dịch tiền điện tử như CoinSpot. Trợ lý ủy viên của ATO thậm chí còn được trích dẫn nói , “Không có trò chơi trốn tìm. Chúng tôi đã nắm được thông tin đó và tất cả những gì chúng tôi yêu cầu mọi người làm là tuân theo các quy tắc ”.

Ngay cả khi bạn đang chơi đúng luật, việc điều hướng mã số thuế có thể khiến bạn cảm thấy căng thẳng và choáng ngợp. Chúng tôi đã tổng hợp Hướng dẫn về thuế tiền điện tử chắc chắn của Úc này để làm cho toàn bộ quy trình trở nên đơn giản hơn.

Ngoài ra, chúng tôi đã ngồi lại với một vài chuyên gia về thuế tiền điện tử của Úc, những người đã chia sẻ một số mẹo đơn giản về cách các nhà đầu tư có thể tiết kiệm tiền trên bản khai thuế của họ. Bạn sẽ thấy thông tin chi tiết của họ được trình bày trong suốt bài viết này.

Tuyên bố từ chối trách nhiệm:Blog này và các trích dẫn từ các chuyên gia thuế trong đó chỉ dành cho mục đích thông tin chung. Để được tư vấn về tình huống cụ thể của bạn, vui lòng liên hệ với chuyên gia thuế.

Vâng. ATO coi tiền điện tử là một dạng tài sản phải chịu cả lãi vốn và thuế thu nhập.

Thuế thu nhập vốn xảy ra khi bạn xử lý tiền điện tử của bạn. Điều này xảy ra khi bạn bán nó, giao dịch nó để lấy một loại tiền điện tử khác, tặng nó hoặc sử dụng nó để mua hàng.

Thu nhập vốn của bạn chỉ đơn giản là sự chênh lệch giữa giá trị AUD của tiền điện tử tại thời điểm bạn xử lý nó trừ đi giá trị AUD của tiền điện tử tại thời điểm nó được mua. Bạn được yêu cầu lưu hồ sơ về mọi sự kiện tăng vốn trong năm năm sau khi sự kiện đó xảy ra.

Thuế thu nhập áp dụng cho tiền điện tử mà bạn đã kiếm được - cho dù đó là thông qua công việc, khai thác, đặt cược hoặc các phương tiện khác. Thuế thu nhập được tính trên giá trị thị trường hợp lý của số tiền bạn kiếm được tại thời điểm kiếm được.

Nếu bạn đã mua, bán hoặc nắm giữ tiền điện tử với Nhà cung cấp dịch vụ được chỉ định của Úc (DSP), ATO có thể đã có dữ liệu về các giao dịch tiền điện tử của bạn.

Các sàn giao dịch và ví của Úc tuân theo luật Biết khách hàng của bạn. Điều này có nghĩa là ATO có quyền truy cập vào thông tin bạn đã cung cấp khi đăng ký các dịch vụ này, có thể xác định các giao dịch mà bạn đã thực hiện và thậm chí có thể gửi cho bạn thư cảnh báo .

Điều quan trọng cần nhớ là tiền điện tử của bạn sẽ bị đánh thuế khác nhau dựa trên việc bạn được coi là nhà đầu tư hay nhà giao dịch. Trong khi các nhà đầu tư sẽ trả thuế thu nhập vốn khi họ bán tiền điện tử, các nhà giao dịch sẽ trả thuế thu nhập.

Dưới đây là bảng phân tích về sự khác biệt giữa nhà đầu tư và nhà giao dịch theo nguyên tắc của ATO.

Nhà đầu tư: Các nhà đầu tư thường mua tiền điện tử trong dài hạn và chủ yếu quan tâm đến việc xây dựng sự giàu có của họ theo thời gian. Hầu hết các nhà đầu tư tiền điện tử bán lẻ có thể sẽ rơi vào loại này.

Nhà giao dịch: Nếu bạn đang khai thác hoặc giao dịch tiền điện tử theo cách mà ATO mô tả là “ cách thức có tổ chức, giống như doanh nghiệp ”, Bạn có thể được coi là một thương nhân. Dưới đây là một số dấu hiệu cho thấy bạn có thể rơi vào trường hợp này:

Tất nhiên, ranh giới giữa những gì tạo nên một “nhà giao dịch” và một “nhà đầu tư” đôi khi có thể trở nên mờ nhạt. Nếu không chắc mình thuộc danh mục nào, bạn nên tham khảo ý kiến chuyên gia thuế.

MẸO CHUYÊN NGHIỆP: “Thông thường, những người đóng thuế thuộc loại thương nhân sẽ chọn lấy Số Doanh nghiệp Úc. Bằng cách đó, họ có thể yêu cầu các khoản khấu trừ liên quan đến việc điều hành công việc kinh doanh của họ ”. - Miriam Holme, Kế toán thuế FAB

Trong một số trường hợp nhất định, có thể vừa là nhà kinh doanh vừa là nhà đầu tư. Ví dụ:một doanh nhân sở hữu doanh nghiệp khai thác tiền điện tử nhưng cũng có các khoản đầu tư tiền điện tử cá nhân rất có thể sẽ thuộc loại này.

Nếu bạn vừa là nhà đầu tư vừa là nhà giao dịch, bạn sẽ cần phải báo cáo tất cả các giao dịch của mình với tư cách là nhà đầu tư và tất cả các giao dịch của bạn với tư cách là nhà giao dịch một cách riêng biệt. Điều này có nghĩa là điều quan trọng là phải tách biệt ví giao dịch và ví đầu tư của bạn để tránh nhầm lẫn khi đến lúc nộp tờ khai thuế.

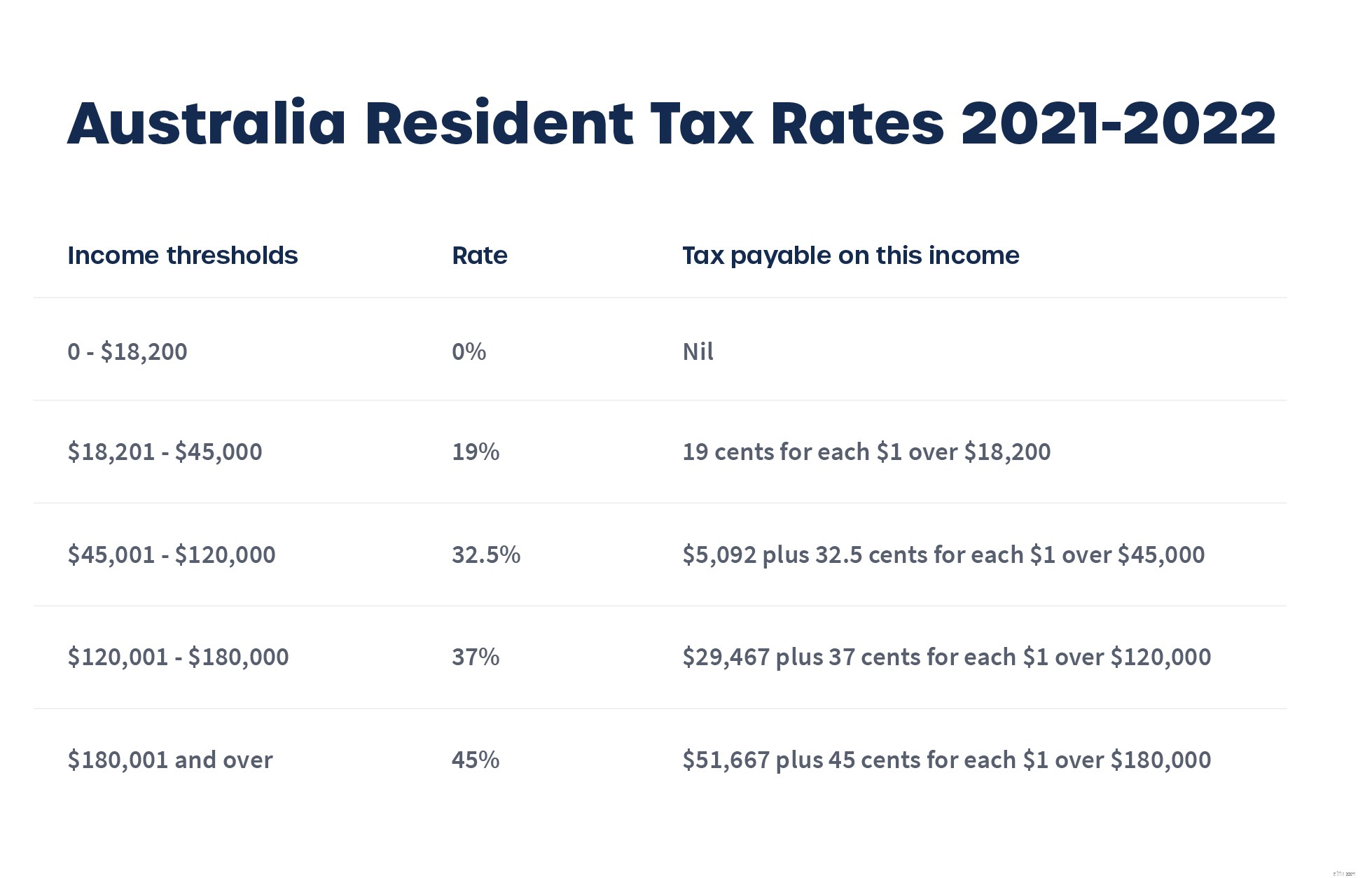

Số thuế bạn sẽ trả cho thu nhập từ tiền điện tử của mình phụ thuộc vào mức thu nhập của bạn trong năm tính thuế hiện tại. Dưới đây là bảng phân tích theo mức thu nhập.

Ngoài ra, các nhà đầu tư đã nắm giữ tiền điện tử của họ trong hơn 12 tháng có thể áp dụng chiết khấu lãi vốn dài hạn là 50%.

Nếu bạn đã bán tiền điện tử bị thua lỗ, bạn nên báo cáo chúng về thuế của mình, vì những khoản lỗ này có thể làm giảm thu nhập vốn ròng trong năm và nghĩa vụ thuế tổng thể của bạn.

Điều quan trọng cần nhớ là lỗ vốn không thể được sử dụng để giảm thuế thu nhập. Tuy nhiên, lỗ vốn ròng có thể được sử dụng để bù đắp lãi vốn trong các năm tính thuế trong tương lai. Bạn nên sử dụng điều này để có lợi cho mình.

Người Úc sử dụng CryptoTrader.Tax để xác định các cơ hội thất thu thuế trong danh mục đầu tư tiền điện tử của họ, tiết kiệm hàng nghìn đô la tiền thuế mỗi năm.

Hãy xem qua một số tình huống khác nhau trong đó bạn kích hoạt sự kiện thuế lãi vốn từ hoạt động tiền điện tử của mình.

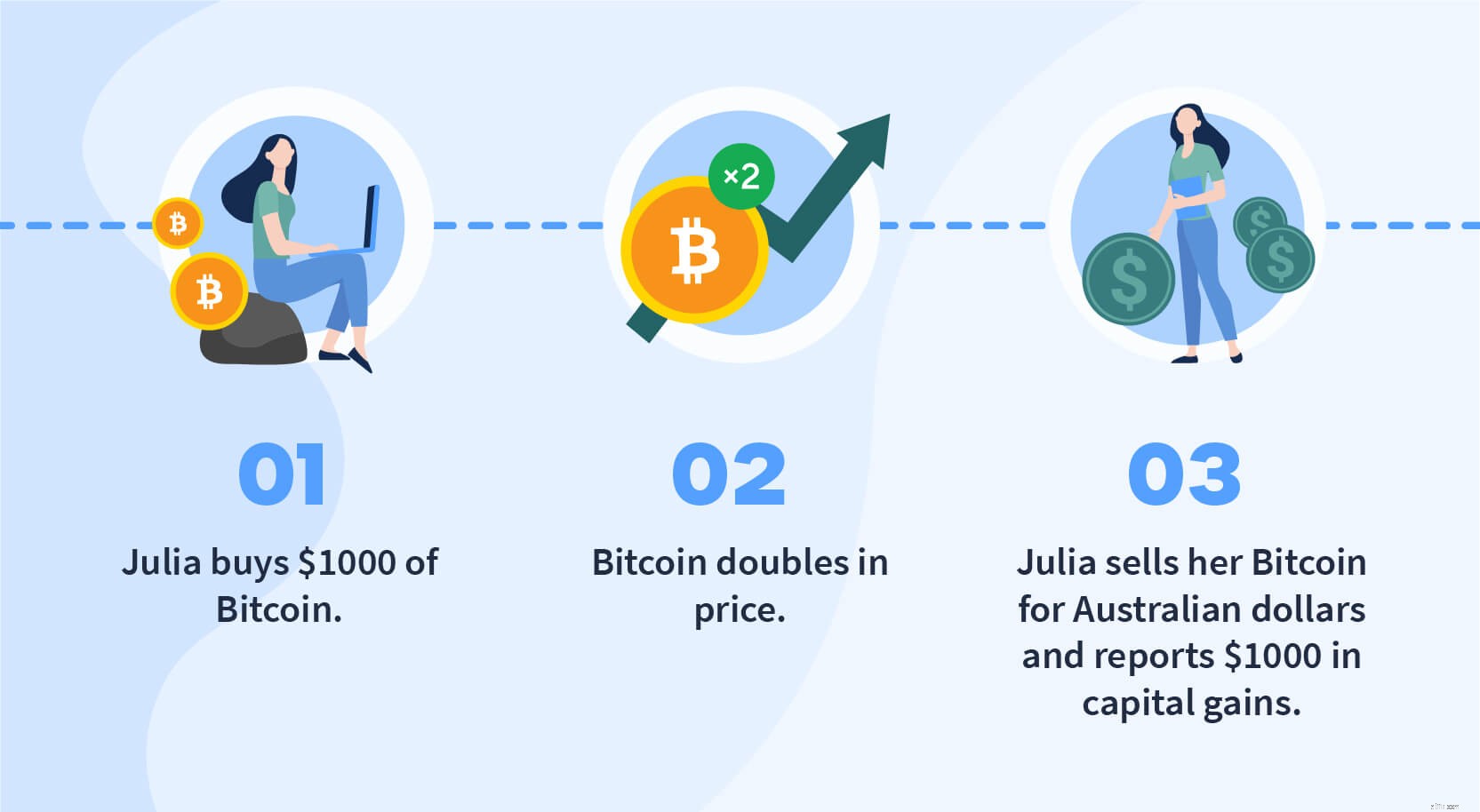

Nếu bạn giao dịch tiền điện tử lấy đô la Úc hoặc bất kỳ loại tiền tệ fiat nào khác, thì đây được coi là một sự kiện xử lý. Bạn sẽ phải chịu lãi vốn hoặc lỗ vốn dựa trên giá tài sản của bạn đã thay đổi như thế nào kể từ khi bạn nhận được nó ban đầu.

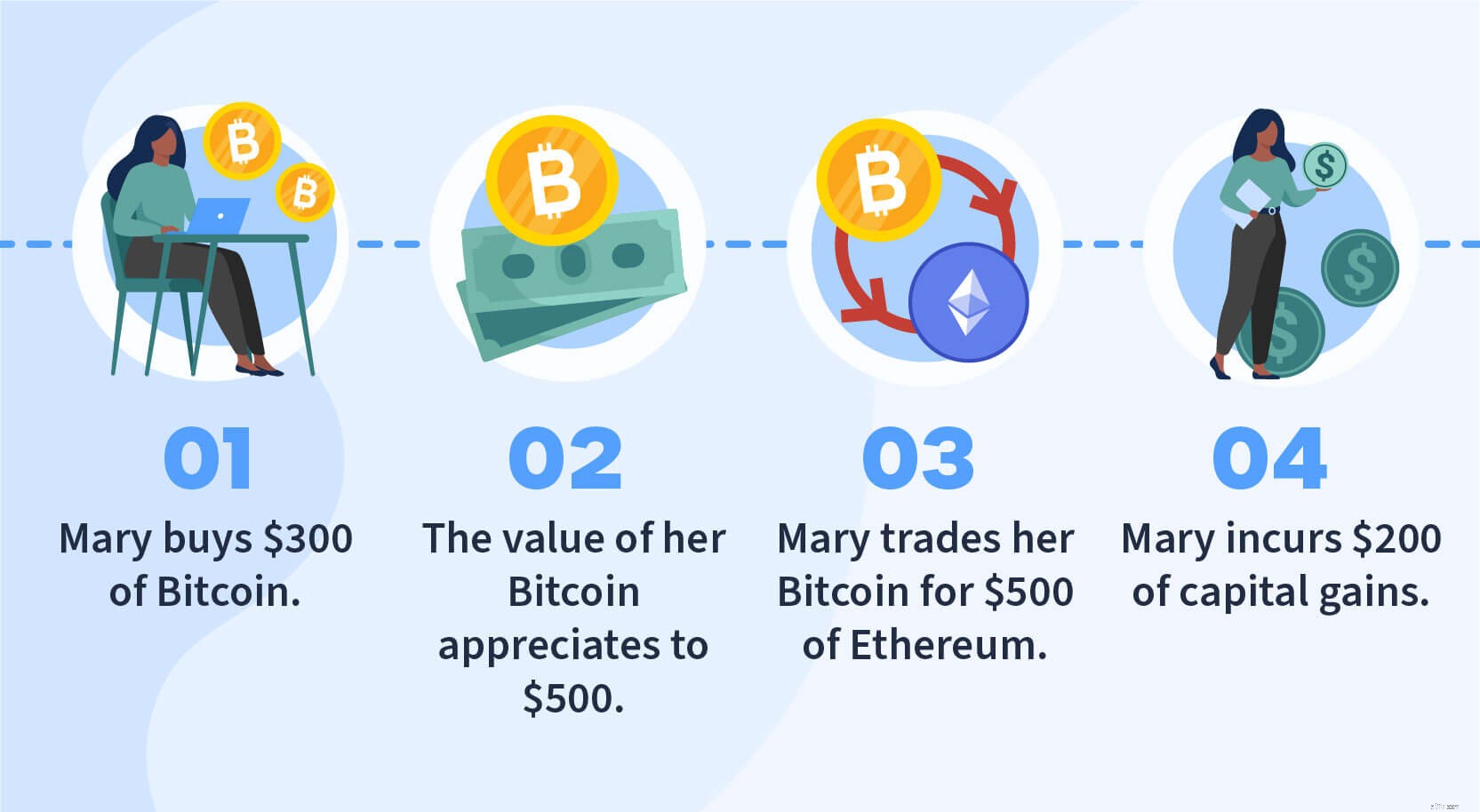

Giao dịch tiền điện tử sang tiền điện tử được coi là một sự kiện xử lý. Bạn sẽ phải chịu lãi hoặc lỗ vốn dựa trên giá của các mã thông báo bạn đang giao dịch đã thay đổi như thế nào kể từ khi bạn nhận được chúng ban đầu.

Các quy tắc tương tự cũng áp dụng cho các giao dịch stablecoin. Mặc dù thực tế là chúng được thiết kế cho các giao dịch chứ không phải để đầu tư, việc giao dịch stablecoin vẫn được coi là một sự kiện thanh lý chịu thuế lãi vốn (tuy nhiên, khả năng "lãi vốn" của bạn sẽ gần bằng 0).

MẸO CHUYÊN NGHIỆP: “Một quan niệm sai lầm lớn mà nhiều người đóng thuế mắc phải là" bạn không phải trả thuế trừ khi bạn bán tiền điện tử của mình để lấy tiền định danh ". Nếu bạn đổi Bitcoin của mình lấy Ethereum, bạn sẽ phải trả thuế bằng đô la Úc (ngay cả khi bạn không có đô la để trả thuế) ”. - Scott Lynch, Kế toán Beanstalk

Nếu bạn giao dịch tiền điện tử cho một NFT, bạn sẽ phải chịu lãi hoặc lỗ vốn. Đây được coi là một sự kiện xử lý các mã thông báo của bạn và bị đánh thuế tương ứng.

Điều quan trọng cần nhớ là nhiều NFT được coi là tác phẩm nghệ thuật kỹ thuật số, có nghĩa là có khả năng chúng thuộc danh mục thuế phải thu. Bộ sưu tập tuân theo các quy tắc và quy định riêng của họ.

Giống như các mã thông báo kỹ thuật số khác, NFT được đánh thuế tùy ý. Tuy nhiên, các NFT sưu tầm được mua lại hoặc bán với giá dưới 500 đô la được coi là được miễn từ lãi và lỗ vốn.

Mặt khác, các NFT sưu tầm được mua và bán với giá hơn 500 đô la là chịu thuế thu nhập vốn trong một sự kiện thanh lý.

Ngoài ra, khoản lỗ vốn từ các khoản sưu tầm chỉ có thể được sử dụng để bù đắp lãi vốn từ các khoản sưu tầm khác. Họ không thể được sử dụng để bù đắp lợi nhuận vốn từ tiền điện tử như Bitcoin và Ethereum.

Forks có thể bị đánh thuế khác nhau trong các trường hợp khác nhau. Nếu tiền điện tử bạn kiếm được sau fork có các quyền và mối quan hệ giống như tiền điện tử mà bạn nắm giữ trước fork, thì nó được coi là sự tiếp nối của tài sản ban đầu và không kích hoạt sự kiện thuế thu nhập vốn.

Mẹo chuyên nghiệp: Vì lý do này, các chuyên gia thuế không tin rằng việc di chuyển từ Ethereum sang Ethereum 2.0 sẽ được coi là một sự kiện chịu thuế.

Mặt khác, nếu bạn nhận được một loại tiền điện tử mới với các quyền và mối quan hệ mới là kết quả của đợt fork, mỗi một trong số các mã thông báo này sẽ được mua với cơ sở chi phí bằng 0. Do đó, bạn sẽ không phải chịu thuế khi fork xảy ra. Tuy nhiên, bạn sẽ cần phải trả thuế lãi vốn khi thanh lý các mã thông báo mới của mình.

Để biết thêm về cách tính thuế các nhánh / tách chuỗi, hãy xem hướng dẫn của ATO về vấn đề này .

Bạn đã gửi hoặc nhận một món quà tiền điện tử nào đó trong năm nay? Hãy phân tích cách đánh thuế quà tặng cho cả người gửi và người nhận.

Ở Úc, tặng tiền điện tử được coi là một sự kiện chịu thuế . Bạn nhận được lợi nhuận vốn dựa trên giá trị thị trường hợp lý của các mã thông báo của bạn vào ngày bạn tặng nó.

Mặt khác, nhận tiền điện tử làm quà tặng thì không được coi là một sự kiện chịu thuế. Bạn sẽ chỉ cần trả thuế khi bạn vứt bỏ tiền điện tử mà bạn được tặng. Điều đó làm cho điều quan trọng là phải theo dõi giá trị thị trường hợp lý của các mã thông báo khi bạn nhận được chúng ban đầu để bạn có thể dễ dàng tính toán lãi hoặc lỗ vốn của mình sau này.

Nếu bạn đang khai thác tiền điện tử như một sở thích, thì mã thông báo của bạn được coi là một tài sản mới với cơ sở chi phí là 0 đô la. Khi bạn loại bỏ nó, bạn phải chịu một sự kiện thuế thu nhập vốn.

Giống như các mã thông báo kiếm được để khai thác, mã thông báo từ các khoản vay tiền điện tử được coi là tài sản mới với cơ sở chi phí trung bình là 0 đô la. Bạn sẽ cần phải trả lãi vốn trong một sự kiện thanh lý.

Như đã thảo luận trước đó, thu nhập thông thường bị đánh thuế khác với thu nhập từ vốn. Dưới đây là một số tình huống phổ biến trong đó các nhà đầu tư kiếm được thu nhập bằng hình thức tiền điện tử:

Nếu bạn đang nhận tiền điện tử để thanh toán cho công việc của mình, bạn sẽ cần phải trả thuế thu nhập dựa trên giá trị thị trường hợp lý của các mã thông báo của bạn vào ngày bạn nhận được chúng.

Nếu bạn đang khai thác tiền điện tử với tư cách là một doanh nghiệp, bạn công nhận thu nhập bằng với giá trị thị trường hợp lý tính bằng AUD của tiền điện tử tại thời điểm bạn nhận được chúng.

Nếu bạn đã bán một NFT mà bạn đã đúc, số tiền bán được sẽ được coi là thu nhập thông thường dựa trên giá trị thị trường hợp lý của các mã thông báo bạn nhận được tại thời điểm bán. Bất kỳ mã thông báo nào bạn nhận được từ bán hàng thứ cấp cũng sẽ được coi là thu nhập thông thường.

ATO đã tuyên bố tiền điện tử từ việc cho vay, đặt cược hoặc các hình thức khác kiếm được tiền lãi từ tiền điện tử của bạn phải chịu thuế thu nhập dựa trên giá trị của các mã thông báo bằng AUD tại thời điểm bạn nhận được.

Các token kiếm được thông qua airdrop được coi là thu nhập thông thường dựa trên giá trị thị trường hợp lý tại thời điểm chúng được nhận và sẽ bị đánh thuế tương ứng.

Nhiều ứng dụng tiền điện tử phổ biến cung cấp tiền thưởng giới thiệu cho người dùng mới. Các khoản tiền thưởng này được coi là thu nhập thông thường dựa trên giá trị thị trường hợp lý của các mã thông báo tại thời điểm chúng được nhận và sẽ bị đánh thuế tương ứng.

Bạn không chắc chắn về cách nộp thuế tiền điện tử của mình? Đây là những gì bạn có thể làm để bắt đầu.

Dưới đây là thông tin bạn cần để tính toán chính xác tờ khai thuế của mình:

Khi bạn có thông tin cần thiết, bạn có ba tùy chọn khác nhau để nộp thuế tiền điện tử của mình.

Bạn có thể dùng thử CryptoTrader.Tax và nhập hoàn toàn miễn phí lịch sử giao dịch tiền điện tử của mình tại đây . Không cần thông tin cá nhân hoặc thẻ tín dụng! Bạn chỉ cần trả tiền khi bạn muốn tải xuống các biểu mẫu của mình.

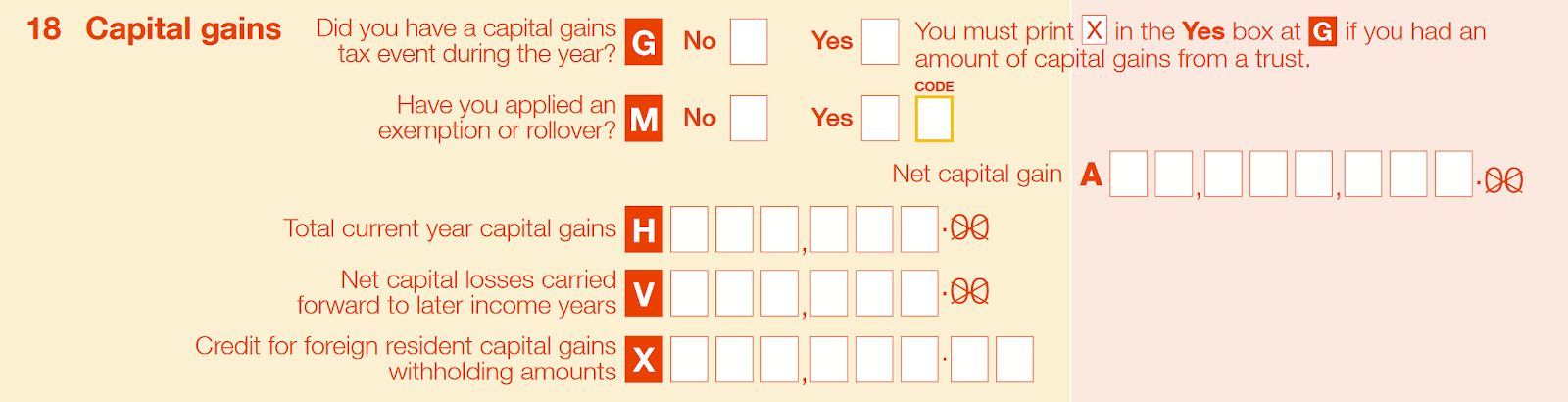

Khi bạn đã tính toán lãi / lỗ từ mỗi giao dịch, hãy cộng tất cả lãi và lỗ của bạn để tính lãi hoặc lỗ vốn ròng của bạn cho cả năm tính thuế. Báo cáo khoản thu nhập vốn ròng này theo phần 18 của các biểu mẫu thuế của Úc .

Thu nhập từ tiền điện tử phải được báo cáo trên Câu hỏi 2 của các biểu mẫu thuế của Úc. Trên biểu mẫu này, bạn báo cáo các khoản thu nhập không phải là tiền lương hoặc tiền công phải chịu khấu lưu tiêu chuẩn, chẳng hạn như tiền boa và thu nhập khác.

MẸO CHUYÊN NGHIỆP: Hãy nhớ rằng có những hậu quả nghiêm trọng đối với không thanh toán thuế tiền điện tử của bạn. Hình phạt tối đa đối với hành vi gian lận thuế là 10 năm tù.

Nếu bạn tự mình nộp thuế cho năm tài chính từ ngày 1 tháng 7 năm 2020 - ngày 30 tháng 6 năm 2021, thì bạn cần phải nộp thuế trước ngày 31 tháng 10 năm 2021 .

Những người Úc khai thuế với nhân viên kế toán có nhiều thời gian hơn một chút. Thời hạn này thay đổi tùy thuộc vào hoàn cảnh cụ thể của bạn nhưng có thể muộn nhất là ngày 15 tháng 5 năm 2022 .

Không nộp thuế đúng hạn có thể rất tốn kém. ATO có thể áp dụng hình phạt “không nộp đơn đúng giờ” (FLT). Nếu bạn nộp tờ khai thuế quá thời hạn càng lâu, thì mức phạt thuế này sẽ càng cao.

Dưới đây là bảng phân tích về mức độ lớn của hình phạt này:

Nếu gặp trường hợp khiến bạn phải nộp thuế sau thời hạn, bạn có thể yêu cầu nộp tiền phạt . Theo ATO, những người nộp thuế có tiền sử tuân thủ luật thuế sẽ được đối xử khoan dung hơn.

Cần phải báo cáo và nộp thuế đối với thu nhập tiền điện tử và lãi vốn của bạn. Tuy nhiên, vẫn có cơ hội cho các nhà đầu tư tiền điện tử giảm bớt gánh nặng thuế.

Hãy xem qua một số khoản khấu trừ phổ biến nhất liên quan đến tiền điện tử mà bạn có thể yêu cầu trên tờ khai thuế của mình.

Nếu bạn đã ghi nhận khoản lỗ khi bán tiền điện tử, bạn có thể yêu cầu đây là khoản lỗ vốn để bù đắp bất kỳ khoản lãi vốn nào bạn có trong năm. Nếu bạn kết thúc bằng một khoản lỗ vốn ròng trong năm, bạn có thể chuyển khoản này sang năm sau để bù đắp khoản lãi vốn trong tương lai.

Để biết thêm thông tin, hãy xem hướng dẫn đầy đủ của chúng tôi về thu thuế thất thu .

Mẹo chuyên nghiệp: “Một trong những quan niệm sai lầm lớn nhất mà người nộp thuế có về thuế tiền điện tử là họ chỉ phải báo cáo thuế nếu họ báo cáo lợi nhuận. Tuy nhiên, báo cáo tổn thất thực sự có thể giúp giảm tổng trách nhiệm pháp lý ”. - Đánh dấu khách, Antony Syndicate

Nếu bạn là nhà đầu tư đã nắm giữ tiền điện tử của mình hơn 12 tháng, bạn có thể đủ điều kiện để được chiết khấu lên đến 50% trên tiền lãi vốn của bạn nộp thuế.

Điều quan trọng cần nhớ là chiết khấu này có sẵn cho các nhà đầu tư, nhưng không có sẵn cho thương nhân.

Nếu bạn không chắc mình đã giữ tiền điện tử của mình trong bao lâu, bạn có thể nhập lịch sử giao dịch của mình vào CryptoTrader.Tax để dễ dàng xem chính xác ngày bạn đã mua và bán mã thông báo của mình.

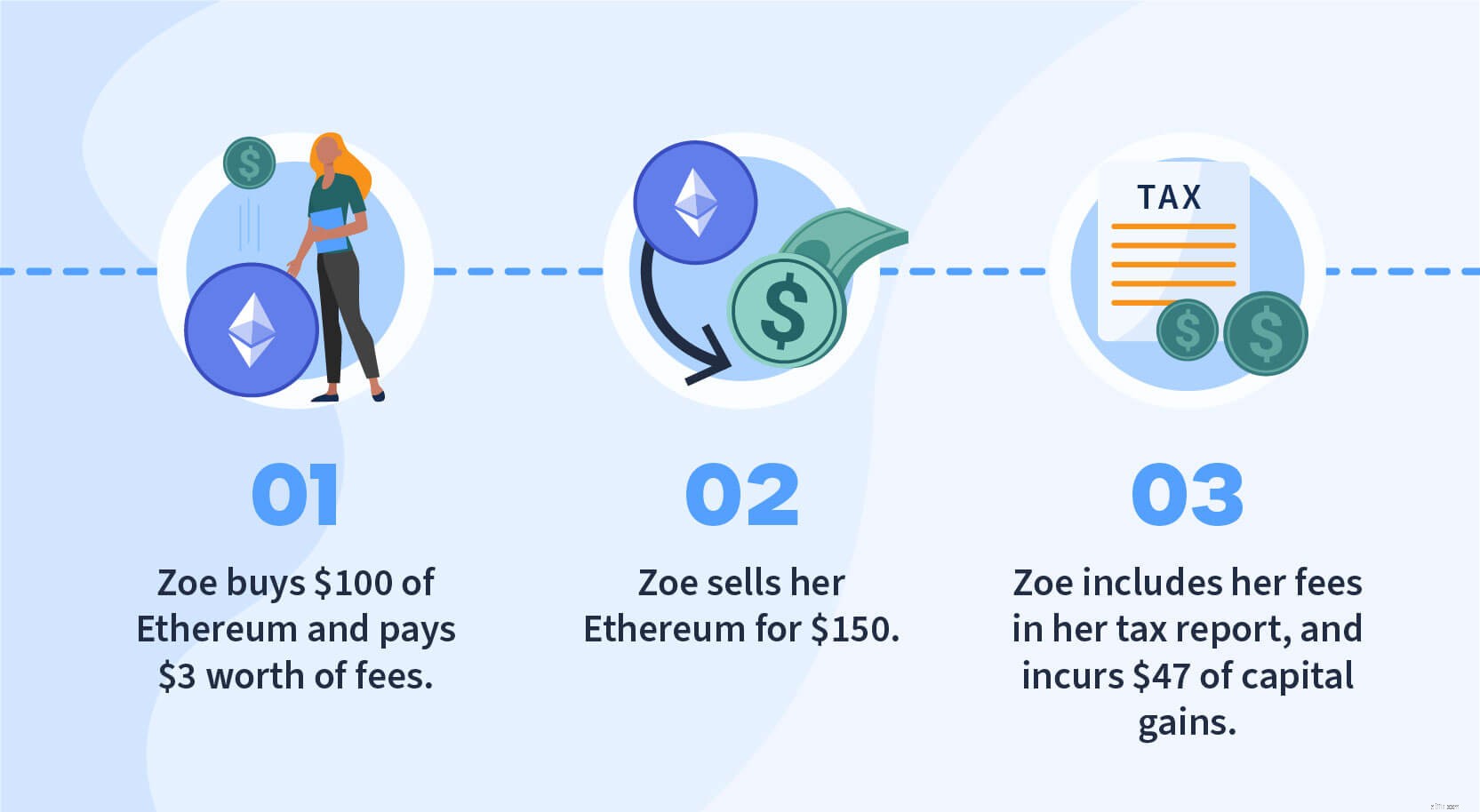

Phí gas và phí giao dịch trên các giao dịch tiền điện tử có thể được thêm vào cơ sở chi phí của bạn. Điều này có thể giúp giảm gánh nặng thuế của bạn trong trường hợp bạn phải trả thuế lợi tức vốn.

Quyên góp tiền điện tử thì không được coi là một sự kiện chịu thuế. Bạn sẽ có thể khấu trừ giá trị tiền điện tử của mình theo giá trị thị trường hợp lý bằng đô la Úc tại thời điểm đóng góp.

Mã số thuế của Úc không được miễn trừ đối với các mặt hàng được mua để sử dụng cho mục đích cá nhân. Nếu bạn mua tiền điện tử trị giá dưới 10.000 đô la với mục đích mua hàng hóa sử dụng cá nhân, bạn có thể đủ điều kiện để được miễn trừ.

Tất nhiên, không phải mọi giao dịch mua tiền điện tử đều được miễn sử dụng tài sản cá nhân. Theo ATO, không thể yêu cầu miễn sử dụng tài sản cá nhân nếu việc mua ban đầu được thực hiện cho mục đích đầu tư.

Hãy nhớ rằng, bạn nắm giữ tiền điện tử của mình càng lâu, thì khả năng nó nằm trong danh mục miễn trừ này càng ít.

MẸO CHUYÊN NGHIỆP : “Một trong những câu hỏi phổ biến nhất mà người đóng thuế đặt ra là liệu họ có thể sử dụng quyền miễn trừ tài sản sử dụng cá nhân hay không. Tuy nhiên, các hướng dẫn của ATO về vấn đề này rất nghiêm ngặt. Rất hiếm khi người nộp thuế được sử dụng quyền miễn trừ này, trừ khi họ mua và xử lý mã thông báo của mình trong cùng một ngày. " Miriam Holme, Kế toán thuế FAB

Điều quan trọng là phải cẩn thận khi yêu cầu miễn trừ này. Trong trường hợp điều tra ATO, bạn có trách nhiệm chứng minh rằng bạn đã mua tiền điện tử để sử dụng cá nhân.

Nếu bạn bị mất tài sản tiền điện tử do bị hack hoặc bị đánh cắp trong năm tính thuế vừa qua, bạn có thể yêu cầu lỗ vốn và giảm tổng số tiền thuế phải nộp. Tất nhiên, ATO yêu cầu bằng chứng rằng tiền điện tử của bạn đã thực sự bị mất và không thể thay thế được. Đây là bằng chứng mà họ yêu cầu, như được nêu trực tiếp trên trang web của ATO :

Nếu bạn đang điều hành một doanh nghiệp liên quan đến giao dịch hoặc khai thác tiền điện tử, bạn có thể xóa các chi phí liên quan. Điều này có thể bao gồm chi phí điện và phần mềm và phần cứng cần thiết.

Để yêu cầu khoản khấu trừ này, bạn sẽ cần Số Doanh nghiệp Úc (ABN). Điều đó có nghĩa là bạn sẽ rơi vào danh mục nhà giao dịch và sẽ không đủ điều kiện nhận chiết khấu lãi vốn dài hạn dành cho các nhà đầu tư.

Chuyển tiền điện tử của bạn sang một ví khác mà bạn sở hữu không được coi là một sự kiện chịu thuế. Tuy nhiên, bạn nên ghi lại những lần chuyển tiền này để có thể dễ dàng xác định nguồn gốc của từng mã thông báo của bạn.

Trong một thị trường tăng giá, một số người đam mê tiền điện tử thấy mình trong tình huống không may là không đủ khả năng trả các khoản thuế đối với lãi vốn và thu nhập của họ.

Nếu bạn rơi vào trường hợp này, bạn vẫn có thể đóng thuế trong khi vẫn tuân thủ luật thuế của Úc. Các cá nhân và doanh nghiệp nợ dưới 100.000 đô la tiền thuế có thể thiết lập gói thanh toán với ATO và trả dần hóa đơn thuế của họ.

Tài chính phi tập trung là một không gian đang phát triển nhanh chóng và ATO vẫn chưa đưa ra các hướng dẫn cụ thể để tương tác với các giao thức này.

Tuy nhiên, có khả năng các giao dịch xảy ra trên giao thức DeFi sẽ tuân theo các quy tắc tương tự như các sự kiện tiền điện tử chịu thuế khác. Điều đó có nghĩa là chúng ta có thể giả định một cách hợp lý những điều sau:

MẸO CHUYÊN NGHIỆP: “DeFi cực kỳ phức tạp. Thông thường, người nộp thuế không thể theo dõi các giao dịch trên nhiều ví và nhiều sàn giao dịch, điều này có thể gây ra rắc rối khi đến lúc phải nộp thuế. Đó là lý do tại sao việc lưu giữ hồ sơ chính xác là rất quan trọng. ” - Scott Lynch, Kế toán Beanstalk

Nếu bạn sở hữu một doanh nghiệp chấp nhận tiền điện tử để thanh toán, bạn sẽ cần theo dõi giá trị thị trường của tiền điện tử của mình tại thời điểm bạn nhận được. Sau đó, bạn có thể báo cáo điều này như một phần thu nhập thông thường của bạn.

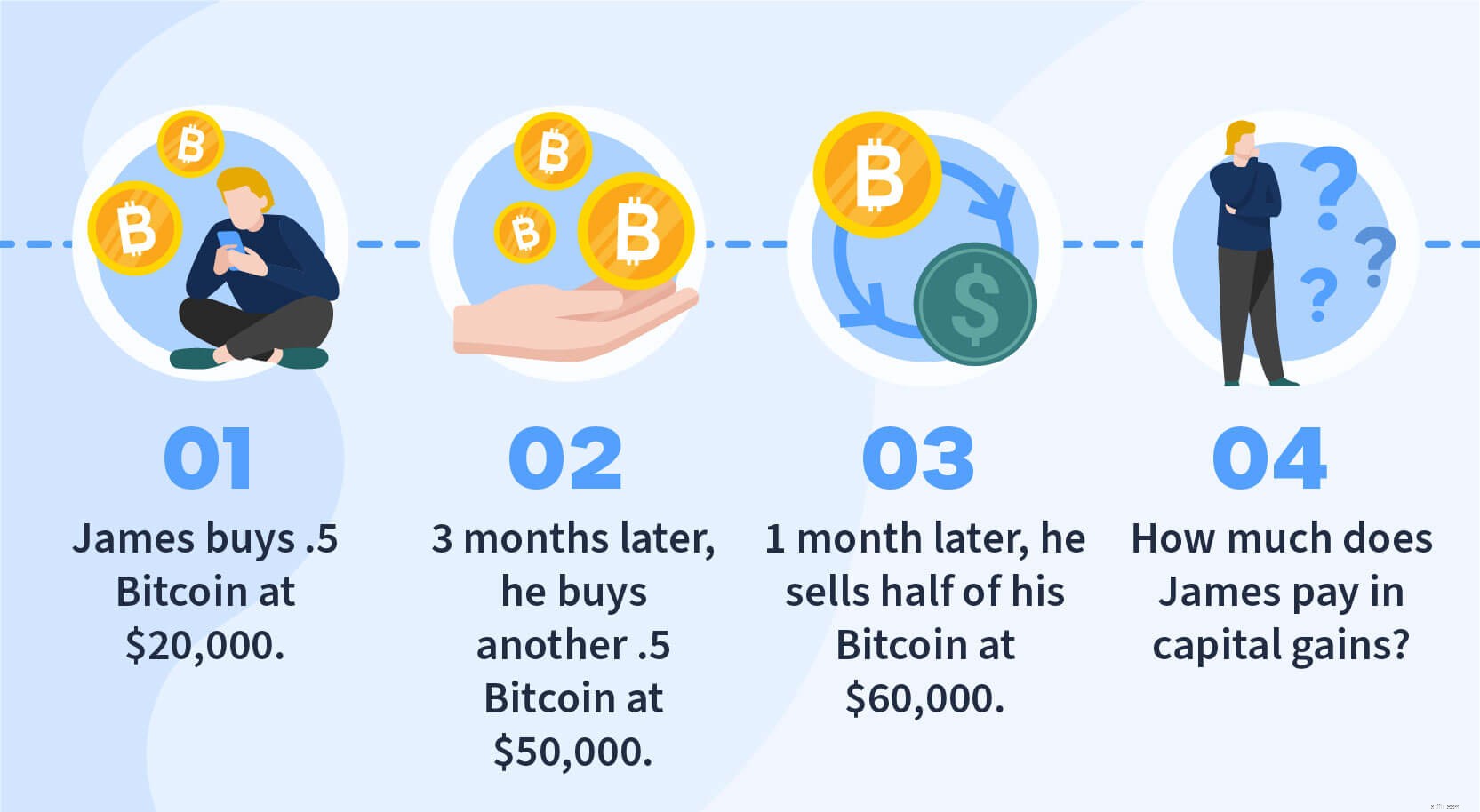

Việc tính toán lãi và lỗ tiền điện tử của bạn có thể khó khăn nếu bạn đã thực hiện nhiều giao dịch mua vào các thời điểm khác nhau. Hãy xem xét ví dụ dưới đây:

Câu trả lời là tùy thuộc vào phương pháp kế toán bạn chọn sử dụng:FIFO (nhập trước, xuất trước), LIFO (nhập trước xuất trước) hoặc HIFO (nhập cao nhất, xuất trước). Mỗi một trong những phương pháp này có những lợi ích khác nhau. Để biết thêm thông tin, hãy xem hướng dẫn của chúng tôi về FIFO, LIFO và HIFO .

Bạn được phép sử dụng phương pháp nào tùy thuộc vào việc bạn được phân loại là nhà đầu tư hay nhà kinh doanh. Nếu bạn là nhà đầu tư, tất cả ba phương pháp này đều được phép miễn là bạn có thể xác định riêng các tài sản tiền điện tử của mình. Tuy nhiên, thương nhân không được phép sử dụng LIFO.

Bạn có thể đọc hướng dẫn của ATO về vấn đề này tại đây .

Bạn đang tìm một cách đơn giản để khai thuế? Dưới đây là cách bạn có thể quản lý toàn bộ quy trình bằng cách sử dụng CryptoTrader.Tax.

Bước 1: Kết nối tài khoản CryptoTrader.Tax của bạn với tất cả các sàn giao dịch, ví và nền tảng tiền điện tử mà bạn đã sử dụng.

Bước 2: Nhập lịch sử giao dịch của bạn bằng cách tích hợp các tài khoản của bạn hoặc tải lên tệp lịch sử giao dịch từ các sàn giao dịch của bạn.

Bước 3: Click the View Report button to download your gains, losses, and income tax reports in AUD.

Step 4: Once your report is generated, send them to your accountant OR upload them directly via MyTax.

Let’s cap things off by answering a few frequently asked questions about crypto taxes in Australia.

How can I avoid cryptocurrency taxes?

There is no way to truly and legally avoid paying taxes on your cryptocurrency altogether. However, strategies like tax loss harvesting can help you minimize your tax bill.

How much tax do I pay on cryptocurrency?

How much tax you pay on cryptocurrency is dependent on several factors such as your income bracket, whether you are classified as an investor or a trader, and the market value of the crypto you’ve disposed of in the past tax year.

How far back can the ATO investigate tax fraud?

If the ATO believes that a taxpayer has committed tax fraud or tax evasion, there is no time limit for conducting an audit.

Do you have to pay taxes on crypto if you don’t cash out?

There are still situations where you need to pay taxes on your cryptocurrency even if you do not “cash out” to a fiat currency. Crypto-to-crypto transactions and earning crypto income both fall into this category.

Looking for an easy way to lodge your taxes? CryptoTrader.Tax is trusted by more than 100,000 crypto investors all around the world to automate their cryptocurrency tax reporting.

You can use the software to import your historical cryptocurrency transactions and get a preview of your capital gain and losses from the year completely for free. You’ll only need to pay when you want to download your tax reports. You can learn more about how CryptoTrader.Tax works right here .

Bắt đầu ngay hôm nay với báo cáo xem trước miễn phí .

Điều gì xảy ra với cổ phiếu của bạn khi nhà môi giới chứng khoán bắt đầu phá sản ở Ấn Độ?

Xem bài nói chuyện của tôi về động lực và cổ phiếu biến động thấp khi đầu tư vào Ấn Độ

Suy nghĩ lại về rủi ro cho tương lai - Báo cáo mới

Câu chuyện thành công của Raamdeo Agarwal - Warren Buffet của Ấn Độ!

Cách kích hoạt thẻ tín dụng Discover