Bắt đầu từ ngày 20 tháng 3 năm 2020, hầu hết những người vay khoản vay dành cho sinh viên của Liên bang đã được nghỉ việc phải thanh toán khoản vay sinh viên, với lãi suất được đặt thành 0% và không cần thanh toán. Chính sách này bắt đầu dưới dạng Lệnh hành pháp, sau đó được đưa vào Đạo luật CARES, và được cả Chính quyền Trump và Chính quyền Biden nhiều lần gia hạn. Tuy nhiên, việc đóng băng thanh toán và lãi suất dự kiến sẽ kết thúc vào ngày 30 tháng 9 năm 2021 và hàng triệu người đi vay một lần nữa sẽ được yêu cầu thanh toán khoản vay sinh viên hàng tháng.

Việc tiếp tục thanh toán khoản vay sinh viên sẽ là một thay đổi đáng kể đối với tài chính của nhiều người đi vay. Nó không chỉ tác động đến dòng tiền mà còn có thể ảnh hưởng đến tình trạng nộp thuế ưa thích của họ, nơi họ chọn để giữ khoản tiết kiệm hưu trí, v.v. Ngoài ra, nhiều người đi vay đã có những thay đổi đáng kể, cả tích cực và tiêu cực, trong cuộc sống tài chính của họ kể từ khi đóng băng thanh toán. đã bắt đầu, vì vậy chiến lược tốt nhất để theo đuổi sau khi việc đóng băng hoàn trả kết thúc có thể đã thay đổi. Và với việc nối lại các khoản thanh toán cho rất nhiều người vay diễn ra cùng một lúc, việc chuẩn bị sẵn một kế hoạch và thực hiện tốt trước ngày kết thúc ngày 30 tháng 9 là rất quan trọng.

Những người vay theo kế hoạch Trả nợ Theo Định hướng Thu nhập (IDR) có nhiều cơ hội lập kế hoạch để xem xét. Cả thời gian chứng nhận thu nhập và tình trạng nộp hồ sơ thuế năm 2021 của họ đều có thể được thiết lập một cách chiến lược để giảm thiểu các khoản thanh toán khoản vay cho sinh viên. Đặc biệt là vì chiến lược phổ biến là Nộp hồ sơ kết hôn riêng biệt để giảm thiểu các khoản thanh toán có thể không còn hấp dẫn đối với các gia đình có con nhỏ, do những thay đổi của Kế hoạch Cứu hộ Hoa Kỳ đối với Thuế trẻ em và Tín dụng chăm sóc người phụ thuộc vào năm 2021 (được giảm hoặc mất hoàn toàn đối với các cặp vợ chồng người nộp hồ sơ riêng và đã được hoàn lại đầy đủ).

Ngoài ra, những người đi vay trước đây có thể đã theo đuổi chiến lược tha thứ (ví dụ:cố tình giảm thiểu các khoản thanh toán để tối đa hóa số dư khoản vay của họ với dự đoán về Sự tha thứ cho Khoản vay Dịch vụ Công trong tương lai hoặc sự tha thứ của IDR) hiện có thể trả khoản vay của họ đến 0 đô la, trong khi những người khác có thể đã thay đổi nghề nghiệp khiến họ đủ điều kiện nhận các chương trình tha thứ mà trước đây họ không có quyền truy cập. Người đi vay không nên cho rằng các kế hoạch cho vay dành cho sinh viên mà họ đã có trước đại dịch vẫn được áp dụng và các cố vấn có thể đóng vai trò quan trọng trong việc giúp họ suy nghĩ về các yếu tố di chuyển và cách tốt nhất để quản lý các đánh đổi liên quan.

Việc hủy bỏ một số khoản vay dành cho sinh viên cũng đã biến từ một giấc mơ viển vông trở thành một khả năng thực tế có thể vượt qua trong những tháng tới. Mặc dù điều này còn lâu mới chắc chắn và nhiều chi tiết chính sách vẫn chưa được giải quyết, nhưng trong tâm trí của nhiều người đi vay, những người đi vay không thực sự muốn đẩy nhanh việc trả nợ chỉ để biết rằng nó sẽ được tha thứ nếu chỉ đợi vài tháng. . Đối với một số người đi vay, điều này có thể có nghĩa là đặt cược ít nhất vào sự tha thứ, chọn trả một số lãi ngay bây giờ với hy vọng được tha thứ, ngay cả khi họ có tiền mặt để trả khoản vay một lần ngay hôm nay. Những người đi vay khác có thể quyết định xóa sạch các khoản vay của họ bằng số tiền mặt mà họ đã tiết kiệm được trong thời kỳ đại dịch, chỉ đơn giản là để loại bỏ khoản nợ (và các nghĩa vụ thanh toán và lãi suất trong tương lai).

Tuy nhiên, cuối cùng, điểm mấu chốt chỉ đơn giản là với hàng chục triệu sinh viên đi vay do "đột ngột" bắt đầu trả nợ vào tháng 10, một loạt các yêu cầu dịch vụ có thể sẽ sớm đến với những người cung cấp dịch vụ cho vay. Điều đó có nghĩa là những người đang xem xét các thay đổi tiềm năng đối với chiến lược cho vay sinh viên của họ, từ việc thay đổi tình trạng nộp hồ sơ thuế đến tăng tốc (hoặc không) xác nhận lại thu nhập của họ, cần phải đánh giá kế hoạch của họ ngay bây giờ, bao gồm cả việc xem xét cách các kế hoạch đó có thể được điều chỉnh nếu tại Trên thực tế, ít nhất một số mức độ tha thứ cho khoản vay của sinh viên đã trở thành hiện thực!

Ryan Frailich là CFP, người sáng lập của Deliberate Finances, một phương pháp lập kế hoạch tài chính chỉ thu phí chuyên làm việc với các cặp vợ chồng ở độ tuổi 30, cũng như các nhà giáo dục và nhân viên phi lợi nhuận. Trước khi trở thành một nhà hoạch định, Ryan là một giáo viên và sau đó làm việc để phát triển một tổ chức trường bán công với tư cách là Giám đốc Nhân tài &Nhân sự. Theo độ tuổi và nghề nghiệp của họ, khoản vay dành cho sinh viên là ưu tiên cho đa số khách hàng của anh ấy, vì vậy anh ấy đã dành nhiều giờ cố gắng tìm cách phù hợp để cung cấp cho khách hàng thông tin về các lựa chọn khoản vay sinh viên của họ. Bạn có thể tìm thấy anh ấy trên Twitter, gửi email cho anh ấy theo địa chỉ ryan@deliberatefinances.com hoặc về cơ bản tại bất kỳ lễ hội nào ở New Orleans có đồ ăn và thức uống ngon.

*** Ghi chú của người biên tập:Tại thời điểm viết bài, khoản đóng nợ khoản vay sinh viên đã hết hạn vào ngày 30 tháng 9 năm 2021. Vào ngày 8 tháng 8 năm 2021 , Bộ Giáo dục đã gia hạn việc đóng băng thanh toán khoản vay cho sinh viên đến ngày 31 tháng 1 năm 2022. Người vay sẽ được yêu cầu thanh toán vào tháng 2 năm 2022. Đáng chú ý, Bộ Giáo dục gọi đây là "lần gia hạn cuối cùng" của việc đóng băng thanh toán khoản vay cho sinh viên. Các mốc thời gian được đưa ra trong các nghiên cứu điển hình bên dưới có thể không còn chính xác do phần mở rộng này.

Trong khi đại dịch Coronavirus gây ra khó khăn tài chính cho hàng triệu người Mỹ, thì những người bị bị ảnh hưởng. May mắn thay cho một số người vay tiền cho sinh viên Liên bang vay, hoàn cảnh tài chính của họ tương đối không bị ảnh hưởng bởi đại dịch. Trên thực tế, một số người đi vay thậm chí còn tốt hơn hoàn cảnh tài chính do việc thanh toán khoản vay cho sinh viên bị đóng băng, tiền kích thích nhận được và từ việc giảm chi tiêu tùy ý (do hạn chế tụ tập xã hội và đi du lịch, cũng như điều kiện làm việc tại nhà, dẫn đến chi tiêu ít tùy ý hơn).

Người Mỹ thậm chí còn trả được 83 tỷ đô la nợ thẻ tín dụng trong năm 2020 và giá trị tài sản ròng của hộ gia đình đạt mức cao nhất mọi thời đại vào cuối năm 2020. Đối với một số người đi vay trước đây theo đuổi con đường xóa nợ, những điều kiện thuận lợi này giờ đây có thể ảnh hưởng đến việc họ trả tiền. khoản nợ vay sinh viên giảm xuống còn $ 0 vì làm như vậy sẽ xóa khoản nợ đó khỏi bảng cân đối kế toán của họ sớm hơn mức có thể được xóa thông qua việc áp dụng kế hoạch Trả nợ theo hướng thu nhập (IDR) trong 20 hoặc 25 năm, điều này có thể khiến họ phải trả ít hơn số tiền còn lại về kế hoạch của họ cho thời hạn trả nợ đầy đủ.

Tất nhiên, nhiều người đi vay khác đã không may mắn như vậy và có thể đã bị thiệt hại thu nhập đáng kể vì đại dịch, khiến họ rơi vào tình trạng tài chính tồi tệ hơn nhiều so với trước đây. Điều này có thể khiến việc tiếp tục thanh toán khó quản lý hoặc yêu cầu thay đổi hoàn toàn chiến lược.

Mặt khác, một số người đi vay có thể đã thay đổi công việc, kết hôn (hoặc ly hôn), hoặc chuyển qua các bang trong 18 tháng trong khi các khoản thanh toán bị đóng băng. Đưa ra các tùy chọn xóa khoản vay, chẳng hạn như các tùy chọn được cung cấp bởi các chương trình như Sự tha thứ cho Khoản vay Dịch vụ Công (PSLF), có thể gắn liền với công việc của người đi vay, ai đó hiện có thể đủ điều kiện để được xóa khoản vay trước đây (hoặc ngược lại). Theo đó, những cá nhân được hưởng lợi và dựa vào khoản cứu trợ do Đạo luật CARES cung cấp nên chuẩn bị cho việc trở lại trạng thái 'bình thường' vì các điều khoản cứu trợ tạm thời được lên kế hoạch loại bỏ dần.

Theo truyền thống, những người đi vay cho sinh viên ở Hoa Kỳ được yêu cầu thanh toán hàng tháng trong suốt thời gian vay của họ, thường kéo dài ít nhất mười năm, nếu không lâu hơn. Trong một nỗ lực nhằm giảm bớt tác động của COVID đối với những người đi vay này, đặc biệt là trong bối cảnh nhiều sinh viên mới tốt nghiệp đại học bắt đầu sự nghiệp và chưa kiếm được thu nhập ổn định, Lệnh hành pháp do Chính quyền Trump ban hành vào ngày 13 tháng 3 năm 2020, tạm ngừng thanh toán khoản vay sinh viên thường được nhiều người đi vay sinh viên yêu cầu thanh toán.

Trong khi Lệnh hành pháp ban đầu để lại những câu hỏi chưa được giải đáp, Đạo luật về viện trợ, cứu trợ và an ninh kinh tế (CARES) của Coronavirus, được thông qua vào ngày 25 tháng 3 năm 2020, đã làm rõ một số chi tiết quan trọng:

Chính quyền Trump sau đó đã kéo dài thời gian tạm ngừng thanh toán, đầu tiên đến ngày 31 tháng 12 năm 2020 và sau đó đến tháng 1 năm 2021. Và khi Tổng thống Biden nhậm chức vào tháng 1 năm 2021, một trong những hành động đầu tiên của ông là ban hành Lệnh hành pháp mới, tiếp tục tất cả các lệnh đình chỉ trước đó. quy định đến hết ngày 30 tháng 9 năm 2021.

Khi bài báo này được soạn thảo lần đầu tiên, việc gia hạn thêm thời hạn thanh toán và đóng băng lãi suất không nằm ngoài câu hỏi, nhưng rất khó xảy ra với sự phục hồi kinh tế. Nhưng vào ngày 8 tháng 7 năm 2021, Fedloan, một công ty cung cấp dịch vụ cho vay phi lợi nhuận được Bộ Giáo dục thuê để phục vụ các khoản vay của 8,5 triệu người đi vay, đã thông báo rằng họ sẽ không tìm kiếm hoặc chấp nhận gia hạn hợp đồng sau khi hết hạn hiện tại vào tháng 12 năm 2021. Điều đó có nghĩa là Bộ Giáo dục sẽ cần tìm các nhà cung cấp dịch vụ mới sẵn sàng tiếp nhận hàng triệu người vay này, chuyển khoản vay cho các nhà cung cấp dịch vụ mới và đảm bảo truyền dữ liệu chính xác ( vốn là một vấn đề lớn trong quá khứ). Về mặt quan trọng, Fedloan là duy nhất dịch vụ hiện đang quản lý chương trình Tha thứ cho Khoản vay Dịch vụ Công, vì vậy bất kỳ dịch vụ mới nào đảm nhận công việc này sẽ là thương hiệu mới đối với việc quản lý một chương trình nổi tiếng phức tạp. Tất cả những điều này sẽ cần được thực hiện đúng vào thời điểm mà các nhà cung cấp dịch vụ đang chuẩn bị bắt đầu chấp nhận thanh toán lại cho tất cả các khoản vay đã bị đóng băng kể từ tháng 3 năm 2020. Việc Fedloan từ chức này có thể sẽ dẫn đến việc hơn nữa gia hạn lãi suất và đóng băng thanh toán vào đầu năm 2022, nhưng, kể từ văn bản này, không có thông báo nào như vậy được đưa ra và các khoản thanh toán vẫn được lên kế hoạch tiếp tục sau ngày 30 tháng 9 năm 2021.

Đối với những người vay theo kế hoạch trả nợ tiêu chuẩn với các khoản thanh toán hàng tháng cố định, các khoản thanh toán sẽ tiếp tục bắt đầu từ tháng 10 năm 2021, với cùng số tiền trước đại dịch. Nói chung, những người vay theo kế hoạch trả nợ tiêu chuẩn đang cố gắng trả hết nợ của họ, điều mà nhiều người có thể làm được sớm hơn nhiều so với dự đoán nếu tài chính của họ ở một nơi mạnh hơn trước đại dịch. Một số có thể thanh toán hàng tháng cao hơn cho các khoản vay dành cho sinh viên vì ngân sách của họ đang ở mức tốt hơn so với 18 tháng trước (hoặc do thu nhập tăng hoặc các khoản nợ khác đã được trả hết, dẫn đến dòng tiền tự do). Những người khác, như một số khách hàng của tôi, đã tiết kiệm đủ tiền trong 18 tháng qua trong một tài khoản tiết kiệm có nhãn “cho các khoản vay dành cho sinh viên” để trả ngay nếu họ chọn làm như vậy vào bất kỳ thời điểm nào trước khi việc đóng băng thanh toán tăng lên.

Tuy nhiên, đối với những người vay theo Kế hoạch Trả nợ Theo Định hướng Thu nhập (IDR), ràng buộc khoản thanh toán bắt buộc của người vay với một% cố định trong thu nhập tùy ý của họ, việc trả khoản nợ xuống $ 0 có thể không là cách hành động tốt nhất. Nhiều người vay đang tham gia chương trình IDR có thể đang theo đuổi chiến lược tha thứ trong đó tổng các khoản thanh toán của họ trong chương trình IDR sẽ khiến họ phải trả ít hơn so với việc trả hết nợ.

Đối với những người vay có khoản nợ vay sinh viên cao hơn đáng kể so với thu nhập hàng năm của họ, các gói IDR thường cung cấp cả khoản thanh toán hàng tháng thấp hơn và tổng chi phí trả nợ thấp hơn. Và, đối với những người đi vay theo đuổi PSLF, có khoản thanh toán hàng tháng thấp nhất có thể luôn là chiến lược theo đuổi vì mỗi đô la bổ sung được trả cho các khoản vay của họ chỉ đơn giản là ít hơn một đô la mà cuối cùng sẽ được tha thứ và do đó bị lãng phí. Những người đi vay sử dụng gói IDR thường được yêu cầu xác nhận lại thu nhập của họ 12 tháng một lần, điều này cho phép người phục vụ khoản vay tính toán lại khoản thanh toán bắt buộc của họ.

Tuy nhiên, yêu cầu tái chứng nhận hàng năm đã không được thực hiện trong suốt 18 tháng qua và hiện tại, vẫn chưa rõ khi nào nó sẽ tiếp tục. Theo studentaid.gov,

Vì vậy, mặc dù người vay IDR được phép xác nhận lại thu nhập của họ trước khi kết thúc thời hạn cứu trợ (tức là ngày 30 tháng 9 năm 2021), họ sẽ không bị bắt buộc để làm như vậy cho đến khi họ nghe thấy khác. Hơn nữa, do Văn phòng Ngân sách Quốc hội ước tính khoảng 45% tất cả các khoản vay trực tiếp đã được hoàn trả thông qua kế hoạch dựa trên thu nhập trong năm 2017 và tỷ lệ này đã tăng đều đặn trong thập kỷ qua, gần 50% tổng dư nợ cho vay trực tiếp nằm trong kế hoạch IDR .

Do đó, với 45 triệu người Mỹ vay vốn sinh viên, hàng triệu người đi vay IDR phải đưa ra quyết định xem liệu việc xác nhận lại thu nhập sớm (trước khi thời hạn cứu trợ kết thúc) sẽ có lợi nhất cho họ hay không.

Lập kế hoạch cho khoản vay của sinh viên, ngay cả trước khi bị đóng băng thanh toán, luôn phức tạp hơn rất nhiều so với các hình thức lập kế hoạch nợ khác. Nó bị ảnh hưởng bởi người sử dụng lao động, tình trạng hôn nhân, khoản nợ vay sinh viên của vợ / chồng của người vay và thậm chí cả tình trạng cư trú của người đi vay. Và không chỉ tất cả các yếu tố này là một trình điều khiển, mà còn thay đổi trong bất kỳ yếu tố nào trong số này cũng có thể rất vật chất; do đó, bất kỳ ai đã có một sự thay đổi lớn trong cuộc sống nên đánh giá xem sự thay đổi đó có ảnh hưởng đến chiến lược lập kế hoạch cho vay sinh viên của họ hay không.

Khi đánh giá chiến lược lập kế hoạch cho vay sinh viên tối ưu, câu hỏi đầu tiên mà tất cả những người đi vay cần phải trả lời là, "Chiến lược của tôi có yêu cầu tôi trả khoản nợ này đến 0 đô la hay không, hay tôi có một kế hoạch cung cấp sự tha thứ lâu dài đối với kế hoạch IDR hoặc qua PSLF? ”

Tất cả những người đi vay, bất kể họ đang sử dụng kế hoạch trả nợ tiêu chuẩn (tức là trả xuống $ 0) hay kế hoạch Trả nợ theo hướng thu nhập (IDR), đều có ba câu hỏi lớn cần trả lời trước khi tiếp tục thanh toán, để quyết định xem họ có nên thực hiện thay đổi đối với kế hoạch trả nợ của họ trong những tháng tới:

Trong khi những người đang theo đuổi sự tha thứ có thể không còn cần phải theo đuổi (hoặc đủ điều kiện để đủ điều kiện được) sự tha thứ, những người khác đã và đang lên kế hoạch trả hết nợ của họ hiện có thể đủ điều kiện để được PSLF (ví dụ:do thay đổi công việc) hoặc có thể đã bị giảm thu nhập quá nhiều nên cách tiếp cận dựa trên sự tha thứ sẽ có ý nghĩa hơn.

Đối với những người biết rằng họ có kế hoạch duy trì kế hoạch IDR và theo đuổi sự tha thứ, họ nên xác minh rằng kế hoạch hiện tại của họ vẫn là kế hoạch phù hợp vì đại dịch có thể đã ảnh hưởng đến hoàn cảnh của họ như thế nào. Mặc dù hầu hết những người theo kế hoạch dựa trên thu nhập có thể không cần phải chuyển đổi, nhưng có một số trường hợp có thể hợp lý khi làm như vậy.

Dưới đây là một số ví dụ về những thay đổi trong cuộc sống có thể ảnh hưởng đến kế hoạch sử dụng IDR:

Kết hôn. Vì các kế hoạch IDR thường tính toán khoản thanh toán bắt buộc dựa trên tổng thu nhập của hộ gia đình, một cuộc hôn nhân có thể làm tăng khoản thanh toán bắt buộc của người vay. Thay vào đó, một người đi vay đã từng tham gia chương trình Trả tiền sửa đổi khi bạn kiếm được (REPAYE) có thể chọn sử dụng kế hoạch Trả nợ Dựa trên Thu nhập (IBR), vì IBR cho phép người vay nộp thuế riêng để nhận được khoản thanh toán yêu cầu thấp hơn và REPAYE thì không.

Ly hôn. Một người đi vay trước đây đã tránh sử dụng REPAYE do vợ / chồng có thu nhập cao có thể thấy REPAYE là lựa chọn tốt nhất hiện nay với tư cách là một người nộp thuế duy nhất.

Tình huống cho vay của Sinh viên với Vợ / chồng. Nếu một người vợ hoặc chồng hiện có khoản nợ vay sinh viên và không xảy ra trước đại dịch, điều này có thể làm thay đổi số tiền thanh toán cần thiết của họ. Ngược lại, nếu cả hai vợ chồng đều có nợ tiền vay sinh viên trước đại dịch, nhưng một người vợ / chồng không còn nợ các khoản vay sinh viên của Liên bang, điều đó sẽ thay đổi số tiền thanh toán IDR cho người phối ngẫu vẫn còn nợ.

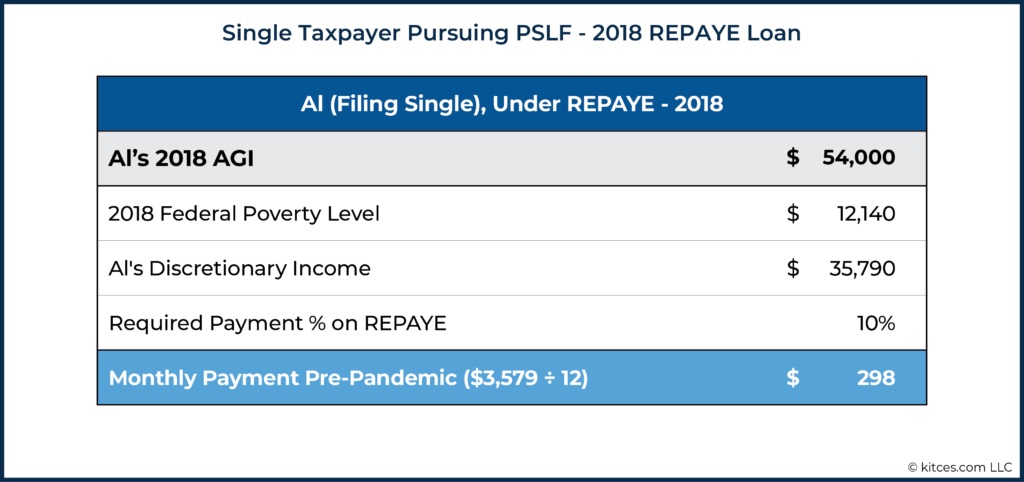

> Nghiên cứu điển hình 1 - Al &Jasmine:Người đóng thuế đã kết hôn có thu nhập chênh lệchAl là một nhân viên xã hội độc thân và kiếm được 60.000 đô la mỗi năm vào năm 2018, với AGI là 54.000 đô la. Al đang theo đuổi PSLF và đã trả 10% thu nhập của mình bằng cách sử dụng kế hoạch REPAYE. Anh ấy có 90 trong số 120 khoản thanh toán bắt buộc, chỉ còn 30 tháng nữa là khoản nợ 115.000 đô la cho khoản vay sinh viên của anh ấy sẽ được xóa.

Dựa trên lợi nhuận năm 2018 của anh ấy (lợi nhuận nộp gần đây nhất trước khi đóng băng thanh toán), khoản thanh toán hàng tháng của Al là 298 đô la / tháng.

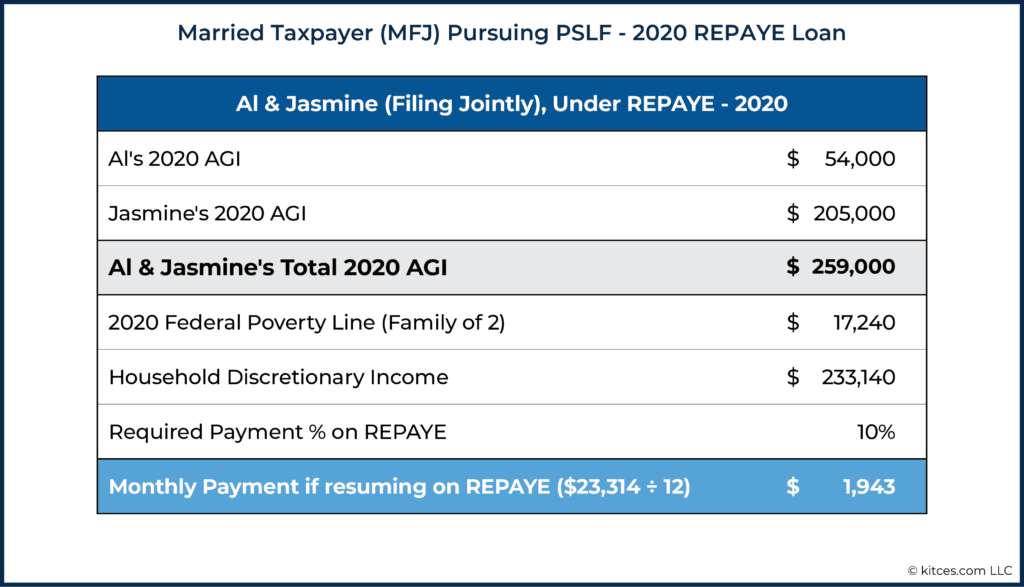

Al kết hôn vào năm 2020 với Jasmine. Jasmine không có khoản nợ vay sinh viên và kiếm được 225.000 đô la hàng năm với tư cách là một kỹ sư phần mềm. Khoản thanh toán mới của Al, dựa trên thu nhập hộ gia đình cao hơn đáng kể vào năm 2020, sẽ được tính như sau:

Khoản thanh toán của anh ấy đã tăng hơn 1.600 đô la / tháng! Và với chưa đầy 3 năm kể từ khi khoản vay của anh ấy được xóa thông qua PSLF, tất cả những khoản tiền thừa đó đã bị lãng phí về mặt chức năng. Đối với những người đi vay có thu nhập chung tương đương nhưng còn nhiều khó khăn trong việc đạt được sự tha thứ thông qua PSLF, họ có thể quyết định trả nợ thay vì theo đuổi con đường tha thứ trong 10 năm. Nhưng trong trường hợp này, chỉ còn 30 tháng nữa, tổng chi phí để hoàn trả toàn bộ khoản nợ chưa thanh toán vượt xa chi phí của 30 tháng thanh toán nữa.

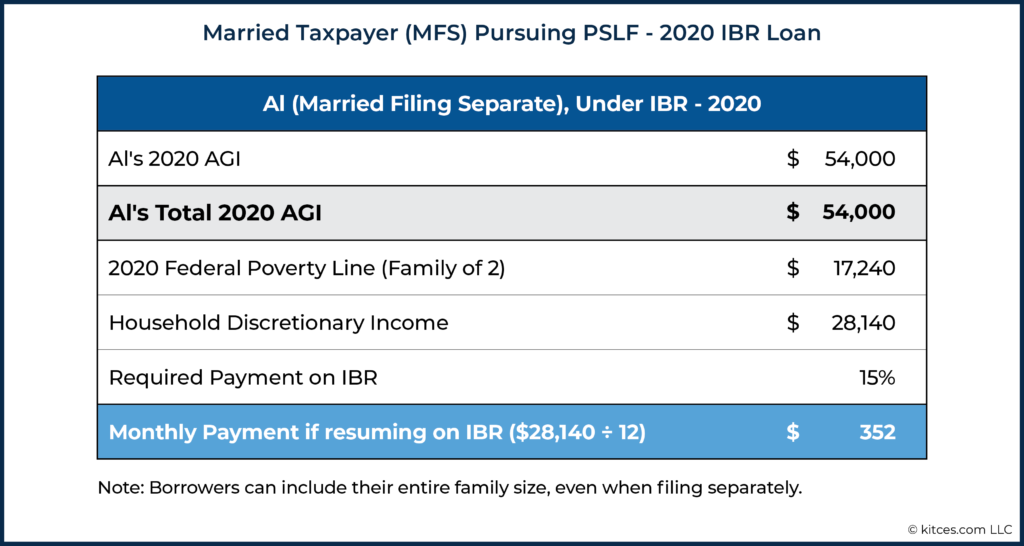

Cố vấn của Al &Jasmine chỉ ra rằng họ có một lựa chọn khác. Al đủ điều kiện cho chương trình Trả nợ Dựa trên Thu nhập (IBR). Mặc dù kế hoạch IBR yêu cầu phải trả tỷ lệ phần trăm thu nhập tùy ý cao hơn (15% so với yêu cầu 10% trong kế hoạch REPAYE), nó cho phép người đi vay đã kết hôn chỉ tính khoản thanh toán của họ trên thu nhập của họ, thay vì tổng thu nhập hộ gia đình. . Bằng cách sử dụng trạng thái Kết hôn Nộp hồ sơ Riêng biệt, một người đi vay đã kết hôn có thu nhập thấp hơn đáng kể so với vợ / chồng của họ sẽ cho phép tính toán hoàn trả khoản vay của họ chỉ dựa trên thu nhập của chính họ, như được trình bày dưới đây:

Vì vậy, đối với Al và Jasmine, việc chuyển từ REPAYE sang IBR giúp cặp đôi tiết kiệm được $ 1,943 - $ 352 =$ 1,591 / tháng, đây là khoản tiết kiệm lớn hơn nhiều so với mức tăng thuế mà họ có thể phải trả bằng cách khai thuế riêng!

> Thời điểm xác nhận lại thu nhập có thể ảnh hưởng như thế nào đến số tiền hoàn trả khoản vayHầu hết những người vay theo chương trình IDR đều có các khoản thanh toán dựa trên bản khai thuế được nộp gần đây nhất của họ. Tuy nhiên, kể từ khi các khoản thanh toán bị đóng băng vào tháng 3 năm 2020, trước khi nhiều tờ khai thuế năm 2019 thậm chí được nộp, nhiều người đi vay vẫn được tính các khoản thanh toán dựa trên tổng thu nhập đã điều chỉnh năm 2018 của họ.

Nếu thu nhập đã tăng lên đáng kể kể từ thời điểm đó, thì việc chờ đợi để xác nhận thu nhập của bạn cho đến thời điểm gần nhất có thể sẽ là một điều thuận lợi. Người vay càng có thể thực hiện nhiều khoản thanh toán dựa trên thu nhập thấp hơn trong năm 2018 của họ thì càng tốt. Về bản chất, có nghĩa là đợi cho đến khi "bất cứ khi nào" chính phủ Liên bang bắt đầu quy trình tái chứng nhận hàng năm sau khi việc đóng băng thanh toán đã kết thúc.

Ngược lại, nếu người đi vay thấy sụt giảm đáng kể về thu nhập, họ có thể chủ động xác nhận lại thu nhập của mình càng sớm càng tốt. Nếu thu nhập được xác nhận lại trong thời gian khi bị đóng băng thanh toán (chủ yếu là trước tháng 10 năm 2021), người đi vay có thể sử dụng tờ khai thuế (hoặc bảng lương) gần đây hơn để thể hiện thu nhập thấp hơn, do đó giảm khoản thanh toán của họ.

Tuy nhiên, một lần nữa, mặc dù thu nhập xác nhận lại hiện được cho phép nhưng không bắt buộc, đưa ra một lựa chọn và quyết định lập kế hoạch về việc có nên làm như vậy hay không (mặc dù theo cách nào đó, bản thân nó sẽ không yêu cầu thanh toán sớm hơn so với khi họ ngừng đóng băng vào tháng 10 năm 2021).

Những thay đổi có thể xảy ra trong hoàn cảnh cuộc sống và thu nhập của người đi vay không phải là yếu tố duy nhất có thể ảnh hưởng đến việc liệu người đi vay có nên xác nhận lại thu nhập sớm hay không (và thậm chí có nên thanh toán sớm toàn bộ khoản vay, chuyển sang một kế hoạch trả nợ khác hay ở lại với kế hoạch hiện tại). Những thay đổi về chính sách thuế cũng có thể là một lý do quan trọng khiến người đi vay phải suy nghĩ lại về chiến lược trước đây của họ.

Ví dụ, những thay đổi chính sách thuế gần đây được thực hiện thông qua Đạo luật Kế hoạch Giải cứu Hoa Kỳ (ARP), được thông qua vào tháng 3 năm 2021, đã làm tăng đáng kể cả Tín dụng Thuế cho Trẻ em và Tín dụng Chăm sóc Trẻ em &Người phụ thuộc có sẵn cho hầu hết người nộp thuế có người phụ thuộc. Tuy nhiên, đối với những người vay sử dụng trạng thái thuế Kết hôn Nộp hồ sơ Tách biệt (MFS) để giảm các khoản thanh toán hàng tháng được tính toán của họ, lợi ích mà họ nhận được từ các khoản tín dụng này có thể giảm đáng kể so với những gì người nộp hồ sơ MFJ có thể sử dụng. Tín dụng Chăm sóc Trẻ em &Người phụ thuộc hoàn toàn không có giới hạn đối với những người nộp hồ sơ riêng lẻ, và giai đoạn loại bỏ AGI cho Tín dụng Thuế Trẻ em thấp hơn đối với người đóng thuế MFS (ở mức 75.000 đô la, so với giai đoạn loại bỏ của MFJ là 150.000 đô la). Và cả hai khoản tín dụng đều được hoàn lại đầy đủ, vì vậy giá trị của các khoản tín dụng lớn hơn này hiện có thể dẫn đến một khoản hoàn thuế đáng kể, thay vì chỉ giảm trách nhiệm thuế xuống 0 đô la.

Do đó, những người đi vay có con nhỏ (hoặc những người phụ thuộc khác mà họ đang yêu cầu tín dụng thuế) cần phải đánh giá lại liệu lợi thế của việc thanh toán khoản vay hàng tháng thấp hơn, dựa trên thu nhập của họ được báo cáo với hồ sơ MFS, có đủ để vượt quá mức tăng thuế có thể không có liên quan đến việc sử dụng MFS và mất một số hoặc tất cả các khoản Thuế Trẻ em và / hoặc Tín dụng Chăm sóc Người phụ thuộc của họ!

Lời khuyên phổ biến là, nếu người phối ngẫu có thu nhập thấp hơn có khoản vay sinh viên và đang theo đuổi PSLF, nộp đơn riêng là một động thái đúng đắn. Mặc dù đó có thể là lời khuyên hữu ích trước khi Đạo luật ARP được thông qua, nhưng đây có thể không phải là quyết định tốt nhất vào năm 2021, do tác động của những thay đổi đối với Tín dụng thuế trẻ em và cả Tín dụng chăm sóc trẻ em &phụ thuộc.

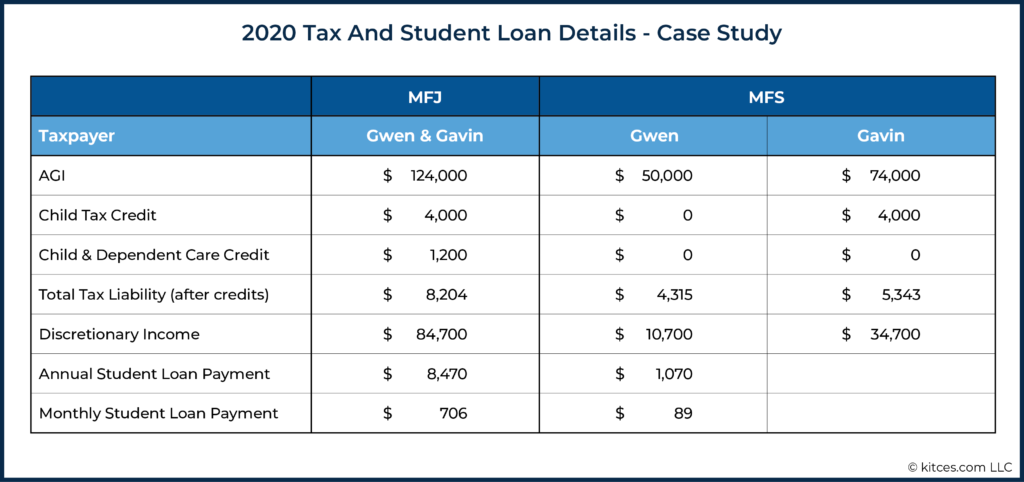

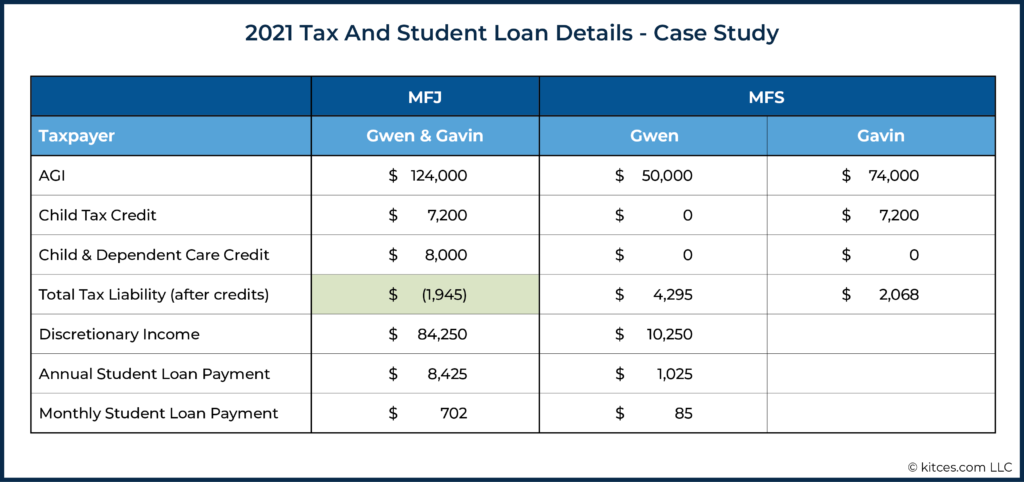

Giả sử các trường hợp sau đối với khách hàng:

Tác động của việc Gwen và Gavin nộp hồ sơ riêng (MFS) so với cùng (MFJ) đối với các khoản thanh toán khoản vay sinh viên của Gwen và nghĩa vụ thuế thu nhập tổng thể của họ vào năm 2020 có thể được tóm tắt như sau:

While filing separately cost them (4,315 + 5,343) [MFS] – $8,204 [MFJ] =$1,454 in taxes, it lowered Gwen’s student loan payment by $8,470 [MFJ] - $1,070 [MFS] =$7,400, a significant increase over the higher tax liability. In a year in which they made all 12 payments (i.e., there was no payment freeze), it would be well worth the $1,454 increase in taxes to lower the student loan payment by $7,400/year. This had been their plan since 2016 when they married. But it will likely not make sense for them in 2021!

Let’s now assume their 2021 tax return is identical to 2020's. Gwen’s student loan payment would again be reduced by about $7,400 per year by using the MFS tax status. However, the tax impact for the couple would be much greater because of the tax credits impacted by the American Rescue Plan (ARP) Act.

The expanded Child &Dependent Care Credit would be $8,000 if Gwen and Gavin filed jointly (since they have more than $16,000 of childcare costs and make under the $125,000/year point where the phaseout starts). By filing separately, though, they lose that $8,000 credit entirely !

Thus, in 2021, Gwen and Gavin would end out with a tax refund of $1,945 by filing jointly, whereas in 2020, they had a tax liability of $8,204 using the same filing status. And, more importantly for 2021, the lost tax credits from filing separately would increase their Federal tax bill by $8,308, more than eliminating the benefit from the reduction in Gwen’s student loan payment! Accordingly, it is clear that Gwen and Gavin would benefit from filing jointly in 2021.

What’s trickier, though, is that the ARP only expanded the Child Tax Credit and the Child &Dependent Care Credit for 2021. Thus, while there is a bill that proposes an extension of the larger credits beyond 2021, as of now, they are scheduled to go back to their 2020 levels… which means the old strategy of using MFS may once again make sense for future years after 2021!

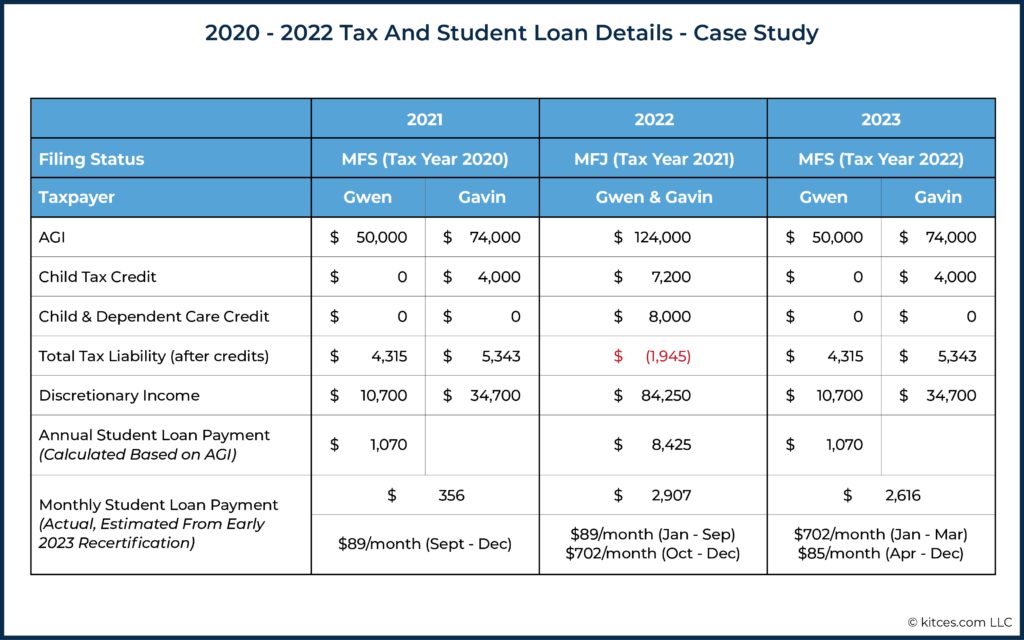

Putting it all together, this couple has an admittedly complicated strategy:

TAX PLANNING:

STUDENT LOAN REPAYMENT PLANNING:

Under Gwen and Gavin’s strategy outlined above, the couple gets the benefit of 2021’s expanded and refundable tax credits, for a total tax benefit due to filing jointly of ($4,295 + $2,068) [MFS tax due] – (–$1,945) [MFJ refund] =$8,308.

In addition, Gwen will only pay up to 6 months of a higher student loan payment, from October 2022 to March 2023, based on her 2021 MFJ AGI. Which means that, in 2022, her student loan payments will only increase to $89 × 9 (January – September) + $702 x 3 (October – December) =$2,907. By recertifying in March of 2023, she will only have to continue making the higher $702 monthly payments through March 2023, and then go back to her lower payments beginning in April 2023.

This is an admittedly dramatized example to show just how much the ARP Act changed this couple’s initial strategy. The calculation may not be the same for someone whose income changes dramatically in one direction or another, who has only 1 child (or 4 children!), or who does not have childcare expenses.

It’s also important to consider families that may be considering filing separately to get the third round of Economic Impact Payments, which could make sense if they did not get the payments yet, but one spouse could qualify if filing separately. Filing as MFS in 2021 will impact their student loan payments if they are on an IDR plan and they had always filed jointly. This is all to say that every married student loan borrower should be doing the math in 2021 of whether filing separately makes sense for them!

On the other hand, if the American Families Plan (the follow-up to Biden’s earlier American Rescue Plan) does pass as written, it would extend both the Child Tax Credit expansion and Child &Dependent Care Tax Credit expansion/refundability, likely making the old strategy of using MFS far less attractive to student loan borrowers who have young children in future years as well.

Student loan forgiveness has been a policy proposal from many Democratic politicians for years. Yet while loan forgiveness proposals may have seemed extremely unlikely 2 years ago, they now appear to have increased chances of passing given the current political backdrop. With Democrats currently in control of the White House and both houses of Congress, momentum has been building.

In fact, the American Rescue Plan (ARP) Act included a clause that would remove income taxes on forgiven student loan debt between now and 2025. This clause is widely considered to have been laying a foundation for the possibility of some amount of student loan forgiveness, either via legislation or an executive action, for many or all Federal student loan borrowers in the near future, since it means borrowers would no longer need to worry about the tax bill that would come with student loan forgiveness.

In addition to that policy change, the Biden administration recently named Richard Cordray to oversee Federal Student Aid. Cordray was the first director of the Consumer Financial Protection Bureau (CFPB) and has long been a political ally of Elizabeth Warren, who has been a leading advocate for student loan cancellation. Subsequently, on April 1, President Biden directed the U.S. Department of Education and the Department of Justice to conduct a formal legal review of whether he has the power to cancel student debt through executive action.

There have been competing proposals for how loan forgiveness plans might be formalized, ranging from $10,000 of forgiveness up through $50,000 of forgiveness per borrower. Some proposals include an income phaseout provision, whereas others would offer the same level of forgiveness across the board to all Federal loan borrowers regardless of income.

Understandably, loan forgiveness is very present on many borrowers’ minds as the payment freeze winds to an end. Not only because the potential for across-the-board student loan forgiveness would substantively change the appeal of common repayment strategies, but also because the potential for Federal student loan forgiveness could also be substantively impacted by the decision of whether to refinance student loans in the coming months.

After all, for many borrowers, privately refinancing their loans as the payment freeze ends may make sense. Borrowers planning to pay loans down to $0 can potentially reduce interest rates by privately refinancing, shaving thousands of dollars off their total repayment costs.

However, borrowers who do opt to privately refinance need to be aware that they will almost certainly miss out on any student loan forgiveness legislation that passes , as Federal student loan benefits (e.g., various income-driven forgiveness programs) have a long history of only being available to those with Federal loans (and not those who took out private loans, nor importantly for those who refinance out of Federal loans into private loan programs).

Thus, while it is always best to plan based on current law and not based solely on speculation, borrowers are still considering it. Should they skip refinancing and forego an interest rate reduction and pay more in total interest to keep the widespread forgiveness door open?

On the other hand, some borrowers have FFEL loans that are not owned by the Federal government. These loans can be recognized as non-Federally owned loans if borrowers have been required to make payments on them throughout the payment freeze, as they did not qualify for any of the provisions that have benefitted Federal student loan borrowers over the past 18 months. If these borrowers are inclined to believe student loan forgiveness will happen, they may want to consolidate their FFEL loans into Direct Federal Loans, which would likely make them eligible for forgiveness if the loan forgiveness plan does indeed occur.

However, loan consolidation does carry risk; namely, it will wipe out the loan history attached to the original loans, so it should not be done without careful consideration. If a borrower is pursuing forgiveness on an IDR plan over a 20- or 25-year timeframe, that record of payments is erased by a consolidation. In effect, most borrowers who had planned on getting their FFEL loans forgiven on an IDR plan should not consolidate since there is a significant cost to setting their loan forgiveness clock back to the start.

To say the least, though, borrowers who have been accumulating cash in a dedicated savings account to pay off their Federal loans (e.g., while not making payments during the freeze) will want to carefully weigh the benefits of paying off the loans in full, versus waiting a little longer – even at the ‘risk’ of having some payments come due – to see if broad loan forgiveness is passed. As in the end, even if they believe broad forgiveness will be the unlikely scenario, it would be unfortunate to lose out on forgiveness benefits just a few months after paying off their student loans!

Reasonable advisors could disagree on whether it is worth continuing to make monthly payments in hopes of future widespread forgiveness, but the reality is that there is no reason to make any decisions now anyway, since payments are not yet required. The decision point comes if it is October, no forgiveness has materialized, and that borrower must decide whether to knock their loans out with the savings they have accumulated or keep the loans and resume monthly payments with the hope that, sometime in the future, there will be a legislative action that forgives part of the debt.

I personally have some clients who have decided they will pay their loans off in full in October 2021, and others who have told me they are willing to pay extra interest over the next year or two because the regret they’d feel if broad forgiveness does happen is worth the interest cost to keep the loans on their balance sheet.

The time for advisors to be making plans with their clients who hold student loans is now. For borrowers who experienced significant drops in income over the past year+ of the pandemic, recertifying their income as soon as possible can save them money by reducing the payment they will eventually be required to start making again. Yet, other clients may need their advisors to create an entirely new plan based on life changes in the past year.

At the same time, student loan servicers are unfortunately notoriously poor at customer service. Which is important as in October, 40+ million borrowers will all be resuming payments at once. Accordingly, expect the hold times to be long and paperwork processing to be delayed.

Which means it’s all the more important to determine a strategy now, to help clients implement their plans well ahead of the inevitable backlog that will start in September and October.

Another key question to ask borrowers is a seemingly simple one:

Borrowers who have not been carving that money out of their monthly budget for 18 months (e.g., re-routing their not-required student loan payments into a separate savings account in the interim) may need to sit down and figure out exactly where those dollars are going to be pulled from. I have one client who moved from medical residency to being an attending doctor in the past year and has now grown accustomed to his much larger monthly income… without having to make any student loan payments. His payment amount will be around $2,400/month, which, even for a high-earning doctor, is a large amount of money that he will need to have available to resume payments every month beginning in October.

Accordingly, advisors can add tremendous value by helping borrowers prepare for the lifting of the student loan payment freeze in October of 2021. Like all other aspects of financial planning, student loan plans require regular review to ensure they are still appropriate as life events happen. By engaging clients now, advisors have several months to help clients implement the right student loan strategy ahead of the resumption of interest accrual and required monthly payments.

The looming forgiveness discussion has added complexity to the decisions facing many student loan borrowers. While widespread student loan forgiveness is far from certain, the political outcomes of the past year have kept momentum building towards some form of debt cancellation. Advisors can help their clients with student loan debt by staying aware of potential outcomes and how they could impact their clients’ decisions about their student loans.

While we are still months away from the payment freeze being lifted, advisors should help clients look down the line and plan for the changes to come. By doing so, advisors can help their clients prepare for the resumption of payments and strategically help those who need to recertify their income to do so, such that their total loan payment amounts are minimized over the next 12 months of payments.