Thuế Hàng hóa và Dịch vụ (GST) có hiệu lực vào ngày 1 tháng 7 năm 2017. Hãy cùng xem phần giới thiệu về tác động của GST đối với phí bảo hiểm của bạn. Trước khi áp dụng GST, bạn phải trả Thuế dịch vụ ở mức 15% (bao gồm Swacch Bharat và Krishi Kalyan Cess) trên phí bảo hiểm của mình.

Từ ngày 1 tháng 7 trở đi, bạn sẽ phải trả thuế GST ở mức 18%. Dưới đây là một số điều bạn phải biết.

Bạn phải trả GST (hoặc thuế dịch vụ sớm hơn) trên toàn bộ phí bảo hiểm.

GST (hoặc trước đó là Thuế dịch vụ) chỉ được tính trên phần phí bảo hiểm dùng để bảo hiểm rủi ro.

Do đó, nếu bạn đã mua một gói bảo hiểm cho mục đích kép là bảo hiểm và đầu tư, thì chỉ phần phí bảo hiểm dành cho việc cung cấp bảo hiểm nhân thọ (được gọi là phí tử vong) sẽ là phải chịu thuế GST. Nhân tiện, đối xử cũng tương tự trong chế độ thuế dịch vụ.

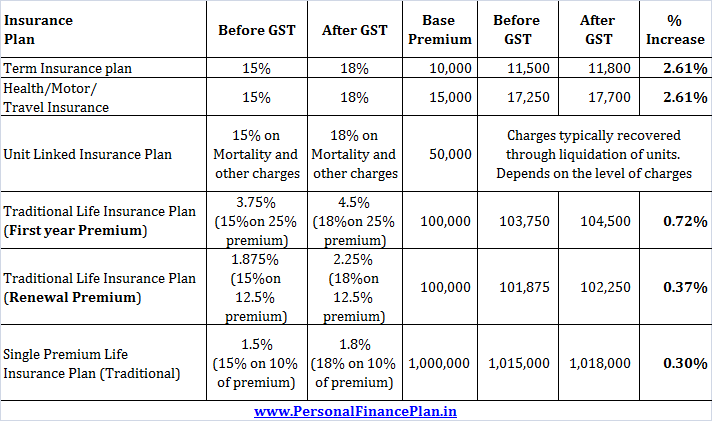

Hãy xem tác động của GST đối với phí bảo hiểm của bạn.

Vì các gói bảo hiểm nhân thọ có kỳ hạn là bảo hiểm rủi ro thuần túy và không có bất kỳ thành phần đầu tư nào, GST sẽ được tính trên toàn bộ phí bảo hiểm.

Trước đó, thuế dịch vụ được tính là 15%. Bây giờ GST sẽ được tính ở mức 18%. Điều này sẽ làm cho phí bảo hiểm nhân thọ của bạn tăng nhẹ 2,61%.

Ví dụ:nếu phí bảo hiểm hàng năm cơ bản của bạn là 10.000 Rs, bạn sẽ phải trả phí bảo hiểm 11.500 Rs (10.000 Rs + 15% thuế dịch vụ) theo chế độ thuế dịch vụ. Bây giờ bạn sẽ phải trả 11.800 Rs (10.000 Rs + 18% GST).

Mức tăng phí bảo hiểm hiệu quả sẽ là 2,61%.

Xin lưu ý rằng phí bảo hiểm của các chính sách Bảo hiểm Y tế, Bảo hiểm Xe máy và Bảo hiểm Du lịch thay đổi hàng năm. Ví dụ, Bảo hiểm Y tế tăng hàng năm theo độ tuổi. Rõ ràng, GST không có vai trò gì đối với việc tăng phí bảo hiểm hàng năm như vậy.

Tuy nhiên, giả sử phí bảo hiểm hàng năm cơ bản không đổi, phí bảo hiểm vẫn sẽ tăng nhẹ 2,61% do thuế GST. Giống như bảo hiểm nhân thọ có kỳ hạn, đây là các kế hoạch bảo hiểm rủi ro thuần túy.

Các Gói Bảo hiểm Nhân thọ Truyền thống có cả thành phần bảo hiểm và đầu tư. GST chỉ được tính trên phí bảo hiểm.

Hiện nay, các Kế hoạch Bảo hiểm Nhân thọ Truyền thống không rõ ràng đến mức rất khó phân chia các phần bảo hiểm và đầu tư trong phí bảo hiểm. Quy ước theo sau là:

Nếu phí bảo hiểm cơ bản hàng năm (trước thuế) của bạn là 1 Rs,

Trong năm đầu tiên, bạn sẽ phải trả 103.750 Rs (theo chế độ thuế dịch vụ). Theo chế độ GST, bạn sẽ phải trả 104.500 Rs. Mức tăng hiệu quả là 0,72%.

Đối với phí bảo hiểm gia hạn (những năm tiếp theo), bạn sẽ phải trả 102.250 Rs (thay vì 101.875 Rs). Tăng 0,37%.

Với các gói này, 10% phí bảo hiểm được tính vào GST (thuế dịch vụ cũ hơn).

Nếu phí bảo hiểm cơ bản là 10 Rs, bạn sẽ phải trả GST ở mức 1,8% (10% * 18%) của số tiền phí bảo hiểm. Do đó, phí bảo hiểm của bạn sẽ là 10,18 Rs.

Theo chế độ thuế dịch vụ, nó sẽ là 10,15 Rs.

Tăng 0,30%

Trong ULIP, phần đầu tư và phần bảo hiểm (phí tử vong) được tách biệt rõ ràng. GST sẽ chỉ được tính trên phí tử vong hoặc bất kỳ khoản phí nào khác do công ty bảo hiểm thu. Các khoản phí khác như vậy có thể bao gồm phí phân bổ phí bảo hiểm, phí quản lý quỹ, phí hành chính, v.v.

Không tính thuế GST đối với thành phần đầu tư.

Trong ULIP, những khoản phí này thường được thu hồi thông qua việc thanh lý các đơn vị quỹ hàng tháng hoặc hàng quý. Hơn nữa, chi phí tử vong tăng lên theo độ tuổi. Phí quản lý quỹ tăng lên theo kho tài liệu của bạn. Do đó, việc đánh giá tác động chính xác có thể không dễ dàng như vậy.

Tuy nhiên, mức tăng sẽ không đáng kể vì tất cả các khoản phí hiện chịu thuế GST 18% đã phải chịu thuế dịch vụ 15% (bao gồm cess).