Có hai loại quỹ tương hỗ lớn. Quỹ tương hỗ kết thúc mở và Quỹ tương hỗ kết thúc đã đóng.

Trong trường hợp quỹ tương hỗ mở , bạn có thể vào và thoát khỏi chương trình quỹ bất cứ khi nào bạn muốn, tức là bạn có thể mua các đơn vị từ nhà quỹ và bán các đơn vị đó trở lại nhà quỹ bất cứ khi nào bạn muốn. Tất cả các chương trình quỹ tương hỗ phổ biến đều là quỹ tương hỗ mở.

Các quỹ đã đóng chỉ mở để đăng ký trong khoảng thời gian Ưu đãi quỹ mới (NFO) .

Khi thời gian NFO kết thúc, bạn không thể mua các đơn vị mới từ nhà quỹ. Bạn thậm chí không thể bán lại các đơn vị này để tạo vốn cho nhà đầu tư trước khi quỹ tương hỗ đóng cửa đáo hạn (thời hạn sử dụng kết thúc). Các đơn vị được niêm yết trên các sở giao dịch chứng khoán. Nếu bạn muốn, bạn có thể bán các đơn vị trên các sàn giao dịch chứng khoán. Tuy nhiên, có rất ít tính thanh khoản trong các chương trình này và bạn hầu như bị khóa cho đến khi hết thời hạn sử dụng quỹ.

Khi thời hạn sử dụng kết thúc, bạn có thể lấy lại tiền của mình hoặc công ty quản lý quỹ có thể cung cấp cho bạn tùy chọn chuyển khoản đầu tư của mình. Quỹ tương hỗ dạng đóng có cả dạng vốn chủ sở hữu và dạng nợ.

Trong bài đăng này, tôi sẽ nói về Kế hoạch đáo hạn cố định, là quỹ tương hỗ nợ đã kết thúc.

FMP là quỹ tương hỗ đầu tư vào chứng khoán có thu nhập cố định (giống như bất kỳ quỹ tương hỗ nợ nào). Tuy nhiên, vì nó là một khoản nợ đã kết thúc đã đóng, nên có những hạn chế về thời điểm bạn có thể vào và thoát khỏi chương trình. Chà, tôi cho rằng không thể thoát khỏi thị trường thứ cấp.

Với FMP, người quản lý quỹ thường khớp thời gian đáo hạn của chứng khoán cơ sở với ngày đáo hạn FMP. Ví dụ, nếu FMP đáo hạn trong 4 năm, người quản lý quỹ sẽ chọn trái phiếu / chứng khoán đáo hạn vào hoặc trước ngày đáo hạn của kế hoạch. Cách tiếp cận này giúp loại bỏ rủi ro lãi suất từ khoản đầu tư một cách hiệu quả. Tìm hiểu thêm về điều này sau.

Chúng ta hãy xem xét những khía cạnh này.

Như đã đề cập trước đó, các Gói đáo hạn cố định là quỹ tương hỗ nợ đã kết thúc. Do đó, bạn không thể thoát dễ dàng.

Về mặt kỹ thuật, bạn có thể thoát khỏi thị trường thứ cấp (sàn giao dịch). Tuy nhiên, bạn cần sở hữu các đơn vị như vậy ở định dạng demat (trong tài khoản demat của bạn) và cần người mua mua các đơn vị từ bạn.

Tính thanh khoản trong FMP gần như bằng không. Do đó, rất ít khả năng bạn có thể thoát khỏi khoản đầu tư FMP của mình trước khi FMP đáo hạn.

Theo một cách nào đó, bạn đang hy sinh tính thanh khoản bằng cách đầu tư vào FMP.

Tôi không nghĩ điều đó đáng giá.

Nếu người quản lý quỹ mua chứng khoán nợ (hoặc đầu tư nợ) có kỳ hạn trùng với kỳ hạn của FMP (thường là trường hợp này), thì rủi ro lãi suất và rủi ro thị trường được xử lý một cách hiệu quả.

Đây là giả định rằng bạn sẽ không tìm kiếm lối ra trên thị trường thứ cấp.

Ví dụ:nếu FMP của bạn đáo hạn sau 4 năm và người quản lý quỹ chỉ đầu tư vào những chứng khoán đáo hạn sau khoảng 4 năm, thì chứng khoán cơ sở sẽ đáo hạn ngay trước khi FMP đáo hạn. Người quản lý quỹ sẽ chỉ chuyển dòng tiền từ chứng khoán cho bạn. Do đó, bạn không cần phải lo lắng về việc lãi suất giảm hoặc tăng trong thời gian ngắn.

Nhân tiện, người quản lý quỹ có thể không bắt buộc phải khớp kỳ hạn của chứng khoán nợ với kỳ hạn của FMP. Nếu các kỳ hạn thanh toán khác nhau nhiều, thì bạn sẽ phải chịu rủi ro tái đầu tư khi chứng khoán được chuyển sang danh mục FMP.

Tuy nhiên, FMP không quan tâm đến rủi ro tín dụng. Do đó, nếu có bất kỳ khoản bảo mật cơ bản nào bị vỡ nợ, bạn có thể bị lỗ vốn (giống như trong quỹ mở).

Đọc: Đừng bỏ qua rủi ro trong quỹ tương hỗ

Đối với quỹ tương hỗ nợ, nếu bạn nắm giữ các đơn vị trong hơn 3 năm, lợi nhuận vốn thu được đủ điều kiện là lãi vốn dài hạn. Các khoản thu nhập từ vốn dài hạn được xử lý thuế thuận lợi và được đánh thuế ở mức 20% sau khi lập chỉ mục.

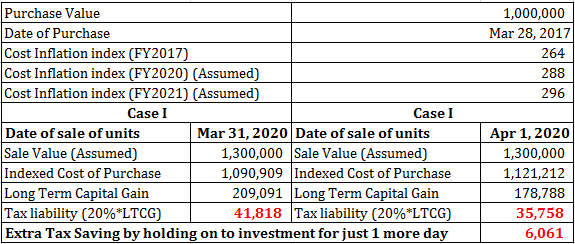

Nếu bạn mua vào ngày 28 tháng 3 năm 2017 và mua lại vào ngày 31 tháng 3 năm 2020, lợi nhuận thu được sẽ đủ điều kiện là lãi vốn dài hạn (vì thời gian nắm giữ lớn hơn 3 năm).

Chỉ số lạm phát chi phí cho năm 2017 và 2020 sẽ được sử dụng để lập chỉ số chi phí mua hàng.

Một phần thú vị là nếu bạn tiếp tục đầu tư thêm 1 ngày nữa, bạn sẽ nhận được lợi ích lập chỉ mục thậm chí còn lớn hơn. Ví dụ:nếu bạn bán vào ngày 1 tháng 4 năm 2020, thì bạn đang bán vào năm 2021.

Do đó, bạn sẽ nhận được lợi ích lập chỉ mục trong 4 năm, tức là chỉ số lạm phát chi phí cho năm 2017 và 2021 sẽ được sử dụng để lập chỉ mục chi phí mua hàng.

Điều này sẽ làm tăng hiệu quả chi phí mua hàng được lập chỉ mục và giảm nghĩa vụ thuế của bạn.

Hãy xem xét một ví dụ.

Chính vì lý do này mà nhiều FMP được đưa ra vào cuối năm để tận dụng lợi ích bổ sung của chỉ mục này.

Trước đó, khi thời gian nắm giữ quỹ nợ để đủ điều kiện tăng vốn dài hạn chỉ là 1 năm (đã tăng lên 3 năm vào năm 2014), nhiều FMP đã từng được đưa ra. vào tháng 3 và dùng để trưởng thành vào tháng 4 dương lịch năm sau. Thời gian của các FMP đó đã từng là khoảng 370-380 ngày.

Hiện tại, thời hạn của FMP đã tăng lên hơn 1.100 ngày, tức là hơn 3 năm một chút để bạn nhận được thêm lợi ích lập chỉ mục).

Vì vậy, tính năng này không dành riêng cho FMP. Bất kỳ quỹ tương hỗ nợ nào, nếu được mua một cách thông minh trong khoảng thời gian thích hợp, sẽ đủ điều kiện để nhận được lợi ích đó.

Do đó, FMP không có lợi ích đặc biệt nào về thuế.

Thời hạn của danh mục FMP (nếu thời gian đáo hạn của FMP và chứng khoán cơ sở được khớp với nhau) giảm dần theo thời gian. Ở đây tôi đang nói về thời lượng như một thước đo độ nhạy của lãi suất.

Trong trường hợp quỹ tương hỗ nợ dạng mở, trường hợp này không đúng. Ví dụ, quỹ tương hỗ nợ ngắn hạn có thể có thời hạn từ 2-5 năm hiện nay. Ngay cả sau 5 năm, thời hạn có thể giữ nguyên. Tại sao? Vì đó là nhiệm vụ của quỹ. Đây cũng là lý do tại sao thật sai lầm khi chọn một quỹ nợ chưa kết thúc mở trong đó thời hạn hiện tại khớp với thời hạn đầu tư của bạn.

Thời gian đầu tư của bạn sẽ giảm dần theo thời gian nhưng thời hạn của quỹ sẽ không đổi, khiến bạn gặp rủi ro lãi suất.

Bám sát vào quỹ tương hỗ nợ dạng mở. Tôi thích các quỹ tương hỗ nợ có thời hạn ngắn hơn và đầu tư vào các chứng khoán có chất lượng tín dụng cao (chủ yếu là quỹ tương hỗ nợ cực kỳ ngắn hạn).

Tôi không thấy cần có FMP trong danh mục quỹ tương hỗ của bạn. Tuy nhiên, nếu bạn muốn tiếp xúc, hãy xem qua tài liệu Thông tin chương trình để hiểu loại chứng khoán mà chương trình sẽ đầu tư vào.

Luôn nhớ FMP không phải là không có rủi ro. Bằng cách khớp kỳ hạn, rủi ro lãi suất và thị trường có thể được loại bỏ nhưng không phải rủi ro tín dụng. Bạn cũng sẽ hy sinh tính thanh khoản bằng cách đầu tư vào FMP.

Lưu ý rằng thời hạn ngắn hơn (thước đo độ nhạy lãi suất của danh mục trái phiếu) thì rủi ro lãi suất càng thấp. Nếu bạn (giống như tôi) thích đầu tư vào các quỹ có thời hạn ngắn hơn (quỹ siêu ngắn hạn hoặc quỹ thanh khoản), rủi ro lãi suất dù sao cũng khá thấp. Giá trị nào mà Kế hoạch đáo hạn cố định (FMP) sẽ thêm vào trong trường hợp đó?