SEBI đã ủy quyền hợp lý hóa và phân loại các chương trình quỹ tương hỗ vào tháng 10 năm 2017.

Với quy tắc này, tất cả các chương trình quỹ tương hỗ hiện có phải phù hợp với một trong các danh mục do SEBI chỉ định. Có một quy tắc bổ sung là chỉ một quỹ cho mỗi danh mục trên mỗi AMC. Điều này dẫn đến nhiều chương trình MF hiện tại được hợp nhất trong một chương trình mới.

Từ góc độ nhà đầu tư, đây là một động thái đáng hoan nghênh. Việc hợp lý hóa như vậy sẽ giảm bớt sự lộn xộn và giúp các nhà đầu tư đưa ra quyết định sáng suốt hơn.

Tuy nhiên, sau khi hợp nhất như vậy, việc tính toán lãi vốn trở nên hơi phức tạp ít nhất nếu bạn muốn thực hiện trên một tờ giấy.

Mặc dù bạn có thể tải xuống thông tin như vậy từ các trang web AMC hoặc RTA, nhưng tốt hơn hết là bạn nên biết cách tính toán đó hoạt động. Hơn nữa, các tuyên bố RTA đang đưa ra các giá trị khác lạ cho kết quả vào lúc này.

Sự cố xảy ra khi NAV của lược đồ mới (trong đó nhiều lược đồ đã hợp nhất) khác với NAV của lược đồ cũ.

Sự thay đổi trong NAV là do sự hợp nhất của các lược đồ khác (ngoài lược đồ của bạn) vào lược đồ mới, tức là lược đồ của bạn không phải là lược đồ duy nhất đã được hợp nhất vào lược đồ mới . Có thể có nhiều người khác.

Dù lý do là gì, nếu NAV của sơ đồ mới khác với NAV của sơ đồ cũ của bạn (nhưng giá trị danh mục đầu tư phải giống nhau), thì số lượng đơn vị nắm giữ sẽ thay đổi.

Hãy cùng tìm hiểu qua một ví dụ.

Giá trị danh mục đầu tư của bạn vào ngày hợp nhất

=NAV của A vào ngày hợp nhất X Số đơn vị của A được tổ chức

= NAV của B vào ngày hợp nhất X Số đơn vị của B nhận được

Về mặt hiệu quả, giá trị danh mục đầu tư của bạn không thay đổi do sáp nhập hoặc chuyển đổi.

Nếu NAV của phương án A là 50 Rs và NAV của phương án B là 100 Rs vào ngày hợp nhất, bạn sẽ nhận được 1 đơn vị B cho mỗi 2 đơn vị A nắm giữ . Điều này sẽ đảm bảo rằng giá trị của danh mục đầu tư của bạn vẫn giữ nguyên.

Nếu NAV của sơ đồ A là 100 Rs và NAV của sơ đồ B là 50 Rs vào ngày hợp nhất, bạn sẽ nhận được 2 đơn vị B cho mỗi đơn vị A nắm giữ.

Hãy hiểu điều này với các tên lược đồ thích hợp.

Quỹ Cân bằng HDFC đã được hợp nhất vào Quỹ Đầu tư HDFC Hybrid vào ngày 1 tháng 6 năm 2018. Do đó, Quỹ Cân bằng HDFC không còn tồn tại sau ngày 1 tháng 6 năm 2018. Tất cả các khoản đầu tư của bạn vào chương trình đã được chuyển nhượng cho HDFC Hybrid Equity Fund.

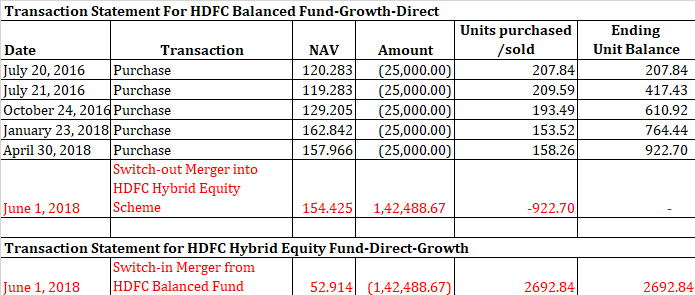

Hãy xem một ví dụ giả định với các giá trị NAV thực tế. Hãy xem bảng sao kê giao dịch này.

Như bạn có thể thấy, giá trị danh mục đầu tư của bạn vẫn giữ nguyên ngay cả sau khi hợp nhất. Sự khác biệt là về số lượng đơn vị và NAV.

154,425 X 922,70 =52,914 X 2692,84

Thành thật mà nói, không có gì thay đổi nhiều.

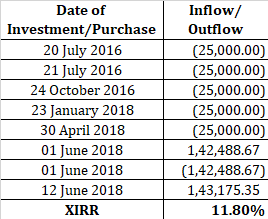

Bạn có thể sử dụng XIRR để tính toán lợi nhuận của mình từ lược đồ. XIRR tính đến các dòng tiền (chứ không phải đơn vị hoặc NAV). Vì việc hợp nhất không dẫn đến bất kỳ dòng tiền nào cho bạn, bạn có thể dễ dàng bỏ qua hai giao dịch vào ngày 1 tháng 6 năm 2018. Ngoài ra, bạn có thể thêm cả hai giao dịch trong khi tính toán XIRR.

NAV của HDFC Hybrid Equity vào ngày 12 tháng 6 năm 2018 là 53,169.

Trong ví dụ được xem xét ở trên, tôi đã thực hiện hai khoản đầu tư trong năm 2018. Vì những khoản đầu tư này chưa đầy một năm nên chúng có thể làm sai lệch kết quả một chút.

Trước khi bắt đầu tính toán, đây là một số điều cần lưu ý:

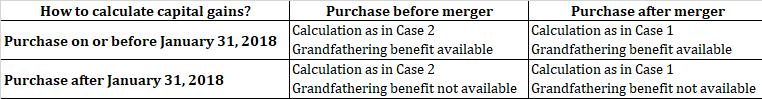

Trường hợp 1:Đối với các đơn vị đã được mua và bán sau ngày sáp nhập (chuyển đổi)

Bạn có thể thực hiện các phép tính của mình theo cách bạn đã từng làm. Bạn đã mua và bán các đơn vị của HDFC Hybrid Equity Fund.

Đối với các kế hoạch khác, nếu việc mua bán (và sáp nhập) diễn ra trước ngày 31 tháng 1 năm 2018, thì các điều khoản về đại diện cũng có thể được áp dụng.

Trường hợp 2:Đối với các đơn vị đã được mua trước khi sáp nhập

Các phép tính hơi phức tạp. Hãy cùng hiểu với sự trợ giúp của một ví dụ.

Giả sử bạn bán các đơn vị của HDFC Hybrid Fund vào ngày 12 tháng 6 năm 2018.

NAV của chương trình vào ngày 12 tháng 6 năm 2018 là 53,169.

Không. trong tổng số đơn vị của HDFC Hybrid Fund đã bán =20.000 Rs / 53.169 = 376.159 đơn vị

Để tính toán lợi nhuận vốn, bạn cần phải tìm ra hai điều.

Làm cách nào để tìm ra số không. trong số các đơn vị đã bán trong sơ đồ cũ?

376.159 đơn vị của HDFC Hybrid Equity Fund =Có bao nhiêu đơn vị của HDFC Balanced Fund đầu tiên?

Để làm được điều này, bạn cần thực hiện như sau:

376.159 X NAV của HDFC Hybrid Equity Scheme vào ngày sáp nhập (tức là ngày 1 tháng 6 năm 2018)

=Số đơn vị HDFC Balanced X NAV của HDFC Balanced vào ngày sáp nhập

=>

Không. trong tổng số đơn vị HDFC Balanced =376.159 * (52.914 / 154.425) =128.819 đơn vị

Điều này có nghĩa là bằng cách bán 376.159 đơn vị của HDFC Hybrid Equity Fund, bạn đã bán hiệu quả 128.819 đơn vị của HDFC Balanced Fund.

Công việc của bạn vẫn chưa kết thúc.

Bạn vẫn cần tìm ra 128.891 chiếc đã được bán.

Như chúng ta đã biết, các giao dịch mua và quy đổi quỹ tương hỗ hoạt động trên cơ sở Ai đến trước là phục vụ trước (FIFO), tức là các đơn vị được mua trước được bán trước.

Xem lại bảng sao kê giao dịch, chúng ta có thể thấy rằng lần mua đầu tiên là vào ngày 20 tháng 7 năm 2016 và bạn đã nhận được 207,84 đơn vị với NAV là 120,283. Như vậy là đủ cho ví dụ này.

Về cơ bản, những đơn vị này (mua vào ngày 20 tháng 7 năm 2016) sẽ được bán trước.

Giá bán của 376.159 đơn vị vốn chủ sở hữu HDFC Hybrid hoặc 128.819 đơn vị HDFC cân bằng =20.000 Rs

Giá mua 128.819 đơn vị HDFC Balanced =128,891 * 120,283 =Rs. 15.503,86

Mức tăng vốn =4.496,2 Rs

Khi bạn đã tính toán được khoản thu nhập từ vốn, bạn cần xem khoản lãi vốn sẽ bị đánh thuế như thế nào (ngắn hạn, dài hạn, vốn chủ sở hữu, nợ).

Đối với các đơn vị quỹ vốn chủ sở hữu (mua trước ngày 31 tháng 1 năm 2018) và việc bán có kết quả là Thu nhập vốn dài hạn, sẽ có thêm một số điều khoản Dự phòng thu hồi vốn (được giới thiệu trong Ngân sách 2018).

Theo các điều khoản của Grandfathering , nếu việc bán một khoản đầu tư cổ phần (được mua trước ngày 31 tháng 1 năm 2018) dẫn đến lợi nhuận vốn dài hạn, thì bất kỳ khoản lợi nhuận nào tích lũy được cho đến ngày 31 tháng 1 năm 2018 sẽ được miễn thuế.

Trong ví dụ này, sơ đồ này là sơ đồ vốn chủ sở hữu và các đơn vị được mua vào ngày 20 tháng 7 năm 2016. Vì các căn đã được bán vào ngày 30 tháng 6 năm 2018, thời gian nắm giữ lớn hơn 1 năm và lợi nhuận thu được sẽ được phân loại là lãi vốn dài hạn.

Vì giao dịch mua diễn ra vào năm 2016 nên các điều khoản của Grandfathering cũng sẽ được áp dụng.

Để tính lãi vốn trong trường hợp này, bạn cũng cần NAV của Quỹ Cân bằng HDFC vào ngày 31 tháng 1 năm 2018.

NAV của HDFC Balanced vào ngày 31 tháng 1 năm 2018 =160,410

Giá trị 128,819 đơn vị HDFC Balanced vào ngày 31 tháng 1 năm 2018 =20.675,9 Rs

Vì giá trị khoản đầu tư vào ngày 31 tháng 1 năm 2018 cao hơn giá bán nên toàn bộ LTCG sẽ được miễn. Lưu ý rằng sẽ không bị lỗ vốn dài hạn. Đọc bài đăng này để hiểu tại sao.

Tóm lại,

Không áp dụng các điều khoản dành cho người lớn. Tính toán như trong trường hợp 1.

Không áp dụng các điều khoản dành cho người lớn. Cách tính như trong Trường hợp 2 (không có lợi ích chung cho LTCG khi bán vốn đầu tư cổ phần)

Cách tính như trong Trường hợp 2 (với lợi ích tổng thể cho LTCG khi bán đầu tư cổ phiếu)

Cách tính như trong Trường hợp 1 (với lợi ích tổng thể đối với LTCG khi bán đầu tư cổ phiếu). Trong trường hợp này, sẽ không có NAV cho phương án cũ vào ngày 31 tháng 1 năm 2018. Do đó, bạn sẽ phải làm việc với NAV của phương án mới để đạt được lợi nhuận vốn dài hạn chịu thuế (trong trường hợp đầu tư cổ phiếu).

Đọc :Việc áp dụng thuế LTCG ảnh hưởng như thế nào đến lợi nhuận vốn chủ sở hữu của bạn?