Bạn không thể trả thuế tiền điện tử mà không biết cơ sở chi phí của mình.

Thật không may, việc theo dõi cơ sở chi phí của bạn nói dễ hơn làm. Vì các nhà đầu tư thường di chuyển nắm giữ tiền điện tử của họ giữa các ví và sàn giao dịch, nên có thể khó khăn cho họ để tính toán lãi vốn của họ và các khoản lỗ.

Trong bài viết này, chúng tôi sẽ chia nhỏ mọi thứ mà các nhà đầu tư tiền điện tử cần biết về cơ sở chi phí. Chúng tôi sẽ giải thích cơ sở chi phí tiền điện tử là gì, chia nhỏ cách tính toán nó trong các tình huống khác nhau và chia sẻ một cách dễ dàng để theo dõi cơ sở chi phí của bạn trong bất kỳ trường hợp nào.

Tại Hoa Kỳ, tiền điện tử được coi là một dạng tài sản, tương tự như cổ phiếu và bất động sản.

Giống như các tài sản khác này, các nhà đầu tư phải chịu lãi vốn hoặc lỗ vốn khi họ bán tiền điện tử của mình. Một số ví dụ về các sự kiện thải bỏ bao gồm:

Để biết thêm thông tin, hãy xem hướng dẫn đầy đủ về thuế tiền điện tử của chúng tôi .

Cơ sở chi phí là giá bạn phải trả để có được tiền điện tử của mình. Biết cơ sở chi phí của bạn là điều cần thiết để tính toán chính xác nghĩa vụ thuế của bạn.

Để hiểu rõ hơn tại sao, hãy xem xét tình huống sau.

Để xác định số tiền anh ấy sẽ phải chịu trong lãi vốn, Scott có thể sử dụng công thức dưới đây.

Trong trường hợp này, cơ sở chi phí của Scott là 1.000 đô la. Trong khi đó, giá trị thị trường hợp lý của Bitcoin của anh ấy tại thời điểm xử lý là 2.000 đô la. Bằng cách cắm các con số, chúng tôi nhận được kết quả sau.

2.000 đô la tiền thu được - cơ sở chi phí 1.000 đô la = thu nhập vốn 1.000 đô la

Điều quan trọng cần nhớ là nghĩa vụ thuế cũng phụ thuộc vào các yếu tố khác, chẳng hạn như khung thu nhập cá nhân của người đóng thuế và thời gian nắm giữ của họ. Để biết thêm thông tin, hãy xem hướng dẫn về thuế suất tiền điện tử của chúng tôi .

Nhiều nhà đầu tư tiền điện tử tham gia giao dịch tiền điện tử sang tiền điện tử , chẳng hạn như cái bên dưới.

Trong trường hợp này, cơ sở chi phí của Sterling là giá trị thị trường hợp lý của những đồng tiền mà anh ta mua được bằng USD khi mua chúng cùng với bất kỳ khoản phí nào mà anh ta đã trả trong quá trình mua lại.

Giả sử rằng không có khoản phí nào liên quan đến giao dịch của anh ấy, cơ sở chi phí của Sterling cho Bitcoin của anh ấy sẽ là 1.000 đô la. Khi giao dịch Bitcoin trị giá 2.000 đô la cho Ethereum, Sterling sẽ nhận được 1.000 đô la tiền lãi vốn. Trong khi đó, cơ sở chi phí của anh ấy cho Ethereum sẽ bằng số tiền anh ấy trả để có được nó:2.000 đô la.

Có thể khó xác định giá trị thị trường hợp lý của tiền điện tử của bạn theo USD. Nhiều sàn giao dịch không báo giá giao dịch tiền điện tử sang tiền điện tử bằng USD. Trong trường hợp này, phần mềm thuế tiền điện tử như CryptoTrader.Tax có thể giúp bạn. Chỉ cần tải lên các giao dịch của bạn và công cụ giá lịch sử của nền tảng sẽ đảm nhận phần còn lại.

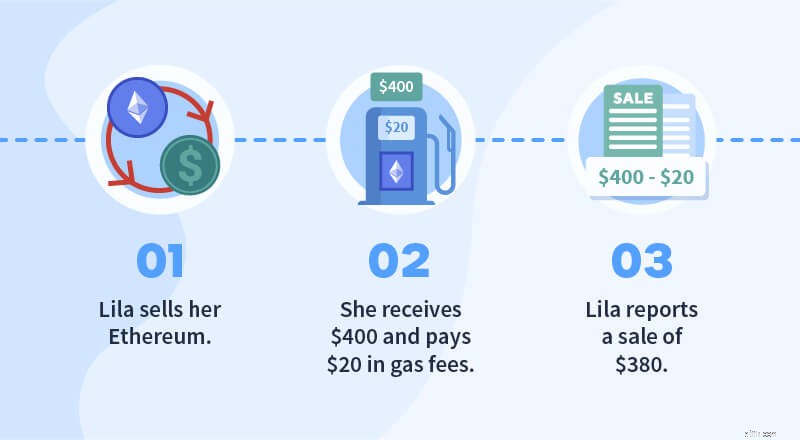

Trước đây, IRS đã nói rằng bất kỳ chi phí nào phát sinh để mua / bán tài sản đều có thể được bao gồm trong cơ sở giá gốc. Do đó, sẽ hợp lý khi giả định rằng bất kỳ chi phí nào liên quan đến việc mua và bán tiền điện tử đều có thể được tính vào cơ sở chi phí, cho dù đó là phí giao dịch trao đổi hay phí gas blockchain .

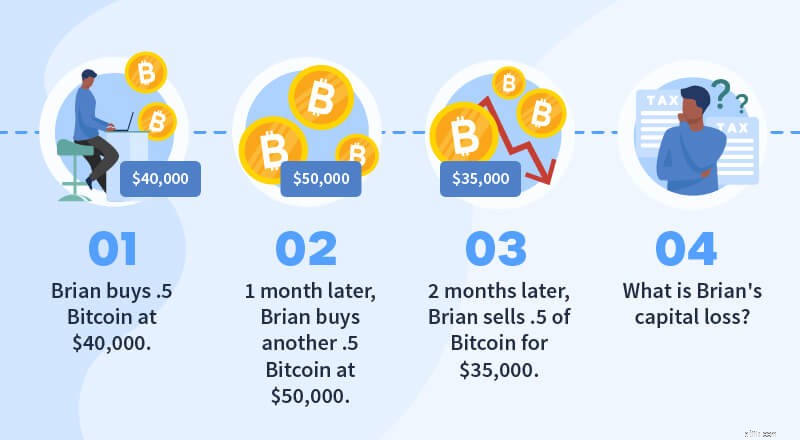

Trong một số tình huống, các nhà đầu tư sẽ gặp khó khăn khi xác định cơ sở chi phí của họ, bởi vì họ đã mua cùng một loại tiền điện tử ở nhiều mức giá. Hãy xem xét tình huống dưới đây.

Trong trường hợp này, Brian lỗ vốn phụ thuộc vào phương pháp kế toán mà anh ta chọn sử dụng để xác định chi phí cơ sở của mình.

Nếu Brian chọn sử dụng FIFO (nhập trước xuất trước), thì Bitcoin đầu tiên anh ta mua được sẽ là Bitcoin đầu tiên anh ta loại bỏ. Trong trường hợp này, cơ sở giá gốc của 0,5 Bitcoin mà anh ta bán sẽ là 40.000 đô la và khoản lỗ vốn của anh là 5.000 đô la.

Trong trường hợp cụ thể này, Brian có thể yêu cầu lỗ vốn cao hơn bằng cách sử dụng các phương pháp kế toán như LIFO (nhập trước - xuất trước) và HIFO (xuất trước cao nhất). Với một trong hai phương pháp này, cơ sở chi phí của anh ta là 50.000 đô la và lỗ vốn của anh ta là 15.000 đô la.

Hầu hết các nhà đầu tư chọn sử dụng FIFO vì nó được coi là lựa chọn thận trọng nhất. Tuy nhiên, IRS cho phép các nhà đầu tư sử dụng các phương pháp như HIFO hoặc LIFO nếu họ có thể xác định cụ thể từng đơn vị tiền điện tử riêng lẻ được bán.

Để biết thêm thông tin, hãy xem hướng dẫn về FIFO, HIFO và LIFO của chúng tôi .

Một số dự án tiền điện tử cung cấp mã thông báo airdrop cho người dùng để xây dựng nhận thức và cộng đồng.

Nếu bạn nhận được phần thưởng airdrop , cơ sở chi phí của các mã thông báo được airdrop của bạn là giá trị thị trường hợp lý của các mã thông báo tại thời điểm chúng được nhận. Nếu mã thông báo không có giá trị thị trường hợp lý tại thời điểm airdrop, bạn có thể sử dụng giá trị thị trường hợp lý tại thời điểm thị trường có sẵn.

Nếu bạn đã nhận được tiền điện tử từ đặt cược và / hoặc khai thác , cơ sở chi phí của bạn bằng với giá trị thị trường hợp lý của các mã thông báo của bạn tại thời điểm chúng được nhận.

Việc xác định cơ sở chi phí cho một món quà tiền điện tử có thể phức tạp. Chúng tôi khuyên bên tặng quà nên cung cấp cho người nhận tài liệu nêu rõ cơ sở chi phí của họ để có được tài sản. Điều này giúp dễ dàng hơn trong việc tính toán lãi vốn trong một trường hợp thanh lý.

Để biết thêm thông tin, hãy xem hướng dẫn về thuế quà tặng tiền điện tử của chúng tôi .

Trước đây, IRS đã yêu cầu các sàn giao dịch như Coinbase và Kraken cung cấp lịch sử giao dịch của khách hàng, bao gồm dữ liệu như cơ sở chi phí.

Trong tương lai, IRS sẽ có quyền truy cập vào nhiều dữ liệu người nộp thuế hơn nữa. Dự luật cơ sở hạ tầng của Mỹ được ký kết vào tháng 11 năm 2021 yêu cầu bất kỳ bên thứ ba nào tạo điều kiện cho giao dịch tiền điện tử phải gửi Biểu mẫu 1099 cho cả khách hàng và IRS.

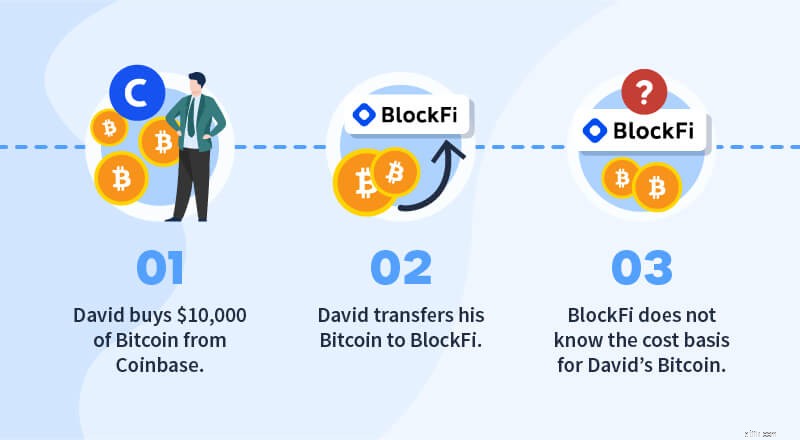

Các nhà đầu tư tiền điện tử thường sử dụng nhiều ví và sàn giao dịch. Điều đó có thể gây khó khăn cho việc theo dõi cơ sở nguyên giá của các tài sản khác nhau của họ. Hãy xem xét tình huống sau.

Trong trường hợp này, BlockFi không thể giúp David theo dõi cơ sở chi phí của mình vì sàn giao dịch không có quyền truy cập vào thông tin này. David cần tự theo dõi cơ sở chi phí của mình.

Mặc dù ví dụ này tương đối đơn giản, nhưng việc theo dõi cơ sở chi phí của bạn chỉ trở nên phức tạp hơn nếu bạn đang tương tác với nhiều ứng dụng và giao dịch bằng nhiều loại tiền điện tử.

Nếu bạn rơi vào tình huống này, phần mềm khai thuế tiền điện tử có thể giúp. CryptoTrader.Tax có thể giúp bạn tổng hợp tất cả các giao dịch tiền điện tử của mình, giúp việc lưu giữ hồ sơ toàn diện về lãi và lỗ vốn của bạn trở nên dễ dàng hơn bao giờ hết.

Bạn không cần phải dựa vào bảng tính để theo dõi cơ sở chi phí cho từng tài sản tiền điện tử của mình. Thay vào đó, bạn có thể bắt đầu với CryptoTrader.Tax, phần mềm thuế tiền điện tử được hơn 100.000 nhà đầu tư tin cậy.

CryptoTrader.Tax tự động tích hợp với các sàn giao dịch như Coinbase, Gemini và Kraken, cho phép bạn lấy toàn bộ lịch sử giao dịch của mình. Nền tảng của chúng tôi có thể giúp bạn dễ dàng theo dõi cơ sở chi phí của mình, ngay cả khi bạn đang chuyển tiền điện tử giữa các ví và sàn giao dịch.

Bạn muốn bắt đầu? Bắt đầu ngay hôm nay với báo cáo xem trước miễn phí .

Hãy tóm tắt những gì chúng ta đã thảo luận bằng cách trả lời một số câu hỏi thường gặp về cơ sở chi phí tiền điện tử.

Các khoản phí có được bao gồm trong cơ sở chi phí của bạn không?

Nói chung, có. Chi phí đầu tư như phí giao dịch và phí gas có thể được bao gồm trong cơ sở chi phí của bạn cho các mục đích tính thuế.

Bạn nên chọn phương pháp nào để tính toán cơ sở chi phí tiền điện tử?

Trong khi IRS hiện cho phép các nhà đầu tư sử dụng nhiều phương pháp kế toán, hầu hết các nhà đầu tư tiền điện tử chọn FIFO vì nó được coi là tùy chọn thận trọng nhất.

Các trao đổi có hiển thị cơ sở chi phí không?

Nhiều sàn giao dịch tiền điện tử không hiển thị cơ sở chi phí cho các giao dịch từ tiền điện tử sang tiền điện tử bằng USD. Trong trường hợp này, một công cụ tính thuế tiền điện tử như CryptoTrader.Tax có thể giúp bạn bằng cách truy xuất dữ liệu giá lịch sử cho các loại tiền điện tử khác nhau.

Làm cách nào để bạn tính toán cơ sở chi phí cho tiền điện tử?

Để tính toán cơ sở tiền điện tử của bạn, hãy sử dụng công thức sau. Cơ sở chi phí =Chi phí bạn đã trả để có được tiền điện tử + phí giao dịch / gas có liên quan