Coinbase, Coinbase Pro, Gemini, Uphold, Kraken và các sàn giao dịch tiền điện tử khác đã bắt đầu phát hành chứng từ thuế 1099-K cho khách hàng của họ. Những tài liệu này đang đưa các nhà đầu tư tiền điện tử vào một thế giới hoang mang và hoảng sợ khi họ nhìn thấy số lượng lớn bất ngờ trên các biểu mẫu. Điều quan trọng cần lưu ý là những con số lớn này KHÔNG phải là những gì bạn nợ thuế (* thở ra). Vì vậy, câu hỏi mà mọi người đang đặt ra là câu hỏi mà bài viết này giải quyết:Tôi phải làm gì với 1099-K của mình?

IRS coi tiền điện tử là tài sản. Điều này có nghĩa là các loại tiền điện tử như Bitcoin, Ethereum, XRP và các loại tiền thay thế khác phải được coi như sở hữu các dạng tài sản khác (cổ phiếu, vàng, bất động sản) cho các mục đích thuế. Cũng giống như các hình thức tài sản khác, bạn phải nộp các khoản lãi và lỗ vốn của mình cho IRS vào cuối năm. Để có cái nhìn tổng quan sâu hơn về quy trình này, vui lòng đọc hướng dẫn của chúng tôi bao gồm các nguyên tắc cơ bản về thuế tiền điện tử .

1099-K là một biểu mẫu thông tin để báo cáo các giao dịch thẻ tín dụng và các khoản thanh toán qua mạng của bên thứ ba mà bạn đã nhận được trong năm. Đây không phải là tài liệu "mục nhập" , nghĩa là bạn không cần đính kèm hoặc "đưa" nó vào tờ khai thuế của mình.

Thông thường, bạn nhận được 1099-K nếu bạn nhận được thanh toán từ các giao dịch thẻ tín dụng hoặc thanh toán từ mạng bên thứ ba. Trong trường hợp tiền điện tử, mạng của bên thứ ba (Coinbase, GDAX, Gemini hoặc một sàn giao dịch khác) được yêu cầu gửi cho bạn 1099-K nếu các khoản thanh toán của bạn trên 20.000 đô la hoặc bạn có hơn 200 giao dịch.

Ví dụ:nếu bạn đã thực hiện 250 giao dịch trên Coinbase chuyên nghiệp và tất cả các giao dịch này có khối lượng lên đến hơn 20.000 đô la khi mỗi giao dịch được tổng hợp lại với nhau, bạn sẽ nhận được 1099-K.

Tổng số tiền thanh toán có thể báo cáo trên 1099-K của bạn không bao gồm bất kỳ điều chỉnh nào và nó không đại diện cho bất kỳ khoản lãi hoặc lỗ nào mà bạn có thể cần để báo cáo IRS. Nó chỉ báo cáo tổng số tiền thu được từ tất cả các giao dịch bạn đã thực hiện trên mạng - trong trường hợp này là Coinbase.

Đó là rất nhiều ngôn ngữ hoa mỹ. Tổng hợp lại, 1099-K hiển thị tổng hợp số tiền bạn đã giao dịch trên một sàn giao dịch tiền điện tử như Coinbase. Nhưng nó không báo cáo tổng lợi nhuận hoặc thua lỗ của bạn!

1099-K này tự động được gửi tới IRS, vì vậy họ có ý tưởng về hoạt động của bạn trên các sàn giao dịch của bên thứ ba. Tuy nhiên, ĐÂY KHÔNG PHẢI là số tiền bạn phải trả cho các khoản thuế của mình.

Cho dù bạn có nhận được 1099-K hay không, bạn phải báo cáo tiền điện tử của mình giao dịch về thuế của bạn. Nhưng bạn chỉ phải trả thuế trên số tiền lãi vốn của mình. Nếu bạn bị lỗ trong năm, bạn thực sự có thể tiết kiệm tiền cho hóa đơn thuế của mình. Đọc thêm về tiết kiệm tiền thuế khỏi lỗ tiền điện tử của bạn tại đây .

Nếu bạn bắt đầu với 100 đô la Bitcoin và bạn đã bán nó với giá 500 đô la sau khi giữ nó trong sáu tháng, bạn sẽ nợ thuế đối với khoản lãi 400 đô la đó. Ngược lại, nếu bạn mua $ 2.000 ETH vào tháng 1 năm 2018 và giao dịch nó sang LTC vào tháng 11, bạn có thể sẽ bị lỗ và có thể xóa khoản này vào thuế của mình.

Có, bạn phải báo cáo các giao dịch tiền điện tử về thuế của mình. Mọi giao dịch mua bán và mọi giao dịch từ xu sang xu đều là một sự kiện chịu thuế. Tất cả những điều này sẽ được báo cáo trên Biểu mẫu 8949 của bạn. Vì vậy, cho dù bạn có thực sự nhận được 1099-K hay không, bạn vẫn cần phải nộp thuế tiền điện tử của mình.

Bạn cần có hai biểu mẫu để nộp thuế tiền điện tử một cách chính xác: 8949 và Lịch biểu 1040 D . Liệt kê tất cả các giao dịch trên 8949 của bạn cùng với ngày giao dịch, ngày bạn mua được tiền điện tử, cơ sở chi phí, số tiền thu được và lãi hoặc lỗ của bạn. Khi bạn đã liệt kê mọi giao dịch, hãy tính tổng chúng ở cuối và chuyển số tiền này vào Biểu 1040 D. Hãy bao gồm cả hai biểu mẫu này với tờ khai thuế hàng năm của bạn. Đọc thêm về cách báo cáo tiền điện tử về thuế của bạn tại đây .

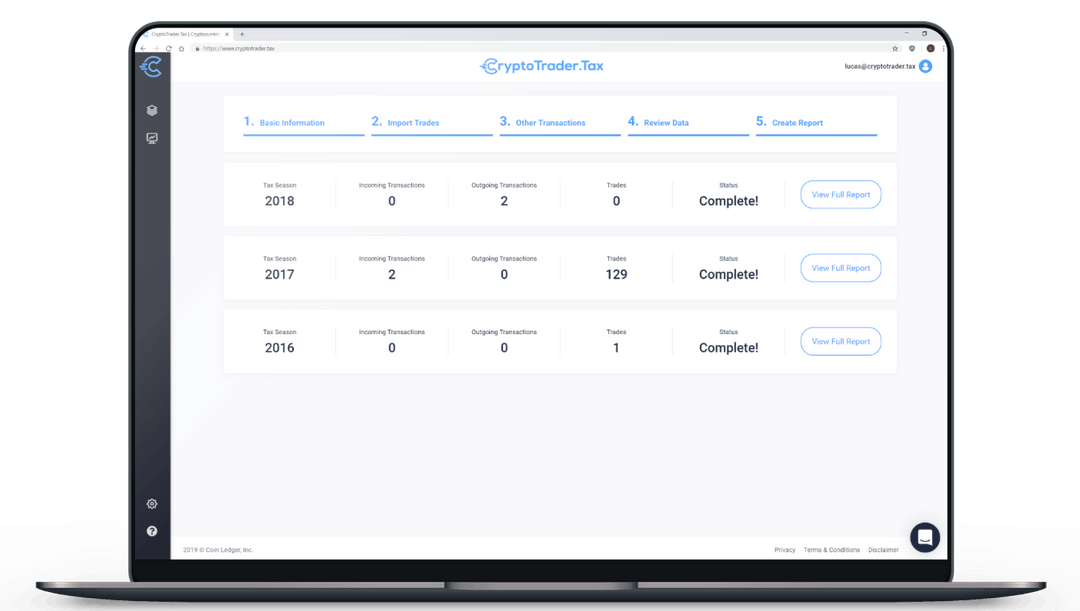

Nó có thể giúp bạn tiết kiệm thời gian và năng lượng để tự động hóa toàn bộ quy trình tạo 8949 và báo cáo thuế tiền điện tử bằng cách tải các giao dịch của bạn lên CryptoTrader.Tax . Phần mềm sẽ tự động tạo các chứng từ thuế cần thiết của bạn, sau đó có thể đưa cho chuyên gia thuế của bạn hoặc tải nó lên phần mềm khai thuế như TurboTax.

Chúng tôi nghĩ rằng việc chia sẻ câu chuyện dưới đây được gửi qua email cho chúng tôi từ một trong những khách hàng của chúng tôi là có liên quan. Anh ta đã nhận được một lá thư từ IRS hoàn toàn không chính xác do kết quả của 1099-K gây hiểu nhầm. Điều quan trọng cần lưu ý là bạn không đơn độc trong việc điều hướng vùng nước âm u. Có hàng ngàn người khác ngoài kia giống như bạn. Nhóm của chúng tôi tại CryptoTrader.Tax sẵn sàng trợ giúp. Bạn có thể liên hệ trực tiếp với chúng tôi!

"David,

Đây là một số phản hồi tích cực đã quá hạn lâu mà bạn và công ty của bạn xứng đáng nhận được. Tôi sẽ giữ câu chuyện này ngắn nhất có thể.

Vào năm 2017, tôi đã giao dịch nhiều loại tiền điện tử khác nhau với Coinbase và Gdax / CoinbasePro. Khoản đầu tư ban đầu của tôi là 100 đô la và tôi (sau nhiều lần giao dịch) sẽ kết thúc năm với tổng số tiền lãi là 456 đô la. Vào mùa thuế tiếp theo, tôi đã báo cáo lợi nhuận ngắn hạn của mình (tuy nhiên, không chính xác) trên tờ khai năm 2017 của tôi.

Vào đầu tháng 8 năm 2019, tôi nhận được một lá thư từ IRS cho biết rằng, do thông tin nhận được từ bên thứ ba, tôi nợ 17.318 đô la. Không hay ho!

Coinbase đã cung cấp thông tin cho IRS không khớp với thông tin tôi đã nhập khi khai thuế. Tất nhiên, việc trả lại không đúng là sai lầm của tôi. Tuy nhiên, tôi chắc chắn về khoản thu được là $ 456 — không phải $ 17.318!

Sau các cuộc gọi đến IRS và một lá thư thứ hai từ họ, tôi bắt đầu tìm kiếm sự trợ giúp từ các CPA để giải quyết vấn đề. Một CPA quen thuộc với các vấn đề tiền điện tử và ước tính rằng dịch vụ của anh ấy sẽ có giá 1600 đô la. (4 giờ. @ 400 đô la / giờ). Tôi đã gọi điện xung quanh để tìm một kế toán viên sẽ tính phí thấp hơn. Tôi đã thực hiện lời khuyên từ CPA đó và yêu cầu từ Coinbase một bản sao của những gì đã được gửi đến IRS. Đây là 1099k khi tôi học được từ "lá thư". Thông tin thuế này không hiển thị ở bất kỳ đâu trong tài khoản Coinbase của tôi, vì vậy tôi đã yêu cầu bộ phận hỗ trợ của Coinbase cung cấp một bản sao. Phải mất 5 tuần để họ gửi thông tin này qua email cho tôi.

Sau khi gọi điện không thành công để nhờ một nhân viên kế toán biết hoặc hiểu các vấn đề về tiền điện tử, tôi đã tìm hiểu về dịch vụ của bạn và CryptoTrader.Tax. Tôi đã đăng ký một bản demo, thích những gì tôi thấy và trả 86 đô la cho bản báo cáo của mình. Tổng thu nhập ròng của công ty bạn là 454,99 đô la so với 456 đô la của tôi. và đó là cho hàng trăm giao dịch. Chúc các bạn thành công!

Với thông tin này từ bạn và một cuộc gọi khác tới IRS, cuối cùng tôi đã có thể khắc phục sự hiểu lầm này bằng cách gửi fax qua một số biểu mẫu tới chính phủ. Tôi muốn nói thêm rằng ngày cuối cùng để nộp đơn lên tòa án thuế là Thứ Hai ngày 13 tháng 1 năm 20 và tôi đã nói chuyện với IRS vào Thứ Sáu trước đó. Tôi đã gửi fax cho họ một bản sao của biểu mẫu 8949 được điền chính xác mà công ty của bạn đã tạo và khoảng bốn trang khác.

Toàn bộ mớ hỗn độn đã được IRS giải quyết và tôi có một lá thư từ họ nói rõ điều đó.

Xin cảm ơn !! "

Tóm lại:Coinbase hoặc sàn giao dịch tiền điện tử khác của bạn đã gửi cho bạn 1099-K vì họ phải và vì bạn có hơn 20.000 giao dịch trị giá hoặc hơn 200 giao dịch. IRS đã được gửi một bản sao của 1099 này, vì vậy họ biết hoạt động của bạn. 1099 không hiển thị số tiền bạn nợ thuế và việc sử dụng nó để báo cáo thuế sẽ không chính xác. Để báo cáo hợp lý các khoản thuế đối với hoạt động giao dịch của bạn, hãy hoàn thành biểu 8949 và 1040 D.

Nếu bạn có bất kỳ câu hỏi nào về thuế tiền điện tử, có thể liên hệ trực tiếp với nhóm của chúng tôi tại help@cryptotrader.tax .

* Bài đăng này chỉ dành cho mục đích thông tin và không nên được hiểu là lời khuyên về thuế hoặc đầu tư. Vui lòng trao đổi với chuyên gia thuế, CPA hoặc luật sư thuế của riêng bạn về cách bạn nên xử lý việc đánh thuế các loại tiền kỹ thuật số.