Có thể có nhiều cách tiếp cận để đầu tư như các nhà đầu tư, nhưng hai chiến lược rộng rãi để đầu tư cổ phiếu rất phổ biến - giá trị và tăng trưởng.

Mỗi cách tiếp cận đều đi kèm với tập hợp các đặc điểm, cơ hội tiềm năng và các cân nhắc rủi ro riêng. Phong cách nào tạo ra lợi nhuận tốt hơn thay đổi trong các khoảng thời gian khác nhau và một số nhà đầu tư gắn bó với một phong cách và những người khác sử dụng cả hai, để đa dạng hóa hoặc cố gắng tận dụng các xu hướng thị trường.

Mặc dù tăng trưởng và giá trị là cách tiếp cận để chọn cổ phiếu, nhưng bạn không cần phải mua từng cổ phiếu riêng lẻ để sử dụng các chiến lược này. Thay vào đó, bạn có thể chọn trong số nhiều ETF và quỹ tương hỗ dựa trên cả hai kiểu và để việc chọn cổ phiếu riêng lẻ cho người quản lý quỹ.

Ý tưởng đằng sau đầu tư tăng trưởng là mua cổ phiếu của các công ty có tiềm năng tăng trưởng nhanh về doanh thu và đặc biệt là thu nhập. Cổ phiếu tăng trưởng thường sẽ có tỷ lệ giá trên thu nhập cao bởi vì các nhà đầu tư lạc quan về lợi nhuận trong tương lai của họ. Các công ty này thường tái đầu tư những khoản lợi nhuận đó để mở rộng hoặc thực hiện các thương vụ mua lại, thay vì trả cổ tức. Một phần là do đó, các nhà đầu tư tăng trưởng thường hy vọng kiếm tiền chủ yếu hoặc thậm chí chỉ khi giá cổ phiếu tăng. Những nhà đầu tư như vậy cũng thường sẵn sàng chấp nhận rủi ro biến động lớn hơn, điều này thường đi cùng với các cổ phiếu tăng trưởng.

Mặc dù một số lĩnh vực nhất định như công nghệ được biết đến với chúng, nhưng bạn có thể tìm thấy các cổ phiếu tăng trưởng trong bất kỳ ngành nào. Trong số những thứ khác, các công ty tăng trưởng có thể là những nhà đổi mới, một phần của ngành công nghiệp mới nổi, có lợi thế cạnh tranh rõ ràng hoặc được định vị để thu lợi từ các xu hướng xã hội lớn. Trong quá khứ gần đây, các ví dụ về cổ phiếu tăng trưởng bao gồm Amazon, Apple và Netflix.

Ngược lại, các nhà đầu tư giá trị đang tìm kiếm các cổ phiếu có thể được giao dịch ở mức giá thấp giả tạo bởi vì thị trường không nhận ra đầy đủ giá trị thực của công ty hoặc có thể có triển vọng trong tương lai. Đây có thể là những công ty đã có những thất bại gần đây khiến giá cổ phiếu của họ giảm xuống, hoặc họ có thể nằm trong những lĩnh vực hiện đang không được các nhà đầu tư ưa chuộng. Nhiều công ty trong danh mục giá trị là những công ty đã trưởng thành, đã thành lập nhưng đang phát triển chậm lại. Thông thường, họ sử dụng thu nhập của mình để trả cổ tức, có thể là một thành phần quan trọng trong tổng lợi nhuận của những cổ phiếu này cho các nhà đầu tư.

Về mặt rủi ro, cổ phiếu giá trị thường (mặc dù không phải lúc nào cũng) ít biến động hơn cổ phiếu tăng trưởng, có nghĩa là các nhà đầu tư thường kỳ vọng trải qua những đợt giảm giá và dao động chậm hơn và ít kịch tính hơn.

Cổ phiếu giá trị thường được tìm thấy trong các ngành lâu đời như năng lượng, dịch vụ tài chính và dược phẩm — ví dụ như các công ty như General Electric, Johnson &Johnson và Abbott Laboratories.

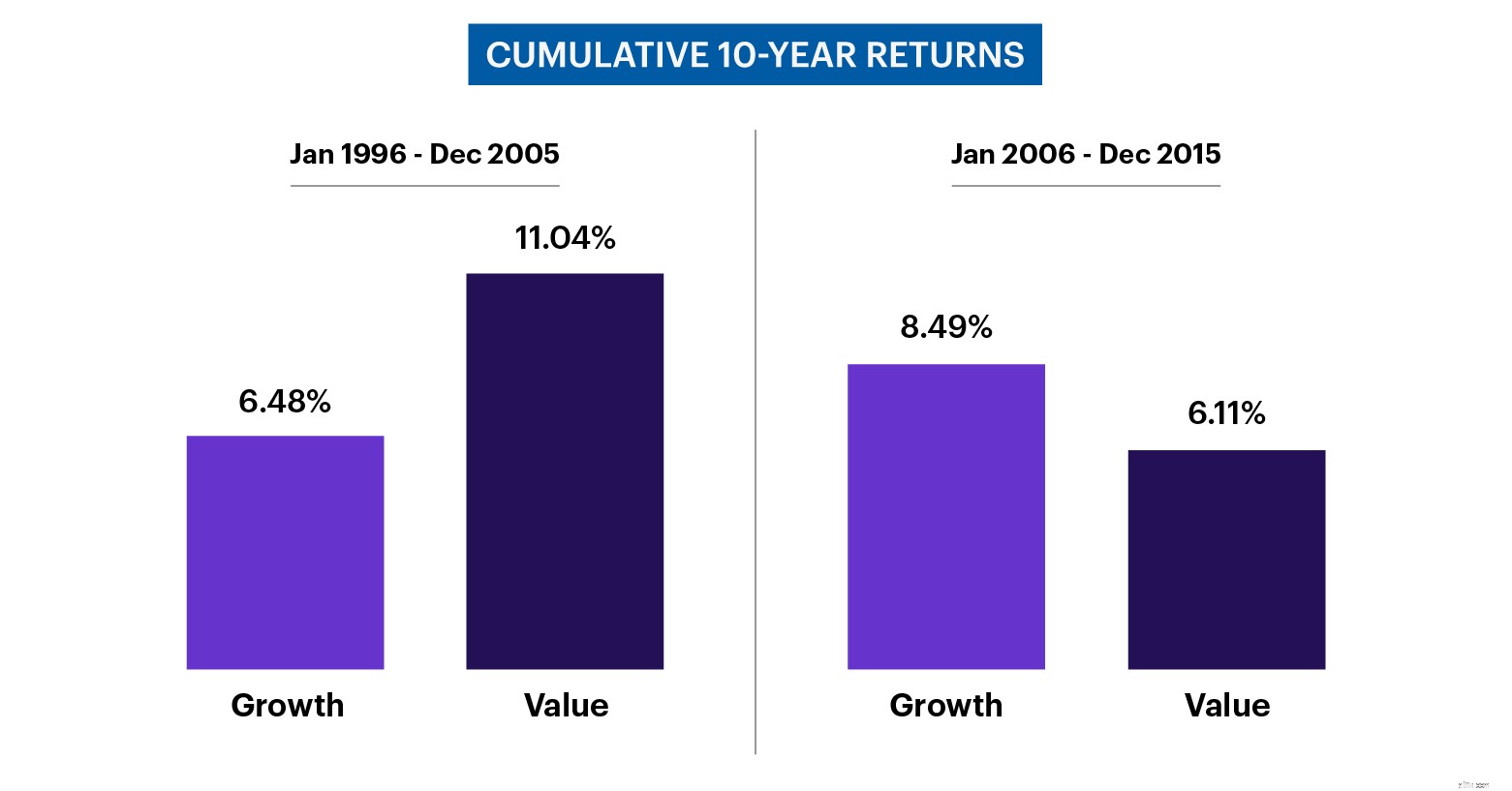

Không có câu trả lời đơn giản nào cho việc phương pháp nào mang lại lợi nhuận tốt hơn — nó phụ thuộc rất nhiều vào thời gian bạn phân tích. Ví dụ:ở đây là hai khoảng thời gian 10 năm liên tiếp, một khoảng thời gian mà giá trị hoạt động tốt nhất và một khoảng thời gian khác ở đó tốc độ tăng trưởng tốt hơn.

Dữ liệu dựa trên Chỉ số tăng trưởng Russell 3000 và Chỉ số giá trị Russell 3000

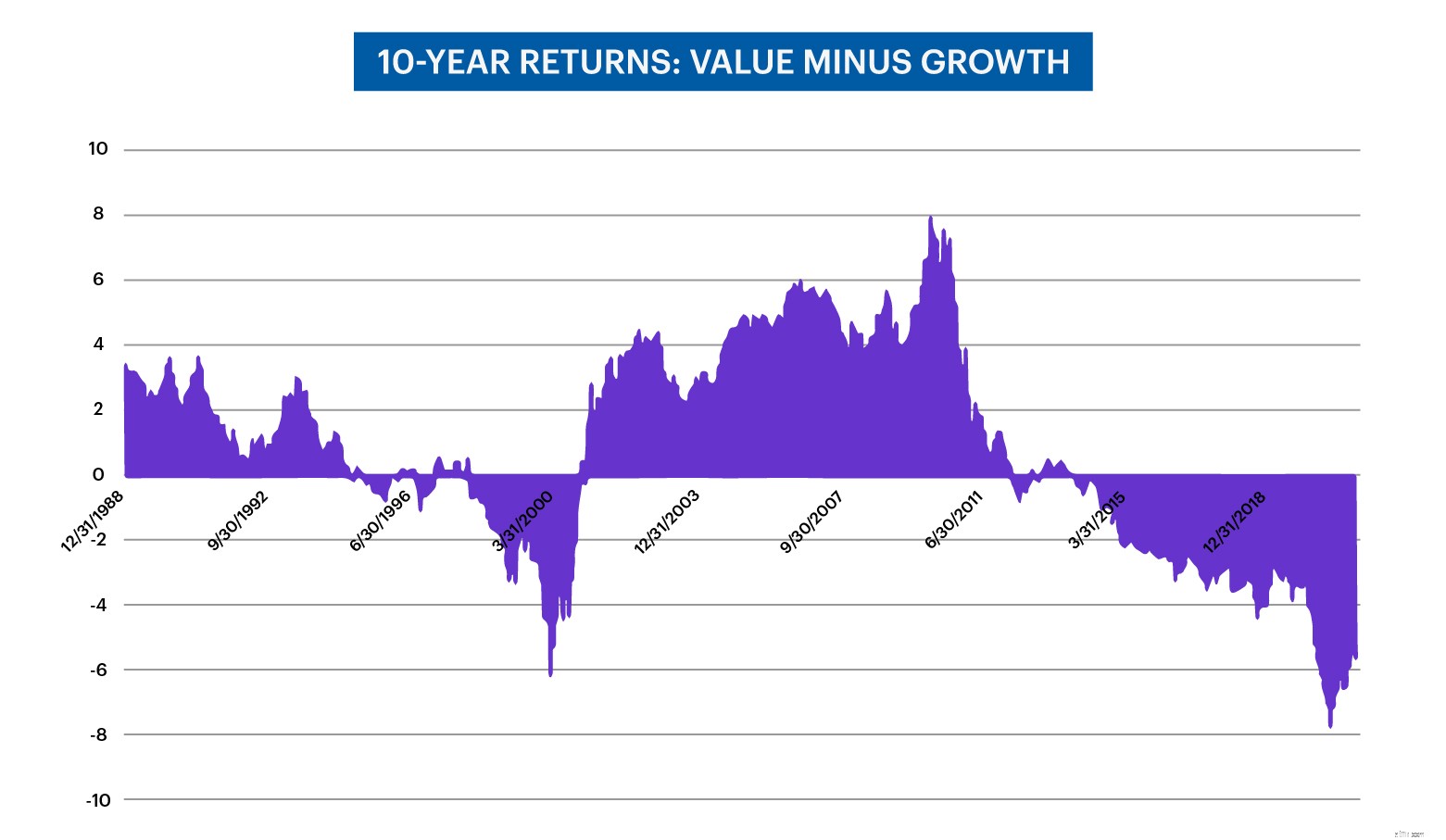

Điều quan trọng cần biết là hai phương pháp thường không di chuyển đồng bộ với nhau - nghĩa là khi giá trị hoạt động tốt, thì tốc độ tăng trưởng thường bị chậm lại và ngược lại. Trong lịch sử, tăng trưởng thường hoạt động mạnh hơn trong thị trường tăng giá, trong khi giá trị tăng tốt hơn trong thị trường giá xuống.

Biểu đồ tiếp theo minh họa mô hình tăng trưởng theo chu kỳ so với giá trị trong khoảng thời gian khoảng 30 năm từ 1988 đến 2020.

Dữ liệu phía trên dòng 0 hiển thị khi tích lũy trả về cho giá trị 10 năm trước cao hơn giá trị tăng trưởng và bao nhiêu. Dữ liệu bên dưới dòng 0 cho biết khi nào lợi tức 10 năm cho tăng trưởng cao hơn. Dữ liệu dựa trên Chỉ số tăng trưởng Russell 3000 và Chỉ số giá trị Russell 3000.

Do tính chất không thể đoán trước và tính chu kỳ của đầu tư tăng trưởng so với đầu tư giá trị, nhiều nhà đầu tư chọn đa dạng hóa bằng cách nắm giữ cả hai loại trong danh mục đầu tư của họ. Ý tưởng là ít nhất một số phần trong danh mục đầu tư của họ sẽ thu được lợi nhuận tốt hơn bất kể cách tiếp cận nào được thị trường ủng hộ tại bất kỳ thời điểm nào.

Các nhà đầu tư khác có thể bỏ nhiều tiền hơn theo cách này hay cách khác, tùy thuộc vào chiến lược đầu tư ưa thích của họ hoặc quan điểm của họ về thị trường trong một khoảng thời gian cụ thể.

Cuối cùng, bạn sẽ phải quyết định xem giá trị và phong cách tăng trưởng có vị trí trong việc đầu tư của bạn hay không. Cái này hay cái kia có thể phù hợp với mục tiêu và khả năng chấp nhận rủi ro của bạn hoặc cung cấp một khuôn khổ đầu tư phù hợp với bạn. Chúng có thể hữu ích như một phần của chiến lược đa dạng hóa. Bởi vì chúng là nhân tố chính định hình hành vi của nhiều nhà đầu tư, chúng có thể ảnh hưởng đến chuyển động của thị trường theo những cách ảnh hưởng đến danh mục đầu tư của bạn. Vì tất cả những lý do này, điều quan trọng là phải hiểu chúng, bất kể kế hoạch hoặc chiến lược đầu tư mà bạn tuân theo.

Sử dụng các biểu đồ tương tác của chúng tôi để xem tỷ lệ lợi nhuận của bạn trong các khoảng thời gian khác nhau và so sánh danh mục đầu tư của bạn với nhiều điểm chuẩn.

Chuyển đến Hiệu suất và Giá trị arrow_ntic

(yêu cầu đăng nhập)

Lựa chọn mức độ chấp nhận rủi ro của bạn và dễ dàng đầu tư vào các danh mục đầu tư đa dạng, được lựa chọn chuyên nghiệp của các quỹ tương hỗ hoặc quỹ giao dịch trao đổi (ETF). Và bạn không phải trả hoa hồng giao dịch.

Bắt đầu với số tiền ít nhất là 500 đô la (quỹ tương hỗ) hoặc 2.500 đô la (ETF).

Tìm hiểu thêm arrow_ntic

Khai thác quản lý tiền chuyên nghiệp với Danh mục đầu tư được quản lý. Chúng tôi sẽ giúp bạn xây dựng một danh mục đầu tư tùy chỉnh để giúp bạn đạt được các mục tiêu của mình và sau đó quản lý danh mục đó để giúp bạn đi đúng hướng.

Tìm hiểu thêm arrow_ntic