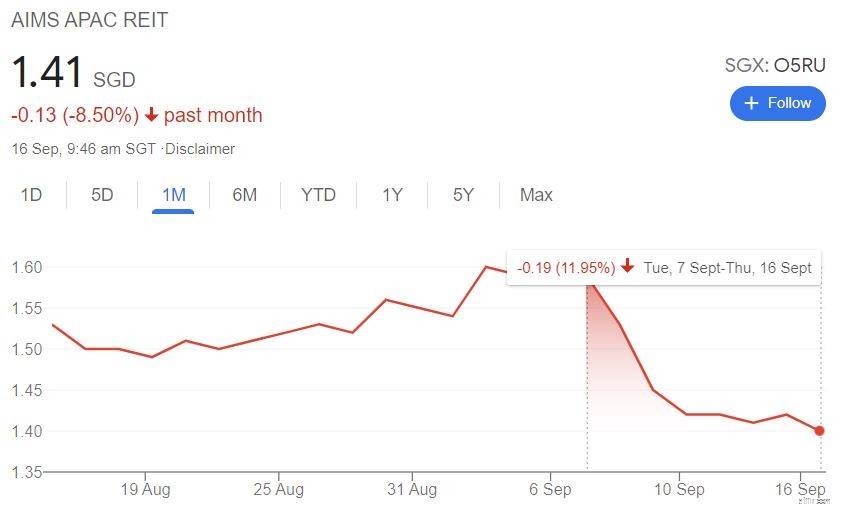

Sau thông báo về việc Koh Wee Lih từ chức giám đốc điều hành (CEO) và giám đốc điều hành của AIMS APAC REIT (AA REIT), giá cổ phiếu của công ty này đã giảm mạnh. Nó đã giảm khoảng 12% tại thời điểm viết bài.

Ban lãnh đạo đã báo cáo trên các phương tiện truyền thông rằng ông Koh sẽ từ chức sau gần tám năm làm Giám đốc điều hành để “theo đuổi các lợi ích nghề nghiệp khác” và Russell Ng sẽ đảm nhận vị trí này.

Vậy, điều gì đã xảy ra? Có bất đồng nội bộ về hướng đi của công ty không? Đây có phải là một dấu hiệu cho thấy một điều gì đó quan trọng sắp xảy ra với công ty? Phải chăng thị trường chưa tin tưởng vào CEO mới?

Là nhà đầu tư, chúng ta nên tránh đưa ra những suy đoán như vậy và thay vào đó hãy xem xét các nguyên tắc cơ bản và quản lý của công ty. Nhưng trước khi tôi giải thích thêm, hãy đưa con voi ra khỏi phòng.

Tôi đã tìm kiếm trên web nhưng không thể tìm thấy bất kỳ thông tin quan trọng nào để giải thích cho việc giảm giá. Nhưng tôi được biết ông Koh bắt đầu làm việc tại AIMS APAC với tư cách là Giám đốc vào năm 2008 và ông trở thành giám đốc vào năm 2014. Nhìn lại, ông đã gắn bó với công ty trong một thời gian dài, điều này mang lại sự chắc chắn cho những người đi trước. Tôi chắc chắn rằng việc từ chức của anh ấy đã khiến nhiều người hoang mang.

Mặt khác, người kế nhiệm ông Rusell Ng còn khá trẻ ở tuổi 40, nhưng ông mới là người mới. Mặc dù chỉ tham gia AIMS APAC vào năm 2020, ông Ng đã có hơn 18 năm kinh nghiệm trong lĩnh vực đầu tư bất động sản, quản lý tài sản và tài trợ doanh nghiệp tại Châu Á và Úc. Trước khi gia nhập công ty, ông đã làm việc ở các vị trí quản lý quỹ và đầu tư cấp cao cho một số REIT được niêm yết và quỹ đầu tư tư nhân, bao gồm Lendlease, AEP Investment Management và Mapletree Logistics Trust. Tuy nhiên, ngay cả khi có thông tin này, chúng tôi vẫn không thể xây dựng một bức tranh rõ ràng về nguyên nhân gây ra sự giảm giá cổ phiếu.

Vì vậy, hãy đặt tất cả những điều đó sang một bên và thay vào đó tập trung vào các nguyên tắc cơ bản của công ty.

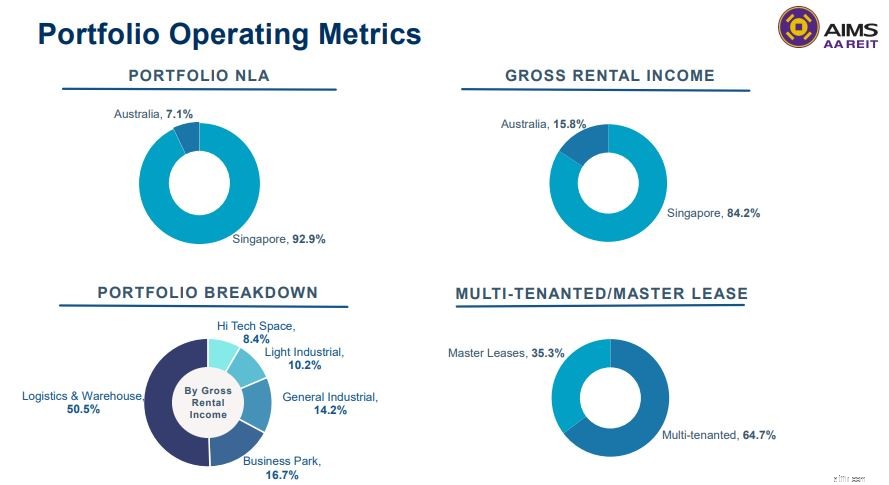

AIMS APAC REIT là REIT công nghiệp được niêm yết trên SGX từ tháng 4 năm 2007. Hiện tại, REIT có 26 cơ sở kinh doanh tại Singapore và 2 cơ sở kinh doanh tại Úc .

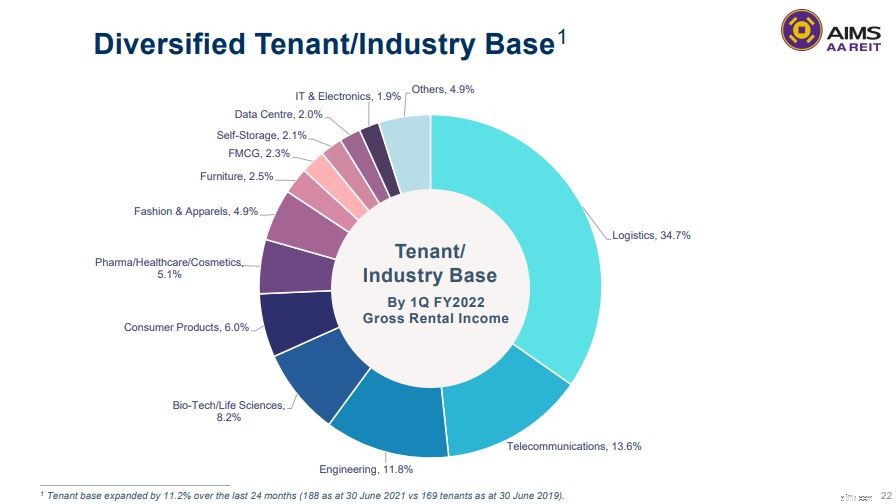

Như thể hiện trong hình trên, Singapore chiếm phần lớn danh mục đầu tư và tổng thu nhập cho thuê của AA REIT . Ngành hậu cần và kho hàng, vốn vẫn có khả năng phục hồi trong thời kỳ đại dịch, chiếm hơn một nửa danh mục đầu tư của nó. Một nửa còn lại bao gồm Khu kinh doanh, Khu công nghiệp chung, Khu công nghiệp nhẹ và Khu công nghệ cao.

Điều thú vị là, một phần lớn các bất động sản của AA REIT Singapore được nắm giữ thông qua Công ty Cổ phần Jurong Town trên cơ sở cho thuê. Do đó, Người quản lý cho biết trong báo cáo tài chính của mình ý định tái cân bằng danh mục đầu tư của mình để giữ lại tài sản để giảm thiểu tác động của việc rút ngắn thời hạn sử dụng đất. Nói cách khác, AA REIT sẽ mở rộng hoạt động ra nước ngoài, đặc biệt là ở Úc, trong những năm tới.

Một sự phát triển tuyệt vời khác là AA REIT gần đây đã được đưa vào Chỉ số Shariah của FTSE Russell ST Singapore và Chỉ số vốn hóa nhỏ MSCI Singapore . Đây là một cột mốc quan trọng đối với REIT và nó được dự đoán là sẽ nâng cao nhận thức tổng thể và tăng tính thanh khoản cho giao dịch của mình.

Do Logistics và Kho bãi chiếm 50,5% danh mục đầu tư của AA REIT theo Tổng thu nhập cho thuê, doanh thu của nó trong thời gian đại dịch vẫn có khả năng phục hồi so với các REIT khác.

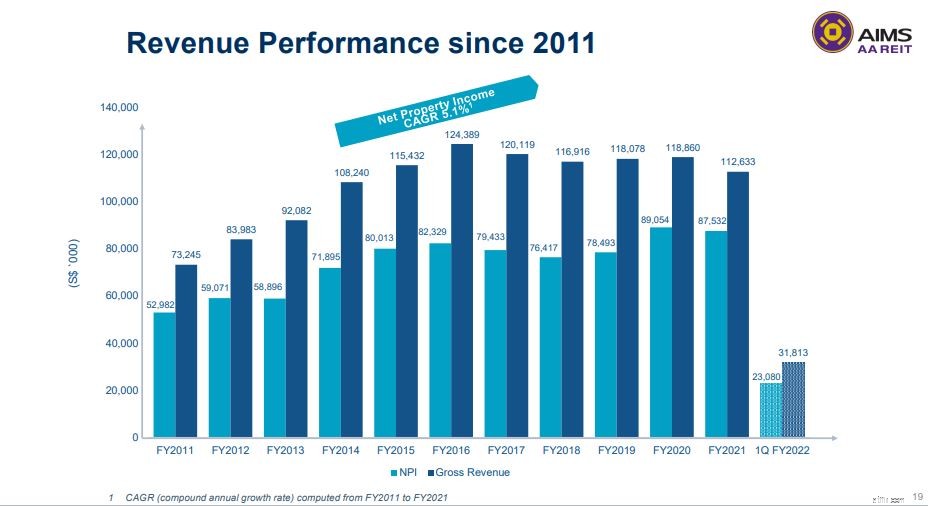

Tổng doanh thu của AA REIT cho năm tài chính 2021, là 112,6 triệu đô la, giảm 5,2% so với tổng doanh thu 118,9 triệu đô la của năm 2020. Điều này chủ yếu là do khoản cứu trợ cho thuê mà nó cung cấp cho những người thuê bị ảnh hưởng bởi đại dịch, các khoản đóng góp thấp hơn từ khu kinh doanh quốc tế của nó do việc chuyển đổi thuê chính sang thuê nhiều lần, và sự hết hạn của hợp đồng thuê chính trước đó tại Khu công nghiệp 541 Yishun A vào tháng 4 năm 2020. Cần lưu ý rằng người thuê chính mới cho 541 Yishun chỉ bắt đầu trả tiền thuê vào tháng 1 năm 2021, gần một năm sau người thuê trước đó.

Mặt khác, AA REIT đã bắt đầu thu các khoản đóng góp cả năm từ Boardriders Asia Pacific HQ (mua lại vào tháng 7 năm 2019), 3 Tuas Avenue 2 được tân trang lại gần đây (từ tháng 3 năm 2020 trở đi) và 7 Bulim Street (mua vào tháng 10 năm 2020) . Tất cả những điều này giúp làm giảm bớt ảnh hưởng của đại dịch.

Chuyển sang báo cáo thu nhập mới nhất của nó, chúng ta có thể thấy REIT đang hướng đến sự phục hồi chung. Tổng doanh thu Q1 năm tài chính 2022 của nó là 31,8 triệu đô la, cao hơn 16,8% so với năm trước. Tương tự như vậy, thu nhập tài sản ròng của nó cải thiện 23,9% với tổng số tiền là 23,1 triệu đô la. Tuy nhiên, chúng ta cũng nên lưu ý rằng sự cải tiến lớn này bắt nguồn từ cơ sở thấp.

Giả sử AA REIT có thể duy trì thu nhập của mình trong ba quý tới, chúng tôi có thể kỳ vọng tổng doanh thu của công ty vào khoảng 127,3 triệu đô la, cải thiện 7% so với mức trước đại dịch. Đây là một con số tuyệt vời, nhưng thoạt nhìn sẽ không ấn tượng bằng nếu chúng ta chỉ xem xét kết quả Q1 năm tài chính 2022.

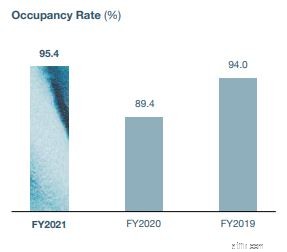

Trong ba năm qua, tỷ lệ lấp đầy của AA REIT không nhất quán , nhưng chắc chắn đây là hậu quả của đại dịch, vì vậy chúng ta không nên phạt nó quá nhiều.

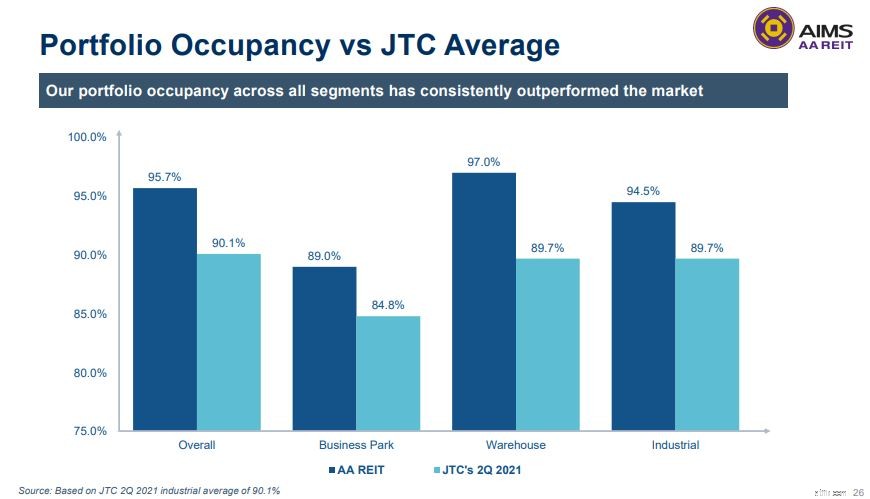

So với tổng tỷ lệ lấp đầy công nghiệp cho quý 2 năm 2021, là 90,1%, theo JTC, AA REIT đã có kết quả hoạt động đáng ngưỡng mộ. Với điều này, chúng tôi có thể suy ra rằng tỷ lệ lấp đầy 95,4% của AA REIT trong năm 2020 cao hơn mức trung bình của ngành và tài sản của nó có chất lượng cao hơn.

Danh mục đầu tư của AA REIT được hỗ trợ bởi 188 khách thuê trên 28 bất động sản ở Singapore và Úc và đến từ một loạt các lĩnh vực công nghiệp. Bảy trong số mười khách thuê hàng đầu của nó đến từ các lĩnh vực có khả năng phục hồi như hậu cần và kho hàng, y sinh và khoa học đời sống, viễn thông và nhà khai thác trung tâm dữ liệu.

Tuy nhiên, 3 người thuê hàng đầu của nó chiếm một phần tương đối lớn trong tổng thu nhập cho thuê của nó. 3 khách thuê hàng đầu của nó và tỷ lệ đóng góp của họ như sau:

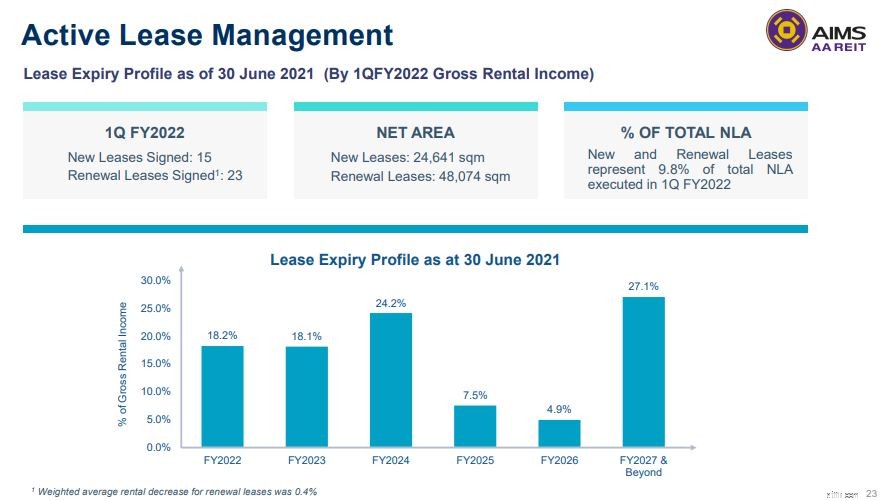

Kể từ tháng 6 năm 2021, thời hạn thuê trung bình có gia quyền của AA REIT là 3,98 năm . Nhìn vào hồ sơ hết hạn hợp đồng thuê, rõ ràng là các hợp đồng thuê được phân bổ đều trong các năm.

Ở phần chú thích bên dưới biểu đồ (tôi không chắc bạn có thể đọc được dòng chữ nhỏ), nó nói rằng giá thuê trung bình có trọng số cho các hợp đồng thuê gia hạn đã giảm 0,4%, điều này có thể cho thấy nhu cầu về không gian công nghiệp đang giảm sút .

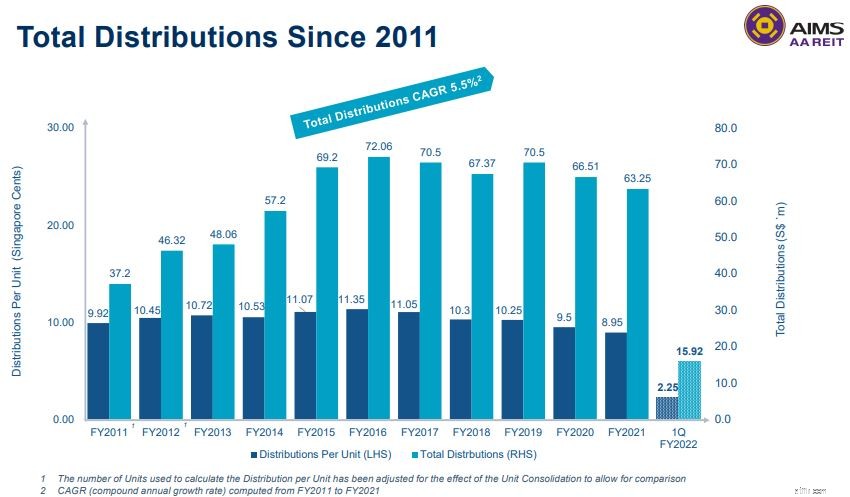

Theo biểu đồ, tổng phân phối đang tăng với tốc độ CAGR là 5,5% . Theo ý kiến của tôi, điều này hơi gây hiểu lầm . Nếu chúng ta chỉ nhìn vào 5 năm qua, CAGR toàn bộ phân phối là -2,15%, không phải là số dương được thể hiện trong biểu đồ. Năm năm qua DPU tăng trưởng kém nhất, với tốc độ CAGR -4,13%.

Chỉ tính riêng năm tài chính 2021, tổng mức phân phối trên mỗi đơn vị là 8,95 xu, thấp hơn năm 2020. Trong báo cáo tài chính của mình, công ty đã phân bổ thu nhập bất động sản ròng thấp hơn là số tiền dành để phân phối cho những người sở hữu Chứng khoán Lưu niên và phí quản lý được thanh toán đầy đủ bằng tiền mặt cho năm tài chính 2021.

Việc thanh toán hoàn toàn phí quản lý bằng tiền mặt khiến tôi quan tâm hơn vì các nhà quản lý REIT thường được trả bằng cổ phiếu REIT, điều này có xu hướng tạo sự thoải mái cho các nhà đầu tư. Do đó, tôi đã kiểm tra báo cáo FY2020 của nó và cũng tìm thấy xu hướng tương tự. Thu nhập từ hoạt động phân phối giảm một phần do tỷ lệ phí quản lý trả bằng tiền mặt cho năm tài chính 2020 cao hơn so với năm tài chính 2019.

Với kiến thức này, chúng ta cần đặt câu hỏi:tại sao ban quản lý lại làm điều này? Họ không tin vào REIT mà họ đang quản lý? Họ có biết điều gì đó mà chúng tôi không? Hay điều này là do sự thay đổi gần đây trong chính sách?

Tôi tin rằng đây là điều mà chúng tôi cần giám sát chặt chẽ vì chúng tôi chắc chắn không muốn đầu tư vào một REIT mà Người quản lý không có niềm tin mạnh mẽ.

Tính đến ngày 30 tháng 6 năm 2021, NAV của AA REIT là 1,35 trên mỗi đơn vị, thấp hơn một chút so với đầu năm.

Quan sát xu hướng trong ba năm qua, NAV của AA REIT dường như vẫn trì trệ với các số liệu sau:1,34 (2019), 1,35 (2020), 1,36 (2021).

Kể từ ngày 30 tháng 6 năm 2021, AA REIT có tỷ lệ đòn bẩy lành mạnh là 34,3% , thấp so với giới hạn quy định là 50%. Tuy nhiên, chúng ta cũng nên lưu ý rằng AA REIT đã phát hành chứng khoán vĩnh viễn gần đây, giống như nợ, nhưng nó được phân loại là vốn chủ sở hữu trên bảng cân đối kế toán.

Tỷ lệ bao phủ lãi suất của nó cũng là 4,3 lần , điều này cho thấy rằng REIT sẽ rất có thể có khả năng thanh toán các nghĩa vụ nợ của mình mà không có vấn đề gì.

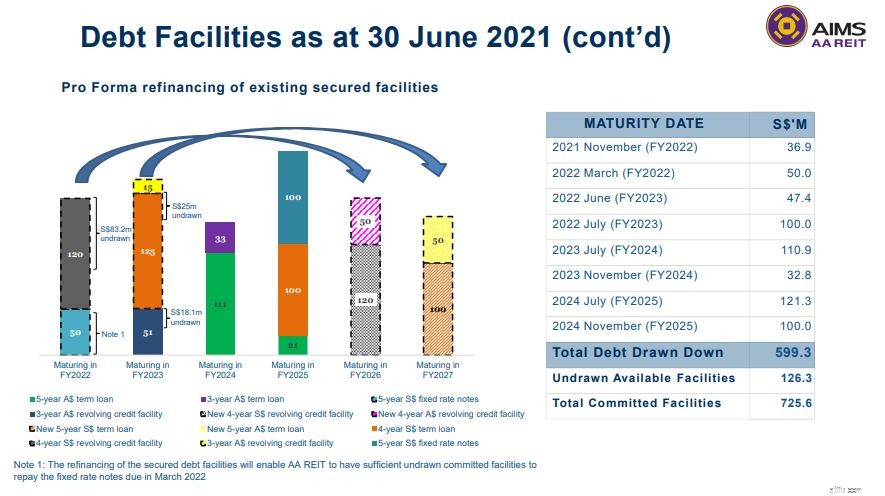

Các khoản nợ của AA REIT cũng được dàn trải tốt , như được trình bày ở trên. Với những cam kết thu được để tái cấp vốn cho một số khoản nợ có bảo đảm đến hạn vào năm 2020 và 2021, thời gian đáo hạn nợ trung bình có trọng số của AA REIT là khoảng 3,3 năm.

Nhà tài trợ của AA REIT là Tập đoàn tài chính AIMS . Để cung cấp cho bạn một số thông tin cơ bản, AIMS được thành lập vào năm 1991 và là một tập đoàn đầu tư và dịch vụ tài chính đa dạng hoạt động trong lĩnh vực cho vay thế chấp, chứng khoán hóa, ngân hàng đầu tư, quản lý quỹ, đầu tư bất động sản, cổ phần tư nhân, đầu tư mạo hiểm, môi giới chứng khoán và đầu tư công nghệ cao.

Mặc dù không có nhiều thông tin về nhà tài trợ, nhưng thật thú vị khi lưu ý rằng nhóm tài chính AIMS chịu trách nhiệm về sự thay đổi tích cực của AA REIT (trước đây gọi là MacarthurCook Industrial REIT) . AIMS đã giúp REIT gặp nạn vào năm 2009 và biến nó thành như ngày nay, và điều này nói lên rất tốt về nhà tài trợ.

Hơn nữa, chúng ta có thể thấy rằng chi phí tài trợ AA REIT đã giảm trong ba năm qua , từ 3,6% năm 2019 lên 3,0% hiện nay. Do chi phí tài chính thấp hơn, chúng tôi có thể suy ra rằng AA REIT có một nhà tài trợ vững chắc .

Ngoài việc đa dạng hóa tài sản của mình thành các bất động sản ở nước ngoài, AA REIT cũng đã xác định các cơ hội tái phát triển cho các bất động sản hiện có của mình. Như thể hiện trong hình trên, các thuộc tính này chiếm một phần lớn trong danh mục đầu tư hiện tại của nó. Mặc dù điều này có thể chỉ ra rằng REIT có rất nhiều không gian để mở rộng, nhưng nó cũng đặt ra câu hỏi:tại sao ngay từ đầu nó lại có quá nhiều không gian được sử dụng chưa đầy đủ? Tại sao họ chỉ làm điều gì đó về nó bây giờ?

Cá nhân tôi thấy các công ty sử dụng chứng khoán vĩnh viễn rất phức tạp. Đối với những người không quen thuộc, chứng khoán vĩnh viễn giống như trái phiếu không có ngày đáo hạn và về mặt kỹ thuật, người phát hành không phải trả lại số tiền gốc. Do các cơ chế như vậy, chứng khoán vĩnh viễn được coi là vốn chủ sở hữu trong bảng cân đối kế toán, điều này đôi khi mang lại cho các nhà đầu tư bức tranh sai lầm .

Gần đây, AA REIT đã phát hành một đợt chứng khoán vĩnh viễn khác theo Chương trình Phát hành Nợ Đa tiền tệ trị giá 750 triệu đô la Singapore, được thành lập vào ngày 30 tháng 11 năm 2018 để huy động 250 triệu đô la. Tôi không thể tìm thấy tuyên bố chính thức trên SGX hoặc bất kỳ thông tin bổ sung nào kể từ thông báo vào ngày 23 tháng 8. Nhưng dựa trên xu hướng của các vòng phát hành chứng khoán vĩnh viễn trước đây (sau khi phát hành 125 triệu đô la hoặc 5,65% chứng khoán vĩnh viễn, công ty đã thông báo mua lại một cơ sở hậu cần tại 7 Bulim Street), chúng ta có thể mong đợi một thông báo sắp có chuyển đổi .

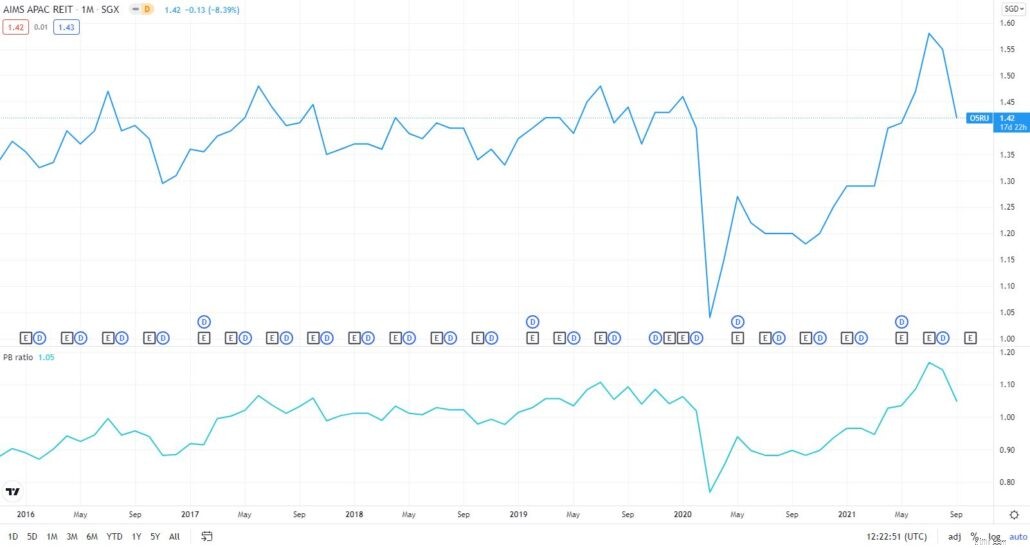

Sau kết quả kinh doanh gần đây, giá cổ phiếu của AA REIT đã tăng trở lại với tâm lý thị trường tích cực. Giá hiện tại để đặt trước là 1,05, cao hơn một chút so với mức trung bình khoảng 1. Điều này có thể chỉ ra rằng AA REIT hiện đang giao dịch ở mức định giá hợp lý .

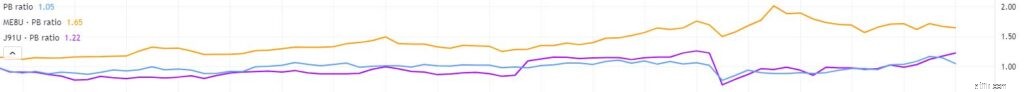

So với Mapletree Industrial Trust (Orange), giá cổ phiếu của AA REIT dường như đã chững lại trong những năm qua . Với giá đặt chỗ của Mapletree là 1,65, AA REIT trông thật hấp dẫn. Nhưng đây có phải là một sự so sánh công bằng? Tôi tin rằng tài sản của Mapletree có chất lượng cao hơn, điều này chứng minh cho việc định giá cao hơn.

Khi so sánh với ESR REIT (Tím), nó có vẻ công bằng hơn nhiều vì PB của họ dường như di chuyển song song. Với PB hiện tại của ESR REIT là 1,2, điều này cho thấy AA REIT hiện có mức định giá hợp lý .

Tỷ suất cổ tức hiện tại của AA REIT là khoảng 6,26%, so với mức trung bình lịch sử 7-8% . Đây có thể là một dấu hiệu cho thấy nó đang được định giá quá cao.

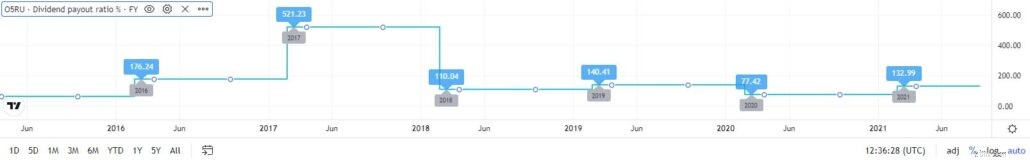

Cũng cần lưu ý rằng tỷ lệ thanh toán của AA REIT đã lớn hơn 100% trong hầu hết các năm, điều này có thể không bền vững.

Nếu bạn hỏi tôi, tôi có đầu tư vào AA REIT không? Câu trả lời ngắn gọn là không.

Hãy để tôi giải thích tại sao.

Trước hết, tôi tin rằng các nguyên tắc cơ bản của nó không mạnh mẽ như các REIT khác. Doanh thu của AA REIT đã bị đình trệ trong một vài năm, trong khi doanh thu của REIT khác trong cùng lĩnh vực đã tăng trưởng.

Tiếp theo, so với các REIT nổi tiếng hơn như Mapletree và Capitaland, tôi tin rằng không có đủ thông tin về REIT này. Do đó, tôi không thể xác định hiệu quả triển vọng của REIT, vì vậy tôi nghĩ tốt nhất là nên tránh nó.

Thứ ba, có một số suy đoán (tôi nhắc lại - suy đoán) về một sự hợp nhất tiềm năng với ESR đang hoạt động. Khi điều này xảy ra, đó sẽ là một tin tốt hay xấu cho các nhà đầu tư? Giá cổ phiếu của nó sẽ tăng vọt hay giảm mạnh? Chà, hiện tại có rất nhiều điều không chắc chắn và tôi không thích điều đó.

Đúng là AA REIT có lợi suất cao hơn Mapletree và Capitaland, nhưng tôi không nghĩ rằng mức tăng 1-2% có thể biện minh cho rủi ro tăng thêm khi đầu tư vào REIT này.

Và không ai thích điều đó khi cổ phiếu của họ đang tăng như AA REIT đã làm. Christopher Ng đã nghỉ hưu ở tuổi 39 và hiện sống bằng thu nhập từ cổ tức của mình. Nếu ai đó nói đúng về REIT hoặc cổ phiếu chia cổ tức, thì đó phải là anh ta. Hãy cùng anh ấy tìm hiểu cách anh ấy quản lý danh mục cổ tức của mình vốn chỉ được xây dựng trên cổ phiếu Singapore .