Chào mừng đến với Chuỗi Giao dịch Quyền chọn Bullish Bears. Mỗi blog trong loạt bài này sẽ tập trung vào các chiến thuật cụ thể, tiêu chí có thể hành động và lập kế hoạch chiến lược để kích hoạt giao dịch quyền chọn. Trong bài đăng này, chúng ta sẽ thảo luận về việc bán chênh lệch tín dụng OTM; tại sao chúng tôi giao dịch chúng, điều kiện thị trường mà chúng tôi đang xem xét và cách xây dựng mức chênh lệch.

Vì đây là blog của người mới bắt đầu về bán Chênh lệch tín dụng OTM nên nó sẽ không bao gồm phân tích kỹ thuật, tiêu chí tùy chọn hoặc tiếng Hy Lạp. Do đó, chúng ta cần đưa mọi người vào cùng một trình độ trước khi chuyển sang các môn học đó.

Tuy nhiên, đây không phải là phần giới thiệu về các tùy chọn.

Làm thế nào chính xác bạn có thể xác định hướng thị trường? Ngay cả khi bạn xác định đúng hướng thị trường, bạn có thể dự đoán chính xác khoảng cách của chuyển động theo hướng đó đến mức nào? Khi giao dịch quyền chọn, có nhiều cách để kiếm tiền trên thị trường; bao gồm cả việc bán chênh lệch tín dụng OTM.

Tại sao lại đặt tiền vào một giao dịch đòi hỏi một động thái cụ thể đến một mức giá cụ thể? Trên thực tế, khi bạn thực hiện một giao dịch quyền chọn như vậy, bạn có nguy cơ mất tiền nếu bạn đi sai hướng và bạn có nguy cơ mất tiền nếu bước đi không đạt được vùng lợi nhuận mục tiêu của bạn.

Còn tâm lý thị trường thì sao? Do đó, hãy nói về vấn đề này một chút và tìm ra điểm chung. Tâm lý thị trường là gì? Tuy nhiên, khi tôi nghĩ về tâm lý thị trường, tôi nghĩ đến sự thiên vị và quan điểm. Khi bạn đưa ra một biểu đồ và bạn nhìn vào các chỉ số yêu thích của mình, bạn có cảm giác gì?

Có một bài báo hoặc blog nào đó khiến bạn cảm thấy tăng hoặc giảm nhẹ không? Có một số dấu hiệu từ kinh nghiệm giao dịch trước đây của bạn cho bạn linh cảm về nơi thị trường có thể đi đến không? Cảm giác đó là tâm lý thị trường. Do đó, nó giúp bán chênh lệch tín dụng OTM.

Tôi đã mất em chưa? Sau đó, hãy nói về thị trường. Khi tôi nói tâm lý thị trường, tôi đang nói đến thị trường nào? Thị trường chứng khoán?

BAA! Bạn sẽ không nghe tôi nói bài nói chuyện về tài chính đó! Trên thực tế, khi tôi nói thị trường, tôi đang đề cập đến toàn bộ ký hiệu thị trường có thể giao dịch trên nền tảng môi giới mà bạn sử dụng. Muốn một số ví dụ?

Giả sử tôi nói rằng thị trường là $ AAPL. Apple là một ví dụ tuyệt vời về thị trường. Trên thực tế, tôi có một tình cảm thị trường rất đặc biệt đối với cổ phiếu $ AAPL và một cảm nhận hoàn toàn khác về Công ty Apple. $ SPY?

Có, mặc dù $ SPY không phải là một công ty, nó vẫn là thị trường. Hợp đồng tương lai? Chắc chắn rồi. Trên thực tế, trong các bài đăng trên blog này, “thị trường” là bất kỳ biểu tượng mã cổ phiếu nào có thể được mua hoặc bán bằng tiền của bạn trên nền tảng giao dịch của bạn.

Kết quả là, bây giờ chúng ta đã tìm thấy một định nghĩa chung về thị trường và chúng ta đã xác định được tâm lý thị trường, làm thế nào chúng ta sử dụng nó để kiếm tiền? Thay vì giao dịch cụ thể theo hướng và tập trung vào việc giao dịch của chúng ta đạt được một mục tiêu giá cụ thể, tôi khuyên chúng ta nên phát triển một kế hoạch giao dịch.

Chúng tôi muốn có một kế hoạch giao dịch trên thị trường chứng khoán sử dụng phân tích thị trường, tâm lý thị trường và xu hướng định hướng của chúng tôi để xác định nơi giá có khả năng cao nhất trong tương lai gần và thực hiện giao dịch tránh hành động làm giá.

Điều gì có khả năng hơn? Đó là chúng ta có thể xác định xu hướng chung của cổ phiếu và đặt một giao dịch với mục tiêu tránh giá? Hoặc chúng tôi có thể xác định chính xác giá sẽ sớm ở đâu vào một thời điểm cụ thể?

Tôi nghĩ rằng tất cả chúng ta có thể đồng ý rằng xác định hướng thị trường dựa trên phân tích xu hướng là một nhiệm vụ dễ dàng so với việc xác định hành động giá chính xác trong tương lai. Chúng tôi thậm chí có thể sử dụng phân tích tâm lý thị trường, xu hướng và biểu đồ về hỗ trợ, kháng cự và cấu trúc giá để giúp chúng tôi xác định xu hướng.

Giả sử bạn là người mới và không thể thực hiện tốt vùng hỗ trợ và kháng cự? Có thể bạn là người mới và chưa nắm rõ về phân tích biểu đồ hoặc cấu trúc giá. Trên thực tế, những loại chiến lược này có thể được sử dụng bởi các nhà giao dịch mới có quyền truy cập vào dịch vụ giao dịch Bullish Bears.

Chúng tôi cung cấp phòng giao dịch, danh sách theo dõi và các dịch vụ đăng ký sau thị trường như Cổ phiếu hộp đen, Ý tưởng giao dịch hoặc Nhện xu hướng. Tại sao? Bởi vì những loại giao dịch này dựa vào việc xác định chính xác xu hướng và động lượng của thị trường và mọi thứ được liệt kê ở trên đều được cung cấp để hỗ trợ các nhà giao dịch thực hiện chính xác điều đó!

Ok, bạn phải nghĩ rằng tất cả những điều này là quá dễ dàng, phải không? Truyện cổ tích, hay một thủ thuật bán hàng nào đó? Không. Tuy nhiên, nếu bạn đang đọc điều này thì bạn đã mua thứ duy nhất bạn cần:Tư cách thành viên Cộng đồng Bullish Bears.

Được trang bị tư cách thành viên giao dịch trên thị trường chứng khoán, giờ đây bạn có tất cả các công cụ cần thiết để bắt đầu giao dịch các chiến lược có thể hành động dựa trên dữ liệu được cung cấp đồng thời có thời gian rảnh cần thiết để nghiên cứu, giao dịch trên giấy và tìm hiểu thêm về các khái niệm và kỹ thuật giao dịch khác.

Vì vậy, một Quyền chọn Out of the Money là gì? Quyền chọn OTM là quyền chọn cổ phiếu có giá thực tế cao hơn giá hiện tại của giá cơ bản. HUH? Tài chính Geek!

Ý tôi muốn nói là quyền chọn mua OTM cao hơn giá hiện tại và quyền chọn bán thấp hơn giá hiện tại. Trên thực tế, chúng không phải là In the Money (ITM) vì chúng vượt quá mức giá.

Tuy nhiên, nếu giá chuyển sang giá thực hiện của quyền chọn, chúng không còn là OTM nữa mà thay vào đó là Tại tiền (hoặc ATM). Tại sao điều này lại quan trọng?

Nếu chúng ta mở một giao dịch quyền chọn bằng cách BÁN một quyền chọn OTM để tham gia giao dịch và để thoát khỏi giao dịch sau đó, chúng ta cần mua lại hoặc để nó hết hạn vô giá trị. Nếu chúng ta bán chênh lệch để mở giao dịch quyền chọn chỉ có giá trị thời gian, chúng sẽ từ từ phân hủy và trở nên vô giá trị nếu giá không bao giờ bằng với giá thực hiện quyền chọn đã bán của chúng ta.

Bối rối? Chúng ta sẽ xem xét một vài ví dụ khác nhau để làm sáng tỏ mọi thứ. Tuy nhiên, trước khi chúng ta đi vào một số ví dụ, hãy để tôi xin bạn một việc.

Quên tất cả các lớp học hoặc blog hoặc các buổi đào tạo bạn đã từng tham gia về giao dịch quyền chọn. Ở một nơi nào đó trong quá trình đào tạo hoặc các lớp học hoặc các buổi huấn luyện dẫn đến một vấn đề. Ai đó đã có một chương trình nghị sự.

Thay vào đó, hãy đặt tất cả những điều đó sang một bên và tập trung vào các khái niệm cơ bản được trình bày ở đây. Nhìn vào khái niệm tổng thể và chấp nhận nó vì thực tế nó là:một ví dụ về chiến lược thương mại.

Thảo luận về việc bán chênh lệch tín dụng OTM có ý nghĩa như thế nào. Làm thế nào chúng ta có thể làm điều đó để tạo ra thu nhập ổn định với rủi ro tối thiểu? Công bằng mà nói, tôi cũng có một chương trình nghị sự, trên thực tế, mục tiêu của tôi là chỉ cho bạn cách phát triển một kế hoạch thương mại và mục tiêu của tôi là cung cấp cho bạn các công cụ để thực hiện kế hoạch đó.

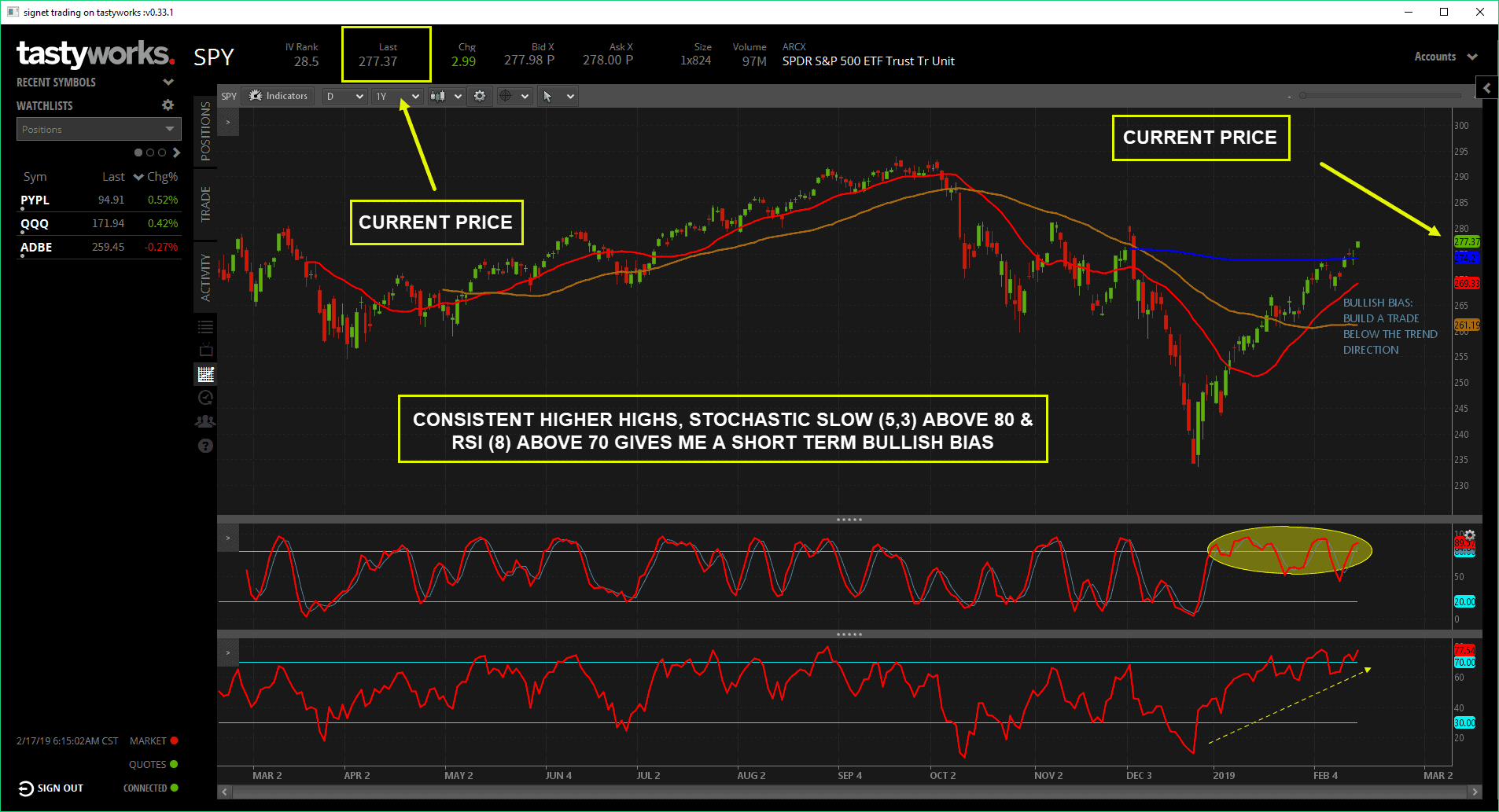

BIAS BULLISH NGẮN HẠN

Trong hình trên của $ SPY, xu hướng thị trường ngắn hạn là tăng. Trên thực tế, tôi muốn đặt một giao dịch dưới hướng của xu hướng thị trường.

Với một số đường trung bình động cơ bản là 50 SMA và 200 SMA, Stochastic Slow và RSI, tôi đã phát triển xu hướng tăng giá ngắn hạn. Do đó, giá hiện tại cho thấy $ SPY là $ 277,37.

Vì $ SPY có thể di chuyển một khoảng cách tốt trong một khoảng thời gian ngắn, tôi sẽ tìm cách đặt một giao dịch với khoảng cách nào đó dưới $ 277,37. Do đó, chúng ta hãy xem xét chuỗi tùy chọn và chọn một sản phẩm.

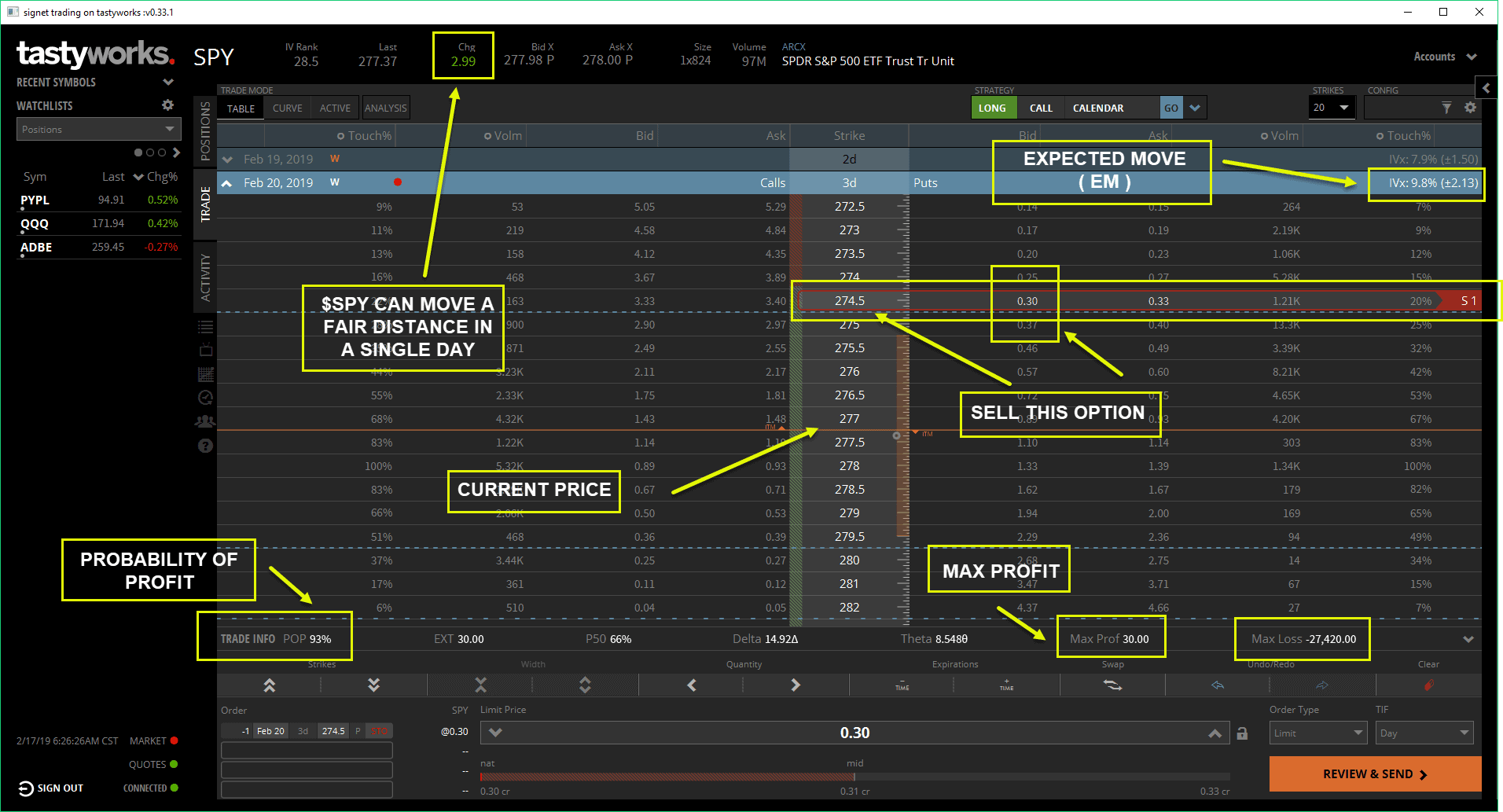

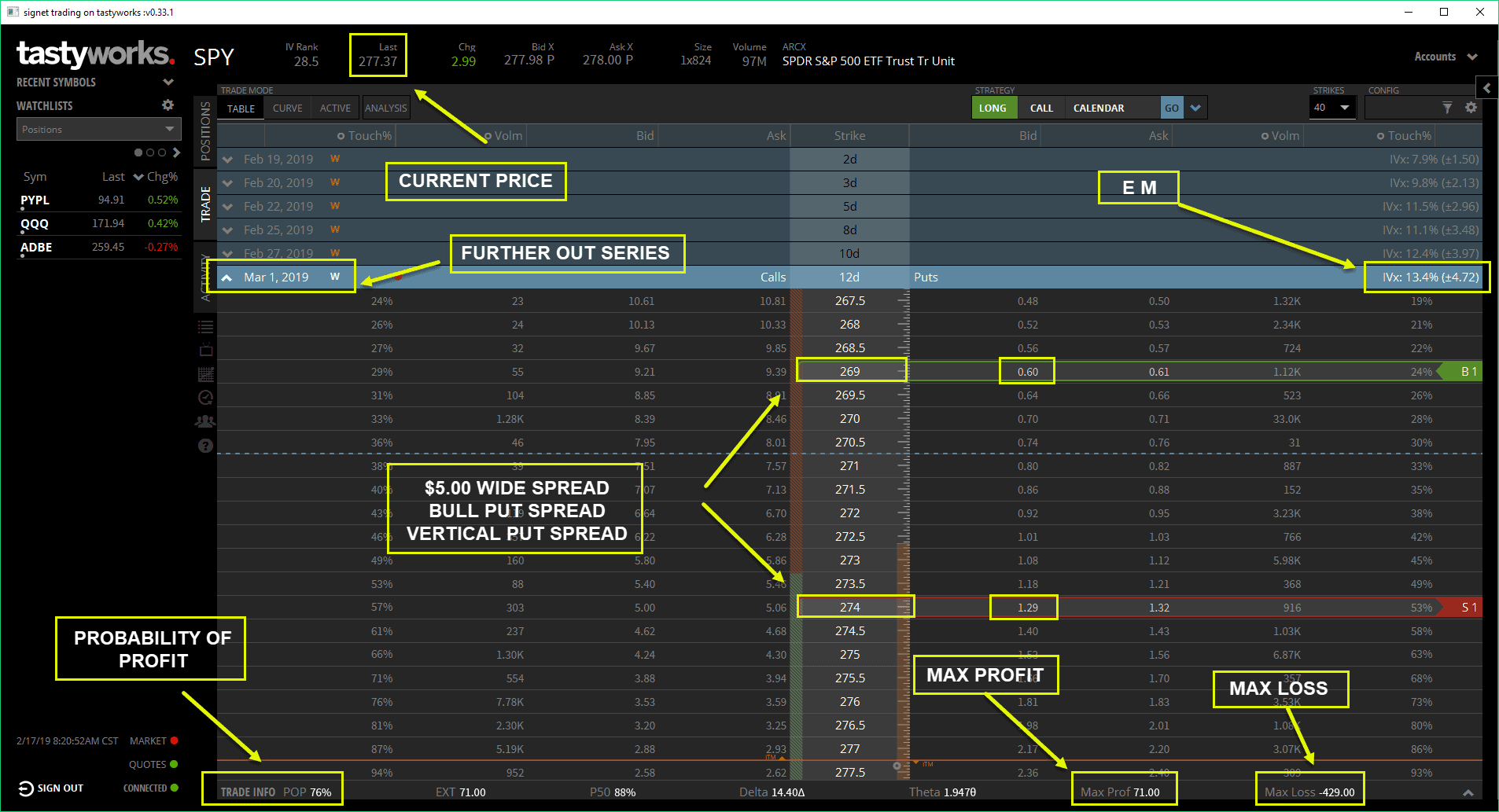

CHUỖI TÙY CHỌN CHO $ SPY

Đây là rất nhiều thông tin để tham gia cùng một lúc! Trên thực tế, bạn nên lấy từng phần riêng biệt; hiểu những gì chúng tôi đang xem xét khi bán chênh lệch tín dụng OTM.

Bắt đầu từ hộp màu vàng trên cùng bên trái, chúng ta có thể thấy rằng $ SPY đã di chuyển gần $ 3,00 trong một ngày. Với mức giá $ 277,37, chúng tôi muốn có một tùy chọn dưới mức đó.

Kết quả là $ 274,50 Put Option gần với $ 3,00 so với giá hiện tại và đang theo hướng ngược lại với xu hướng hiện tại. Nếu chúng tôi sử dụng tùy chọn đó làm giao dịch của mình, chúng tôi có thể thu về $ 30,00 bằng cách bán thỏa thuận này (xem chúng tôi giao dịch chứng khoán trực tiếp mỗi ngày trong phòng giao dịch của chúng tôi).

Ở phía bên trái của bức tranh, hãy nhìn xuống phía dưới bên trái. Xác định hộp và mũi tên của xác suất sinh lời. Đây không phải là xác suất của lợi nhuận tối đa, chỉ là xác suất mà giao dịch có thể kiếm được 0,01 đô la hoặc nhiều hơn trước khi hết hạn.

Tuy nhiên, trong ví dụ $ SPY của chúng tôi, giao dịch này có Xác suất sinh lời (POP) là 93%. Nghe có hay không? Chắc chắn, nghe có vẻ tốt với tôi!

Di chuyển qua phần dưới cùng bên phải, chúng tôi thấy lợi nhuận tối đa là $ 30,00. Bây giờ, điều đó không tính tiền hoa hồng được trả để tham gia giao dịch.

Trên thực tế, nếu bạn muốn đóng vị thế này trước khi hết hạn, bạn cũng sẽ mất tiền để làm điều đó trên hầu hết các nền tảng của nhà môi giới. Điều quan trọng cần ghi nhớ là vì những khoản phí đó sẽ ăn vào lợi nhuận của bạn.

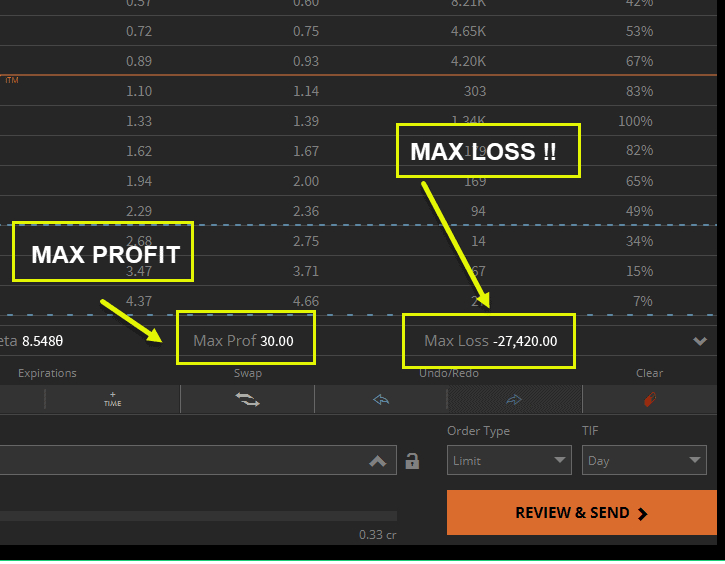

CHUỖI TÙY CHỌN CHO $ SPY

Tôi đã phóng to bức ảnh này để có thể tập trung sự chú ý của bạn vào một khía cạnh quan trọng của giao dịch này:TỐI ĐA MẤT. Trên thực tế, việc bán quyền chọn bán không xác định rủi ro.

Điều đó nghĩa là gì? Nó có nghĩa là bạn đang bị mắc kẹt cho lời hứa được đưa ra khi tham gia giao dịch. Lời hứa nào cơ? Bạn hứa sẽ mua lại tùy chọn này trong tương lai, với bất kỳ giá nào.

Trên thực tế, nếu $ SPY đột nhiên tăng trong một sự kiện Thiên nga đen và giảm $ 200,00 thì giá đặt này sẽ nằm ngoài tính toán của tôi! Nhà môi giới gợi ý rằng giá tối đa của giao dịch này trong một sự kiện thiên nga đen là $ 27.420,00.

Đó có phải là một tình huống có thể xảy ra? Không. Nó có thể xảy ra không? Chắc chắn. Tôi không có gì phải bàn cãi khi nói đến các sự kiện thị trường. Chắc chắn, nó có thể xảy ra. Bạn cũng có thể trúng xổ số hàng triệu đô la với một vé cào. Nó có khả năng không? Không, nhưng có thể (xem trang tùy chọn tìm hiểu của chúng tôi).

Hãy tóm tắt lại những gì chúng tôi đã đề cập cho đến nay. Chúng tôi coi trọng xu hướng hiện tại của thị trường và phát triển giao dịch dựa trên điều này.

Chúng tôi sẽ tham gia một OTM giao dịch và đi sau hướng của xu hướng hiện tại để tránh bị vượt qua. Chúng tôi bán một quyền chọn để tham gia giao dịch. Chúng tôi mua lại quyền chọn đó để thoát khỏi vị thế.

Vì một quyền chọn OTM có giá trị thời gian, chúng tôi muốn bán nó và để thời gian giảm dần giá trị quyền chọn đó xuống còn 0,00 đô la. Tại sao?

Nếu chúng tôi phải mua lại nó để đóng giao dịch này, chúng tôi muốn chi càng ít càng tốt! Trong ví dụ $ SPY của chúng tôi, tùy chọn mà chúng tôi đã xem xét là $ 30,00.

Nếu tôi đã bán quyền chọn đó với giá $ 30,00 và tôi phải mua lại nó để đóng vị thế của mình. Tôi muốn mua lại nó với giá ít hơn tôi đã bán nó. Tôi thà mua lại vị trí của mình với giá $ 0,00!

Bạn đã xác định được nơi chúng tôi có thể gặp vấn đề khi thực hiện giao dịch này chưa? Có, tổn thất tối đa. Khoản lỗ tối đa sẽ khiến tôi không tham gia giao dịch này vì tôi giao dịch với tài khoản ít hơn rất nhiều so với 27.000 đô la.

Ý tưởng là một ý tưởng tuyệt vời, bán một lựa chọn chỉ có giá trị thời gian; sau đó để đồng hồ giảm giá của quyền chọn cho đến khi nó hết giá trị. Chúng tôi chỉ cần phát triển một giao dịch loại bỏ rủi ro không xác định này.

làm sao chúng ta làm việc đó bây giờ? Chúng tôi mua một quyền chọn. HUH? Gì? Bạn nghĩ rằng chúng tôi đang bán quyền chọn, phải không? Đó là kế hoạch, nhưng chúng tôi cũng cần bảo vệ mặt sau của mình (hoặc nhược điểm của chúng tôi) và chúng tôi thực hiện điều này bằng cách mua một tùy chọn. Hãy xem một ví dụ về bán chênh lệch tín dụng otm.

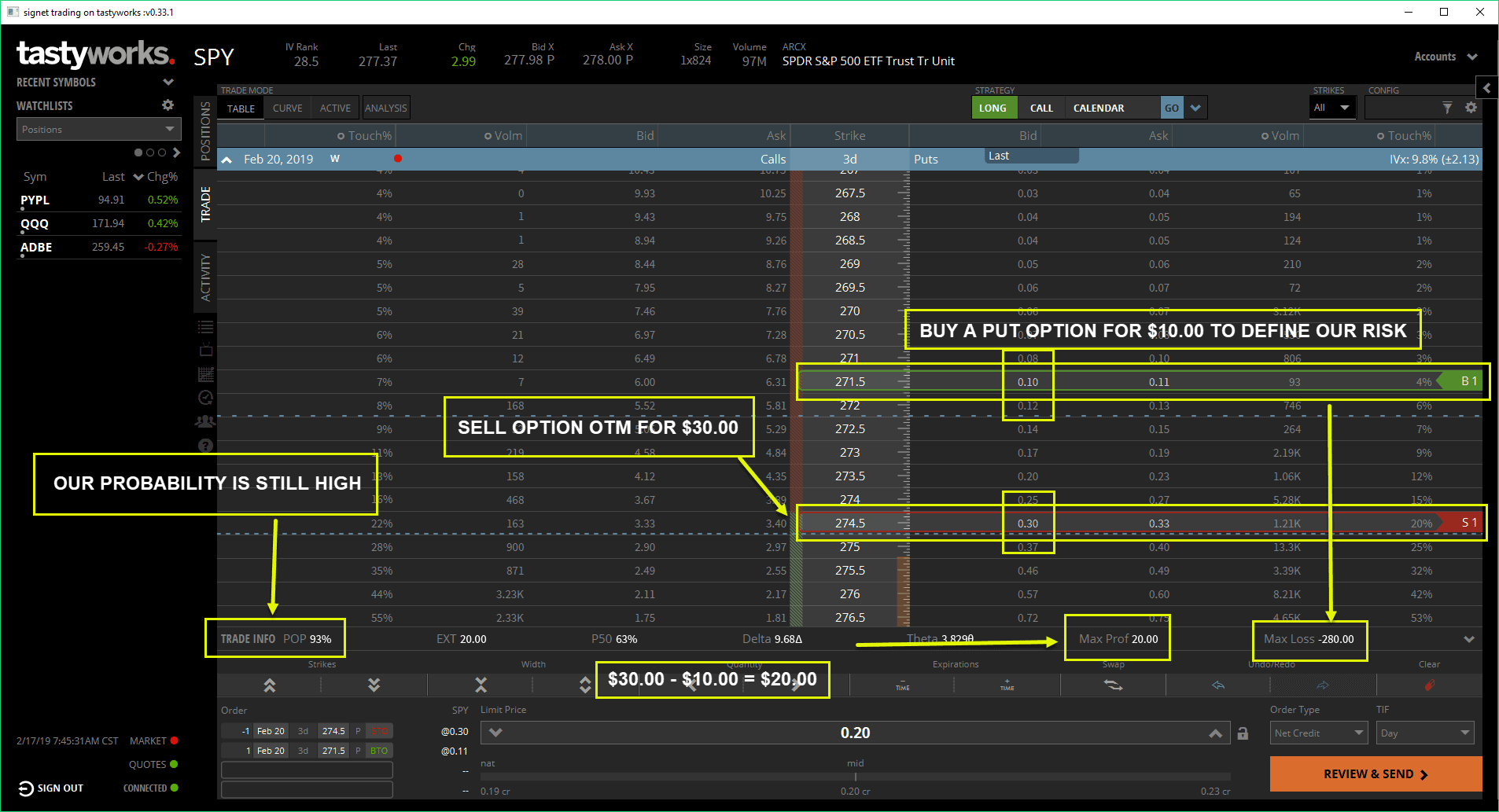

THÊM MỘT CHÂN GIAN THỨ HAI ĐỂ ĐẶT THƯƠNG MẠI NÀY THÀNH PHỐ SẼ ĐÁNH GIÁ SỰ THẤT BẠI CỦA CHÚNG TÔI

Trong hình trên, tôi đã thêm một tùy chọn để giới hạn khoản lỗ của chúng tôi hoặc xác định rủi ro của chúng tôi. Vì chúng ta phải mua một quyền chọn để thực hiện điều này, nên nó làm giảm số tiền mà chúng ta sẽ nhận được từ việc bán quyền chọn đầu tiên.

Không còn nhiều giá trị thời gian trong các tùy chọn này nên không có nhiều tiền để thực hiện. Một khi chúng tôi tính vào phí hoa hồng, giao dịch này sẽ mang lại cho chúng tôi rất ít lợi nhuận. Tuy nhiên, đó không phải là điểm của ví dụ này.

Mục đích là để chứng minh cách chúng tôi có thể bán một tùy chọn OTM và kiếm lợi nhuận bằng cách cho phép thời gian để giảm giá trị của tùy chọn đó. Ví dụ này là để chỉ ra cách chúng ta có thể sử dụng mức chênh lệch để xác định rủi ro và bảo vệ tài khoản của mình khỏi sự kiện thiên nga đen.

Bằng cách xem qua ví dụ, chúng tôi có thể xem xét giao dịch theo từng phần, hiểu lý do tại sao từng phần của giao dịch được thực hiện.

Đầu tiên, chúng tôi phát triển một khuynh hướng thị trường và xác định xu hướng. Thứ hai, chúng tôi nhìn vào bảng quyền chọn để xác định loại tiền mà quyền chọn sẽ tạo ra. Thứ ba, chúng tôi tìm thấy một lựa chọn để bảo vệ nhược điểm của chúng tôi và xác định rủi ro của chúng tôi. Hãy xem một ví dụ khác.

$ 5,00 TÍN DỤNG RỘNG RÃI

Trong ví dụ này, tôi đã xem xét một loạt bài sâu hơn để tìm các tùy chọn có giá trị thời gian hơn. Ví dụ trước có tùy chọn ngắn hạn với giá trị thời gian còn lại rất ít.

Kết quả là, giao dịch sẽ hầu như không bao gồm tiền hoa hồng của chúng tôi. Trong ví dụ này, tôi đã đi xa một vài tuần và đánh dấu mức chênh lệch rộng là $ 5,00 có thể được bán với lợi nhuận tối đa là $ 71,00. Xác suất lợi nhuận là 76%, Di chuyển Dự kiến (EM) là 4,72 đô la và khoản lỗ tối đa được xác định là 429 đô la.

Chiến lược này không bị giới hạn ở việc chỉ bán đặt trong một thị trường tăng giá. Chúng ta có thể đặt chiến lược tương tự với quyền chọn mua trong một thị trường giảm giá. Làm sao? Hãy xem ví dụ dưới đây để bán chênh lệch tín dụng otm.

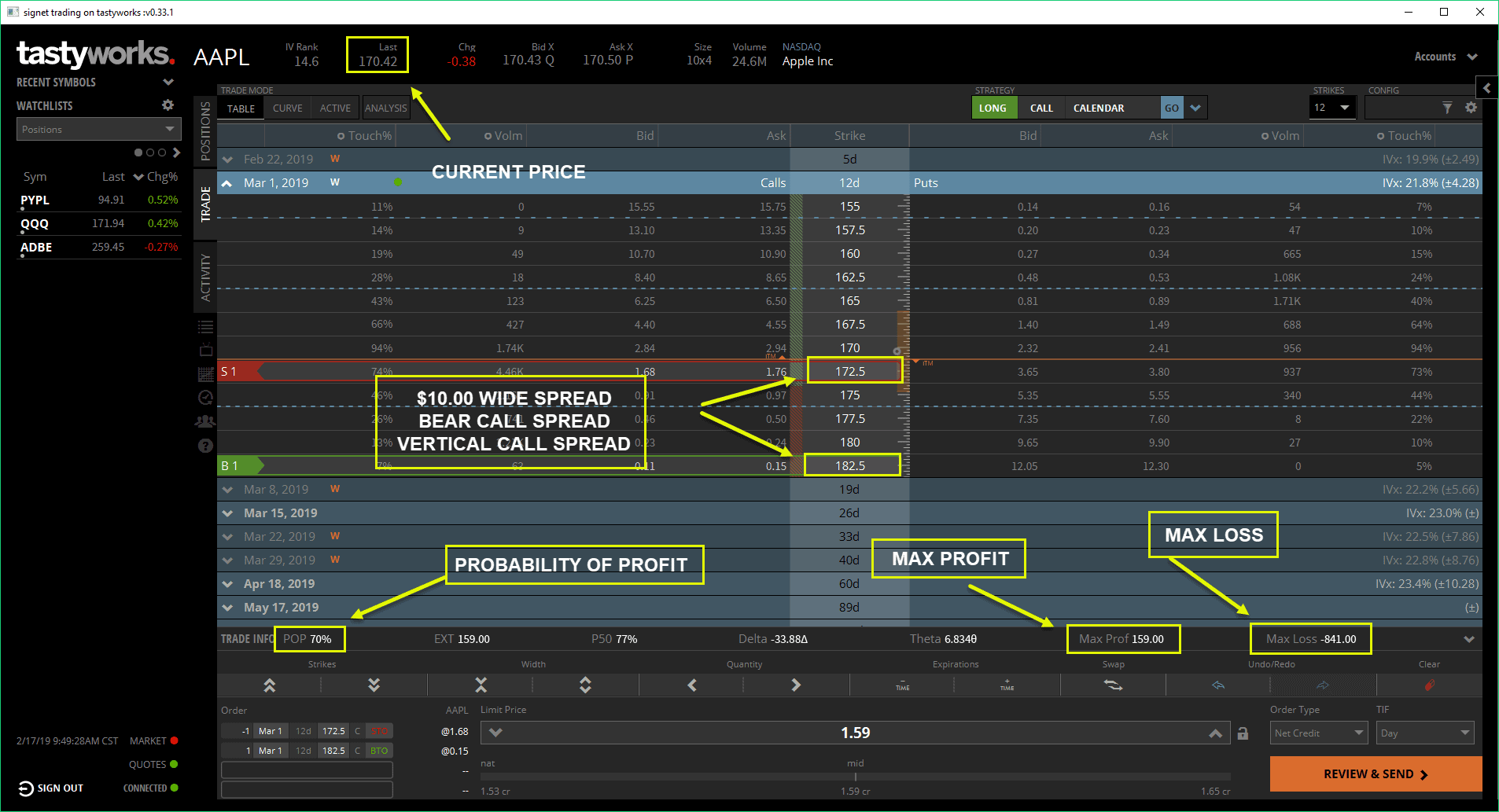

$ 10,00 TÍN DỤNG RỘNG RÃI

Trong hình trên là một giao dịch quyền chọn trong bảng quyền chọn $ AAPL. Đây là một vị thế giảm giá có vẻ như để tránh đi trước đà xu hướng bằng cách xây dựng mức chênh lệch trên mức giá $ AAPL.

Chênh lệch quyền chọn $ 10,00 này có lợi nhuận tối đa là $ 159,00 và mức lỗ tối đa là $ 841,00. Xác suất sinh lời là 70% và giá hiện tại của $ AAPL là $ 170,42.

Hãy dành một chút thời gian để thảo luận chi tiết hơn về khoản lỗ tối đa này. Tôi hiểu rằng giao dịch này có vẻ bị lệch nếu trước đó bạn không bán quyền chọn.

Tỷ lệ phần thưởng rủi ro có vẻ rất nặng về một phía, phải không? Ai sẽ mạo hiểm $ 840 để kiếm $ 160? TÔI SẼ. Xác suất lợi nhuận và thực tế là tôi có thể đóng lệnh sớm có nghĩa là tôi không chỉ có hơn 50% cơ hội kiếm tiền; điều đó cũng có nghĩa là nếu giá bắt đầu di chuyển theo hướng của tôi, tôi có nhiều thời gian để thoát khỏi vị trí này hoặc điều chỉnh vị trí này.

Cách duy nhất tôi chịu toàn bộ khoản lỗ tối đa là nếu tôi đặt giao dịch này và không bao giờ nhìn lại. Ai sẽ làm điều đó?

Quyền chọn bán OTM là một chiến lược tận dụng xu hướng và động lực của thị trường. Chúng tôi muốn tránh bị áp đặt bởi hành động giá.

Do đó, chúng tôi tham gia giao dịch đằng sau hành động giá. Chiến lược này không tham gia vào biến động giá; có nghĩa là nếu giá di chuyển $ 0,10 hoặc $ 10,00, chúng tôi vẫn kiếm được số tiền tương tự nếu giá theo xu hướng thị trường từ phân tích của chúng tôi.

Bây giờ bạn sẽ có một hiểu biết rất vững chắc về ý nghĩa của việc bán các tùy chọn OTM và cách xây dựng mức chênh lệch. Đây không phải là phần cuối của cuộc thảo luận này.

Có rất nhiều chi tiết mà chúng tôi cần phải trình bày để mang lại cho các giao dịch của chúng tôi cơ hội thành công cao hơn. Do đó, chúng ta cũng cần thảo luận về các cách khác nhau để điều chỉnh giao dịch này nếu giá bắt đầu đi ngược lại với chúng ta. Trên thực tế, chúng ta sẽ thảo luận những điều này trong một bài đăng trên blog sau.

Chúng tôi sẽ đề cập đến việc sử dụng phân tích kỹ thuật để cải thiện xác suất, chọn giá thực hiện, giá Hy Lạp và mọi thứ khác được đề cập ở trên. Tôi mong được gặp bạn ở đó!