Nifty 50 so với Danh mục đầu tư Ngân hàng + Dược phẩm + Cổ phiếu CNTT:Cái nào tốt hơn?

Nếu bạn không thích các quỹ được quản lý tích cực, thì khoản đầu tư vào quỹ chỉ số Nifty 50 giúp bạn tiếp xúc với danh mục đầu tư đa dạng. Tuy nhiên, Nifty 50 bao gồm các cổ phiếu từ các lĩnh vực khác nhau (ngân hàng, dược phẩm, năng lượng, hàng hóa, CNTT, hàng tiêu dùng, ô tô, v.v.).

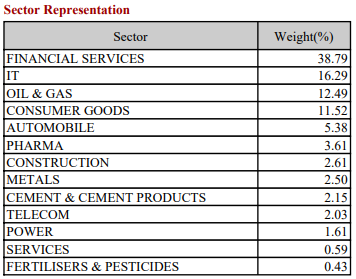

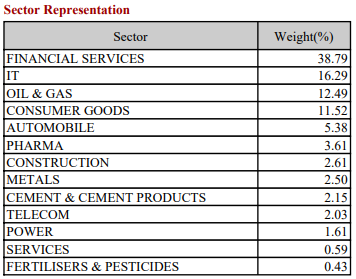

Đây là sự tan rã ngành của Nifty 50 (vào ngày 31 tháng 12 năm 2020).

Chúng tôi có thể cải thiện hiệu suất của Nifty 50 bằng cách sử dụng một bộ chỉ số ngành không? Hiệu suất, nếu có, có thể ở dạng lợi nhuận cao hơn hoặc biến động thấp hơn.

Bạn nghĩ gì?

Hãy để chúng tôi kiểm tra điều này, sử dụng kết hợp các chỉ số ngành (Ngân hàng, Dược phẩm và CNTT).

Các chỉ số và chiến lược

Chúng tôi sử dụng dữ liệu trong 2 thập kỷ qua cho các chỉ số / chiến lược sau.

- Nifty 50 TRI

- Nifty Bank TRI

- Nifty Pharma TRI

- TRI ÂN CNTT Nifty

- Ngân hàng + Hiệu thuốc + CNTT :Chiến lược có trọng số bằng nhau (1/3

rd

) với sự phân bổ công bằng cho Nifty Bank, Nifty Pharma và Nifty IT. Danh mục đầu tư được cân bằng lại theo tỷ trọng mục tiêu vào ngày 1 tháng 1 hàng năm.

So sánh Hiệu suất

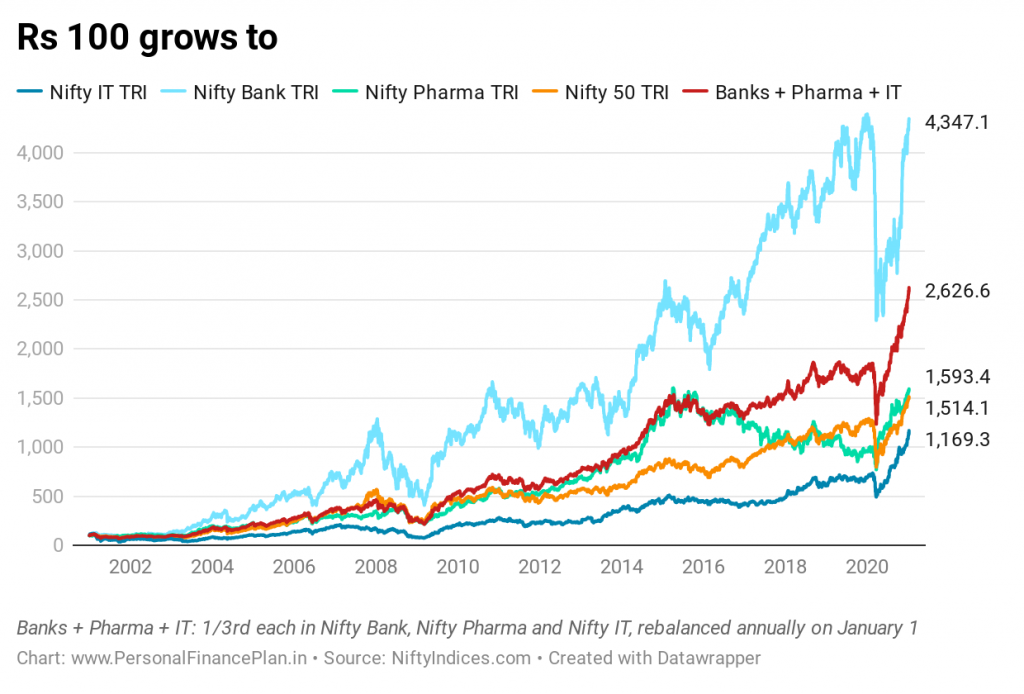

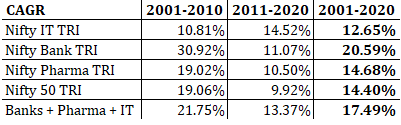

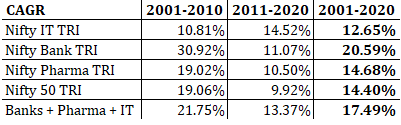

Chúng tôi so sánh hiệu suất của các chỉ số / chiến lược trong 20 năm qua (từ ngày 1 tháng 1 năm 2001 đến ngày 8 tháng 1 năm 2021).

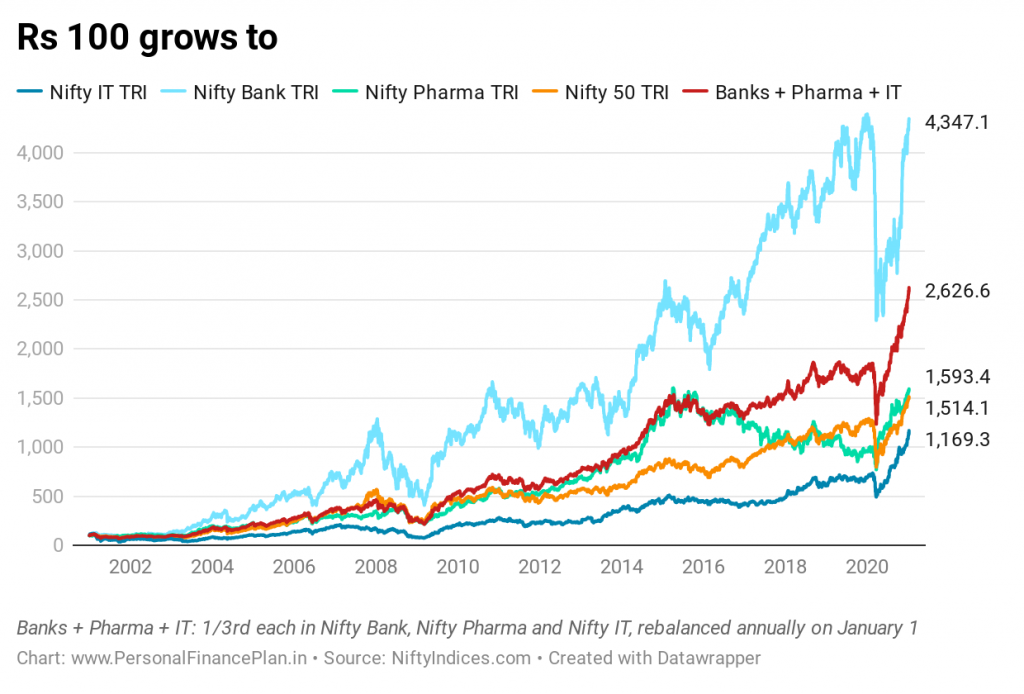

Nifty 50 :100 Rs tăng lên 1,514 Rs. CAGR là 14,53% p.a .

Nifty Bank TRI :100 Rs tăng lên 4,347 Rs. CAGR là 20,7% / năm

Nifty Pharma TRI :100 Rs tăng lên 1,593 Rs. CAGR là 14,82% / năm

TRÍ NÓ tiện lợi :100 Rs tăng lên 1,169 Rs. CAGR là 13,06% / năm

Ngân hàng + Hiệu thuốc + CNTT :100 Rs tăng lên 2,626 Rs. CAGR là 17,72% mỗi năm .

Nhóm cổ phiếu ngân hàng đã tăng tốt nhất. Và chiến lược có trọng số bằng nhau (Ngân hàng + Dược phẩm + CNTT) có vị trí thứ hai, trả về cao hơn 3% so với Nifty 50. Không tệ.

Một số lưu ý ở đây.

- Đây là một ảnh chụp nhanh trong thời gian. Chúng tôi đã chọn điểm bắt đầu và điểm kết thúc. Trải nghiệm trả hàng có thể khác nhau đối với một tập hợp điểm bắt đầu và điểm kết thúc khác nhau . Để khắc phục điều này, chúng ta sẽ xem xét lợi nhuận luân phiên ở phần sau của bài viết.

- Chỉ tập trung vào lợi nhuận có thể không phải là cách tiếp cận tốt nhất. Nếu một chiến lược rất dễ thay đổi, thì việc gắn bó với chiến lược đó trong thời gian tồi tệ sẽ trở nên khó khăn. Cần phải nhìn vào sự biến động quá. Chúng tôi sẽ xem xét các khoản giải ngân tối đa và rủi ro luân phiên (biến động) ở phần sau của bài đăng.

- Việc lựa chọn điểm xuất phát có thể khiến hiệu suất của chỉ mục CNTT gặp bất lợi. Chúng tôi biết thời gian trùng khớp với sự cố dotcom. Như bạn có thể thấy, sự thành công của Ngân hàng Nifty đến trong thập kỷ đầu tiên (2001-2010). Trong thập kỷ thứ hai (2011-2020), chỉ số CNTT là chỉ số hoạt động tốt nhất trong số 3 chỉ số.

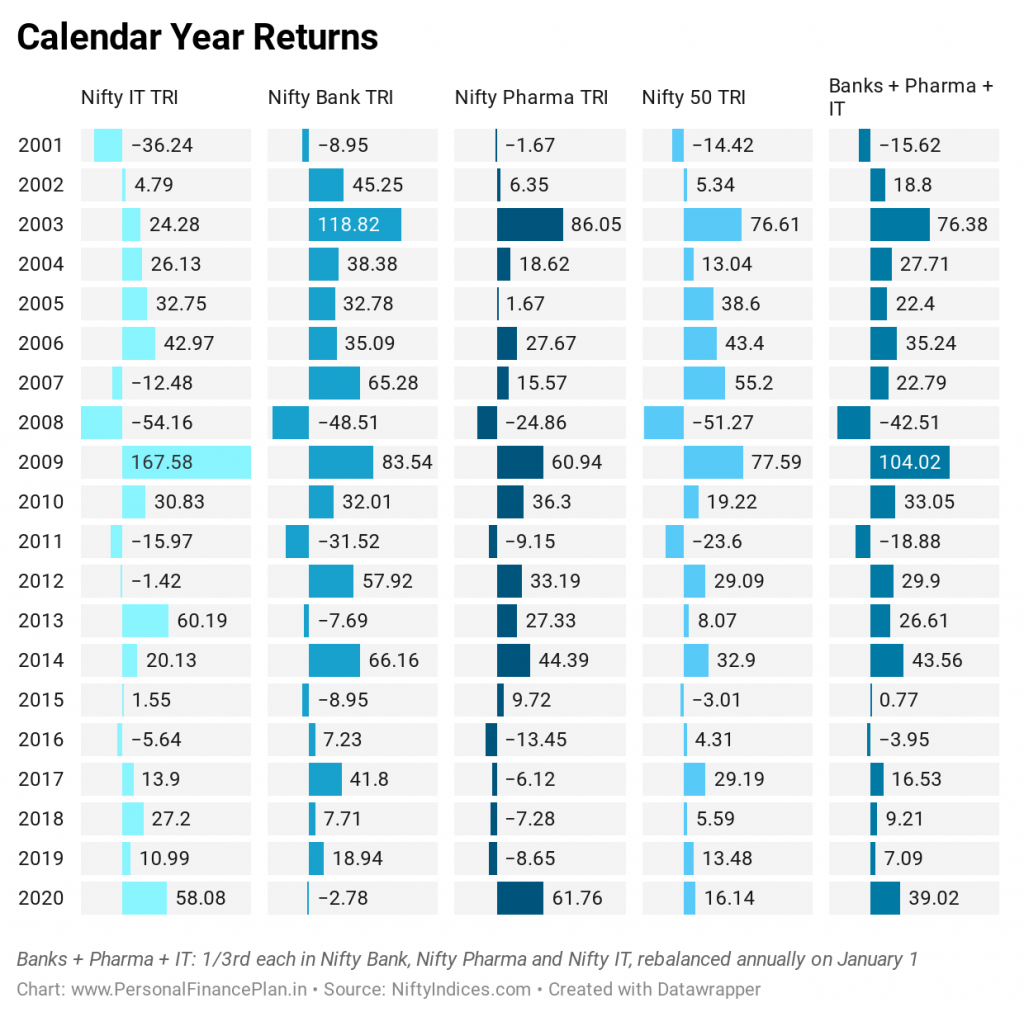

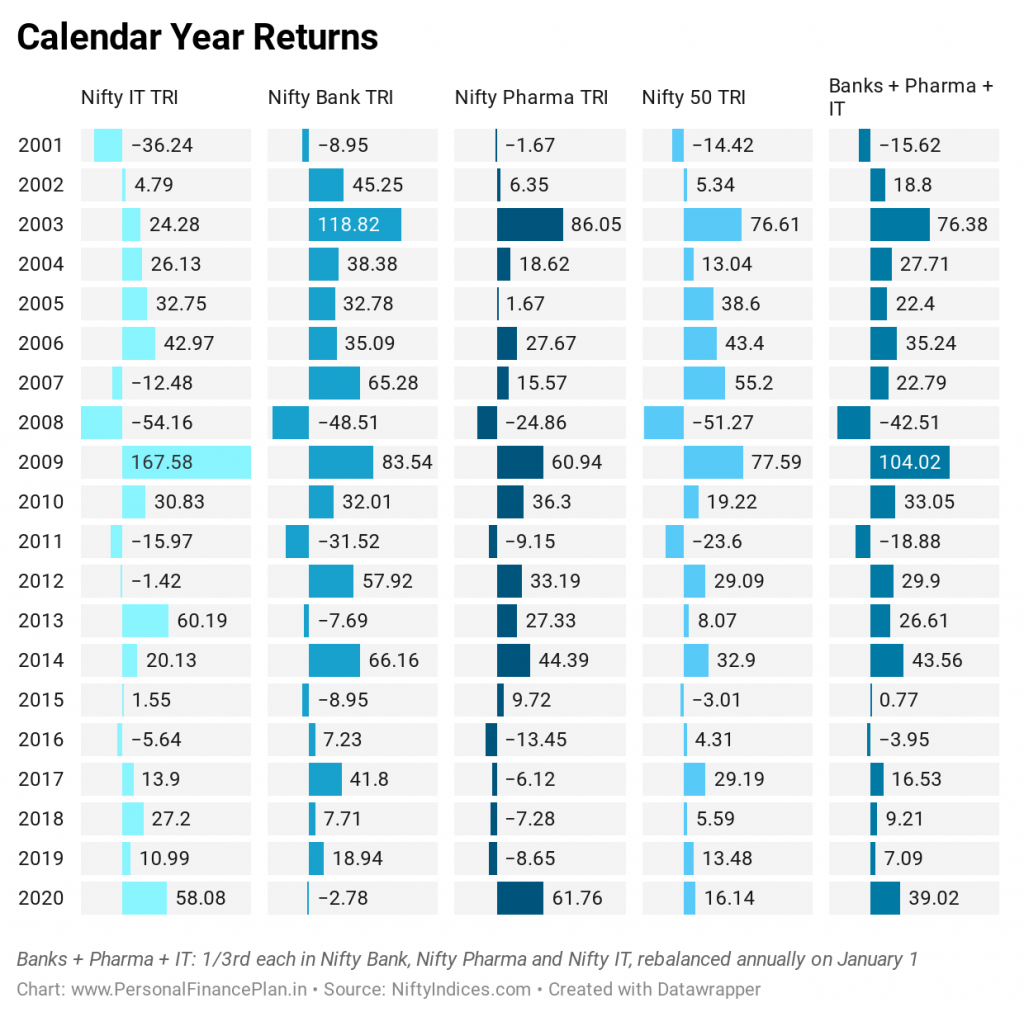

Bây giờ, đến năm dương lịch trở lại.

Chỉ cần nhìn vào sự thay đổi trong hiệu suất của 3 chỉ số trong bất kỳ năm nào. Nhìn vào kết quả hoạt động năm 2020. Chỉ số ngân hàng khiến bạn mất tiền trong khi lợi nhuận từ chỉ số Dược phẩm và CNTT vượt quá 50%.

Chiến lược gia quyền bình đẳng (Ngân hàng + Dược phẩm + CNTT) đánh bại Nifty 50 trong 12 trong 20 năm.

Lợi nhuận luân phiên (Hiệu suất nhất quán)

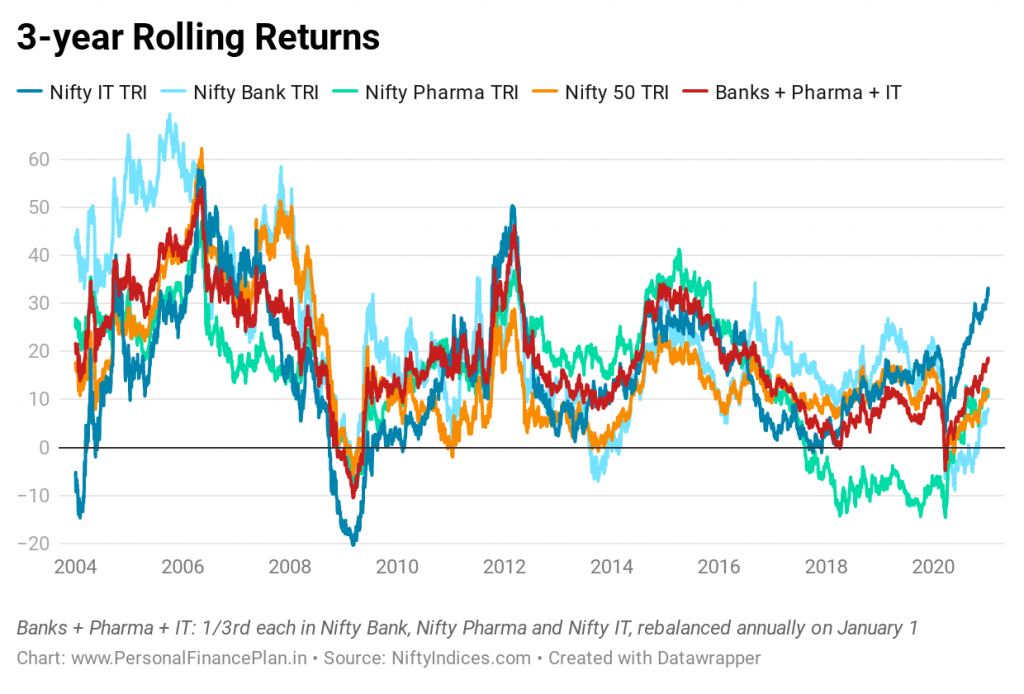

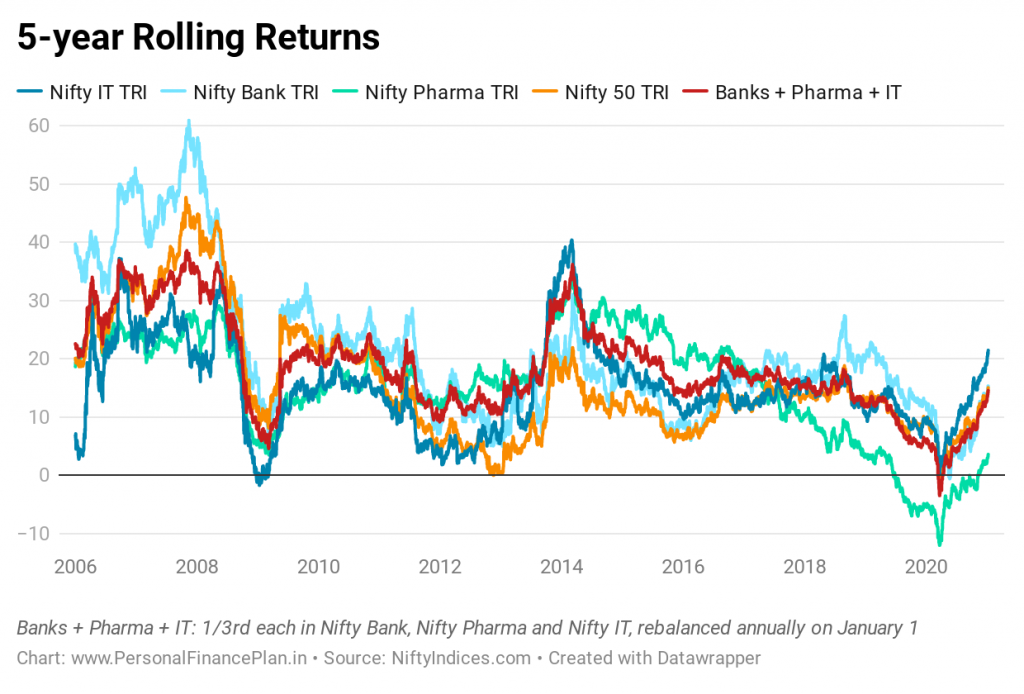

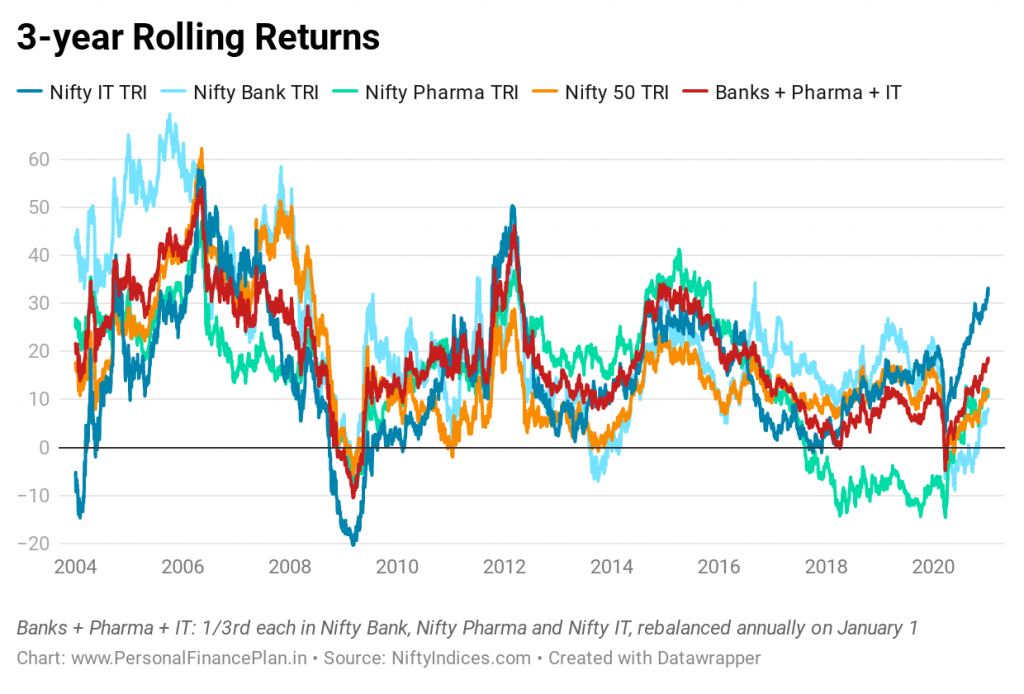

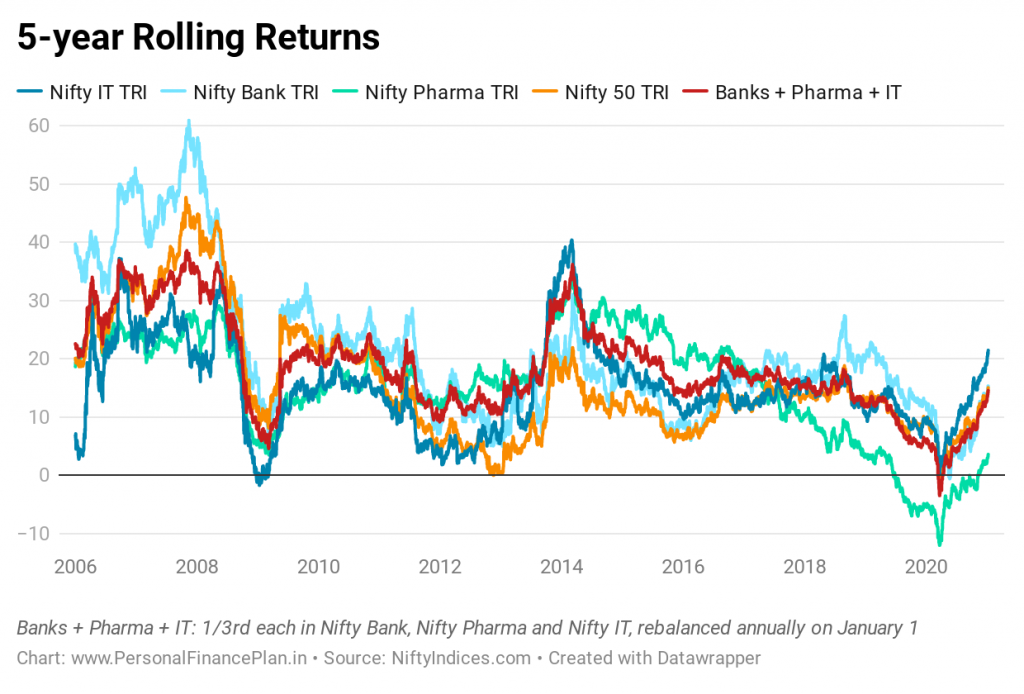

Chúng tôi xem xét lợi nhuận luân phiên trong 3 năm và 5 năm.

Bạn có thể thấy tần suất lĩnh vực hoạt động tốt nhất (giữa Ngân hàng, Dược phẩm và CNTT) trở thành lĩnh vực hoạt động kém nhất. Do đó, gắn bó với đầu tư theo lĩnh vực đòi hỏi kỹ năng, kỷ luật và sự kiên nhẫn của một nhà sư. Nhân tiện, điều này được thể hiện rõ ràng từ các năm dương lịch.

Cách tốt nhất để vượt qua mức cao và thấp của các ngành riêng lẻ là đầu tư vào danh mục đầu tư đa dạng (chẳng hạn như Nifty 50) và sử dụng kết hợp các chỉ số ngành (như chiến lược có trọng số bằng nhau của chúng tôi).

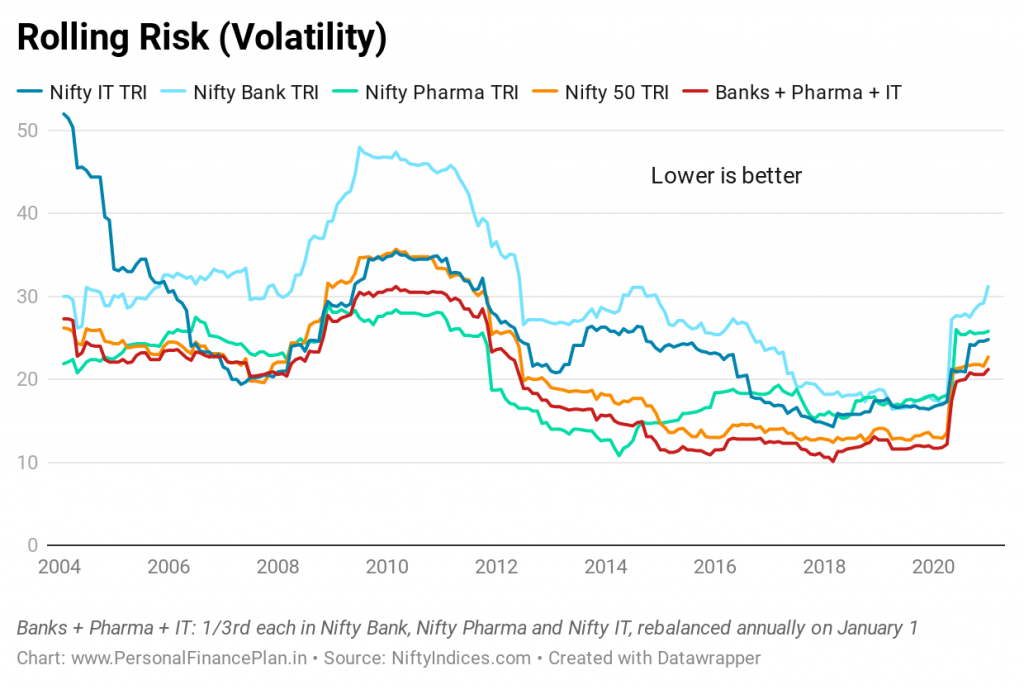

Biến động và giảm giá

Chúng tôi đã xem xét lợi nhuận. Bây giờ, chúng ta hãy xem xét sự biến động và giảm giá.

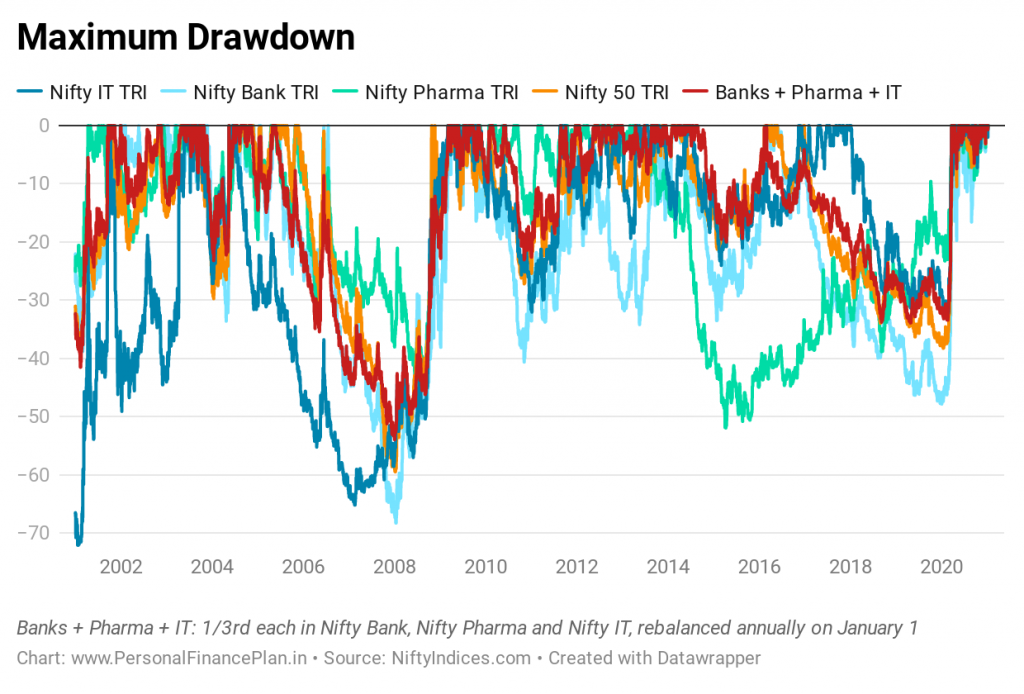

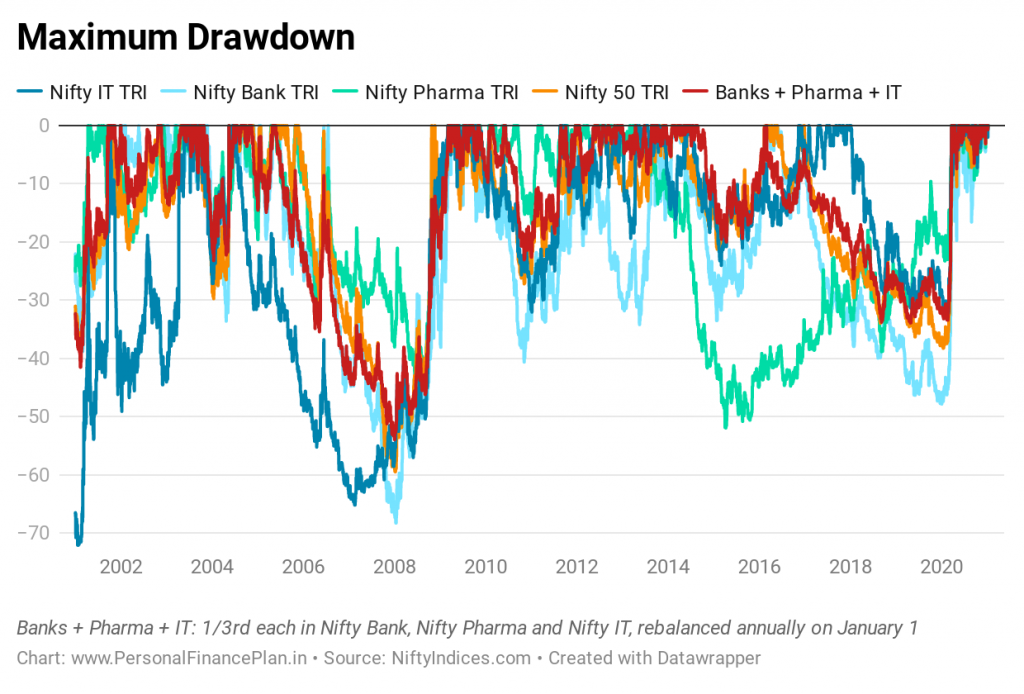

Rút tiền tối đa đề cập đến khoản lỗ tối đa (xói mòn giá trị) mà bạn sẽ phải trải qua sau khi đầu tư vào một ngày cụ thể. Tỷ lệ rút tiền thấp hơn được ưu tiên vì không ai thích thua lỗ lớn. Rất khó để tận dụng tối đa chiến lược đầu tư mà bạn thua lớn (ngay cả khi sau đó thắng lớn) bởi vì bạn có thể giải cứu sai thời điểm. Có một lý do tại sao lợi nhuận của nhà đầu tư thấp hơn lợi nhuận đầu tư. Kỷ luật đầu tư là một trong số đó. Những tổn thất lớn có thể ảnh hưởng đến kỷ luật đó.

Bạn có thể nhận thấy rằng CNTT cho thấy sự sụt giảm lớn nhất trong những năm đầu tiên. Sau đó, dùi cui chuyển đến các ngân hàng. Và cuối cùng, đến Pharma.

Nifty 50 đa dạng và danh mục đầu tư có tỷ trọng bằng nhau (Ngân hàng + Dược phẩm + CNTT) có giá tốt hơn nhiều. Điều thú vị là danh mục đầu tư có trọng số bằng nhau (mặc dù kém đa dạng hơn nhiều so với Nifty 50) hầu như cũng hoạt động.

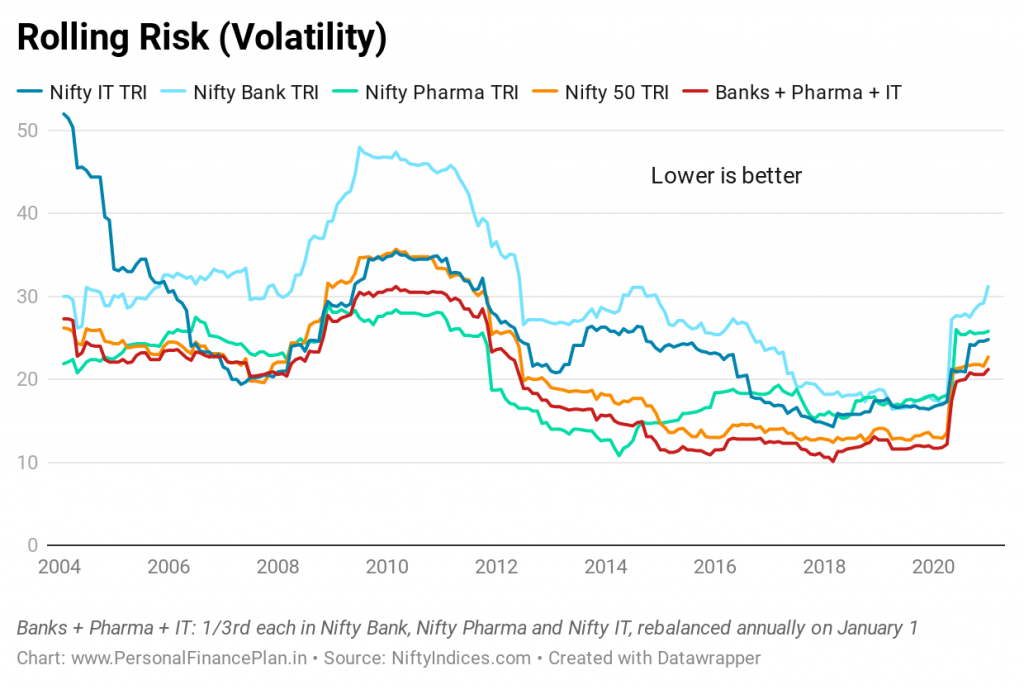

Biểu đồ rủi ro cuộn cho thấy một bức tranh tương tự. Các danh mục đầu tư đa dạng ít biến động hơn nhiều (so với các chỉ số ngành).

Nhân tiện, thông báo về sự biến động của chỉ số ngân hàng. Ở trên cùng. Hãy nhớ rằng, chỉ số ngân hàng đã mang lại lợi nhuận tốt nhất trong 20 năm qua.

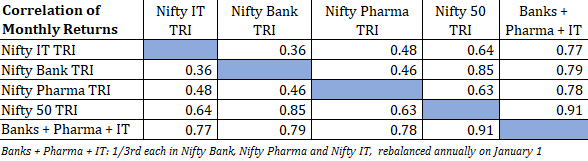

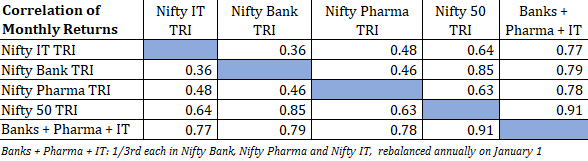

Do sự biến động tương đối thấp của danh mục đầu tư có tỷ trọng tương đương (Ngân hàng + Dược phẩm + CNTT), điều này có thể là do sự tương quan thấp hợp lý của các chỉ số ngành. Mối tương quan của lợi nhuận hàng tháng giữa các cặp của bất kỳ chỉ số nào đều nhỏ hơn 0,5.

Ngược lại, mối tương quan của vàng với lợi nhuận vốn chủ sở hữu là âm. Do đó, sự kết hợp giữa vàng và vốn chủ sở hữu dẫn đến một danh mục đầu tư đa dạng hơn. Chúng tôi đã thấy điều này trong một bài viết trước đó. Tương quan thuận thấp không tốt bằng tương quan nghịch về mặt đa dạng hóa. Vẫn tốt hơn là gắn bó với một lĩnh vực duy nhất.

Một điểm cần lưu ý nữa là mối tương quan của danh mục Ngân hàng + Dược phẩm + CNTT với Nifty 50 là 0,91. Mong đợi quá. Khi chúng tôi kết hợp ngày càng nhiều lĩnh vực, mối tương quan với Nifty 50 sẽ tăng lên. Bởi vì đó là những gì Nifty là. Sự kết hợp của các cổ phiếu từ nhiều lĩnh vực.

Những lưu ý

- Hiệu suất trước đây có thể không lặp lại.

- Thật thuận tiện cho tôi khi xem xét dữ liệu trước đây, chọn các lĩnh vực chiến thắng và bắt đầu đưa ra kết luận.

- Tại sao chỉ có Ngân hàng, Hiệu thuốc và CNTT? Tại sao không phải là FMCG hoặc Dầu khí hoặc Kim loại? Có thể chúng ta đã chọn một hỗn hợp 3 chỉ số khác nhau và kết quả là tốt hơn hoặc tệ hơn. Tôi chưa thử kiểm tra bất kỳ sự kết hợp nào khác.

- Không phải tất cả các công ty hoạt động tốt nhất đều đến từ 3 chỉ số này. Ví dụ, Reliance Industries, mặc dù đã đầu tư thành công như vậy trong 20 năm qua nhưng sẽ không nằm trong một trong hai chỉ số Ngân hàng, Dược phẩm và CNTT.

- Việc chuyển đổi giữa các chỉ số ngành khác nhau (Ngân hàng, Dược phẩm và CNTT) để tái cân bằng sẽ kéo theo thuế và chi phí giao dịch (Môi giới, thuế tem, STT, v.v.). Do đó, kết quả của danh mục Ngân hàng + Dược phẩm + CNTT đã bị phóng đại quá mức.

- Tôi đã chọn chỉ số tổng lợi nhuận (TRI) để phân tích. Trong thế giới thực, ngay cả các quỹ chỉ số cũng không thể sao chép chính xác hiệu suất TRI. Sẽ có một số lỗi theo dõi.

- Mặc dù chúng tôi đã có quỹ chỉ số cho chỉ số Nifty 50 trong một thời gian dài, nhưng chúng tôi không thực sự có quỹ chỉ số cho các quỹ ngành ngay cả bây giờ.

- Có một quỹ chỉ số duy nhất cho Nifty Bank (từ Motilal Oswal AMC). Ngay cả quỹ đó cũng chỉ được ra mắt vào tháng 9 năm 2019. Nhân tiện, Nippon Bank BeES (Benchmark AMC trước đó và Reliance AMC) đã được ra mắt vào năm 2004. Tuy nhiên, bạn cần phải xem bạn đang giao dịch ETF thoải mái như thế nào.

- Không có quỹ chỉ mục nào cho chỉ số Nifty IT. Một vài quỹ ETF đã được tung ra chỉ trong năm 2020.

- Không có quỹ chỉ số hoặc ETF nào cho chỉ số dược phẩm.

- Do đó, ngay cả khi bạn biết (có khả năng nhìn xa) rằng cách tiếp cận này sẽ hoạt động tốt, thì không có cách nào đơn giản để thực hiện chiến lược.

- Nhân tiện, không có tình trạng khan hiếm quỹ đang hoạt động trong các lĩnh vực ngân hàng, dược phẩm và CNTT. Tuy nhiên, các quỹ được quản lý tích cực có một số vấn đề riêng. Tỷ lệ chi phí sẽ cao hơn. Sẽ có những giai đoạn hoạt động kém hiệu quả (hoặc vượt trội) sẽ thử thách sự kiên nhẫn của bạn. Ngành công nghiệp đa chức năng của chúng tôi được thống trị bởi các công ty quỹ đang hoạt động. Do đó, cũng không mong đợi sự ra mắt của quỹ chỉ số ngành trong tương lai gần. Ngay cả khi (và khi) các quỹ chỉ số này được khởi chạy, có thể tỷ lệ chi phí và lỗi theo dõi có thể cao hơn quỹ chỉ số Nifty.

- Ngân hàng Nifty được thành lập vào tháng 9 năm 2003. Nifty Pharma được thành lập vào tháng 7 năm 2005. Trang web NiftyIndices không cung cấp thông tin ngày ra mắt về chỉ số Nifty IT. Do đó, một số phần trong phân tích của chúng tôi dựa trên dữ liệu đã được kiểm tra lại.

- Lưu ý rằng bạn không thể chỉ kết hợp 3 chỉ số bất kỳ. Theo tôi, lý do tại sao các chỉ số ngân hàng, dược phẩm và CNTT dường như hoạt động tốt như vậy là do vận may của họ được thúc đẩy bởi các lực lượng khác nhau. Ngân hàng là về hiệu quả hoạt động của nền kinh tế địa phương trong khi Pharma và CNTT phụ thuộc nhiều hơn vào nền kinh tế toàn cầu và các quy định của nước ngoài. Tôi nghĩ vậy.

Bạn nên làm gì?

Ngân hàng + Dược phẩm + CNTT mang lại lợi nhuận tốt hơn Nifty 50 ở mức biến động tương tự hoặc thấp hơn.

Bạn nên làm gì?

Đầu tư vào Nifty 50 hay sử dụng kết hợp 3 chỉ số này? (Giả sử vũ trụ đầu tư được giới hạn cho hai lựa chọn này).

Câu trả lời là không dễ dàng như vậy.

Như đã thảo luận trước đó, không có cách nào đơn giản để đầu tư vào một chiến lược như vậy (Ngân hàng + Dược phẩm + CNTT). Bạn sẽ cần nỗ lực. Ngay cả khi có, không có gì đảm bảo rằng những lĩnh vực này sẽ đứng đầu các chỉ số Ấn Độ trong 2 thập kỷ tới. Những người chiến thắng / lãnh đạo trong những thập kỷ tới có thể đến từ các lĩnh vực khác nhau.

Đó là lý do tại sao đầu tư vào Nifty 50 dường như là một lựa chọn đơn giản và thiết thực hơn.

Bạn có thể sử dụng chiến lược có trọng số bằng nhau hoặc các chỉ số ngành đơn giản trong danh mục đầu tư cổ phần vệ tinh của mình.

Bạn sẽ làm gì?

Các liên kết bổ sung

Trong vài tháng qua, chúng tôi đã thử nghiệm các chiến lược hoặc ý tưởng đầu tư khác nhau và so sánh hiệu suất với danh mục đầu tư Mua và Giữ Nifty 50. Trong một số bài viết trước, chúng tôi có:

- Đã đánh giá xem việc thêm Quỹ đầu tư cổ phiếu quốc tế và Vàng vào danh mục đầu tư Cổ phần có cải thiện lợi nhuận và giảm biến động hay không.

- Momentum Investment có hoạt động ở Ấn Độ không?

- Đầu tư có độ biến động thấp có đánh bại được Nifty và Sensex không?

- So sánh hiệu suất:Đầu tư vào Mức thấp hơn 52 tuần so với Đầu tư vào Mức cao nhất trong 52 tuần

- Chỉ số Nifty 200 Momentum 30:Đánh giá hiệu suất

- Các chỉ số về yếu tố quan trọng (Giá trị, Động lượng, Chất lượng, Độ biến động thấp, Alpha):So sánh hiệu suất

- Nifty Alpha Độ biến động thấp 30:Đánh giá hiệu suất

- 50% Vàng + 50% Vốn chủ sở hữu:Danh mục đầu tư hoạt động như thế nào?

- Phân bổ tài sản tốt nhất cho danh mục đầu tư của bạn là gì? 50:50, 60:40 hay 70:30?

- Được coi là dữ liệu trong 20 năm qua để xem liệu bội số Thu nhập theo giá (PE) có cho chúng ta biết bất cứ điều gì về lợi nhuận tiềm năng hay không. Điều đó xảy ra, hoặc ít nhất là trong quá khứ.

- Đã thử nghiệm chiến lược động lượng để chuyển đổi giữa Nifty 50 và quỹ thanh khoản và so sánh hiệu suất với danh mục đầu tư tái cân bằng hàng năm đơn giản 50:50 của quỹ chỉ số Nifty và quỹ thanh khoản.

- Đã sử dụng Chiến lược gia nhập và thoát khỏi thị trường dựa trên đường trung bình động đơn giản và so sánh hiệu suất với Mua và Giữ số 50 trong hai thập kỷ qua.

- So sánh hiệu suất của Nifty Next 50 với Nifty 50 trong hai thập kỷ qua.

- So sánh hiệu suất của Nifty 50 Equal Weight với Nifty 50 và Nifty 50 trong 20 năm qua.

- Không có gì hoạt động mọi lúc. Đã sử dụng chỉ số Nifty 50, Nifty MidCap 150 và Nifty Small Cap 250 để chứng minh rằng đôi khi các lựa chọn đầu tư trực quan không hoạt động.

- So sánh hiệu suất của 2 quỹ cân bằng phổ biến với sự kết hợp đơn giản giữa quỹ chỉ số và quỹ thanh khoản.

- So sánh hiệu suất của quỹ phân bổ tài sản động phổ biến (Quỹ lợi thế cân bằng) với quỹ chỉ số vốn chủ sở hữu và xem liệu quỹ này có thể mang lại lợi nhuận hợp lý với mức biến động thấp hay không.

- Ngày nào là tốt nhất cho SIP trong quỹ tương hỗ?

Tín dụng hình ảnh :Bỏ dấu